机构:广发证券

评级:买入

目标价:18.7港元

核心观点

19Q2财报整体略低于预期19Q2实现收入18.74亿(+39%)和归母净利-14.15亿(其中因猎豹计提减值致其他亏损额为13.27亿)。毛利率38.1%与19Q1持平,销售费用同比+53%,主要是B端市场开拓及游戏推广加大,研发费用同比+16%。

云收入略高于预期,全年指引未变;WPS收入和运营利润低于预期,全年收入和运营利润率指引维持;游戏收入下滑,全年预计下降10%云业务:19Q2收入同比继续大幅+96%实现9.18亿,视频和互联网领域云服务用户使用量强劲增长,企业云收入快速提升;19H1云业务亏损率继续缩窄。全年收入预计同比+70%,亏损率预计大幅缩窄。

WPS:19Q2收入实现3.46亿,同比+31%,收入增速回落,19H1毛利扣销售费用和研发费用后业绩为1.52亿,同比-22.5%,主要是研发投入加大,根据金山办公最新招股书,19Q1研发费用率达47%,较18年增长显著。截至19年6月WPS月活用户3.48亿。个人订阅业务持续增长,16~18年12月及19年3月WSP付费月活分别为78万、271万、481万及570万。预计全年收入同比增长35%~40%,运营利润率维持20%+。

游戏:因《剑网3》手游不及预期,19Q2收入同比下滑2%。《剑网3》因首日技术问题影响用户体验,首月流水仅1.5亿,将于19Q4上线更新版本,其表现待验证。储备手游《最终幻想》即将上线,《剑网2》预计最早2020年3月上线,《双生视界》预计先上线日本市场。手游19年收入预计下滑10%,20年有望恢复增长。

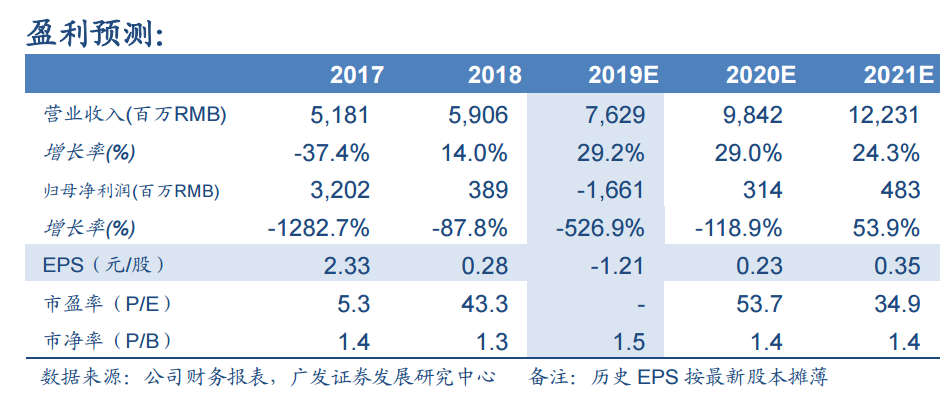

维持“买入”评级,调整合理价值为18.7港元/股

下调游戏收入和利润,调升整体研发费用率,预计19~20年归母净利为-16.61亿元、3.14亿元。考虑WPS行业领先地位及35%~40%的收入增速,同时参考可比公司较高的PE估值,我们将WPS19年PE估值升至35倍,根据SOTP,合理价值为18.7港元/股(若考虑WPS上市后股权稀释,合理价值为17.1港元/股)。游戏波动短期影响投资情绪,办公和云前景相对乐观,WPS受益于国产化趋势,金山云受益于5G。截至19H1拥有现金及银行存款90亿元。

风险提示

老游戏流水自然回落,新游不及预期;WPS在科创板估值波动不确定,2C业务增长不及预期;云服务市场竞争导致亏损扩大。