在熬過了“五窮六絕”之後,A股終於要迎來“七翻身”了嗎?

今天早盤時段A股還一度出現集體恐慌大跌,唯有重大利好催化的稀土板塊在穩住市場,所幸的是午後開市資金開始大幅迴流,助推市場反彈。

滬指收盤升近1%,雖然創業板未能收紅,但從跌近2%到一度翻紅也確實反映出了有資金在大量返回。今天A股總共有60只個股升停,是近期來表現最好的一次。

今天市場能出現如此大變化,與央媽出手買賣國債引發債市場巨震有重要關係。

01央媽出手,債券牛熄火

今天午後剛開盤,央媽突然發佈消息稱,為維護債券市場穩健運行,在對當前市場形勢審慎觀察、評估基礎上,決定於近期面向部分公開市場業務一級交易商開展國債借入操作。

隨後,多個期限的國債期貨直線跳水,截至發稿,30年期主力合約由升超0.3%轉跌超1%,10年期主力合約跌近0.4%,5年期主力合約跌超0.2%。

同時銀行間主要利率債收益率出現明顯上行,,10年期國開活躍券“24國開05”收益率上行3.35bp,10年期國債活躍券“24附息國債04”收益率上行3.75bp,30年期國債活躍券“23附息國債23”收益率上行3.9bp。

為什麼央媽要突然出手操作?主要目的是要為維護債券市場的穩健,壓低相關國債市場價格,推升相關國債收益率。

2024年上半年來,隨着大量資金融入債市導致供需嚴重錯配,債券市場出現了一輪顯著牛市。其中,10年國債取代10年國開債成為長期利率債投機的主活躍券,而30年和50年的超長期國債也成為了資產瘋狂追捧的重要資產,無論是信用債還是利率債,利率都被幹到了多年來的新低。

但資金瘋狂湧入債市,弊端也是非常明顯。

一方面,導致利率水平過度偏離央行想要的預期管理水平,影響金融市場的利率定價。

另一方面是更重要的,這意味着會有大量存款資金出錶轉移到理財產品中,明顯加大理財產品的配置壓力,因為理財產品的主要配置方向就是債券。而這樣一來,也會更加引發資金流入債市,變成金融空轉,與央行引導資金流入實體經濟的初衷相違背。

尤其是在美元遲遲不降息導致中美息差不斷擴大的宏觀背景下,過度低的利率會加大外匯管理和經貿等壓力。

實際上,自4月來監管層就多次喊話長端利率警示風險,要求銀行業金融機構禁止通過手工補息的方式高息攬儲,要防範空轉套利加劇債市過熱風險。6月28日,央行貨幣政策委員會召開2024年第二季度例會,再次重點“喊話”提醒長債風險。

但市場對此的反應並沒有聽從,根據央行統計數據顯示,4月份存款總額減少3.9萬億元,降幅1.3%,為單月銀行存款的最大規模流出,而這些資金大部分流向了銀行理財,4月份理財產品餘額增加2.95萬億元,推升固收類基金規模。5月貨幣型基金和債券型基金淨值進一步增長到13.67萬億元和6.46萬億元。

所以,多次警示無果後,央媽終於出大招,直接從一級交易商借入國債轉賣給市場,打擊債券價格。這與A股的“轉融券”功能所類似。

那麼,央行此舉對股票市場有什麼影響?

對股市整體來説肯定是利好。因為這樣會一定程度促使資金從債市流出,其中多少也有部分資金迴流股票市場(當然股市自己也要爭氣),助推股市上升。

所以今天盤後,數據顯示大盤的主力資金在午後也返流回來了100多億元,雖然規模不大,但起碼提振了信心。

不過,這對高息股板塊有輕微的利空影響。因為高息股是長債的主要買家,債券市場的殺跌,對這類股票來説是利空,同時今年來的高息股升幅已經很高,本身的回調風險也在積累。

比如長江電力這種長期穩定高分紅的資產是理財和債券的最愛,今年來其已經累計大升26.31%,在央媽出手的消息出來後,該股盤中從升2.5%一度回落至0.8%。中國神華、陝西煤業等高息股也出現了此情況。

央行後續大概率還會大規模出手控制債市資金,或許這些高息股還會迎來短期波動影響。

不過在A股有資金流入預期下,已經大幅下跌的成長板塊反而會迎來明顯上升,這也是今天為什麼各類成長板塊反彈幅度明顯的原因,預計這個短期內會成為趨勢。

另外就是,從今年的債券牛行情也可以看到,儘管自己空轉明顯,但年內國債、地方債發行加快的背景下,資金到位將帶動基建投資增速回升,這個會給未來的基建、製造業等行業帶來潛在利好。

所以今天地產板塊也是出現了大幅反彈,今天地產指數大升4%,其中有5只地產股升停,一舉扭轉了頹勢。

02稀土板塊困境反轉?

稀土板塊是今天盤中唯一有自身重大利好驅動大升的板塊。

截至收盤,稀土永磁概念指數大升4.05%,其中有近10只概念股升停,九菱科技、中科磁業均收穫20CM升幅,中國稀土、北方稀土盤中也一度升超8%、6%。

6月29日,國務院簽署國務院令,公佈《稀土管理條例》,自2024年10月1日起施行。這個早在2021年便發佈草案的重要法規如今終於發佈落地,內容包括加強稀土資源保護、健全稀土管理體制、促進稀土產業高質量發展、健全稀土全產業鏈監管體系等。

《條例》的發佈之所以引發市場巨大,是因為每次類似政策發佈後市場都會對此大炒一波,在2010年、2019年、2020年的稀土牛市中都出現了大升數倍的稀土龍頭。

除此外,當前的稀土行業確實存在不少新的邏輯支撐點,主要在於:

1,稀土供給約束強化,利好核心企業。條例核心針對配額制、完善國儲體系、規範冶煉分離/綜合利用/進出口等產業環節,整體會加速行業供給集中度提升和稀土價格得到強力支撐。

稀土是我國實行總量控制管理的產品,每年的稀土開採、冶煉分離總量指標都有明確控制,近年隨着下游需求端的持續增長,我國稀土開採、冶煉分離總量控制指標也呈現逐年增長趨勢。

今年2月,2024年第一批稀土開採、冶煉分離總量控制指標分別為13.50萬噸、12.70萬噸,較2023年第一批分別增長12.50%、10.43%,同比顯著低於往年。

據悉目前國內配額已集中於北方稀土、中國稀土集團兩家,今年首批中重稀土開採指標全部由中國稀土集團獲取,去年同批中則還有廈門鎢業和廣東稀土集團,它們會因此明顯受益。

2,稀土價格已處於近三年來低位,供需局面改善有助於價格回升。

目前我國稀土行業下游需求佔比最大的為永磁材料,在全球稀土消費量中佔比達到了35%,而在國稀土永磁材料應用領域中佔比最大的為汽車工業。佔比高達49%,其次是節能電器、工業應用、風力發電、消費電子和其他佔比分別為 18%、11%、10%、9%和 3%。

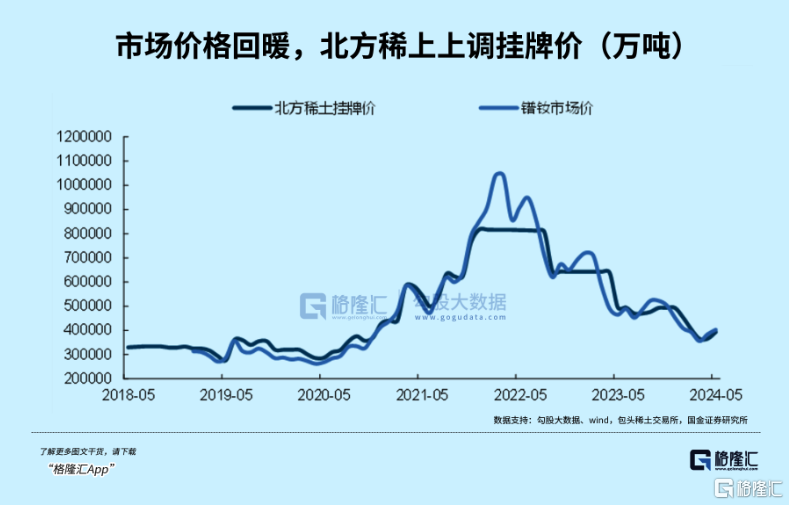

在前幾年稀土價格伴隨新能源車產業大爆發也出現顯著飆升,到2022年初達到頂峯,但隨後價格開始持續回落,至今年5月份已回落至2021年的水平。

但這幾年,全球新能源車產量仍在持續快速增長,風電、節能電機、節能電器(如變頻空調、節能電梯)等產業也在逆勢放量,對稀土的需求一直在穩步提升。

不僅如此,工業機器人、人形機器人以及“設備更新”等風口也被寄予巨大厚望,這些都是會對稀土材料帶來爆發式增量需求的潛力紅利。

據國金證券認為,“設備更新”和“以舊換新”行動有望在工業電機領域貢獻超預期增量,樂觀、中性和保守假設下測算該領域需求2023年至2026年複合增速分別為101%、65%、44%;在新能源車等領域景氣度延續的情況下,2024年至2026年稀土整體需求同比增速分別為9%、12%、12%。

而在供給量被嚴格管控的背景下,稀土價格就有望得到有力支持。

數據顯示,從2024年4月開始,稀土價格已開始出現震盪上行跡象,其中鐠釹等輕稀土、鏑鋱等中重稀土價格開始持續上移。

3,企業業績面有望迎來困境反轉契機。近兩年稀土價格轉跌後,國內頭部稀土分離和磁材企業利潤也出現了持續下降,甚至出現虧損。

比如頭部巨頭的中國稀土,2023年公司營業收入39.88億元,同比減少5.40%;淨利潤為4.18億元,同比減少45.66%,今年Q1營收3.02億元,同比減少81.94%;歸屬於上市公司股東的淨利潤為-2.89億元,同比大幅減少354.98%,營收和淨利潤都同比大幅下滑。

稀土價格過低必定不利於行業的穩健發展,且國家戰略資產低價出口更並非是好事,所以這種局面不可能持續。

如今《條例》得到發佈與實施,必定有利於稀土產業鏈恢復健康穩健態勢,這個邏輯大概率是會得到延續的。可能相關企業短期內仍受到宏觀環境影響依然受困,但長期基本面改善會是大概率的方向。

03尾聲

7月是全球重大事件較多的月份,除了國內的二十屆三中全會,還有世界人工智能大會、巴黎奧運會、美聯儲議息會議可能給降息帶來好消息等,對A股的催化劑不算少。

同時A股從4月至今已經調整了足足兩月,有超過4千隻個股跌幅超過9%,整體調整幅度已較大。在央媽出手和監管層政策端不斷助力下,或許A股迎來一波翻身行情也未嘗不可能。

當然,宏觀經濟帶來的壓力仍然挺大,不確定還有不少,投資者仍需要注意把握好風險。