過去三個季度,每一次特斯拉發財報,股價當天都要大跌10個點。

毛利率下跌、淨利潤大減,是重要原因,但其後,特斯拉又會強勢反彈,強的時候可以翻倍,弱的時候也可以升30%。

如果僅從歷史走勢來説,特斯拉財報大跌後抄底,收益率還是不錯的。加上財報不及預期,美股一般會在短暫的幾天時間內計價完成,後面只要有利好,空頭回補,上升確定性還是挺高的。

今晚,特斯拉將公佈第四季度財報數據,這一次會不會先大跌,然後大反彈呢?

01

會有什麼表現?

對於今晚的財報,市場已經給出一致性預期:

四季度預計錄得營收257.64億美元,同比增長5.95%;每股收益0.62美元,同比下降42.11%。這個成績是比較慘淡的,特別是淨利潤接近腰斬。

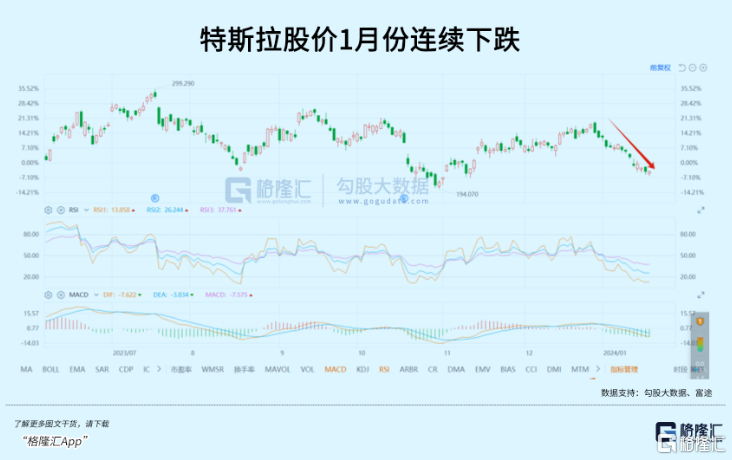

而在月初公佈的數據,第四季度特斯拉產銷均略高於預期,生產約49.5萬輛汽車,交付量超過48.4萬輛。2023年特斯拉的汽車交付量同比增長38%至181萬輛,超過其此前設定的180萬輛目標,但未達到馬斯克的200萬輛的目標。雖然交付創歷史新高,但資本市場對這個消息的反映平淡,股價這個月內已經跌了接近2成。

在第四季度財報中,市場最關注的仍是該公司的毛利率水平。

作為每個季度最重要觀測指標,23Q3度整體毛利率只有17.9%。如果不計監管信貸的汽車毛利率,僅為16.3%,是近幾年的最低。而從歷史數據來看,在過去的6個季度中,特斯拉的單車毛利從17865美元降到8431美元,下降幅度高達53%。如果Q4毛利率繼續下跌,那股價很難止得住。

特斯拉在去年11月將中國地區銷售的汽車進行了連續四次升價,希望以此吸引買升不買跌的特粉們,這本來是好事,加上新款M3集中交付,國內市場的毛利率應該是不錯的。但同時,特斯拉在2023年的最後一個季度,下調在美國和加拿大銷售的庫存車價格,兩相對比,很可能會對沖中國區的利好。

這也是市場非常擔心的Q4毛利率有可能繼續走弱。除了毛利率外,特斯拉的2024年銷量指引、是否有新業務增長點,也是市場的重要關注點。

不好的地方是,投行們對此都比較悲觀,富國銀行預期未來一年特斯拉交付量增速僅達13%左右,遠低於該公司設定的50%長期目標。甚至有投行預計特斯拉在2024年交付197萬輛汽車,低於市場預期的219萬輛汽車,交付量僅同比增長9%。

當然,如果最後的結果超預期,同時給出的今年預期會比較好,那股價就不可能會跌,反而會迎來反彈。因為這個月,特斯拉已經跌了20%,技術面上也具備了反彈基礎,萬事只能財報和馬斯克的發言。

02

如果大跌,能不能抄?

在過去三個季度的財報日,特斯拉暴跌然後磨一到兩星期,最長的是Q2財報,跌了一個月,之後就重新上升,反彈力度都相當客觀,其中Q1財報後大升了一倍。

實際上,市場對於特斯拉這種充滿未來增長故事的公司一直都很熱衷,因為不管是汽車銷量、FSD,還是更遙遠的AI和機器人,每一個都充滿吸引力,但操盤歸操盤,核心是如果這次真的大跌,幅度有多深?

如果不夠深,吸引力就不足,之後反彈的幅度就有相當有限,難以吸引大量資金入場。

不過,近期特斯拉的利空環繞,在中國和歐洲降價,在美國的税收優惠大幅下降,還有紅海事件對供應鏈的干擾而導致德國工廠停工到月底,出租車公司赫茲甩賣特斯拉舊車,最近還爆出了馬斯克要求25%的投票權,否則將在特斯拉以外開發AI......股價已經跌過一輪。

原先我們預計特斯拉股價在200左右,會是一個相當好的佈局區間,但這一基於技術面做的分析,被近期的利空事件干擾太大,可能還的往下移,以反應利空事件對於特斯拉事件的影響。

整個2024年,我們傾向於認為這是特斯拉的“小年”。因為至今為止,都沒有看到特斯拉新的增長點落地,cybertruck訂單量很大,但始終交付能力有限,傳聞中的Model 2遲遲未見蹤影,FSD商業化雖然有一些進展,但妨礙的國家和地區還是偏少,AI雲服務和機器人就更為遙遠了。

如果沒有驚喜出現,特斯拉今年該如何講增長的股市,以獲得資本市場的青睞呢?

我想馬斯克要想回答這個問題,也會很頭疼,只能看看財報以及馬斯克電話會議上説了什麼,再做評估了。

03

特斯拉的估值迷思

特斯拉的高估值,以及難以量化,一直都是市場最有爭議的地方。

信仰者説特斯拉的未來是星辰大海,給予高估值無可厚非;批評者則經常拿銷量和利潤率數據證明,特斯拉根本不配享受如此高的估值,畢竟一家不過200萬銷量的汽車公司,能夠比全球前十銷量的汽車公司的市值加起來還高,這本身就很匪夷所思。

雙方都有一定的道理,這其實是一個看近期還是遠期的問題。

最著名的特斯拉多頭木頭姐,曾經把特斯拉的股價看到2000美元,是現在的10倍,理由是特斯拉的自動駕駛和出租車業務,值得她堅守。還有一個特斯拉多頭大摩,近期給出了380美元的目標價,雖然比木頭姐要低一些,但確實也代表了市場對於特斯拉未來的樂觀態度。

而且,如果你細看大摩的目標價構成,可以得到一個相對客觀的對於特斯拉未來的價值錨。

這380美元,包括6個組成部分:

(1)核心的汽車業務,以2030年740萬年銷量計算,WACC 9.0%,13的EBITDA倍數,EBITDA利潤率16.9%,價值86美元;

(2)自動駕駛出租車,以2030年60萬輛車來説,每輛車的DCF是1.8美元/英里,價值82美元;

(3)特斯拉作為第三方供應商,價值41美元;

(4)能源業務,價值48美元;

(5)汽車保險,價值8美元;

(6)網絡服務,22.1百萬月活躍賬户,180美元 ARPU,50%的折現,價值115美元。

這是幾個月以來投行給出的特斯拉最高的目標價,因為都是以2030年來算的,中間的不確定性還很多,但也可以給我們一些新的思考。

我認為最有價值的,要算第一條,740萬的年銷量,對應的只有86美元的股價,我們暫且相信大摩模型的專業度,這裏得出什麼結論呢?

第一點,是特斯拉的估值確實有虛高的部分,就拿汽車業務來説,即使以2030年折算,年銷740萬輛汽車,也就值86美元,何況現在才181萬輛。

第二點,如果特斯拉股價真的跌到86美元,又是可以抄底的,因為汽車業務是能夠算清楚的,至於自動駕駛、雲服務、機器人這些,誰知道呢?而且,年銷740萬輛汽車,對於特斯拉來説,應該是沒有問題的,即使不是2030年,2031年、2032年也是可以實現的。

結論看似很矛盾,但至少説明對特斯拉的估值,我們應該建立一個基本的錨定條件,也就是汽車業務,理由是這個業務可以算得清楚,而其他還無法算清楚的業務,你可以把他看成期權,或者是增量部分,價值能夠去到多少不重要,哪怕增加一美元,都是價值增量。

不過,特斯拉現在還在200美元以上,從安全邊際的角度看,確實不怎麼樣。所以,唯有寄希望於這一次財報,把股價砸得深一點。畢竟,像特斯拉這種公司,股價大跌,才是機會。

04

結語

總體來説,特斯拉的增長潛力是很大,因為每一個業務都有非常大的增長空間,即使最終汽車銷量去到豐田的水平,也還有5倍的增量空間。FSD、AI雲服務、機器人就更有故事性了。所以,在增長問題上,大可看多,無需糾結。

在特斯拉的估值中,算得清楚和期權的部分依然很大,甚至有可能期權部分還遠超過算的清楚(汽車業務)。因為特斯拉有太多未來的東西提前反應在估值裏,太多等待未來才能兑現的東西,而且這些東西你無法證明,也無法證偽,這才是特斯拉高波動率的來源。

如果發生了一些新的信息,不管是好還是壞,市場就會迅速調整對它價值的評估,從而引發股價上升或者下跌。因此特斯拉股價的高波動性不會消失,這個從正股和期權交易也能夠看出來,特斯拉基本霸榜了每天的美股交易額第一的位置,近期只有零星日子被英偉達超越,期權的押注也非常活躍,還有800萬多未平倉的合約,是英偉達的2倍。

當然,交易活躍的好處在於,不用擔心流動性問題,如果能夠有效捕捉波段機會,收益還是相當不錯的。

最後,想要在投資特斯拉上賺到錢,還是最樸素的兩個操作:

如果特斯拉大跌,或者高位回落20%甚至30%+,都可以作為階段性抄底博取反彈的機會,反彈至高位後賣出,但這隻有技術面上的,適合短線操作;

如果是中長線投資,並且認可特斯拉的價值,那也可以在每一次大跌的時候一點點建倉,然後躺平等待時間的饋贈。(全文完)