本文來自格隆匯專欄:靳毅;作者:國海固收團隊

核心觀點

城投債短端下沉仍有可為,但久期操作或成為勝負手。對於風險偏好度較低的資金,可關注江蘇、浙江短端投資機會,也可進一步圍繞安徽、江西、湖北等中部省份1.5-2Y AA(2)品種下沉。另外,仍可關注重慶、湖南、雲南等高風險區域化債推進帶來的投資機會。久期操作方面,AA+主體建議重點關注中部五省及江浙等沿海經濟強省,AAA主體可關注江浙地市級、中部省份強地市級、部分弱省份省級以及有輿情的強省會/計劃單列市,如江西贛州、福建漳州、陝西西安,山東青島、廣西省級、雲南省級等區域。

關注二永債下沉機會,擇機拉久期。流動性為“王”,資本新規、四大行TLAC考核擾動2024年二永債市場,一方面可關注成都銀行、蘇州銀行、中原銀行等有相對收益且具備較高流動性主體短端機會;另外可聚焦國股行以及徽商銀行、廈門銀行、青島銀行、成都農商行等區域大行逢高拉久期增厚收益。同時可關注集中到期帶來的投資機會,尤其是新券拉久期參與機會。

證券、保險次級債流動性相對較差,但若銀行二永債利差中樞向下或帶來配置性價比邊際提升,且證券及保險次級債2024年內均有一定到期規模,仍可圍繞廣發證券、平安證券、泰康人壽、工銀安盛人壽等流動性較好且有相對超額收益的證券、保險頭部標的尋求配置機會。

報吿正文

2023年信用債市場延續“資產荒”,經濟弱企穩下,短債表現整體較好,尤其步入下半年,地方化債引發城投債短端熱潮。展望2024年,供給和資金面或仍是信用債市場最大的變量,短端下沉性價比逐漸走低的同時,建議可關注資產拉久期投資機會。本文從城投債、商業銀行二永債及其他金融機構次級債三個資產維度進一步剖析。

1、城投謹慎下沉,勝負或在久期

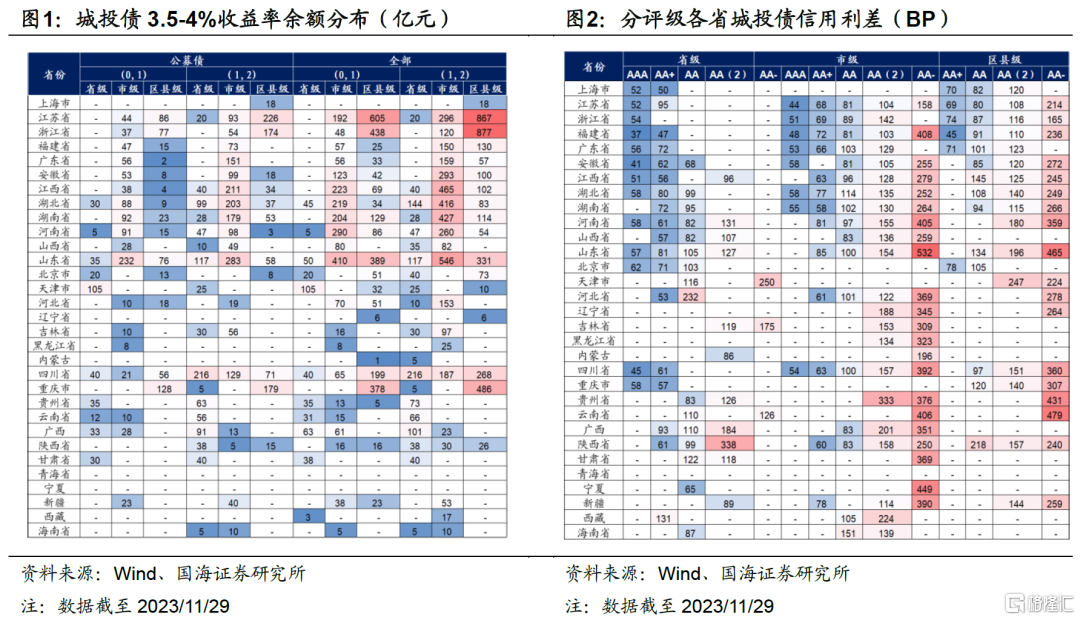

1.1 短端下沉多份謹慎

“一攬子化債”政策影響下,城投短端行情演繹加劇,但短端下沉性價比在持續走低,近期短端城投信用利差已呈現反彈走勢,2024年城投債供給縮量似乎已成定局,同時城投債仍面臨諸多變量,如提前兑付、化債政策落地進展及預期符合度等。我們認為城投債仍可向短端下沉要收益,但從兼具收益和抗風險兩個角度考慮,建議:

(1)對於風險偏好度較低的資金,可關注江蘇、浙江短端投資機會,在短端行情演繹下,江浙城投債短端性價比日益增加,重點可關注區縣1.5-2YAA和AA(2)下沉機會。

(2)負債端較穩定的資金,也可進一步關注安徽、江西、湖北等中部省份,可圍繞1-2Y AA(2)品種下沉,可進一步適度拉長久期,關注1.5-2Y相應債券投資機會。

(3)仍可關注高風險區域化債推進帶來的投資機會。一方面關注化債政策進一步落地催化的投資機會,另外可關注提前兑付投資機會,重點可關注重慶、湖南、雲南、天津等化債信息相對較多的區域。

1.2 勝負手或在中高評級城投債拉久期

當前城投債已進入下沉和拉久期同步進行階段,近期中長期城投債表現明顯優於短端城投債,展望2024年,下沉性價比逐漸降低,拉久期或成為城投債“勝負手”。建議可針對流動性較好的中高評級城投債適度拉久期,加槓桿博取較高票息的同時,也可擇機止盈。

從久期來看,建議重點關注2-3YAAA和AA+主體拉久期投資機會。截至2023/11/30,AA+城投債3Y-1Y為21BP,較AA+城投債5Y-3Y高3BP,AAA城投債3Y-1Y為16BP,較AAA城投債5Y-3Y高2BP。

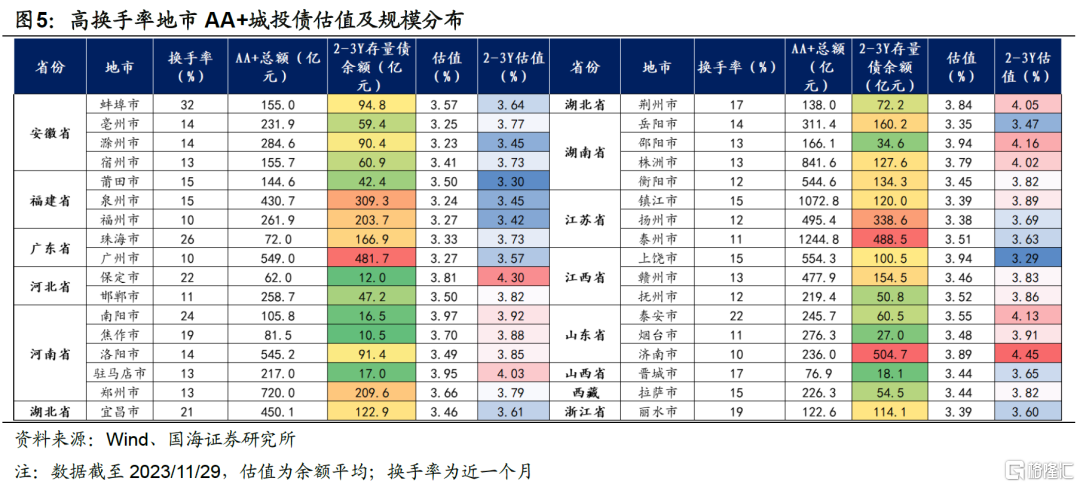

本文進一步梳理了各區域AA+及AAA城投主體存量債券最近一個月的成交規模,建議可結合城投債流動性及地方城投債估值水平、城投債存量規模遴選久期操作區域和主體。

(1)AA+評級

區域方面,建議重點關注中部五省及江蘇、浙江、福建等沿海經濟強省。中部省份可重點關注中前部地市,如安徽蚌埠、宿州,湖北宜昌、荊州,湖南衡陽、邵陽,江西贛州、撫州,河南洛陽、平頂山等地市。另外,沿海地區可關注江蘇、浙江、福建中後部地市,如江蘇鎮江、泰州,浙江麗水,福建莆田等區域。

主體方面,中部地區推薦關注蚌埠城投、宜昌城發、宜昌高新、平頂山發展、洛陽城投、衡陽城建、贛州城投等;沿海地區,可關注麗水城投、泰興城投等,2-3Y存量債到期收益率普遍在3.5%-4%,且具備較高換手率。

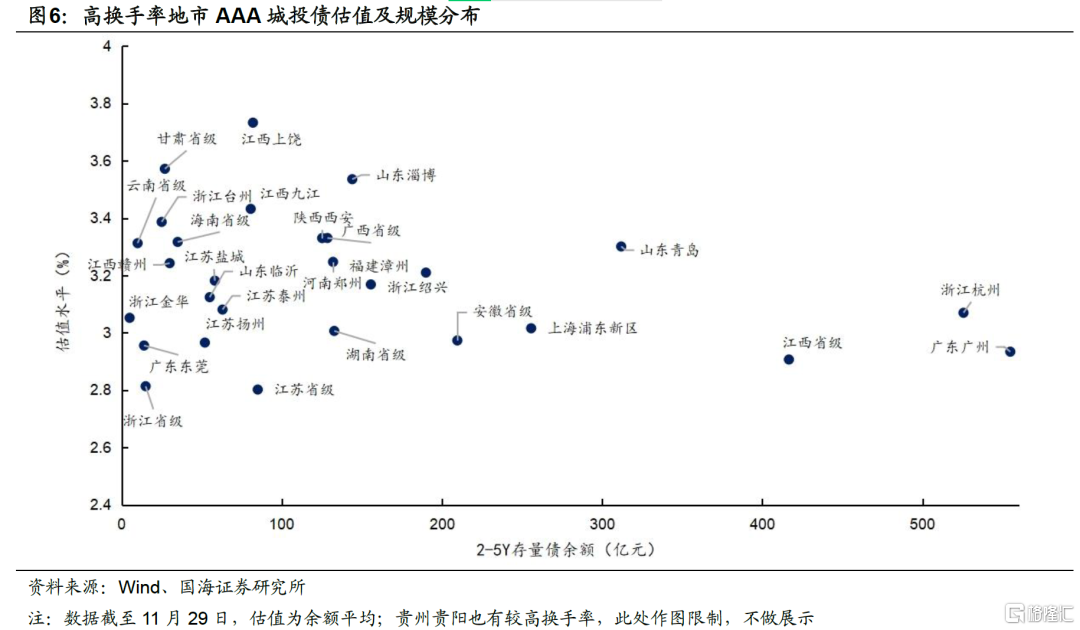

(2)AAA評級

區域方面,可關注四個方面,江浙地市級、中部省份強地市級、部分弱省份省級以及有輿情的強省會/計劃單列市,有一定安全邊際下兼具較高收益。建議關注江西上饒、贛州,福建漳州,江蘇南通,浙江紹興,陝西西安,山東青島,廣西省級、雲南省級等,其中廣西省級、雲南省級、山東青島、陝西西安等區域建議久期控制在3Y內。

主體方面,可關注江西上饒投資、贛州發展,漳州九龍江集團,廣西交投、廣西鐵投,南通沿海,青島西海融合、青島海發,陝西西鹹新發,雲南交投等主體。

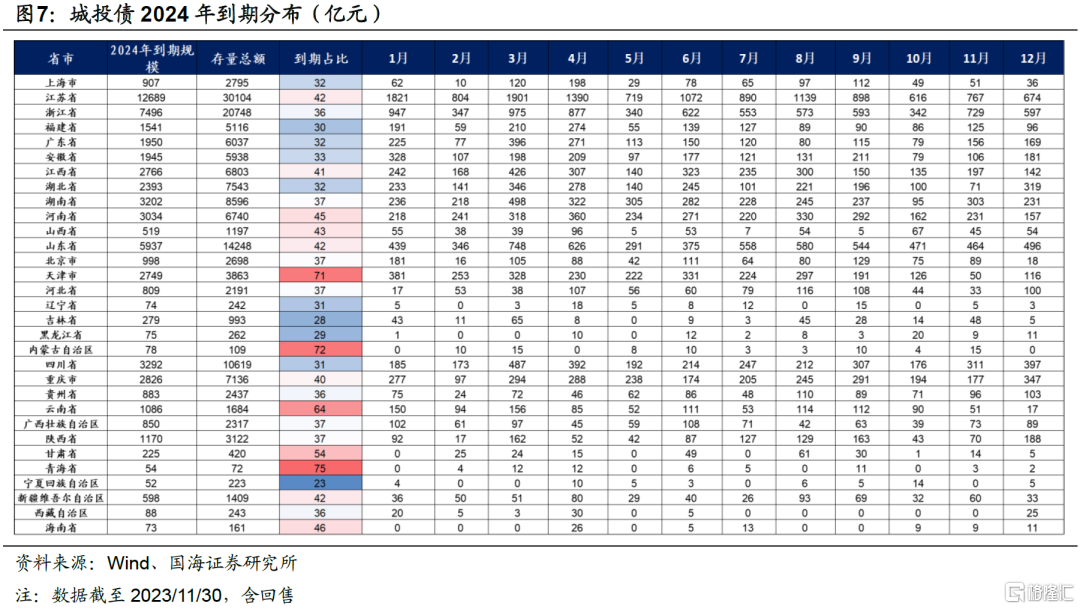

(3)關注城投債集中到期投資機會

2024年城投債集中到期,含回售到期規模近6萬億元,具體到省份來看,天津、內蒙古、雲南、甘肅、青海等省份2024年內到期規模佔存量比較高,均超50%。從到期時間分佈來看,整體呈現前高後低態勢,一季度到期規模佔全年到期近1/3,其中1、3月份為全年集中到期月。

可關注城投債集中到期投資機會。關注新發城投債投資機會,包括弱主體短端新增城投債下沉機會,以及中高評級主體新增中長久期債券投資機會,尤其可關注高到期規模且具有一定收益空間主體2-3Y城投債投資機會。

2、關注二永債下沉,擇機拉久期

2024年,商業銀行二永債有兩大主要擾動因素,一是在四大行TLAC考核下,二永債供給或邊際放量;二是資本新規落地,季末節點市場波動或加劇。但在城投債縮量格局下,流動性較好的商業銀行二永債仍是2024年值得博弈的優質資產。

2.1 銀行二級資本債

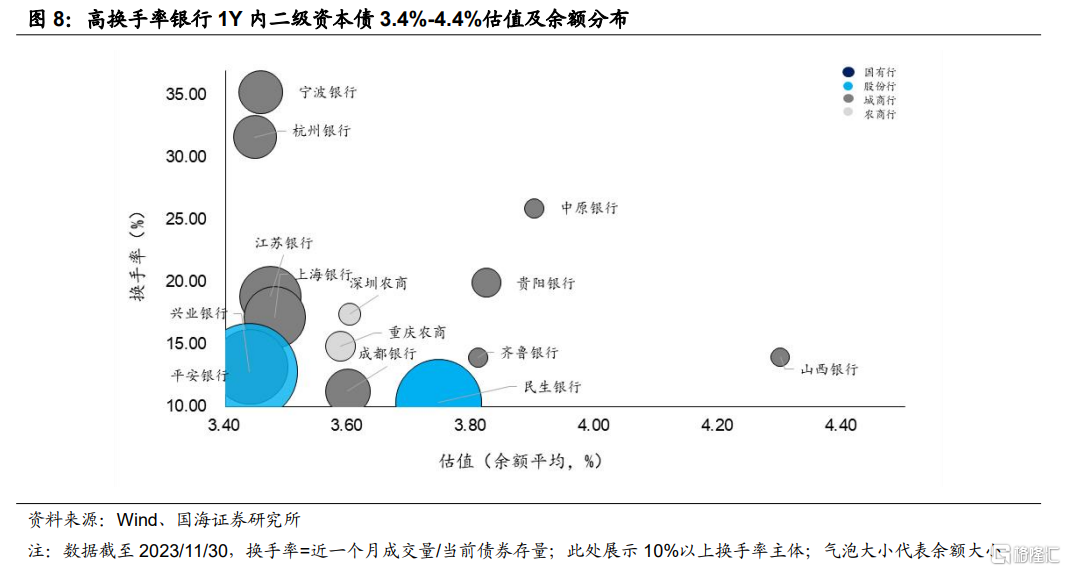

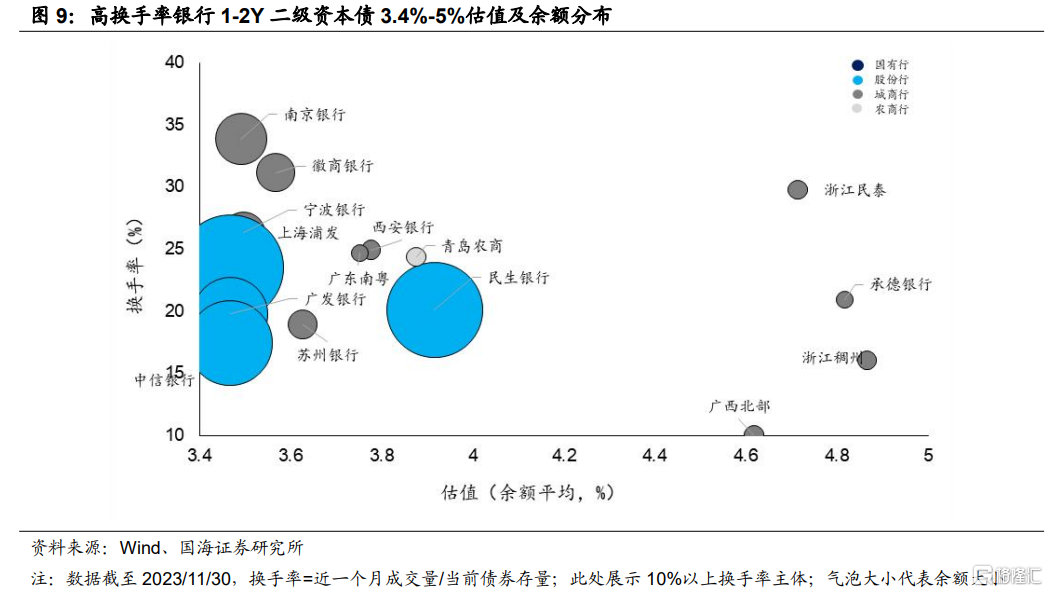

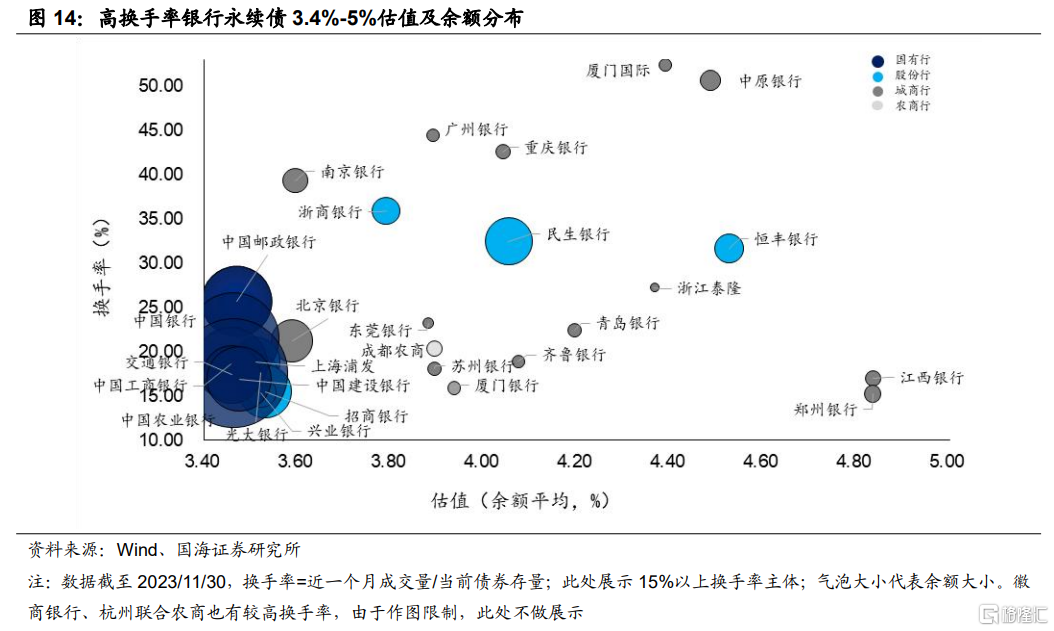

關注二級資本債下沉投資機會。主題選擇除了本身關鍵指標外,股東背景需重點關注,建議圍繞國資背景或國資佔股較大的主體下沉。結合流動性及估值,股份行建議關注平安銀行、興業銀行、民生銀行,博取相對超額收益。城商行,1Y內建議關注成都銀行、齊魯銀行、貴陽銀行、中原銀行,收益率多在3.5%-4%;1-2Y,建議關注徽商銀行、蘇州銀行、西安銀行,1-2Y收益率也多在3.5%-4%。農商行,建議選取頭部農商下沉,建議關注重慶農商、青島農商等具備高換手率且有收益的主體。

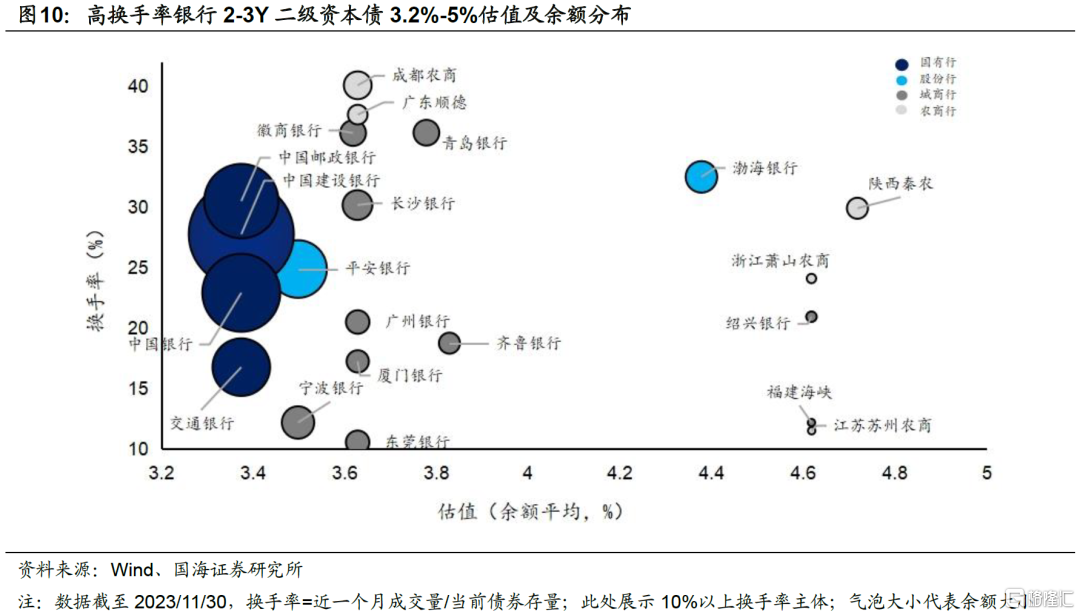

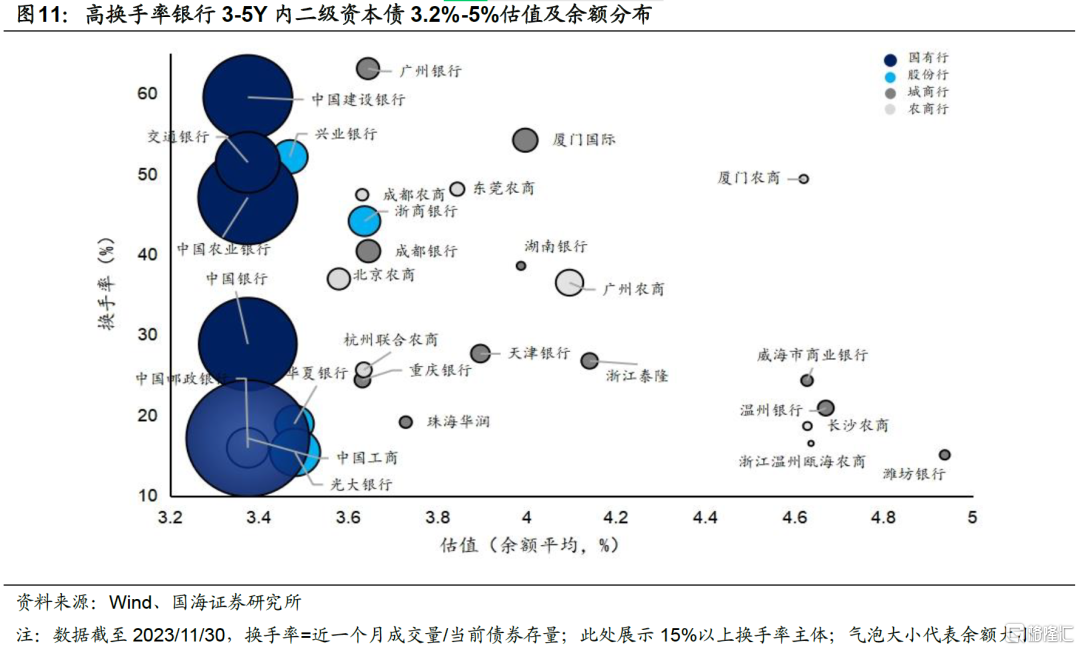

進一步,中長期來看,明年經濟存在修復預期,利率中樞或有所抬升,可擇機佈局二永債長端投資機會,建議重點關注國股行中長端二永債投資機會,其中股行2-3Y二級資本債可關注平安銀行,3-5Y推薦關注浙商銀行、光大銀行、華夏銀行,二級資本債收益率在3.4%-3.7%,流動性也相對較好。

城、農商行中,2-3Y建議關注寧波銀行、徽商銀行、廈門銀行、青島銀行、成都農商行,3-5Y可關注成都銀行、廣州銀行、重慶銀行、廈門國際、成都農商行、杭州聯合農商行、廣州農商行。

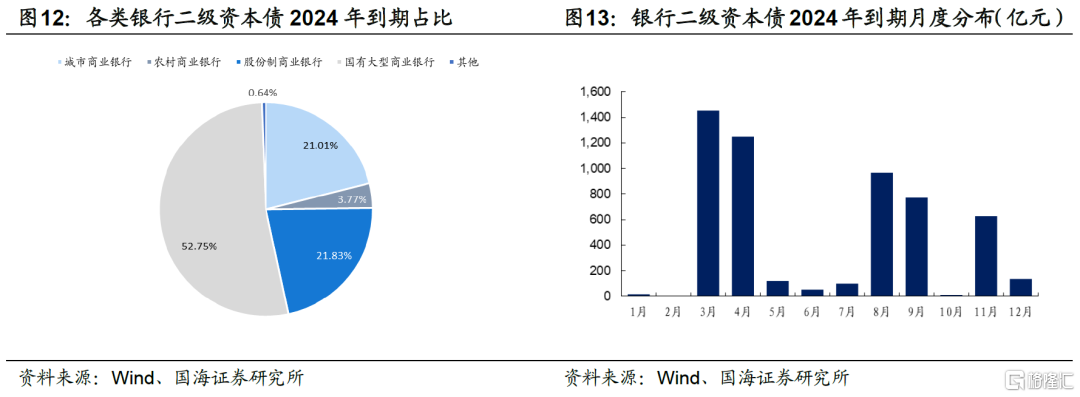

另外可關注商業銀行二級資本債集中到期投資機會。截至2023/11/30,商業銀行二級資本債存量約3.6萬億元,2024年到期規模(含回售)5497.5億元,佔比15.3%。從到期時間分佈來看,上半年主要集中在3-4月份,下半年集中在8-9月份,可進一步關注新券投資機會。

2.2 銀行永續債

2024年地方化債雖然邊際上利好減輕地方銀行負擔,不贖回風險預計整體可控,但投資人不應忽視宏觀經濟影響及中後排主體集中到期壓力,建議圍繞區域大行和國股行進行配置,兼具較強流動性。建議關注浙商銀行、民生銀行、廣州銀行、徽商銀行、東莞銀行、重慶銀行、青島銀行等較優質主體。

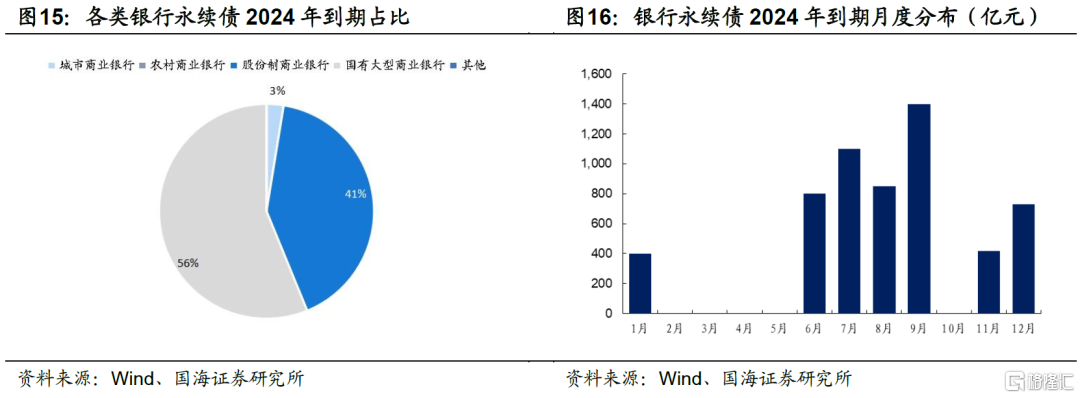

另外2024年永續債到期規模亦不小,截至2023/11/30,商業銀行永續債存量約2.3萬億元,2024年到期規模5696億元,佔比近25%。從2024年到期分佈來看,主要集中在6-9月份,其中7、9月份到期規模最大,均超千億元,同樣可關注集中到期存溢價的新券投資機會。

3、關注券商、保險債投資機會

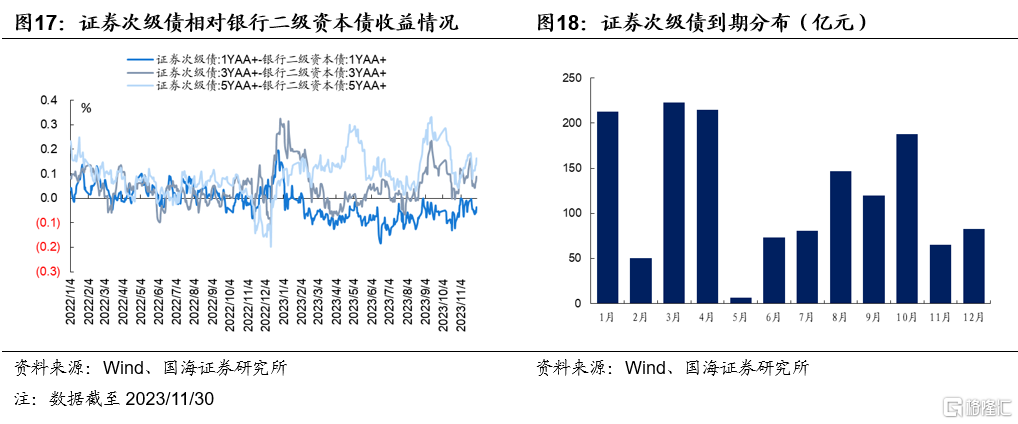

目前證券次級債與同等級、期限銀行二級資本債短端收益率倒掛,但中長端收益率有一定溢價,其中3Y、5Y券商次級債較銀行二級資本債高9BP、16BP。

截至2023/11/30,證券次級債存量規模6183億元,其中2024年到期規模(含回售)1464億元,佔比近24%。從到期月份分佈來看,整體分佈較均勻,1、3、4、10月份到期規模相對較大。展望明年,銀行次級債雖有一定供給壓力,但資產荒格局下,銀行次級債利差中樞或仍向下,證券次級債性價比進一步提升。結合估值、存量規模及流動性,建議關注中信證券、廣發證券、平安證券等主體;尋找邊際下沉機會,建議可關注華創證券、中原證券。

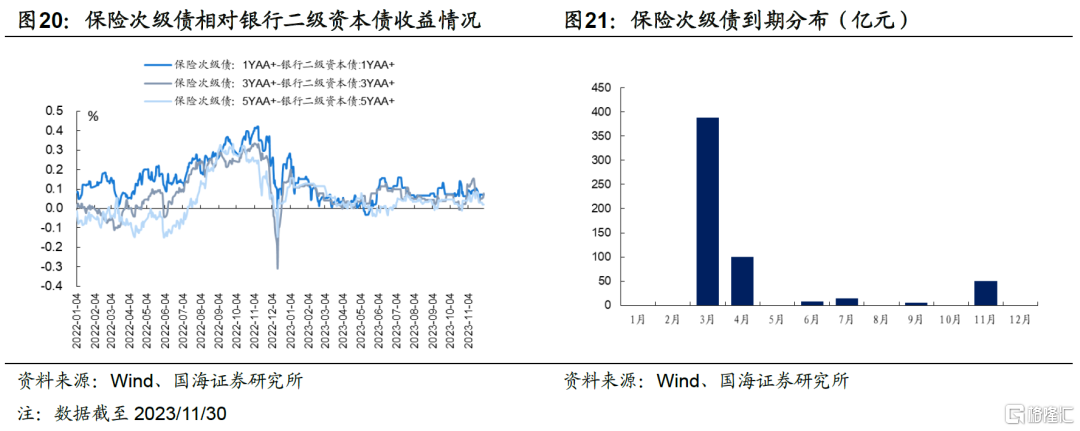

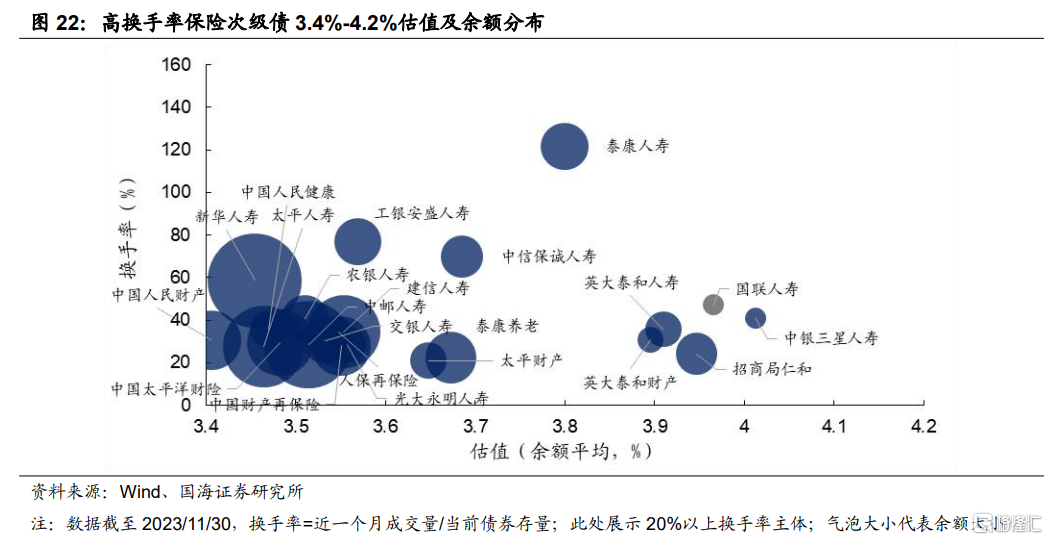

近期保險債發行邊際有所放量,近年來,保險公司核心償付能力充足率下降明顯,不排除進一步放量。但保險次級債高票息優勢,配置盤可持續關注投資機會,以AA+為例,截至2023/11/30,1Y、3Y、5Y保險次級債收益率較銀行二級資本債多7BP、8BP、2BP。

截至2023/11/30,保險存量債均為次級債,存量規模約3000億元,其中2024年到期規模566.5億元,佔比近20%。從到期月份分佈來看,主要集中在3-4月份,分別為388、100億元。主體方面,建議關注泰康人壽、工銀安盛人壽、中信保誠人壽、新華人壽、農銀人壽、建信人壽等流動性相對較好,且次級債存量額度相對較多主體。

4、總結

總體來看,城投債縮量格局,理財規模持續擴容,2024年信用債市場預計延續資產荒,其中地方化債、資金面、資本新規等因素將持續擾動信用債市,考慮到信用債短端當前性價比逐漸走低,我們建議重視信用債拉久期操作。

城投債方面,2024年到期規模不小,短端下沉仍有可為,但久期操作或為勝負手,可關注兼具收益空間、流動性較高的存量債規模較高主體,AA+主體建議重點關注中部五省及江蘇、浙江、福建等沿海經濟強省,AAA主體可關注江浙地市級、中部省份強地市級、部分弱省份省級以及有輿情的強省會/計劃單列市,有一定安全邊際下兼具較高收益,同時需關注2024年一季度城投債集中到期的投資機會,建議重點關注2-3Y投資機會。

二永債方面,雖然資本新規落地或對二永債二級市場產生擾動,近年永續債不贖回案例也有所增加,經濟仍處於弱復甦階段,地方性銀行仍存邊際壓力,但在四大行TLAC考核等擾動下,我們預計二永債將進一步擴容,同時流動性為“王”,商業銀行二永債仍是2024年值得博弈的優質資產。一方面仍可挖掘區域大型城、農商行短端下沉投資機會,另外可逢高拉久期增厚收益,重點可關注國股行以及區域大型城商行中長端二永債投資機會。

證券、保險次級債方面,相對流動性較差,但若銀行二永債利差中樞向下,證券次級債仍有一定配置性價比,同時考慮到保險次級債高票息優勢,仍可圍繞流動性相對較好的證券、保險頭部標的尋求配置機會。

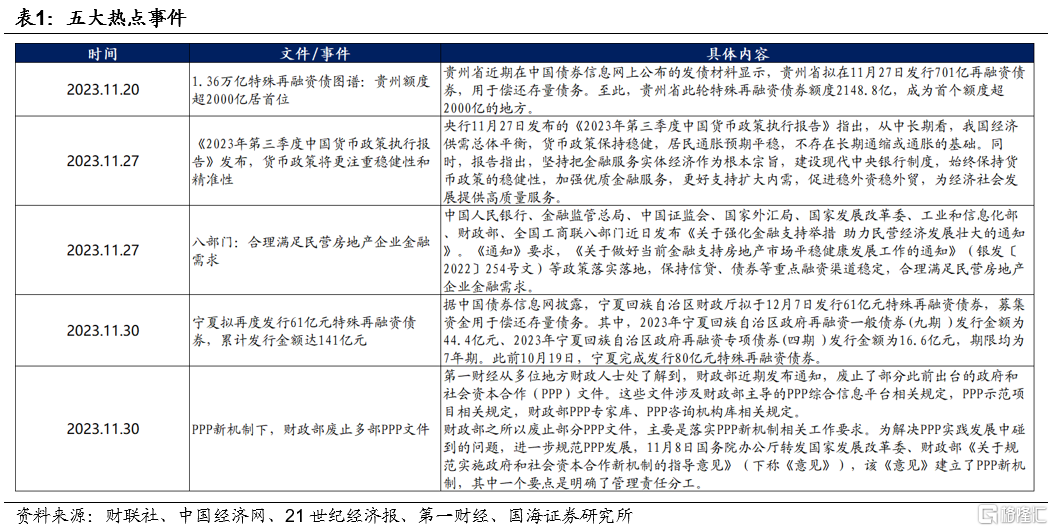

5、信用債市五大熱點

注:本文為國海證券2023年12月06日研究報吿《2024年信用債投資策略》,報吿分析師:靳毅S0350517100001