本文來自格隆匯專欄:中金研究 作者:羅凡 楊冰 陳健恒

截至23Q2,被動股基規模佔比連續8個季度提升。疊加降費的環境下,被動股基成為了不少基金公司的發力方向。相比之下債券被動型基金的佔比還不高,而居於股、債之間的固收+市場,是否會有這樣的趨勢,以及會有怎樣的發展路徑 ? 我們理解固收+轉向被動投資的可能性,是在於未來產品無法貢獻再多超基準收益時,固收+投資者可直接配置固收+基準,或者專注擇時。而這兩者是具備對應被動投資的方式。我們在報吿中具體就幾類模式,提供了復現指數的邏輯與代碼。

不過,基於我們在本文中對被動指數型固收+產品的可行性研究來看,我們認為固收+產品走向被動投資可能尚未成熟。一方面,無論是固定股債比例的組合還是固定調整範式的組合,從擇時能力的穩定性來看仍有各自的不足,模型均面臨失效的情況;而另一方面,主動管理的擇券能力目前仍給大部分固收+產品提供alpha,這是目前被動產品無法提供的。而即使這類被動指數型固收+產品後續有望推出,我們也更傾向認為動態調整的組合會更有市場吸引力。因為固定股債比例組合對投資者而言構建門檻低,而固定調整範式下的被動指數型固收+具有較強工具屬性,可能受部分投資者關注。此外,在公募節税和投研優勢下,我們認為若市場後續推出被動指數型固收+產品,機構投資者或仍是基石。

正文

一、公募漸顯被動投資趨勢——海外經驗與原因探究

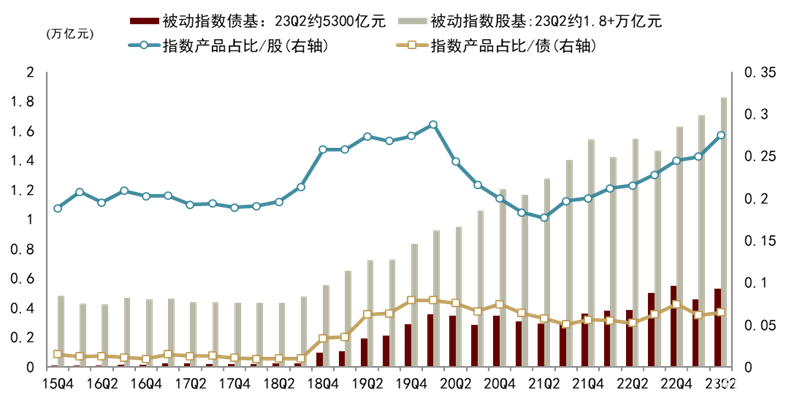

股票被動基金佔比大幅提升,固收+會走向這個道路嗎?2023年7月末,公募基金公吿2023年2季報,被動股基是公募權益產品中主要規模擴充的產品。截至23Q2,被動股基的管理規模達到1.8萬億元,規模佔比連續8個季度提升。疊加降費的環境下,被動股基成為了不少基金公司的發力方向。相比之下債券被動型基金的佔比還不高,而居於股、債之間的固收+市場,是否會有這樣的趨勢,以及會有怎樣的發展路徑,我們在此做出展望。

圖表1:當前國內被動指數型公募產品規模

資料來源:Wind,中金公司研究部;注:上述被動指數產品佔比(股)的分母為所有股票型基金以及非偏債的混合型產品;而上述被動指數產品佔比(債)的分母為所有債券型基金

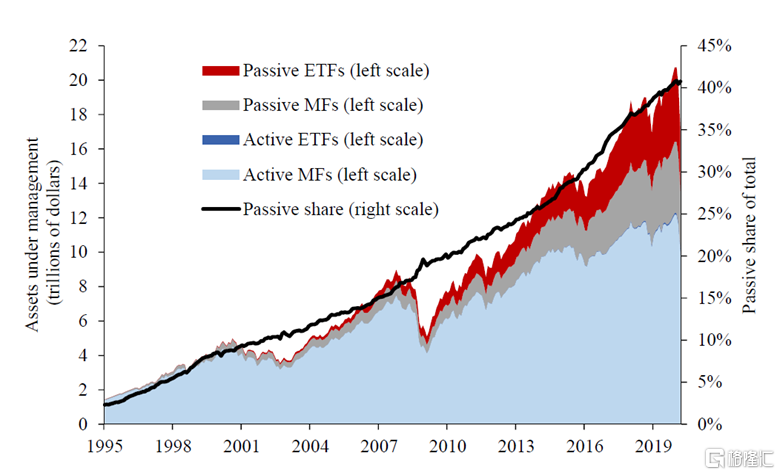

海外市場經歷了長時間的“被動化”,環境與國內略有區別。BIS 2018年3月發佈的工作論文[1]對此有較完善的總結,被動化趨勢的背後:

一方面,在於主動管理基金相較基準的超額收益偏弱,超額收益可持續性弱。這與海外主動基金龐大的規模有關,我國一些基金也出現了規模越大、超額越難的情況。

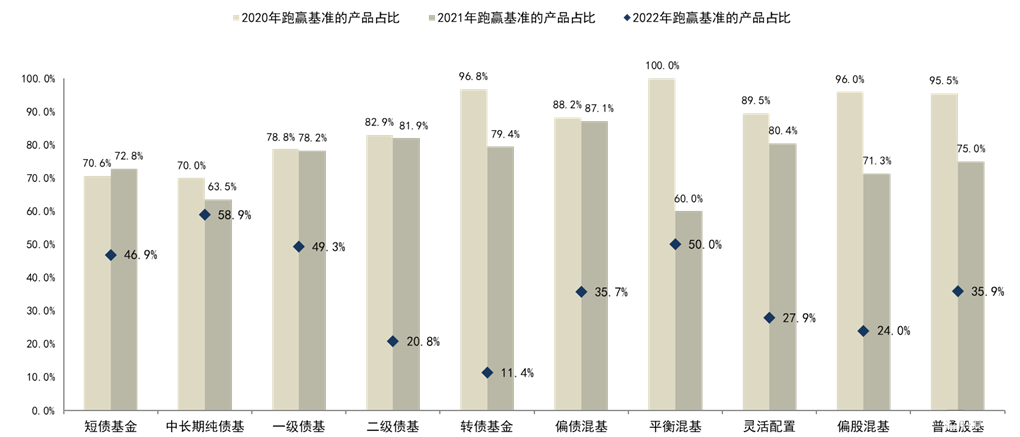

圖表2:但國內主動基金跑贏基準能力較強(主要擇券強),只是近年因資產波動放大、擇時難度抬高而出現下滑

資料來源:Wind,中金公司研究部

另一方面則受益於海外投顧行業的興起,以及海外監管機構對於基金管理費率透明度的要求,被動投資產品從發行端到銷售端均開始發力,從而壓窄整體基金費率。而這一過程之中,大機構基於平台優勢將費率優勢打開,致使海外基金費率持續壓低,並進一步推動被動投資工具的供給。

圖表3:從主動管理向被動管理轉移——來自美國市場的觀察

資料來源:Federal Reserve, 中金公司研究部;注:上圖來自美聯儲2018年8月工作論文《The Shift from Active to Passive Investing: Risks to Financial Statibility?》[2]

我國固收+產品面臨的環境與海外不同,不過,“被動模式”可能具備的優勢在於:1、費率優勢,而類似境外的基金投顧的發展,也有可能為這類產品做出貢獻;2、由於固收+策略繁多,亦股亦債,甚至還有更多種類資產,被動模式下基金行為更容易預測,降低了瞭解成本,也減少了風格偏移風險。

二、展望被動指數型固收+產品可能的模式

參考海外經驗與國內資產類型現狀,我們認為這一大類產品可能分為兩類:1)固定股債比例的固收+組合;2)固定動態調整範式的大類資產組合。

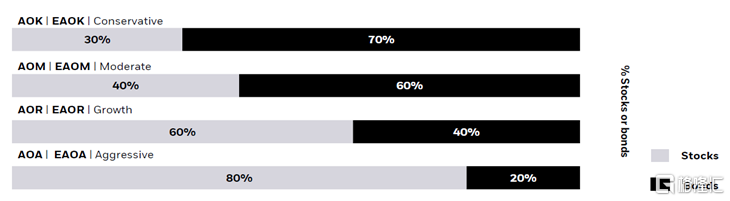

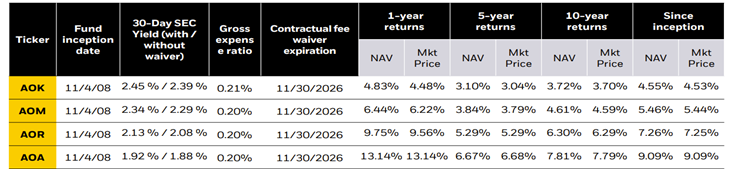

1. 股債固定比例的組合——直接配固收+基準的邏輯

所謂固定股債比例的固收+組合,即是以固定比例的純債為安全墊,以固定比例的股票和轉債來進攻,從而試圖構建一個“進可攻、退可守”的投資組合。與這一模式類似的被動產品已在海外市場推出。以iShare Core 資產配置ETF系列為例,其跟蹤指數由固定比例的股債資產構成,其中股票資產由5只S&P股票ETF構成,債券資產由2只iShare債券ETF。截至2023年7月,該產品系列合計在管規模超55億美元。

圖表4:從主動管理向被動管理轉移——來自美國市場的觀察

資料來源:BlackRock, 中金公司研究部;注:上述年化回報數據截至2023年6月30日

而國內本土視角來看,我們以滬深300ETF(510300.SH)作股票,以國債ETF(511010.OF)作債券,來回測2014年以來不同固定比例的組合收益情況。我們通過類似《轉債量化策略框架2.0與Python實現》介紹的回測函數frameStrategy進行測算。不過此處需要注意的是資產再平衡問題,因為隨着資產價格的波動,在換倉期間股債各自佔組合的權重會有一定波動,而實務中較少會每日去調整組合內各資產的比例,因此我們將此前frameStrategy函數中的子函數checkBook進行調整。

圖表5:子函數checkBook代碼示意

def checkBook(obj, dfRet, dfAssetBook, cash, date, cashRate=0): if date == dfRet.index[0]: dfRet.loc[date]['NAV'] = 100 else: i = dfRet.index.get_loc(date) j = obj.db.index.get_loc(date) if len(dfAssetBook.index) == 1 and dfAssetBook.index[0] == 'Nothing': # 若沒有資產則不計算 dfRet.iloc[i]['NAV'] = dfRet.iloc[i - 1]['NAV'] * (1 + cashRate / 252.0) cash *= 1 + cashRate / 252.0 else: # 當資產池中游資產,會將當日資產變動會直接加在前日收盤的資產總額上, # 使得組合不是簡單的每日調權, # 起始的costPrice為100.0 * w(getWeight計算的權重) codes = list(dfAssetBook.index) srsPct = obj.db.iloc[j - 1:j + 1][codes].pct_change().iloc[-1] + 1.0 cashW = 1 - dfAssetBook['w'].sum() t0 = dfAssetBook['costPrice'].sum() + cash * cashW dfAssetBook['costPrice'] *= srsPct t1 = dfAssetBook['costPrice'].sum() + cash * cashW dfRet.iloc[i]['NAV'] = dfRet.iloc[i - 1]['NAV'] * t1 / t0 cash *= 1 + cashRate dfAssetBook['w'] = dfAssetBook['costPrice'] / dfAssetBook['costPrice'].sum()

資料來源:Wind, 中金公司研究部

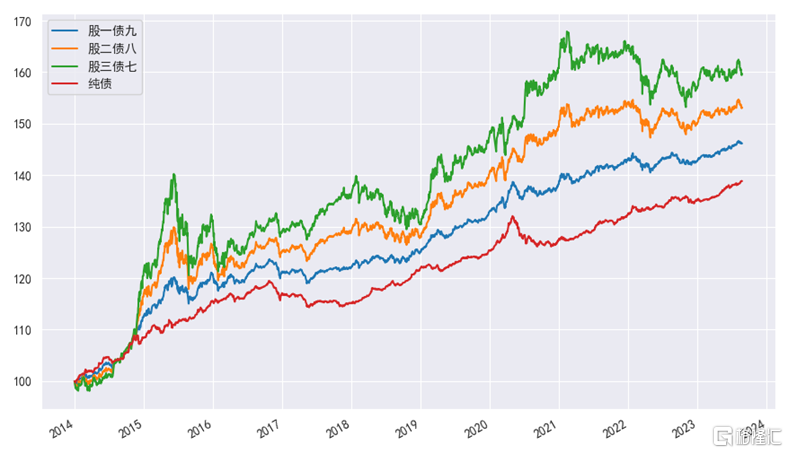

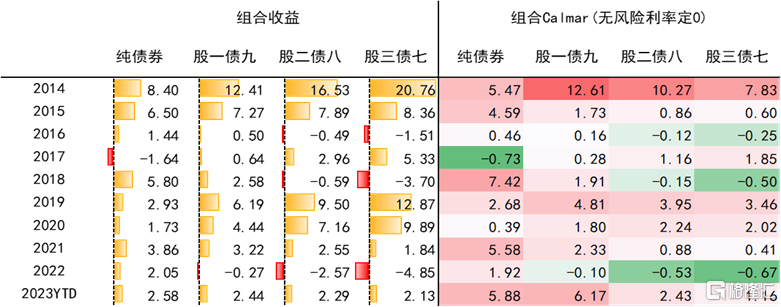

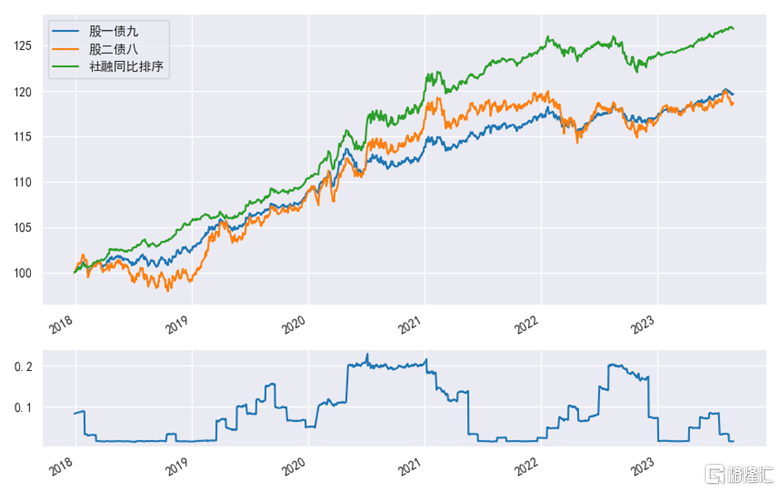

通過回測可以看到偏防守型的股一債九組合能夠起到一定跨週期的增強效果,而股二債八和股三債七組合的表現相對波動更大,組合Shapre和Calmar偏弱。

圖表6:國內固定股債比例的固收+模擬組合收曲線

資料來源:Wind, 中金公司研究部;注:數據截至2023年8月17日

圖表7:各類組合分年的收益情況

資料來源:Wind, 中金公司研究部;注:數據截至2023年8月17日

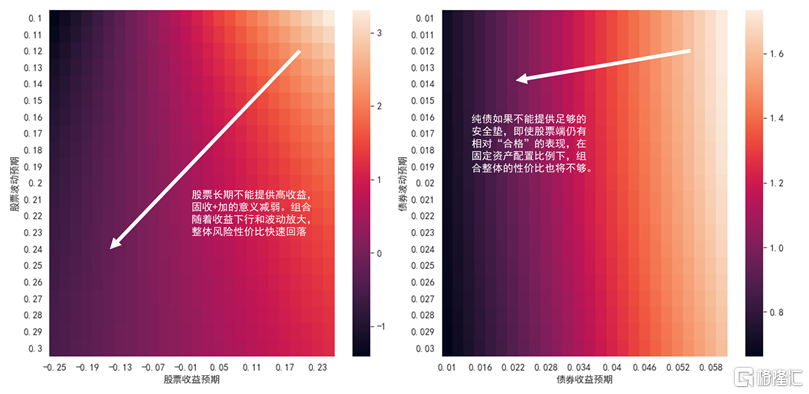

我們理解固定股債比例組合是捨棄了主動擇時,而依託資產間的弱負相關性,以此提升組合長週期的績效。從國內的回測來看,站在5-10年的維度,股一債九等固定比例組合確實能夠顯著跑贏純債資產。但這一模式後續持續佔優的前提是,1)權益資產持有期拉長來看能夠提供高收益;同時2)純債端具備足夠的安全墊,這一安全墊能吸收來自股票等權益資產的波動。若這兩個前提未能同時存在,我們認為固定股債比例組合的效用有限。因為長期來看,當股票等權益資產缺失賺錢效應,固收+產品便失去了“+”的意義,單配純債已是最優解;而同樣,當純債資產無法提供足夠的安全墊時,固定比例的股債組合本身又沒有擇時能力,組合既犧牲了收益又無法控制波動。

圖表8:股債主要資產的走勢對比

資料來源:Wind,中金公司研究部;注:滬深300指數為全收益指數H00300.CSI,數據截至2023年8月18日

圖表9:固定比例的固收+需要股債兩端都好

資料來源:Wind,中金公司研究部;注:左圖為固定債券收益和波動後,計算不同股票收益和波動下組合的Sharpe,假設債券收益為2.5%,波動為1.5%,股債相關性-0.2,右圖為固定股票收益與波動後,計算不同債券收益和波動下組合的Sharpe,假設股票收益10%,波動20%

2. 固定調整範式下的大類資產組合

第二類產品是具備固定調整範式的大類資產組合。所謂固定調整範式是指,指數的股債權重是由固定的調整模式進行的。典型的配置模式有1)各類風險平價組合;2)目標風險類;3)指標輪動型;4)目標日期類組合。這類資產組合強調指標和算式對資產擇時的作用。

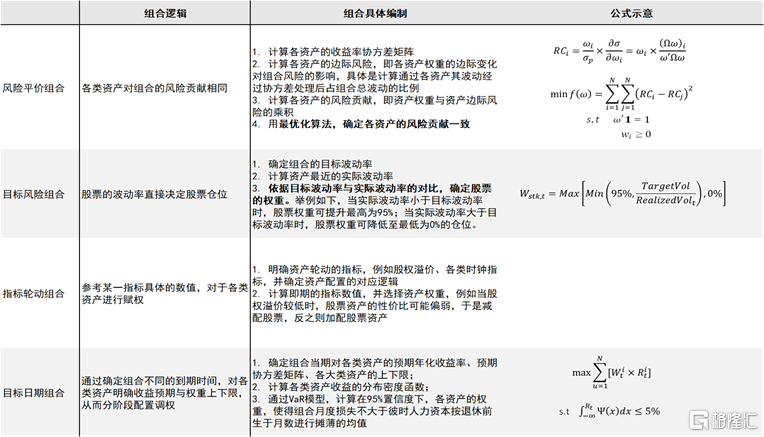

圖表10:四大固定調整範式的大類資產配置組合示意

資料來源:中證指數,中金公司研究部

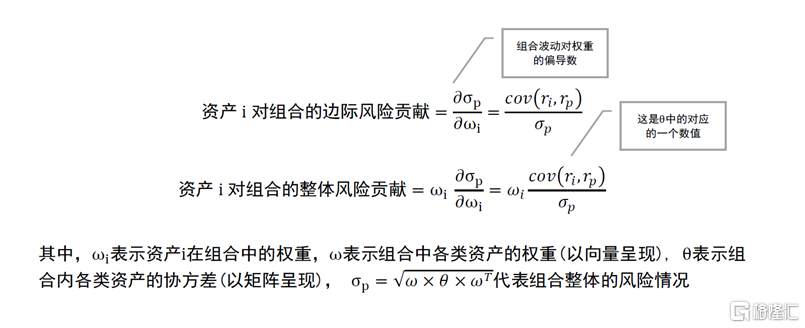

在國內市場中,我們以中證各類大類資產配置指數的收益來對照研究。可以看到:

1)風險平價組合和依據股權溢價位置表的組合相對錶現較優,跨週期實現固收+的能力較強。而目標風險組合和目標日期組合所呈現的風險性價比相對有限;

2)相較於股債二元資產組合,多資產組合效果更高:a) 多資產風險平價組合相較股債的風險平價,在風險性價比的考量下會更優;b) 以股權溢價作為調倉信號的組合中,納入轉債也能提振組合整體效用的發揮;

3)擇券的重要性一定程度上高於擇時,以目標風險的兩類組合為例,紅利股票作為資產時,組合效益相對更好。

圖表11:中證主要多資產指數的表現

資料來源:Wind,中證指數,中金公司研究部;注:上圖中1Y,5Y,10Y分別為以2023年8月18日為截止日,往前1年、5年和10年的策略表現,個別指數起始日小於10年的,對應數值為自起始日的表現情況

對於固定調整範式下的組合,我們理解其關鍵便在於這一動態調整資產倉位的公式是否有效。依據近10年的回測來看,部分調倉邏輯是被驗證“有效”的。但我們也需要注意,這類調倉範式往往是基於一定統計和經濟學原理而總結的,例如風險平價組合,其對資產間相關性的敏感度很高,在2021年前10年,其在全球市場的超額回報很大一部分是受益於資產間的弱相關,這存在一定“時代性”。一旦公式失效或者公式底層的經濟邏輯發生變化,那麼組合整體表現或將顯著弱於投資者預期。

圖表12:海外風險平價ETF產品近期走勢

資料來源:Wind,中金公司研究部

我們具體來看其中三個細分模型:

2.1 風險平價組合

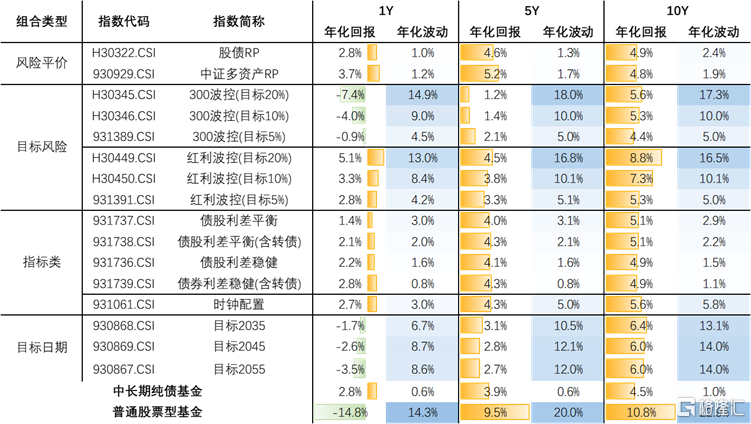

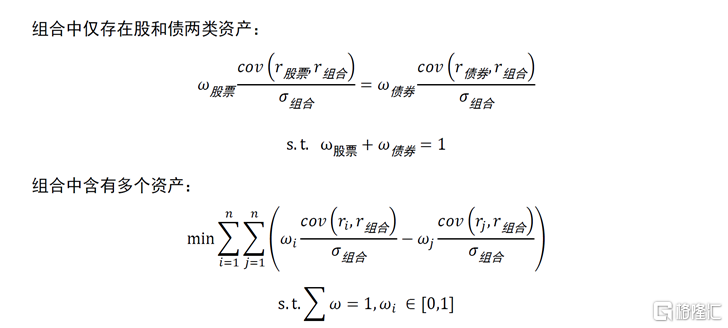

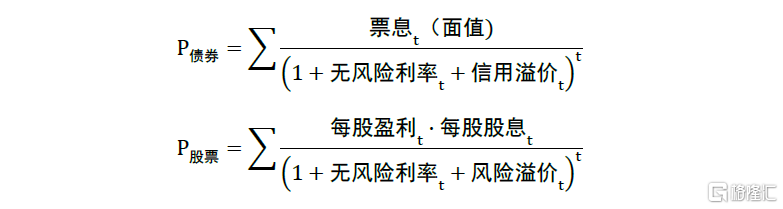

風險平價組合是指每一類資產對組合整體風險的貢獻一樣。此處風險往往以波動作為代替。具體構建來看,

第一步,計算資產過去一段時間對組合風險的貢獻:

資產對組合的風險貢獻由兩部分構成,第一部分是其權重,第二部分是其對組合的邊際風險貢獻(組合波動率對權重的偏導數)——也就是資產A權重抬升1%,組合波動的變化情況。而後者從數學維度來看,可以被拆解為資產與組合收益率的協方差,再除以組合整體波動。

圖表13:如何計算資產對組合的風險貢獻

資料來源:中證指數,中金公司研究部

第二步,優化組合風險貢獻,計算資產權重:

對於風險平價組合而言,要求各個資產對總風險貢獻相等。在只有股債兩類資產的情況下,這個問題相對容易解決,只需要解出一個等式的答案。不過對於資產組合中,同時存在較多資產的情況下,我們實際上需要解決的是一個是最小化問題,即各個資產之間對組合風險貢獻的差最小。

圖表14:如何計算資產對組合的風險貢獻

資料來源:中證指數,中金公司研究部

圖表15:風險平價組合的代碼實現

def riskObject(weights, cov): #復現上述數學表達式子 weights = np.array(weights) sigma = np.sqrt(np.dot(weights, np.dot(cov, weights))) MRC = np.dot(cov, weights) / sigma TRC = weights * MRC diffTRC = [sum((i-TRC)**2) for i in TRC] return sum(diffTRC)def riskParity_MA(obj, codes, date): matPct = obj.db[['滬深300', '國債', '黃金', '轉債', '信用債'] ].loc[:date].pct_change().tail(1000) cov = np.array(matPct.cov()) w0 = np.ones(cov.shape[0]) / cov.shape[0] bnds = tuple((0, None) for x in w0) cons = ({'type': 'eq', 'fun': lambda x : np.sum(x) - 1.}) options = {'disp': False, 'maxiter': 1000, 'ftol':1e-20} solution = minimize(riskObject, w0, args=cov, bounds=bnds, constraints=cons, method='SLSQP', options=options) return pd.Series(index=['滬深300', '國債', '黃金', '轉債', '信用債'], data=solution.x)

資料來源:Wind,中金公司研究部

從回測效果來看,在月度調倉之下,風險平價組合歷年來收益效果不差,穩定實現了平滑收益與靜態收益增強的效果。若在簡單股債組合的基礎之上,考慮股ETF、轉債、國債、信用債和黃金ETF的組合,整體組合效率會更高。但需要注意模型涉及超級參數——計算資產關聯性時選擇lookbacks(回看週期)。回看週期越長,表示當前資產配置更關心資產長週期的相關性情況,因此不能及時反映資產間短期相關性的變化;而回看週期越短,也會造成配置過度聚焦在短期的相關性變化,使得組合配置暴露更多風險。

圖表16:風險平價組合作為固收+的效用

資料來源:Wind,中金公司研究部;注:上述回測自2013年12月31日至2023年8月22日

2.2 目標風險組合

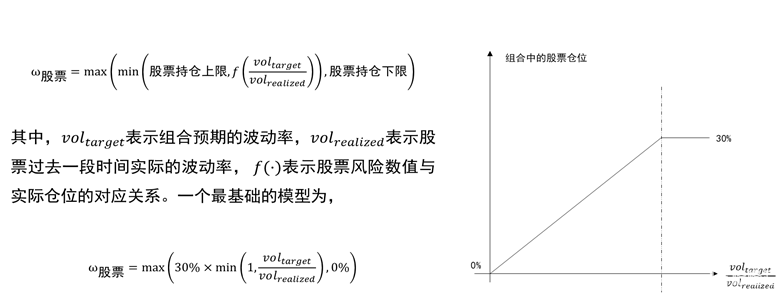

目標風險組合是指通過明確風險資產的預期風險數值,通過調整倉位的方式來使得組合風險能儘可能接近這一數值。我們參考中證指數編制“波控”系列指數的算法,即當股票過去一段時間的波動大於預期數值,則減配股票,反之則加配。具體組合方式如下:

目標風險組合中,每次調倉時,風險資產的權重是依據“目標風險數值比當前資產的風險數值”來進行確認的。我們需要提前明確這一比值與風險資產倉位的對應關係。假設這一組合中僅有股票和債券兩類資產,組合的目標風險為組合的波動率。我們可以提前約定,這一組合中權益資產的上下限分別為0%和30%,風險比與倉位的對應關係為線性,即權益資產的倉位與,目標風險數值佔資產過去一段時間風險數值的比例一致。

圖表17:目標風險組合中風險資產倉位的確定方式

資料來源:中證指數,中金公司研究部

圖表18:目標波動20%的調倉代碼示意

def target20(obj, codes, date): srs = obj.db['滬深300'].loc[:date].pct_change().tail(250) volRealized = srs.std() * np.sqrt(252) volTarget = 0.2 stkLoad = max(0.3*min(1, volTarget/volRealized), 0) bdLoad = 1 - stkLoad return pd.Series(index=['滬深300', '國債'], data=[stkLoad, bdLoad])

資料來源:Wind,中金公司研究部

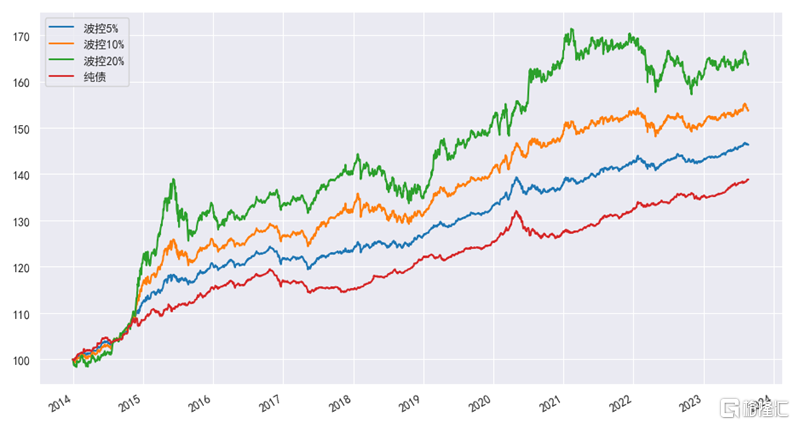

我們以目標波動為5%,10%和20%,均回測了月度調倉下這類被動指數型固收+的效果。可以看到,組合的表現與固定比例的股債組合比較接近,波控5%的組合長期股票中樞保留8%附近,波控20%的組合長期股票倉位保留在28%左右。相較於固定比例的固定組合,其在控回撤上有一定優勢。

圖表19:波動控制的表現情況

資料來源:Wind,中金公司研究部;注:上述回測自2013年12月31日至2023年8月22日

2.3 指標輪動組合

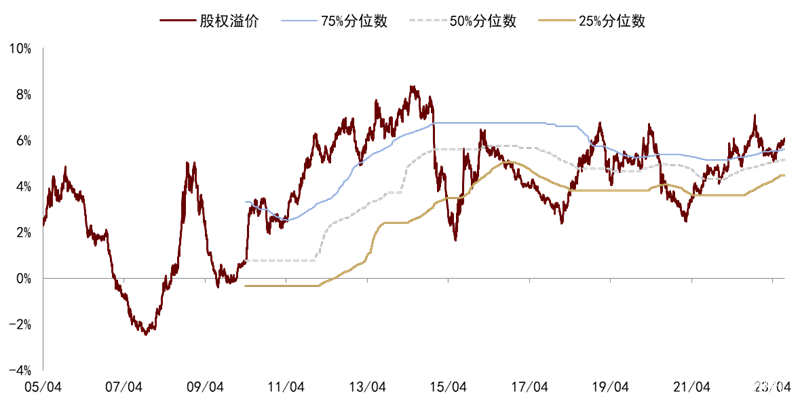

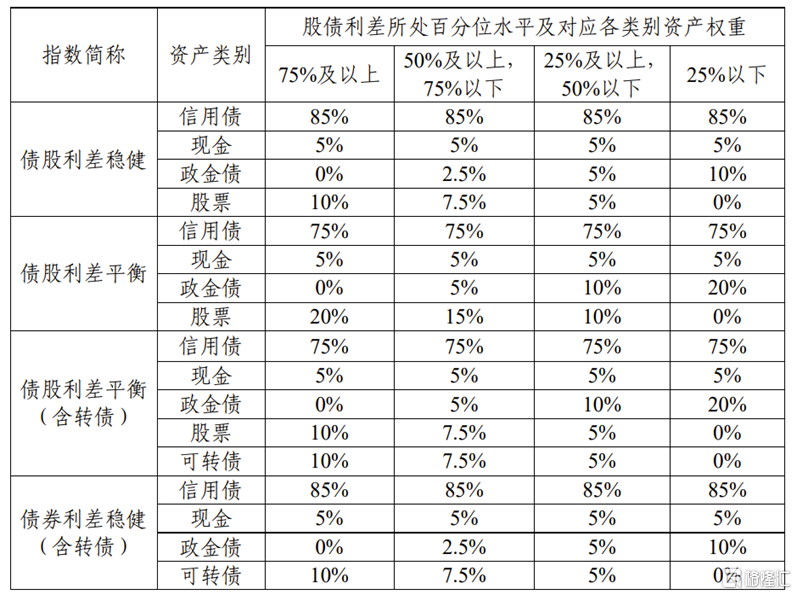

指標輪動類組合則是在明確市場擇時指標後,按照指標對應的數值以及倉位對應的公式,來確定各資產的權重。一個經典的指標便是股權溢價。股權溢價是指滬深300指數市盈率(P/E)倒數與10年國債收益率的差值。它所衡量的是,股票作為風險高於無風險債券的資產,其因長期持有而應被支付的收益補償。這一數值越高,代表着股市的相對估值偏低,反之則代表估值相對處於高估值水位。目前中證有“債股利差”系列指數也是依據這一指標進行權重的調配。以中證債股利差穩健為例,當股權溢價站上75%分位數時,股市相對性價比高,倉位為10%,而當股權溢價分位數調到25%以下,則股票倉位壓降至0%。

圖表20:股權溢價及其歷史分位數

資料來源:Wind,中金公司研究部;注:數據截至2023年7月25日

圖表21:中證債股利差指數系列編制權重邏輯

資料來源:中證指數,Wind,中金公司研究部;注:上述百分位為股債利差過去5年的百分位

我們在自行回測中採取更加動態的方式來進行,即使用當前股權溢價分位數與約束的最大倉位乘積,來決定組合中風險資產的權重。假設我們組合中還是僅有股票和債券兩個資產,組合中股票的持倉上限為30%,組合月度換倉,股票資產的倉位則是依據風險溢價當前的分位數與30%的乘積決定。

圖表22:風險溢價模型的代碼實現

def riskPremium(obj, codes, date): if not hasattr(obj, 'riskPremium'): obj.riskPremium = getRiskPremium() srs = obj.riskPremium.loc[:date].tail(500).rank() / 500. rpRank = srs[-1] stkLoad = max(0.2*rpRank, 0) bdLoad = 1 - stkLoad return pd.Series(index=['滬深300', '國債'], data=[stkLoad, bdLoad])

資料來源:Wind,中金公司研究部

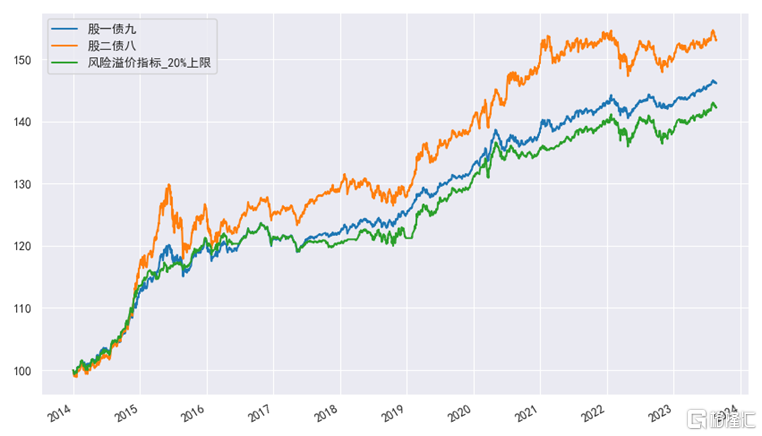

通過回測,我們可以看到這類組合相較固定比例組合而言仍有一定劣勢。以近幾年來看,風險溢價指標並沒有帶來較強的擇時能力。不過這可能是因為,風險溢價指標本身就是“賠率指標”,其本質還是衡量股債相對性價比,而非投資的勝率指標。

圖表23:風險溢價擇時組合的效果對比

資料來源:Wind,中金公司研究部;注:上述回測自2013年12月31日至2023年8月22日

2.4 宏觀配置組合

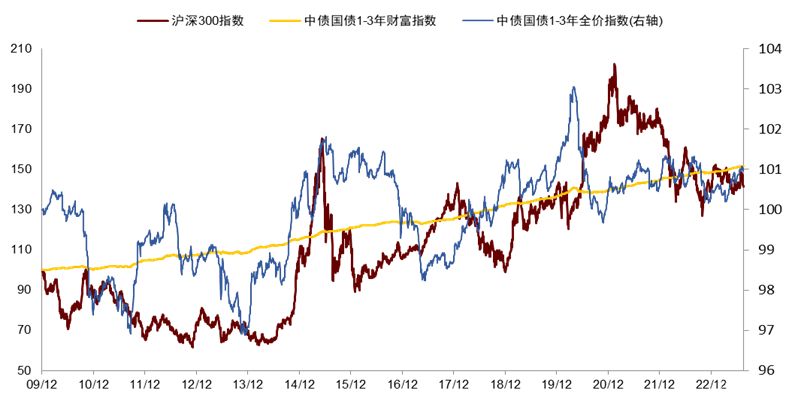

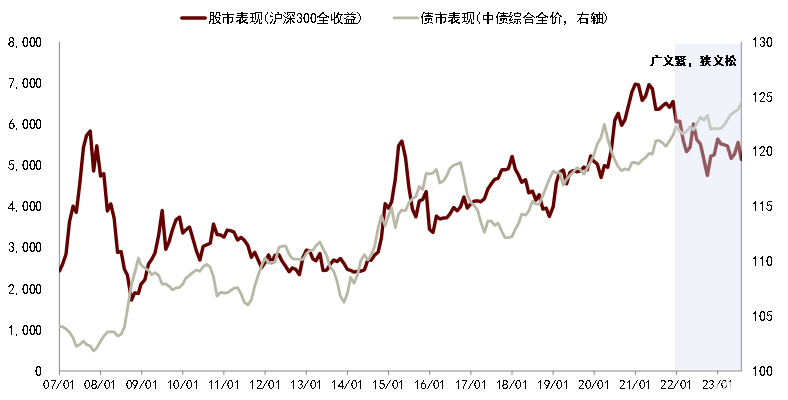

我們也可以宏觀視角去審視資產的配置狀況,以明確什麼時候固收+是需要增強權益資產暴露,什麼時候應相對剋制。例如,我們理解股債各自的定價可能都受市場流動性的影響。廣義流動性適度影響股票定價的分子端,狹義流動性一定程度影響兩類資產的分母端。

在廣義流動性較為寬鬆的階段,股市機會相對充分,例如2007年、2009年下半年-2010年,2013年-2015年中,2017年,2020年-2021年上半年;而狹義流動性越寬鬆,則越利於債市,例如2014-2015年上半年,2018年,2022年-2023年。

圖表24:股債表現對比

資料來源:Wind,中金公司研究部;注:數據為月度數據,自2006年12月至2023年7月

因此,一種可能的思路是:在廣義流動性相對較為寬鬆的階段,提升權益倉位,而在廣義流動性相對偏緊的狀態下,則適度降低權益倉位。我們以這個思路進行簡單回測:

1. 我們以滬深300ETF和國債ETF分別作為股票和債券資產的標準,將股債組合的基準設定為股二債八,即股票資產佔比組合淨資產20%,債券佔比80%;

2. 約定組合每月度進行調倉,用社融同比增幅在過去一年的分位數來決定股票倉位,即股票倉位為20%與社融同比過去1年分位數的乘積,這意味着當社融同比處於近一年最高位,則股票倉位能夠頂到上限20%,而隨着社融同比築底,則股票倉位會進一步下移。

3. 由於社融數據實際公佈是滯後的,我們選取前一個月的社融進行代替。

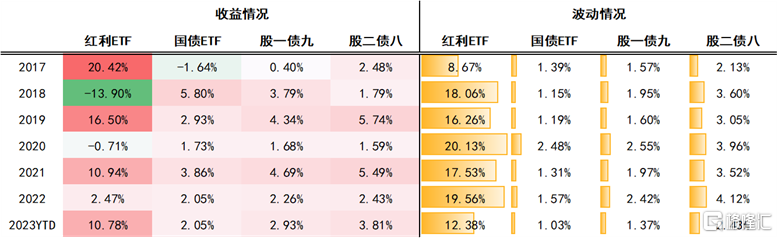

在股二債八的基礎上,社融調倉邏輯的組合表現能夠實現相對穩健的表現,2023年以來組合年化回報超過3.6%,最大回撤不足0.3%。

圖表25:以社融同比為標量的代碼邏輯

def sherong(obj, codes, date): if not hasattr(obj, 'sherong'): _, dfSR = w.edb("X5100205,M5525763", "2005-12-31", "","Fill=Previous", usedf=True) dfSR.columns = ['社融同比預期', '社融同比'] dfSR.index = [pd.to_datetime(d) for d in dfSR.index] obj.sherong = dfSR.resample('M').last() rptDate = datetime(year=date.year, month=date.month, day=1) - timedelta(days=1) sherongRank = obj.sherong.loc[:rptDate].tail(13).iloc[:-1].rank().iloc[-1] / 12 stkLoad = max(0.2*sherongRank['社融同比'], 0) bdLoad = 1 - stkLoad return pd.Series(index=['滬深300', '國債'], data=[stkLoad, bdLoad])

資料來源:Wind,中金公司研究部

圖表25:以社融同比為標量的固收+組合表現

資料來源:Wind,中金公司研究部;注:測算時間為2017年12月31日至2023年8月28日,上圖為策略淨值,下圖為組合中股票資產的倉位情況

三、對被動指數型固收+產品的展望

1)基於我們上述對被動指數型固收+產品的可行性研究來看,我們認為固收+產品走向被動投資可能尚未成熟。一方面,無論是固定股債比例的組合還是固定調整範式的組合,從擇時能力的穩定性來看仍有各自的不足,模型均面臨失效的情況;而另一方面,主動管理的擇券能力目前仍給大部分固收+產品提供alpha,這是目前被動產品無法提供的。但這不是我們這篇報吿想要具體展開的話題,在此不多做展開。

2)若後續被動指數型固收+產品推出,我們也更傾向認為固定調整範式的組合或有一定市場吸引力。因為:

► 固定股債比例組合對投資者而言構建門檻低:對於國內投資者而言,固定比例的股債組合在策略落地上需要注意的是再平衡,而這一部分操作難度相對不大,無論是機構投資者還是個人投資者均可以自行操作——一個典型且相對有效的組合是紅利配債,以月度再平衡來看,歷史上投資者可以此獲取相對穩健的回報。

圖表26:紅利配債的固收+組合收益情況

資料來源:Wind,中金公司研究部;注:2023YTD回測終點為2023年7月25日

► 固定調整範式下的被動指數型固收+具有較強工具屬性:對於這類產品,投資者支付的是管理人按期按照模型調倉的費用,看多的是模型的效果。我們在第一部分也談及,每一類資產配置模型都具有自己的“時代性”——例如風險平價適合資產低相關的金融環境、股權溢價指標適合週期性更強的經濟環境。而固定調整範式的被動指數型固收+正是提供了這一投資工具,有效節省投資者配置模型的時間成本與人員成本。

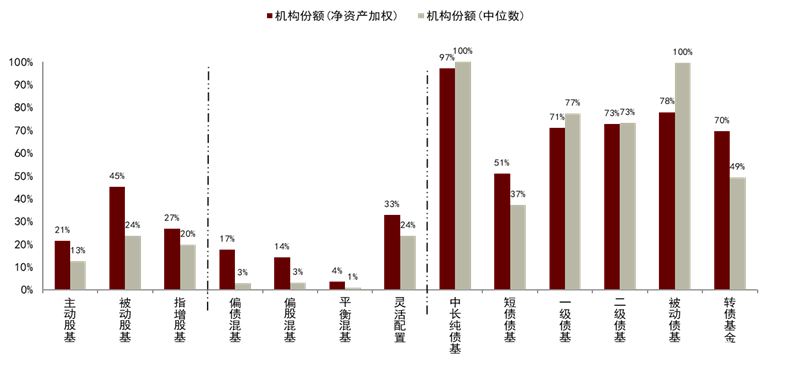

3)若有被動指數型固收+產品,機構投資者或仍是基石:我們認為被動指數型固收+產品或仍以機構投資者持有為主。目前股票型被動指數型產品與債券型產品的機構持有差異較大,這或是因為公募在債券層面尚有節税的效用,同時以銀行、理財、年金等為代表的資金,也可以適度節省投研成本。我們認為這一資金屬性可能進一步反映在被動指數型固收+產品一側。同時,相較於被動指數型純債產品,固收+系列或許在零售客户端有更強優勢。

圖表27:分基金類型的機構持有者份額比重

資料來源:Wind,中金公司研究部;注:2023YTD回測終點為2023年7月25日

注:本文摘自中金公司2023年9月26日已經發布的《中金固收新趨勢系列:固收+會走進被動投資市場嗎?》;羅 凡 分析員 SAC執業證書編號:S0080522070003、楊 冰 分析員,SAC執業證書編號:S0080515120002;SFC CE Ref: BOM868、陳健恒 分析員,SAC執業證書編號:S0080511030011;SFC CE Ref: BBM220