本文來自格隆匯專欄:申萬宏源宏觀 作者: 王茂宇 王勝

主要內容

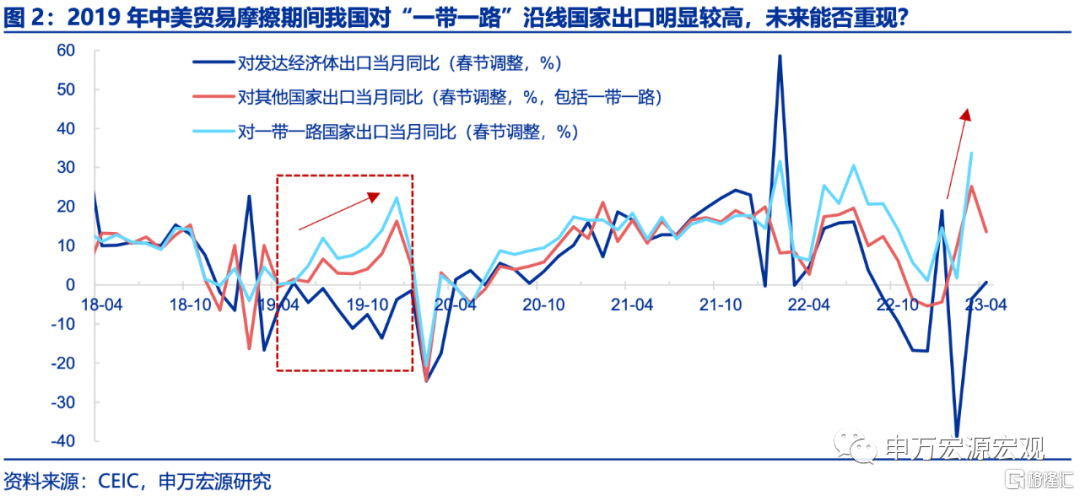

“一帶一路”:從“順週期”到“逆外需”。1)貿易方面,過去十年我國與“一帶一路”國家貿易關係主要為“協同供給”,在發達國家需求年內可能強於預期的情況下,這一“協同”鏈條具備韌性,而“一帶一路”出口份額提升亦能增量緩解市場對我國今年出口降温之憂。而且,即便明年發達國家需求有大幅下滑的可能性,但近年來新的變化是“協同供給”出口商品佔比下滑,而滿足“一帶一路”國家自身需求的出口商品佔比加快提升,因此明年我國“一帶一路”出口也有望與發達國家需求逐步脱鈎。因而長期來看,“一帶一路”戰略或能夠從根本上緩解發達國家主動與我國脱鈎的風險,就如2019年中美貿易摩擦之時,我國對“一帶一路”國家出口增速遠高於其他國家。2)投資方面,中國企業出海可能改善我國出口結構向高端化集中,而非替代我國出口。(可參考外循環破局系列一專題),反而可能改善我國商品出口結構,向產業鏈高端化集中,緩和海外發達國家經濟降温對我國外需的衝擊。

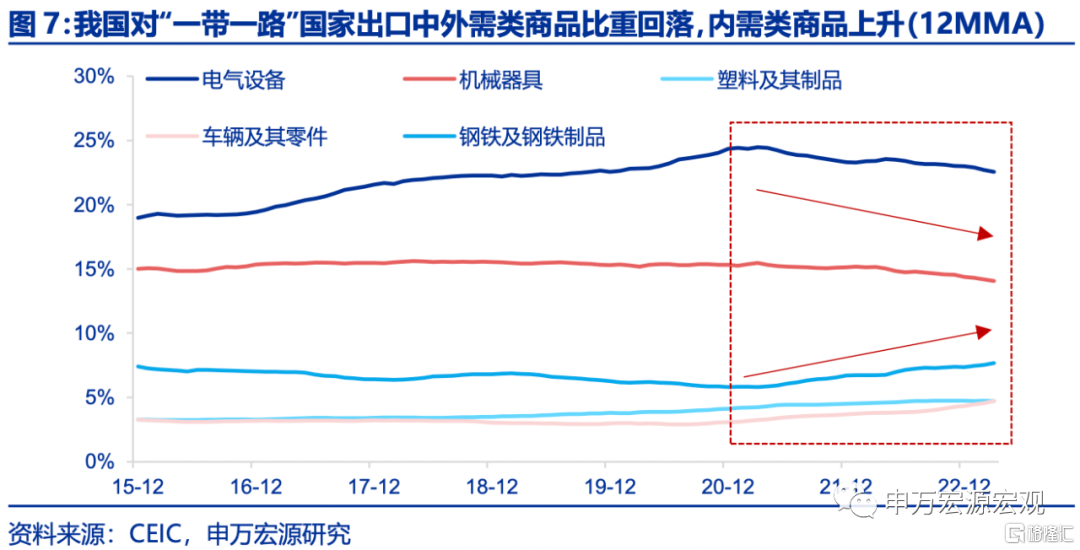

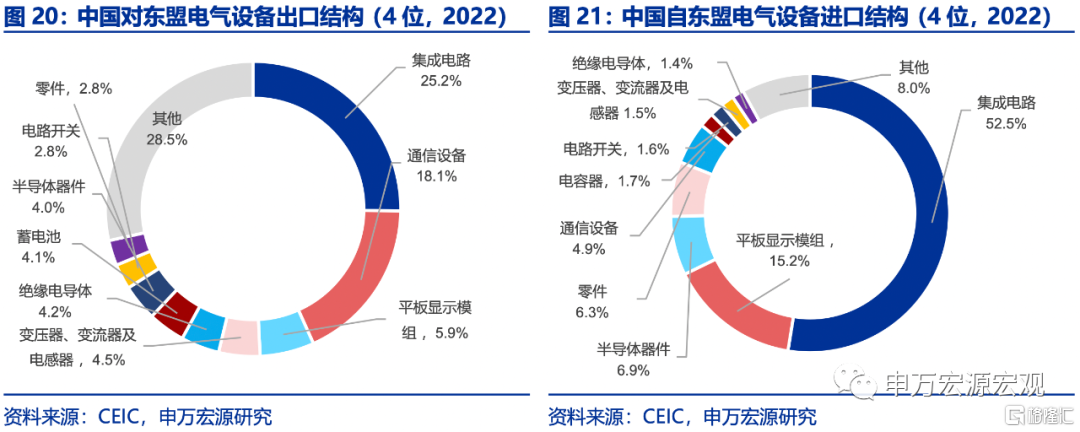

“一帶一路”國家穩出口雙支柱:體量大+逆外需。1)體量大:“一帶一路”沿線國家已佔我國出口36.7%(3月單月)。2)逆外需趨勢:2020年以來,我國對“一帶一路”國家出口結構中內需類商品(汽車、鋼材、塑料)佔比持續提升,而匹配發達國家需求類商品的“協同供給”(電氣設備、機械器具)比重明顯下滑,從而與發達國家需求逐步脱鈎。我國對“一帶一路”沿線國家出口中和發達國家外需高度相關的商品佔比雖較大,如電氣設備(佔比23.4%,通信設備、集成電路、半導體為主)、機械器具(佔比14.6%),但邊際上持續下滑,而為了滿足一帶一路國家內需的商品佔比持續提升(車輛零部件、鋼鐵塑料出口佔比提升,前者主要為滿足各國國內消費需求,後者主要為滿足國內投資需求)。

2023年“一帶一路”沿線國家對我國出口拉動或在4%左右。從我國對“一帶一路”沿線國家出口增量角度,2023年沿線國家對我國出口拉動可能在2.7%-6.5%之間。即便假設2023年我國對“一帶一路”沿線出口增量按照2021-2022年趨勢放緩,2023年“一帶一路”沿線國家仍可拉動我國出口2.7個百分點。樂觀情景下,若出口增量達到2021年水平,則可拉動我國2023年出口增速6.5個百分點。從出口份額提升角度,2023年“一帶一路”沿線國家或拉動我國出口增速4%左右。根據我們對2023年中國出口4%的增速預測,由於2023年全球發達經濟體需求可能不差,疊加“一帶一路”10週年下我國對沿線國家出口力度可能大幅增加,假設“一帶一路”沿線國家出口在我國出口中份額維持去年提升速度,則2023年“一帶一路”沿線國家對我國出口增速拉動或在4%左右。

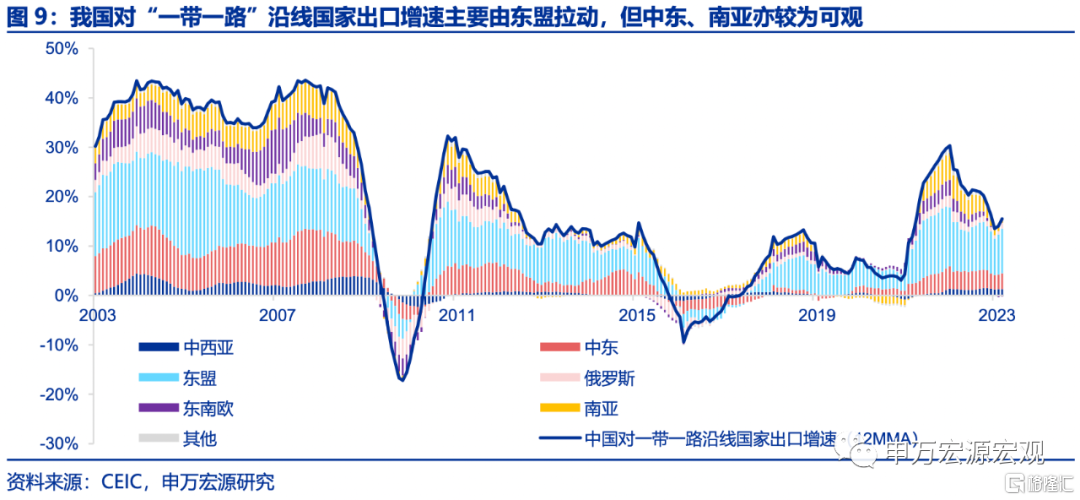

“一帶一路”沿線六大區域分析:出口結構趨同,進口結構分化。東盟在我國對“一帶一路”沿線國家貿易順差、出口增速方面的貢獻最為顯著,但同時中東、南亞國家對我國出口增速的拉動也相當可觀。1)我國對“一帶一路”沿線國家內需類商品出口:汽車份額提升高度由中東、俄羅斯拉動,而鋼鐵、塑料則主要為東盟、中東拉動,在中東地區謀求經濟轉型和市場開放的背景下,我國對中東地區內需類商品增長潛力較大,東盟地區對建材類商品(鋼鐵、塑料)的投資需求也可相應穩定我國出口。2)中俄貿易改善我國能源安全,對俄出口亦有較大成長空間(替代歐美份額)。3)美國超額儲蓄規模仍大下,我國對東盟貿易順差或仍維持強勢。4)我國從中東、中西亞國家進口主要為礦物燃料,車輛出口提升顯著。5)我國對東南歐、南亞地區貿易順差總和超過東盟六國。

風險提示:外部環境變化,疫情形勢變化。

以下為正文

1.“一帶一路”:從“順週期”到“逆外需”

2018年以來西方國家對我國發起貿易摩擦、科技競爭,依賴對發達國家出口拉動經濟的傳統模式逐漸不可持續。在上一輪全球化進程中,發達國家通過向發展中國家讓渡產能以追求利潤最大化,但後果是本土工業產業鏈的日漸淡薄,製造業產能一遇經濟衝擊即出現永久性損失。而全球技術進步放緩、發達國家產業空心化,貧富差距加劇,使得存量競爭思潮對“全球化”形成替代,2018年中美貿易摩擦標誌着西方國家擺脱中國商品供給依賴、重振製造業的意圖顯性化。疫情以來,美國持續對中國進行包括貿易規則、科技、基建等領域的全方面競爭,去年的《印太經濟框架》、《全球基建計劃》等均是這一競爭戰略的體現。

“一帶一路”戰略從投資和貿易兩方面強化我國經濟韌性:

1)貿易方面,過去十年我國與“一帶一路”國家貿易關係主要為“協同供給”,在發達國家需求年內可能強於預期的情況下,這一“協同”鏈條具備韌性,而“一帶一路”出口份額提升亦能增量緩解市場對我國今年出口降温之憂。而且,即便明年發達國家需求有大幅下滑的可能性,但近年來新的變化是“協同供給”出口商品佔比下滑,而滿足“一帶一路”國家自身需求的出口商品佔比加快提升,因此明年我國“一帶一路”出口也有望與發達國家需求逐步脱鈎。因而長期來看,“一帶一路”戰略或能夠從根本上緩解發達國家主動與我國脱鈎的風險,就如2019年中美貿易摩擦之時,我國對“一帶一路”國家出口增速遠高於其他國家。根據我們判斷,美國超額儲蓄規模目前仍在萬億美元左右,歐英經濟温和復甦,今年發達國家經濟或並不如市場所預期的悲觀,從而短期內我國對“一帶一路”國家“協同生產”鏈條仍能夠緩和市場對我國出口降温的擔憂。

2)投資方面,中國企業出海可能改善我國出口結構向高端化集中,而非替代我國出口。我們在前期《30圖看懂中國對外投資新變化——外循環“破局”系列之一》(2023.04.20)提到中國企業出海不一定替代我國出口,反而可能改善我國商品出口結構,向產業鏈高端化集中,緩和海外發達國家經濟降温對我國外需的衝擊。

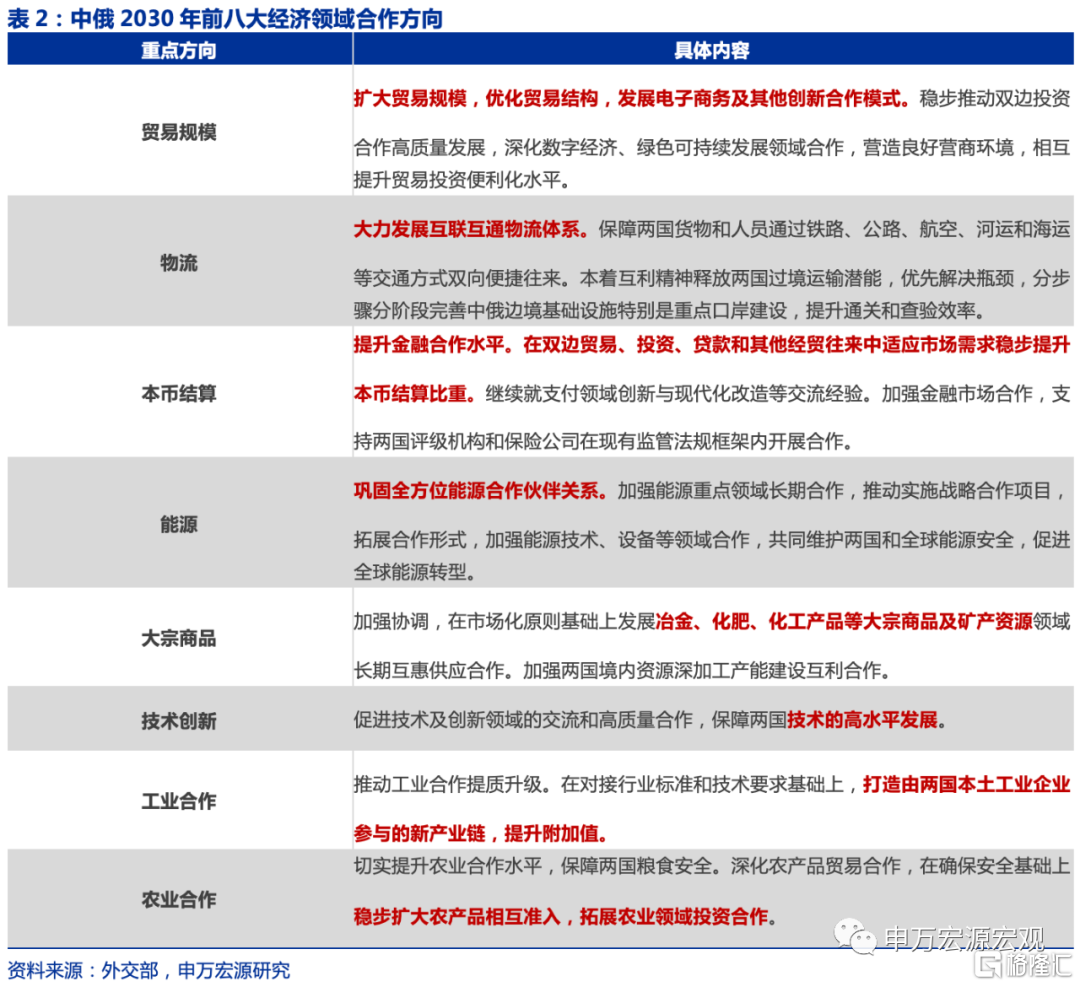

今年我國經濟外交成果豐碩,3月中俄簽署《中華人民共和國和俄羅斯聯邦關於深化新時代全面戰略協作夥伴關係的聯合聲明》和《中華人民共和國主席和俄羅斯聯邦總統關於2030年前中俄經濟合作重點方向發展規劃的聯合聲明》、沙特伊朗在我國斡旋下握手言和,中國-中亞峯會5月即將舉行,疊加今年時值“一帶一路”戰略十週年,我國“一帶一路”戰略發力的歷史性窗口期已經到來。

2.“一帶一路”國家穩出口雙支柱:體量大+逆外需

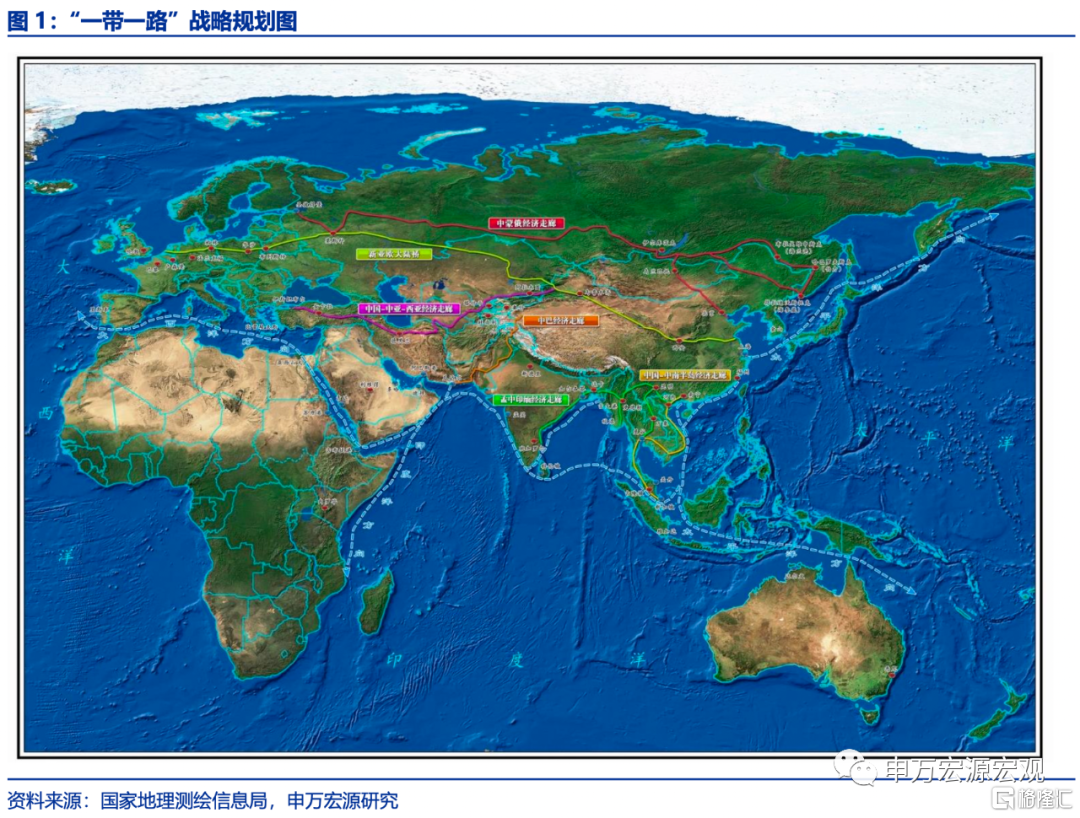

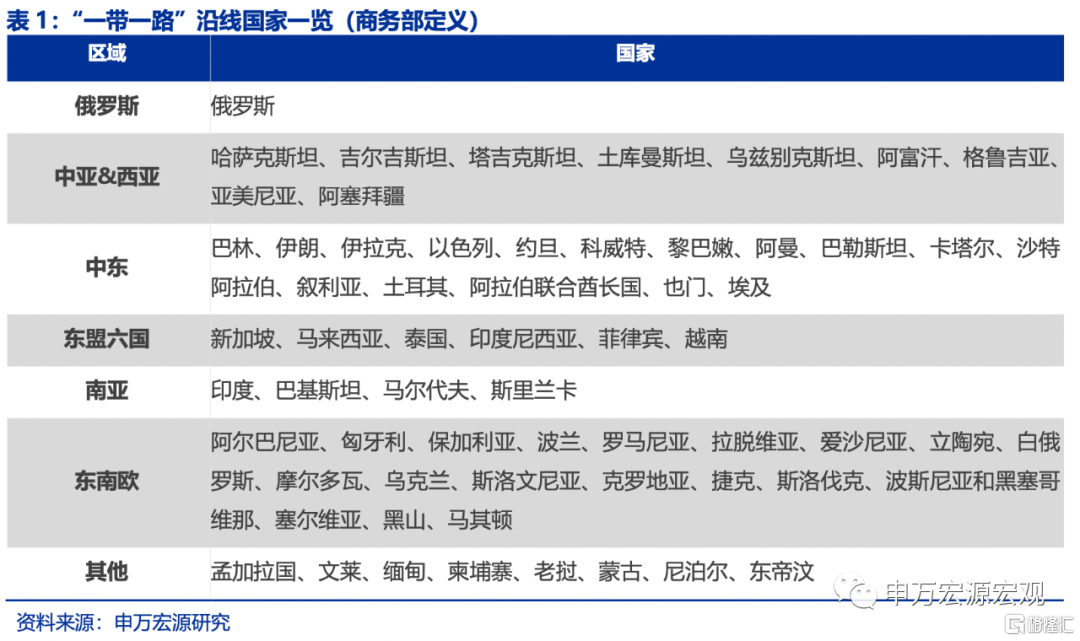

我們將商務部定義的“一帶一路”沿線國家分為六大區域:俄羅斯、中亞&西亞、中東、東盟六國、南亞、東南歐。我們在下文對我國和“一帶一路”六大區域之間的貿易前景及商品結構進行分析:

2.1 體量大:“一帶一路”沿線國家已佔我國出口36.7%

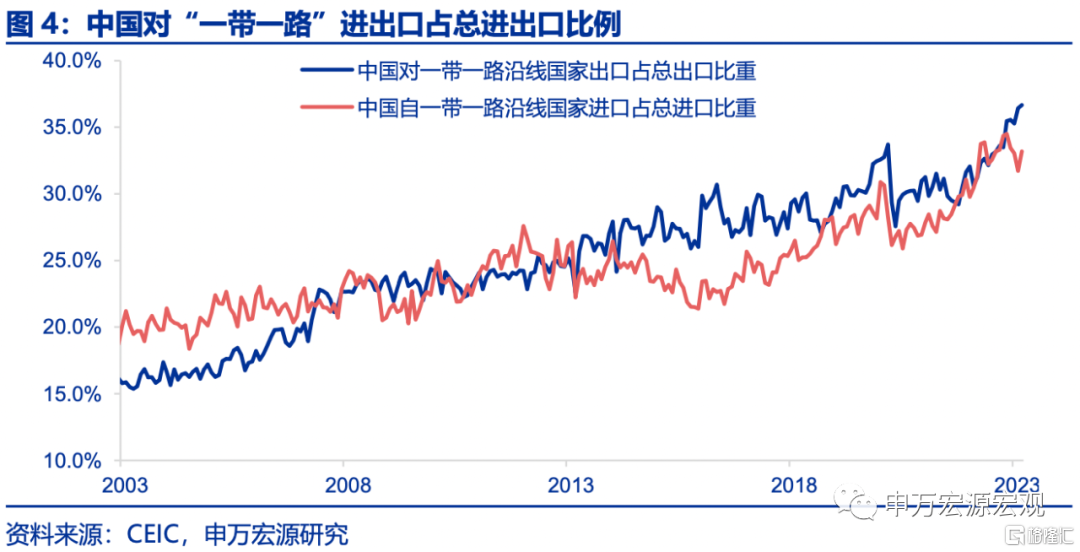

2022年以來我國對“一帶一路”沿線國家貿易順差加速擴張,我國出口貢獻中來自“一帶一路”國家的貢獻不可小覷。截至今年2月中旬,我國已與151個國家、32個國際組織簽署200餘份共建“一帶一路”合作文件。根據商務部口徑,2015-2022年,中國對“一帶一路”沿線國家貿易額從1.04萬億美元增至2.07萬億美元,出口佔我國總出口額比重2023年3月(單月)增長至36.7%(23Q1:36.1%),而進口比重則增至33.2%(23Q1:32.7%)。

2.2 逆外需趨勢:我國對“一帶一路”國家出口結構中內需類商品佔比持續提升

出口方面,2020年以來,我國對“一帶一路”沿線國家出口中和發達國家外需高度相關的商品佔比雖較大,但邊際上持續下滑,而為了滿足一帶一路國家內需商品出口佔比提升,顯示雖然我國和“一帶一路”國家貿易聯繫仍以“協同供給”為主,但“逆外需”特點早已顯現,助力我國出口和發達國家外需脱鈎。2020年以來,我國對“一帶一路”沿線國家商品出口結構中主體為電氣設備(23.4%,通信設備、集成電路、半導體等)、機械器具(14.6%),兩者與發達國家外需息息相關,上述兩者在我國對“一帶一路”沿線國家商品出口中的比重是略有下滑的,而車輛零部件、建材類商品(鋼鐵、塑料)出口佔比均出現提升,前者主要為滿足各國國內消費需求,後者主要為滿足國內投資需求,從而即便明年海外發達經濟體經濟進口需求放緩,我國對“一帶一路”沿線國家汽車及建材類商品出口或仍能夠“逆外需”,對我國出口形成支撐。2023年4月國務院發佈的穩外貿文件特別強調“培育汽車出口優勢”,2023年此類商品份額提升步伐可能大大加快。

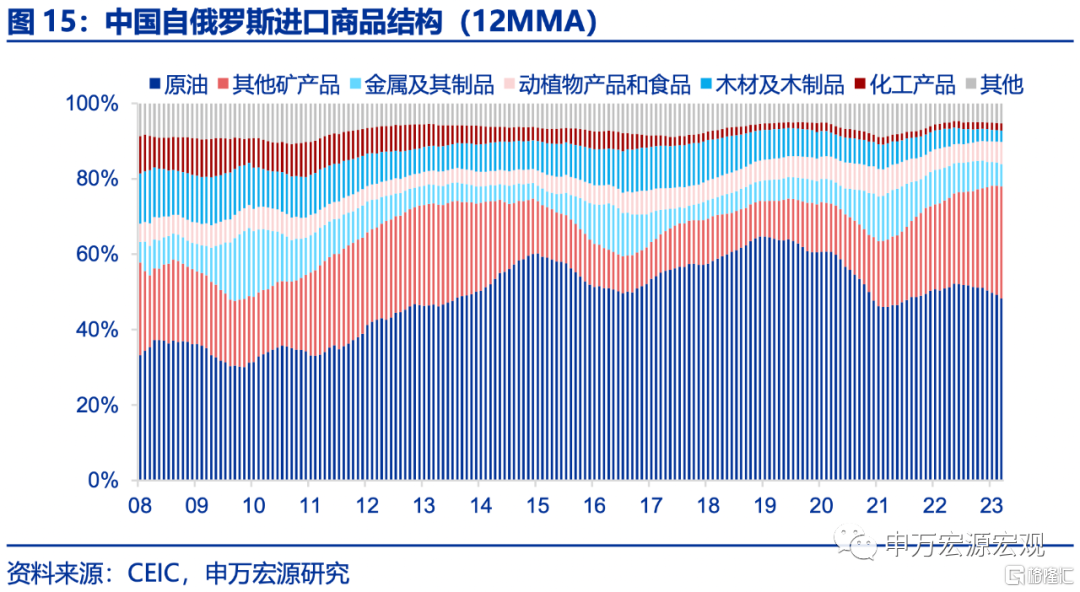

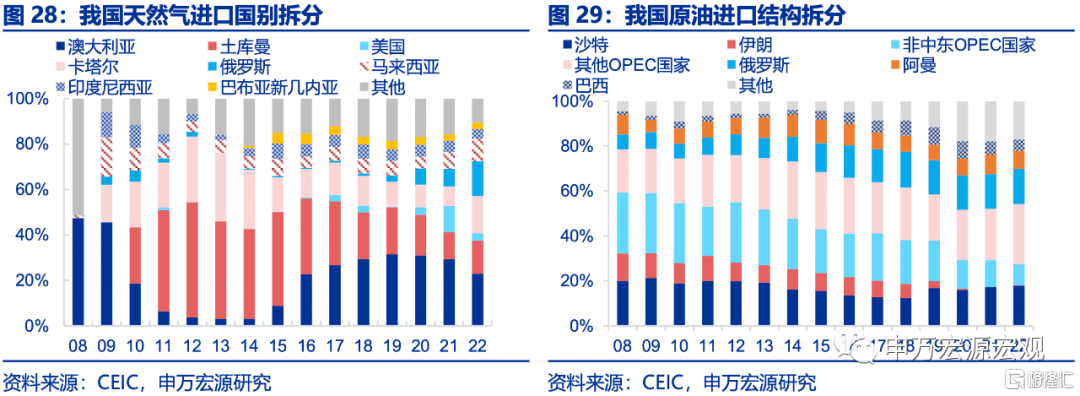

進口方面,我國自“一帶一路”沿線國家進口以礦物燃料為主體,且2022年佔比大幅提升,凸顯俄烏衝突背景下我國能源安全供給多元化。

2.3 2023年“一帶一路”沿線國家對我國出口拉動或在4%左右

東盟在我國對“一帶一路”沿線國家貿易順差、出口增速方面的貢獻最為顯著,但同時中東、南亞國家對我國出口增速的拉動也相當可觀。1)東盟六國是我國2022年以來對“一帶一路”沿線國家貿易順差增加的主要動力來源(貢獻150%),對南亞、中西亞、東南歐順差增幅亦較為顯著,而我國對中東、俄羅斯貿易逆差同期是擴大的,或反映我國能源進口增加。2)2022年,中國對“一帶一路”沿線國家出口中48.2%為東盟六國,17.7%為中東國家,6.4%為俄羅斯,而3.9%為中西亞國。從進口角度,2022年,中國對“一帶一路”沿線國家進口中45.9%來自東盟六國,但相比出口更高的是30.4%的比例來自中東,12.6%來自俄羅斯。

從我國對“一帶一路”沿線國家出口增量角度,2023年沿線國家對我國出口拉動可能在2.7%-6.5%之間。我們即便假設2023年我國對“一帶一路”沿線出口增量按照2021-2022年趨勢放緩,2023年“一帶一路”沿線國家仍可拉動我國出口2.7個百分點,由於2022年有我國國內疫情反覆對我國供給的影響,這一假設明顯較為保守。樂觀情景下,若出口增量達到2021年水平,則可拉動我國2023年出口增速6.5個百分點。

從出口份額提升角度,2023年“一帶一路”沿線國家或拉動我國出口增速4%左右。2013年“一帶一路”戰略推出後沿線國家佔我國出口比重加速上行,2022年我國對“一帶一路”沿線國家出口佔總出口份額達到33.0%,較2021年提升2.6個百分點。根據我們對2023年中國出口4%的增速預測,由於2023年全球發達經濟體需求可能不差,疊加“一帶一路”10週年下我國對沿線國家出口力度可能大幅增加,若2023年“一帶一路”沿線國家佔我國出口份額繼續同樣提升2.6個百分點到35.6%,那麼2023年“一帶一路”沿線國家對我國出口增速拉動或在4%左右。

3.“一帶一路”沿線六大區域分析:出口結構趨同,進口結構分化

3.1內需類商品出口份額提升主要為中東、俄羅斯、東盟貢獻

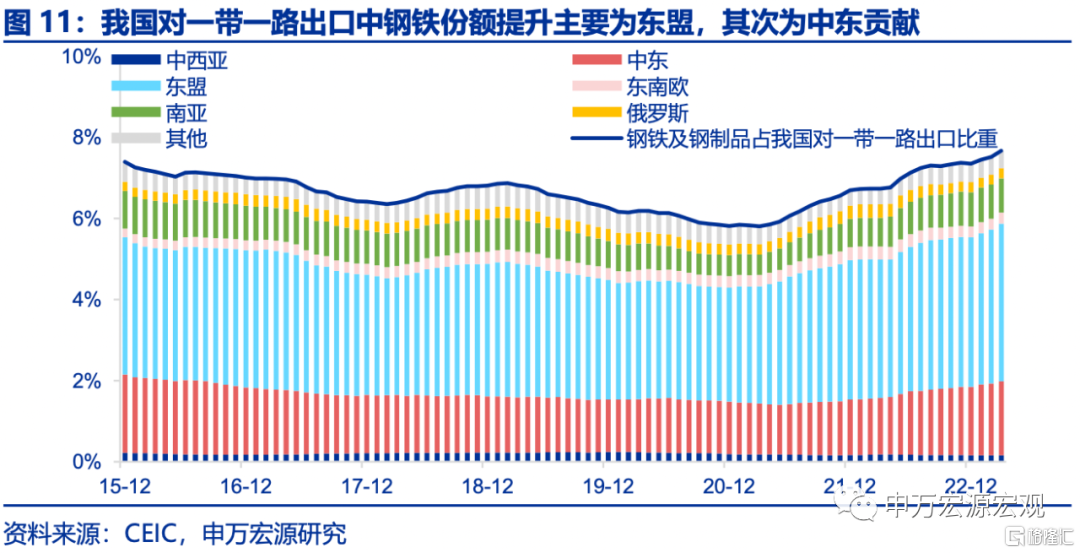

我國對“一帶一路”沿線國家內需類商品出口:汽車份額提升高度由中東、俄羅斯拉動,而鋼鐵、塑料則主要為東盟、中東拉動,在中東地區謀求經濟轉型和市場開放的背景下,我國對中東地區內需類商品增長潛力較大,東盟地區對建材類商品(鋼鐵、塑料)的需求也可相應穩定我國出口。上文我們提到我國對“一帶一路”沿線國家出口中車輛、鋼鐵、塑料三類和沿線國家內需相關的商品份額提升,可緩解日後發達國家需求放緩之困,我們進一步將這三類進行區域拆分,自2019年末至2023年3月(以下數據均為12MMA),中東、俄羅斯、東盟分別拉動我國對“一帶一路”沿線國家汽車出口份額提升0.78%、0.45%、0.35%(汽車份額整體提升1.76%),東盟、中東、南亞分別拉動我國對“一帶一路”沿線國家鋼鐵出口份額提升0.94%、0.53%、0.17%(鋼鐵份額整體提升1.41%),東盟、中東、俄羅斯分別拉動我國對“一帶一路”沿線國家塑料出口份額提升0.47%、0.14%、0.13%(塑料份額整體提升0.92%)。

下文我們進一步對“一帶一路”沿線“六大區域”進行詳細分析。從進出口商品結構上,我們能夠觀察到的特點是:

1)除了中西亞地區體量較小之外,我國對其餘五大區域出口結構中均以電氣設備、機械器具,以及建材相關商品(鋼鐵、塑料等)為主,前兩者資本品出口主要為協同向發達國家輸出所需消費品,而後者建材類商品則主要為滿足各區域國內投資需求(地產),同時,和上文分析一致的是,我國對俄羅斯、中東、中西亞、東南歐國家出口中車輛零部件(俄羅斯:運輸設備)比重在2022年出現不同幅度的上升。

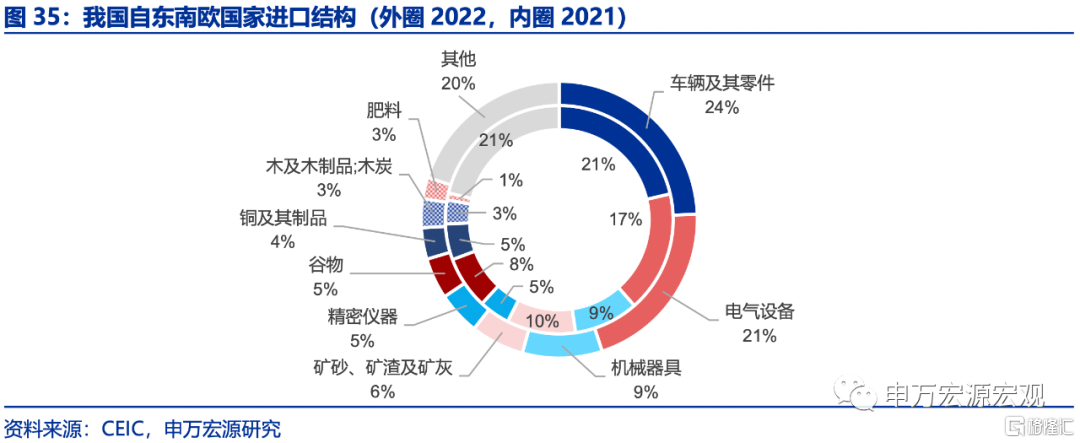

2)進口方面,幾個區域則展現出各自差異,但主體如上文分析為礦物燃料。我國自東盟進口主要為電氣設備(50%為集成電路),自俄羅斯、中西亞、中東進口中主要均為礦物燃料(原油等),自南亞國家進口較為多元化,主要為化學品、貴金屬、銅等,而自東南歐國家進口結構主要為車輛及其零部件,其次才為電氣設備。

3.2 俄羅斯:中俄貿易改善我國能源安全,對俄出口亦有較大成長空間

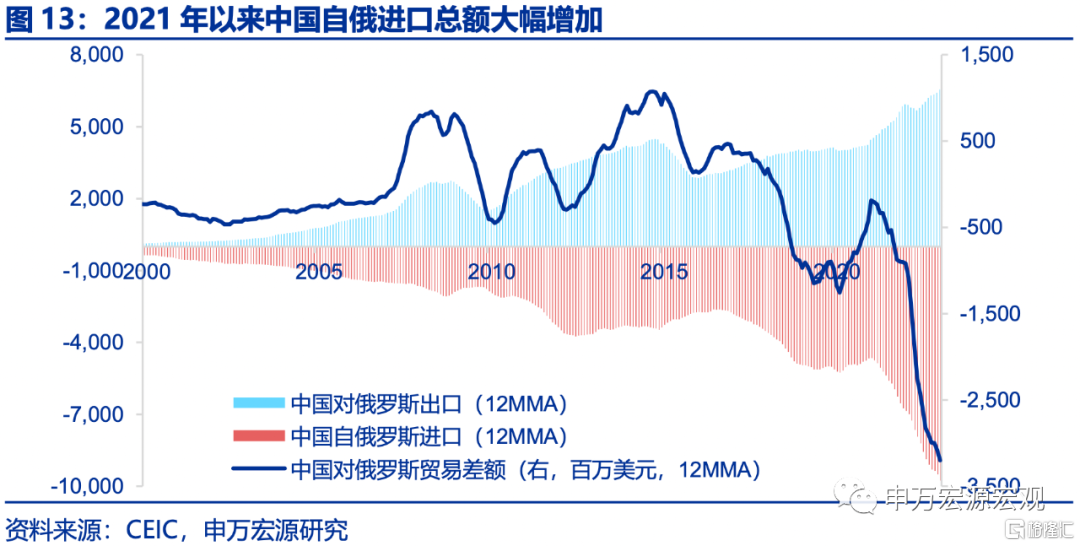

自俄烏衝突爆發之後,中俄雙邊貿易額增長較快,進口增長快於出口,顯現為貿易逆差擴張,主要或由於在西方國家制裁下,我國進口俄羅斯能源及礦產品大大提升,而我國對俄出口運輸設備等商品也增長顯著,在俄烏衝突背景下,中國有望繼續對歐美在對俄出口中的份額進行替代。3月《中華人民共和國主席和俄羅斯聯邦總統關於2030年前中俄經濟合作重點方向發展規劃的聯合聲明》中特別強調大宗商品和能源領域的合作,可見中俄雙邊貿易規模提升對我國的增益主要在於改善能源安全,對俄羅斯則在於維持貿易收入,填補西方制裁下商品進口缺口。2022年我國對俄羅斯出口、進口分別佔“一帶一路”沿線國家6.4%、12.6%。

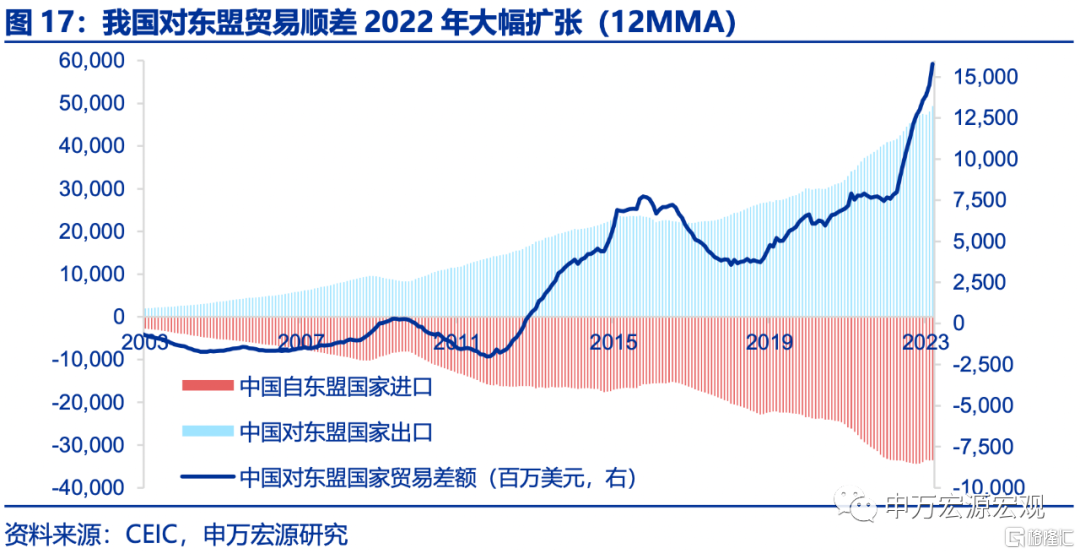

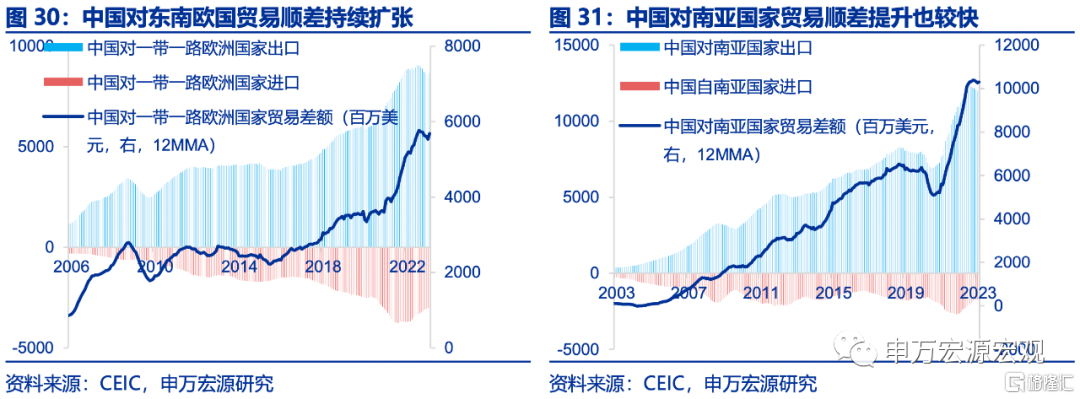

3.3 東盟:美國超額儲蓄規模仍大下,我國對東盟貿易順差或仍維持強勢

疫後我國對東盟貿易順差迅速擴張,2023年3月高達160億美元,而2022年初僅在75億美元左右(均為12個月移動平均值),出口遠強於進口。東盟和我國貿易關係主要屬於“協同對外供給”,貿易順差的提升或一方面反映我國產業鏈升級的進口替代邏輯(2021-2022我國從東盟進口電氣設備、機械器具比例下降),另一方面也顯示西方發達國家需求過熱仍未緩解,在美國居民超額儲蓄可能要到今年四季度才消耗完的假設下,這就意味着短期內我國對東盟貿易順差、出口可能難以出現大幅收窄,這一點對於除中西亞以外的地區同樣適用。2022年我國對東盟出口、進口分別佔“一帶一路”沿線國家48.2%、45.9%。

3.4 中東、中西亞:我國自兩地進口主要為礦物燃料,車輛出口比重提升顯著

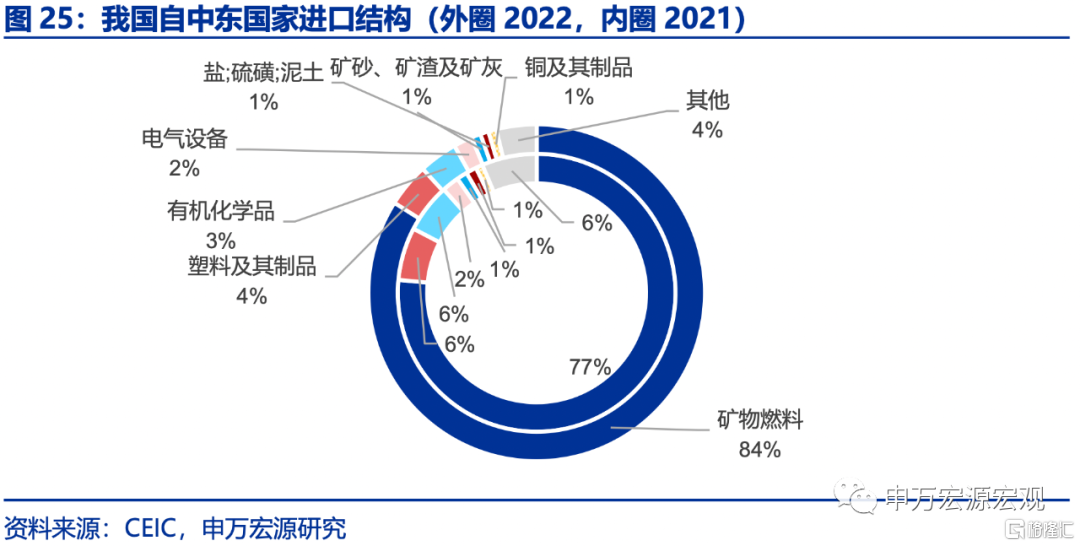

疫情之後,我國對中東國家進出口額均大幅提升,但進口額更多使得貿易逆差擴大,反映能源進口增加,出口方面,車輛出口2022年提升顯著,值得後續關注。我國從中東國家出口商品主要集中於電氣設備、機械器具及車輛,其中電氣設備比重2022年較2021年略微上升0.2個百分點至17.7%,車輛、鋼鐵出口比例提升幅度更大,分別上升2.3、0.9個百分點至7.9%、5.1%。2022年我國自中東國家進口中84%集中於礦物燃料,2021年佔比僅76.5%,大幅提升,我國能源進口結構(石油、天然氣等)正更多依賴上文所述的俄羅斯及中東國家。2022年我國對中東國家出口、進口占“一帶一路”沿線國家17.7%、30.4%。

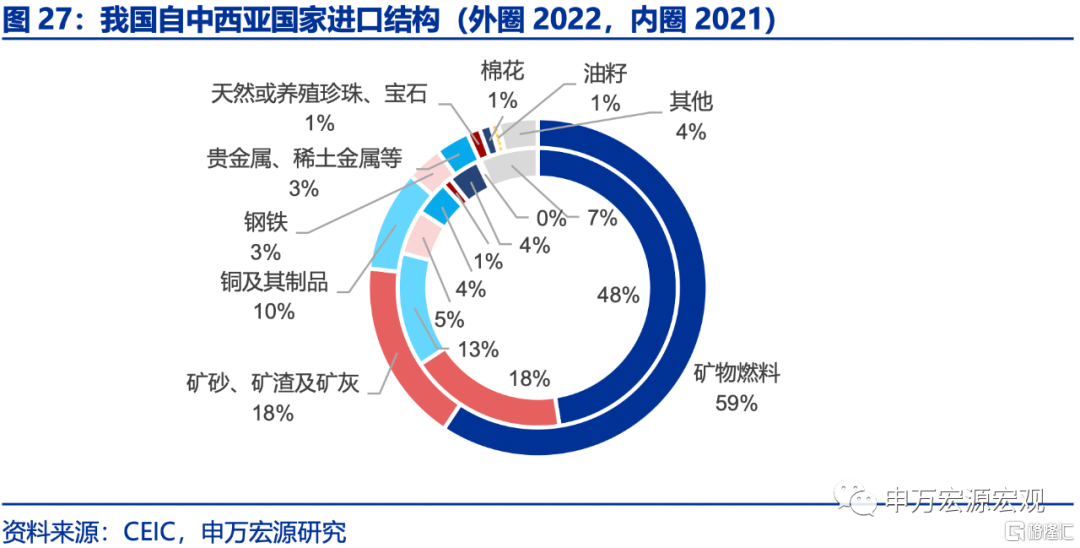

我國對中西亞國家貿易差額在疫情之後大幅提升,2022年出口中車輛比重亦增加,但目前體量較小。我國對中西亞出口佔總出口比重從疫情前的1%左右提升至23年3月的1.5%,而進口占總進口比例變化不大。從結構來看,我國對中西亞國家出口主要為服裝、機械器具、電氣設備等,其中服裝佔比較高,特別是針織服裝2021-2022年份額提升0.6個百分點,針織服裝及非針織服裝加總起來佔到我國對中西亞國家出口的25%左右,可見我國對中西亞國家出口低端產品佔比較高,但同時2022年車輛比重也大幅提升到7%。2021年我國自中西亞國家進口有47%集中於礦物燃料,而2022年這一比例提升至59.3%,這一趨勢和我國自中東國家礦物燃料進口相同,同時鋼鐵、銅、礦砂等大宗商品也佔據較大比例。2022年我國對中西亞國家出口、進口占“一帶一路”沿線國家3.9%、3.3%,成長空間較大。

3.5 東南歐、南亞:我國對兩地貿易順差總和已超過東盟

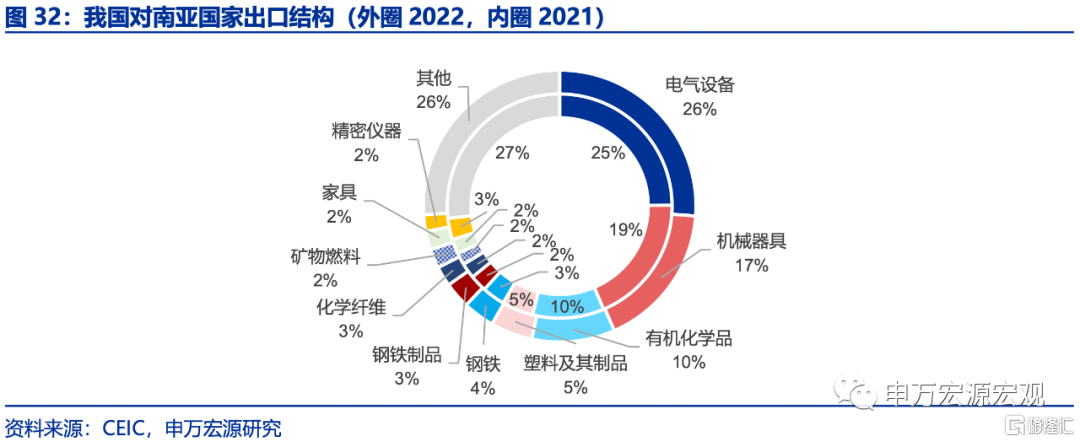

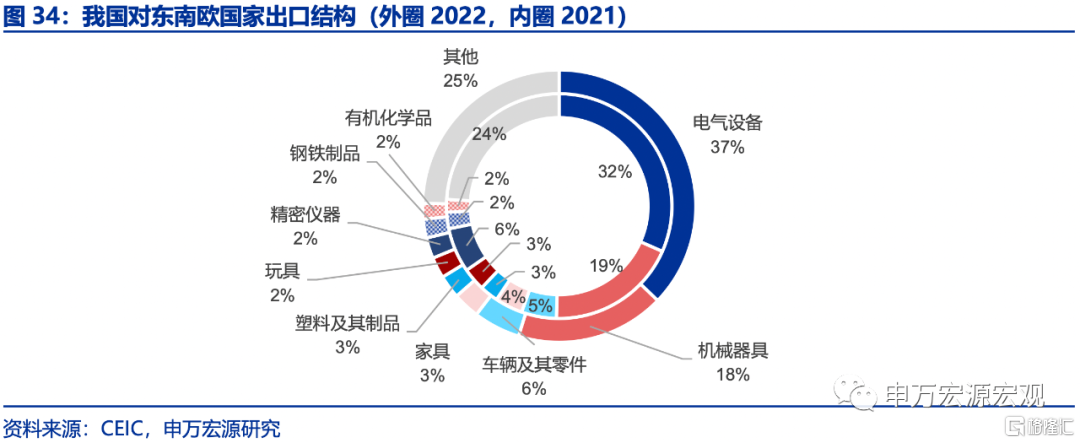

除了東盟六國,東南歐和南亞國家是我國對“一帶一路”沿線國家貿易順差最大貢獻來源,而且根據最新數據,我國對兩者貿易順差加總已經超過東盟六國,從商品結構來看,我國對南亞國家、東南歐國家出口以電氣設備(通信設備)、機械器具為主,電氣設備佔我國對南亞國家出口比例從2021年年的24.9%提升至2022年的26.2%,同時對東南歐國家出口中電氣設備的比例在2022年也上升5.7個百分點至37.9%。進口方面,我國自南亞國家進口以珍珠、銅、礦砂等商品為主,但自東南歐國家進口則以車輛零部件、電氣設備為主,其中2022年車輛零部件佔我國自東南歐國家商品進口比例較2021提升3個百分點至24.4%,東南歐國家與我國車輛製造產業鏈的融合度在增強。

風險提示:外部環境變化,疫情形勢變化。

注:本內容節選自申萬宏源宏觀於2023年5月16日發佈的研究報吿:《一帶一路:從“順週期”到“逆外需”——外循環“破局”系列之二》,證券分析師:王茂宇 王勝