本文來自格隆匯專欄:國泰君安證券研究,作者:王大霽

導讀

本文從經濟週期視角出發,對A股市場風格輪動的現象進行自上而下的研究。基於現有的三週期嵌套模型構建兩類風格差異指標,分別對規模風格輪動和估值風格輪動的中期規律進行解讀與預測。在23年的週期環境中,建議總體均衡,同時不低估中盤成長風格的收益潛力,重視科創板50、中證500等相關指數的配置價值。

摘要

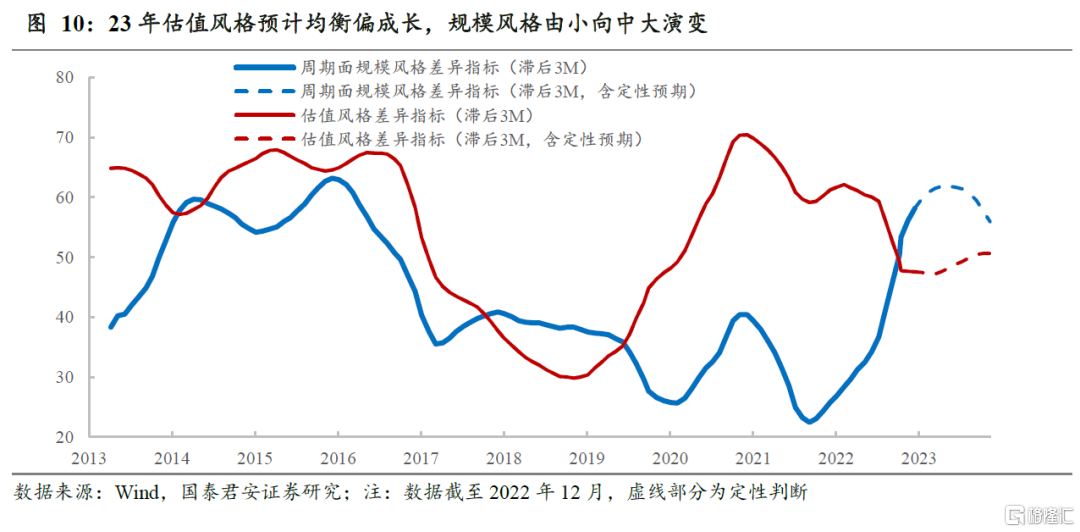

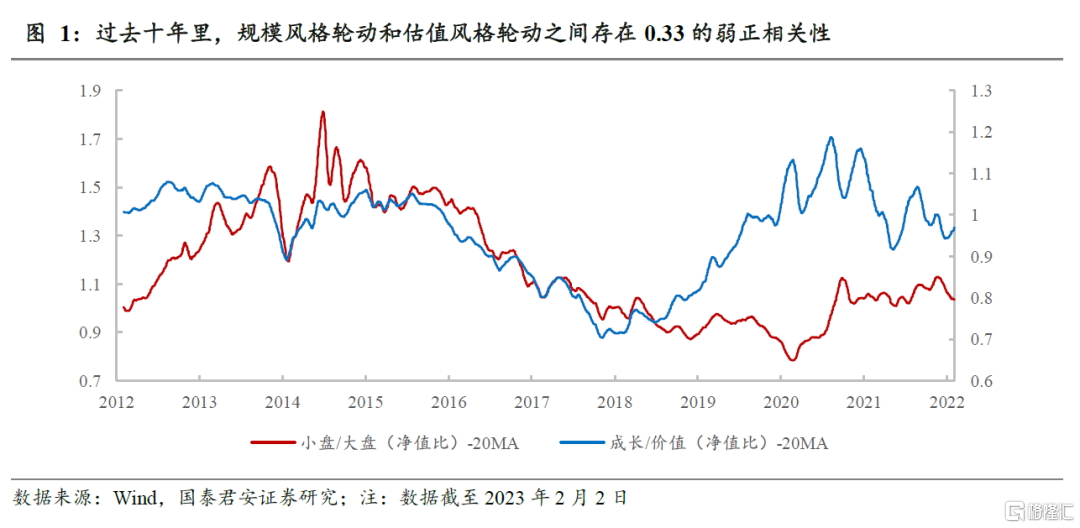

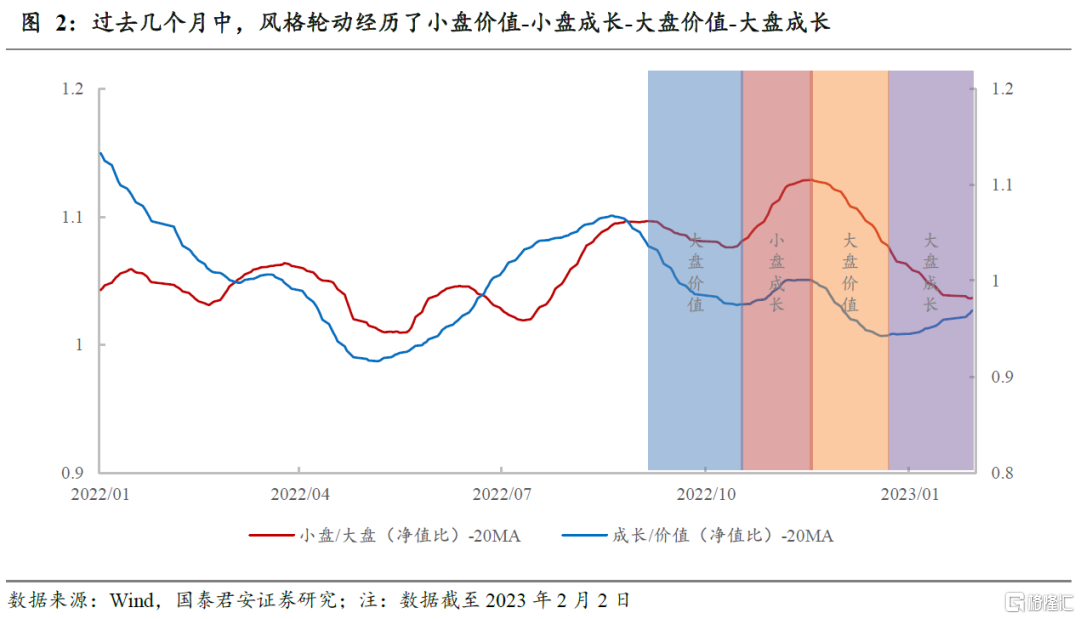

規模風格和估值風格輪動弱相關,短期風格有向小盤成長輪動的趨勢。以“小盤/大盤(淨值比)指標”與“成長/價值(淨值比)指標”表徵規模風格輪動和估值風格輪動。過去十年裏兩者之間的相關性係數僅0.33,所以有單獨分析的必要。過去幾個月中,風格輪動經歷了小盤價值-小盤成長-大盤價值-大盤成長,短期有向小盤成長輪動的苗頭。

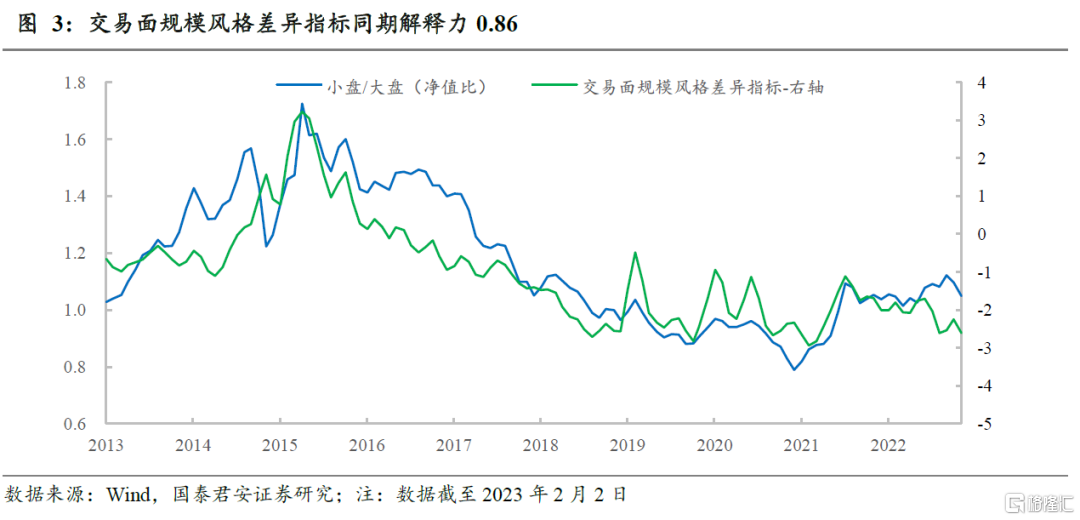

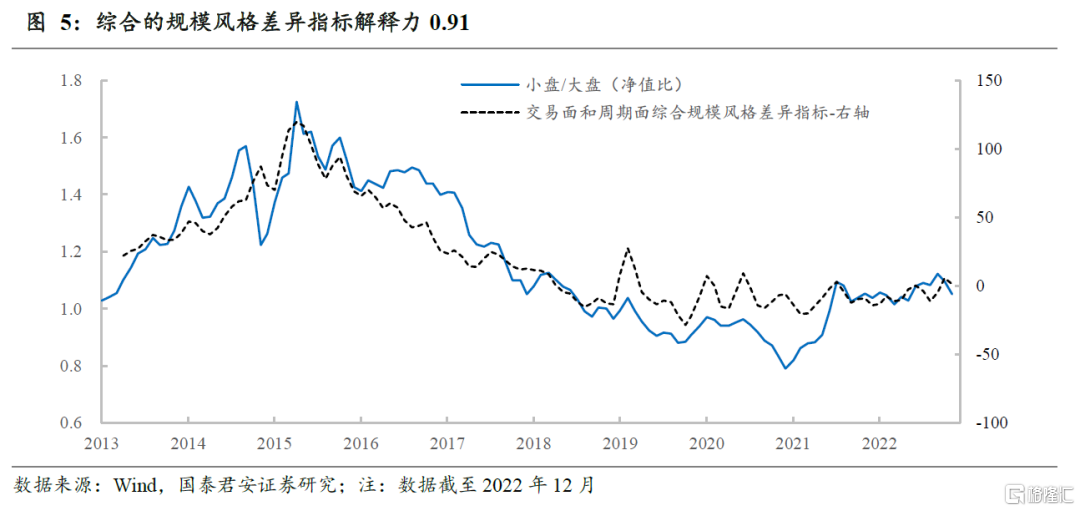

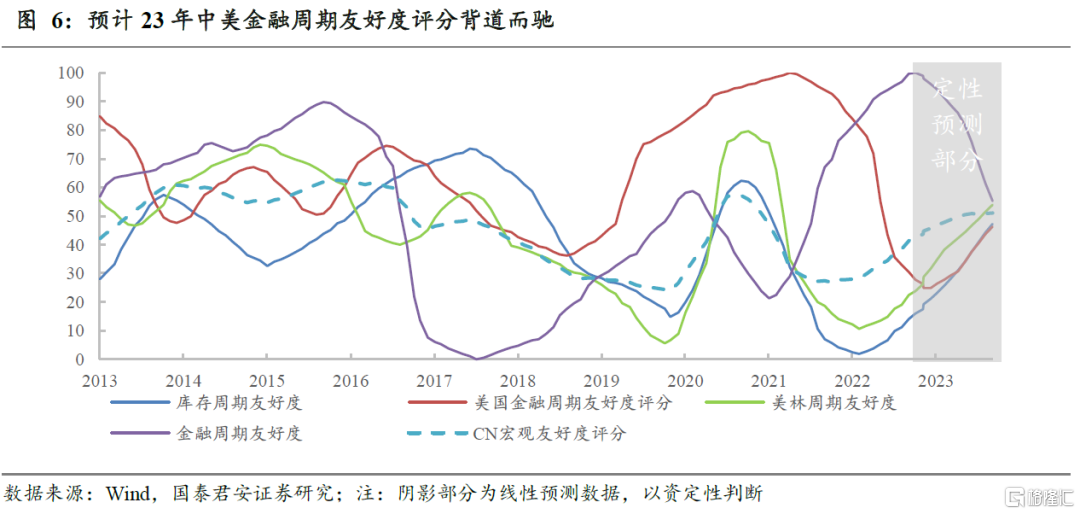

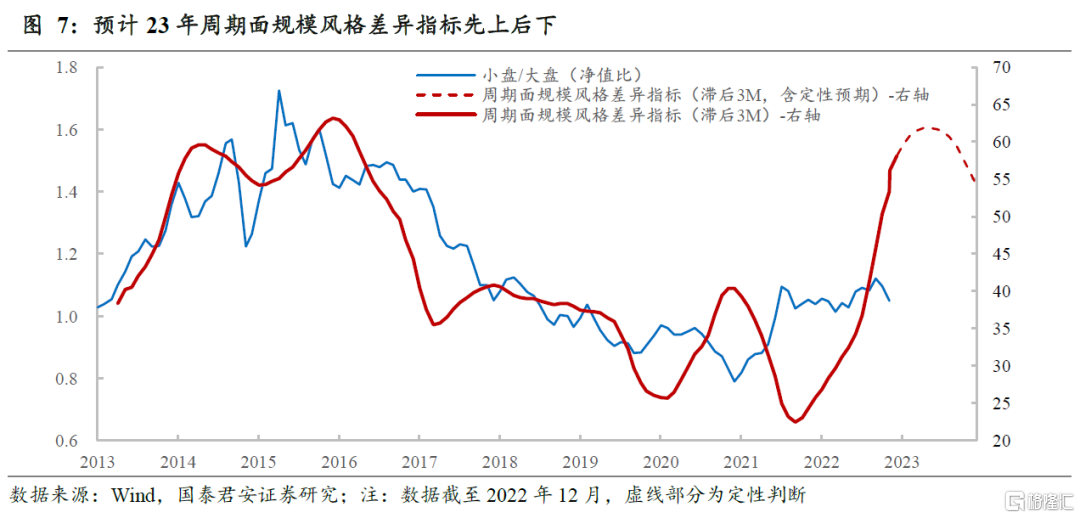

構建並使用規模風格差異指標進行小盤/大盤風格輪動的中期預測。(1)交易層面,小盤/大盤(淨值比)指標和市場整體換手率正相關,和北向資金交易佔比負相關,據此構建的“交易面規模風格差異指標”對規模風格輪動現象的解釋力較強但缺乏領先性。(2)以20%、20%、30%、30%的權重分別將美林周期友好度評分、庫存週期友好度評分、金融週期友好度評分、100-美國金融週期友好度評分進行平均,構建出的“週期面規模風格差異指標”解釋力略遜但具有領先性。(3)根據現有一致預期宏觀數據進行外推,預計週期面規模風格差異指標在23年將先上後下,總體維持中高水平。

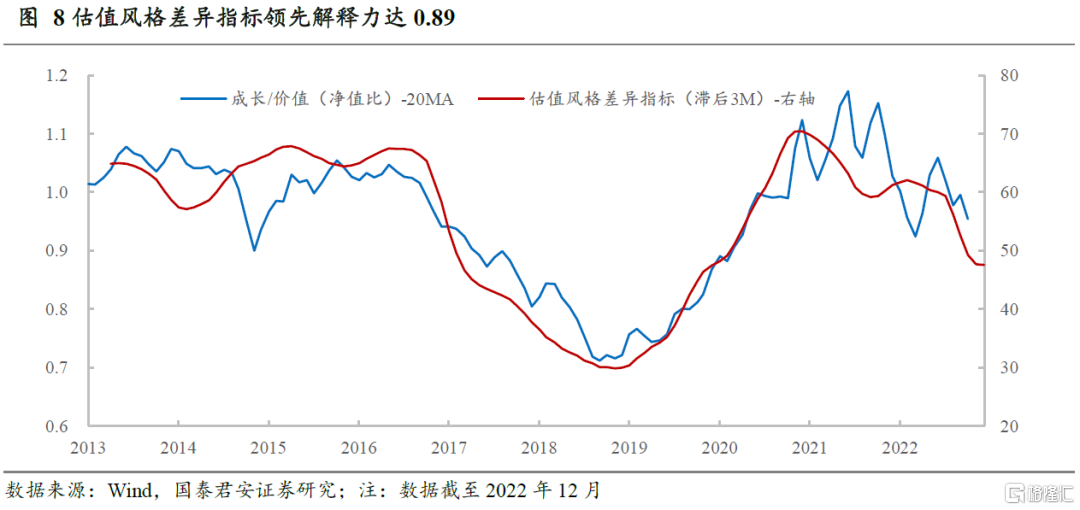

構建並使用估值風格差異指標進行成長/價值風格輪動的中期預測。(1)以20%、10%、30%、40%的權重分別將美林周期友好度評分、庫存週期友好度評分、金融週期友好度評分、美國金融週期友好度評分進行加權平均,構建的“估值風格差異指標”對估值風格輪動現象具有較強的領先解釋力,在中長週期維度可以較好擬合和預測A股成長/價值風格輪動。(2)同樣基於現有宏觀一致預期數據估值風格差異指標進行線性外推,預計其在23年將先走平後回升,總體於中樞水平震盪。

全年風格展望、情景分析和配置建議。(1)全年展望:23年上半年關注小盤均衡風格,下半年關注中盤成長風格。(2)情景討論:若庫存週期友好度上行速度超預期,利好大盤價值風格、利空小盤成長風格;若美國金融週期友好度上行速度超預期,利好大盤成長風格、利空小盤價值風格。(3)配置建議:23年宏觀環境既不同於16-17年又不同於14-15年,建議總體均衡配置的同時不要低估中盤成長風格的收益潛力,重視科創板50、中證500等相關指數在當前較低位置上的配置價值。

風險提示:一致預期數據有偏,模型設計誤差,超預期事件發生。

01

如何讓風格輪動軌跡一目瞭然

1.1.規模風格和估值風格輪動弱相關

我們常説的市場風格主要有三類,行業風格(例如分為成長、消費、金融、週期、穩定五大類)、規模風格(大小盤)、估值風格(價值成長)。對於行業風格輪動我們在“板塊配置輪盤”及“AIA行業配置策略”中討論較多,本文主要研究後兩種風格輪動的規律。

以“巨潮小盤成長指數和巨潮小盤價值指數的平均淨值”除以“巨潮大盤成長指數和巨潮大盤價值指數的平均淨值”,取20日移動平均,用以簡單反映規模風格的輪動情況,下文稱為小盤/大盤(淨值比)指標,若指標上升則説明小盤風格佔優。

以“巨潮小盤成長指數和巨潮大盤成長指數的平均淨值”除以“巨潮大盤價值指數和巨潮小盤價值指數的平均淨值”,取20日移動平均,用以簡單反映估值風格的輪動情況,下文稱為成長/價值(淨值比)指標,若指標上升則説明成長風格佔優。

過去十年裏小盤/大盤(淨值比)指標與成長/價值(淨值比)指標兩條曲線之間的相關性係數為0.33,説明規模風格輪動和估值風格輪動之間僅存在弱正相關性,有單獨分析的必要。

1.2.短期風格有向小盤成長輪動的苗頭

過去幾個月中,A股風格輪動經歷了小盤價值-小盤成長-大盤價值-大盤成長,目前有向小盤成長過渡的明顯跡象。與之同時發生的是TMT等成長風格行業開始跑贏消費和金融風格行業。

02

如何構建並使用規模風格差異指標進行中期預測

2.1.交易面規模風格差異指標解釋力較強但缺乏領先性

在諸多市場交易層面的變量中,我們發現小盤/大盤(淨值比)指標和市場整體換手率正相關,和北向資金交易佔比負相關。其邏輯比較直觀,即市場交投活躍時,資金將會湧向小盤股,小盤風格明顯;當偏好大市值公司的外資主導市場時,大盤風格明顯。

交易面規模風格差異指標:以標準化的月均換手率減去標準化的月均外資交易佔比作為交易面規模風格差異指標,其與小盤/大盤(淨值比)指標正相關性高達0.86。該指標將關於規模風格的問題轉化對同期市場換手率和外資行為的分析,具有一定的分析價值。其主要問題在於兩方面:(1)用市場解釋市場有時會模糊了因果關係;(2)難以獲得對換手率和外資交易行為的有效預期。

2.2.週期面規模風格差異指標解釋力略遜但具有領先性

三週期嵌套模型:在針對投資時鐘的研究積累中,我們構建了三週期嵌套模型,包括美林周期、庫存週期和金融週期。從三種週期中提煉出三種宏觀壓力指標並轉化為三種週期的友好度評分指標。

滯脹指標和美林周期友好度評分:簡言之,滯脹指標由綜合通脹減PMI得到,指標越高代表經濟類滯脹風險越大,政策面臨兩難;美林周期友好度評分即滯脹指標的逆序分位數(取值範圍0-100)。

滯銷指標和庫存週期友好度評分:簡言之,滯銷指標由PMI庫存減PMI生產得到,指標越高代表企業去庫存難度越大,傳統經濟承壓;庫存週期友好度評分即滯銷指標的逆序分位數(取值範圍0-100)。

貨幣缺口指標和(大陸)金融週期友好度評分:簡言之,貨幣缺口指標由社融同比除以M2同比得到,越高代表社會上流動性供不應求,利率趨升;金融週期友好度評分即貨幣缺口指標的逆序分位數(取值範圍0-100)。

CN宏觀友好度評分:為反映A股所面對的綜合宏觀環境的全貌,我們將上述三種週期的友好度評分指標以20%、50%和30%的權重整合成為CN宏觀友好度評分(取值範圍0-100)。宏觀友好度評分作為一種另類指標,將宏觀邏輯進行顯性化表達,使研究具有簡明扼要、主動結合定量的特點,對A股中期表現有較強解釋力。

美國金融週期友好度評分:鑑於外資的影響力增強,我們還有必要考慮美國金融週期;我們直接對10Y美債實際利率做濾波和平滑處理後得到美國金融壓力指標,代表美聯儲鷹派程度,將其逆序分位數作為美國金融週期友好度評分(取值範圍0-100)。

週期面規模風格差異指標構成:我們發現以20%、20%、30%、30%的權重分別將美林周期友好度評分、庫存週期友好度評分、金融週期友好度評分、100-美國金融週期友好度評分進行加權平均,經平滑處理後,所得的月度指標對“小盤/大盤(淨值比)指標”具有較強的領先解釋力(領先3個月),兩者之間的整體相關性係數為0.81,稱之為“週期面規模風格差異指標”。這種統計上的高相關性並不意味着規模風格差異指標可以完美解釋小盤/大盤的所有階段性強弱表現,兩者之間的背離常有發生。但這並不影響在長週期維度利用規模風格差異指標理解和預測規模風格輪動。

該指標的經濟學邏輯:經過下文中的公式推導過程,我們可以將週期面規模風格差異指標拆分為:常數項+1*CN宏觀友好度評分-0.3*庫存週期友好度評分-0.3*美國金融週期友好度評分。

首先,週期面規模風格差異指標是CN宏觀友好度評分的增函數,邏輯上當A股所面對的宏觀環境更友好時,投資者風險偏好高、資金充裕、交投活躍,行情更容易擴散到信息對稱度不那麼高的小盤股。其次,它是庫存週期友好度的減函數,邏輯上當實體經濟景氣度較好時,投資者被權重白馬股的盈利確定性吸引,而當實體經濟景氣度較差時,投資者只能在小盤股中尋求個股機會。最後,它是美國金融週期友好度的減函數,邏輯上美國金融週期友好時,外資的參考融資成本或必要收益率較低,更願意流向新興市場,使得大盤股相對佔優,小盤股相對不佔優。

2.3. 交易面和週期面綜合規模風格差異指標解釋力最強

實際的A股規模風格輪動現象往往由週期面規模風格差異指標和交易面規模風格差異指標共同決定。以如下公式計算綜合指標:綜合規模風格差異指標=15*交易面規模風格差異指標+週期面規模差異指標(滯後3M);可發現其與小盤/大盤(淨值比)指標的相關性進一步提升至0.91。當然,由於交易面的數據缺乏可預測性,綜合規模風格差異指標對投資實踐的前瞻意義同樣有限。

2.4.基於週期面規模風格差異指標進行小盤/大盤輪動預測

除了利用週期面規模風格差異指標的領先性優勢之外,我們還可以根據較為易得的一致預期宏觀數據對週期面規模風格差異指標的未來走勢進行大致預測,從而在一定程度上實現對規模風格中長期輪動方向的預判。

週期推演:正如我們在相關報吿中分析的那樣(如《宏觀友好度視角下的中美權益資產比較》等),預計23年中國的庫存週期友好度評分指標和美林周期友好度評分指標繼續回升,金融週期友好度評分指標見頂回落,美國金融週期友好度評分指標見底回升。

指標推演:依據上述宏觀假設對週期面規模風格差異指標進行線性外推,預計其在23年將先上後下,總體維持中高水平。

變化方向上:23年規模風格或上半年偏小盤,下半年偏中大盤。分析促使其上行的驅動力主要來自經濟復甦帶來CN宏觀友好度評分指標上升,經濟基本面和情緒面的提振使得市場恢復活力,利好小盤風格。而促使其下降的驅動力主要來自於:(1)庫存週期友好度評分上行使得傳統行業的權重股盈利改善;(2)與此同時美國金融週期友好度評分上行促進外資迴流A股,均邊際利好大盤風格。簡而言之,本輪經濟復甦早期小盤股依然有機會,到復甦後期則更期待中大盤股表現。

絕對水平上:23年指標平均水平類似14年-15年,明顯高於16年-17年,意味着全年角度而言規模風格總體相對均衡,甚至略偏中小盤,較難出現極端偏大盤的情況。

03

如何構建並使用估值風格差異指標進行中期預測

3.1.估值風格差異指標解釋力較強且具有領先性

估值風格差異指標構成:延續構建規模風格差異指標的方法,以20%、10%、30%、40%的權重分別將美林周期友好度評分、庫存週期友好度評分、金融週期友好度評分、美國金融週期友好度評分進行加權平均,經平滑處理後,所得的月度指標對“成長/價值(淨值比)指標”具有較強的領先解釋力(領先3個月),兩者之間的整體相關性係數達到0.89,稱之為“估值風格差異指標”。在中長週期維度可以較好擬合和預測A股成長/價值風格輪動。

該指標的經濟學邏輯:經過如下公式推導過程,我們可以估值風格差異指標拆分為:1*CN宏觀友好度評分-0.4*庫存週期友好度評分+0.4*美國金融週期友好度評分。

首先,估值風格差異指標也是CN宏觀友好度評分的增函數,邏輯上當A股所面對的宏觀環境更友好是,投資者風險偏好高,盈利預期看得更長遠,行情更容易擴散到估值相對高的成長股。其次,它是庫存週期友好度的減函數,邏輯上當實體經濟景氣度較好時,銀根預期偏緊,資金流向對利率不敏感且盈利更順週期的傳統行業,而當實體經濟景氣度較差時,銀根預期偏松,資金流向弱週期且對利率敏感的成長股。最後,它是美國金融週期友好度的增函數,美國無風險利率通過中美利差(及匯率)等機制與國內無風險利率密切相連,當美國金融週期友好度較高時,國內流動性環境更利好成長股。

兩類風格差異指標構成對比:美國金融週期友好度對週期面規模風格差異指標的影響是反向的,而對估值風格差異指標的影響是正向的。庫存週期友好度對估值風格差異指標的反向影響力度要大於對週期面規模風格差異指標。將此洞見與宏觀假設邊際變化相結合後,我們即可以進行關於風格輪動的情景分析或討論。

3.2.基於估值風格差異指標進行成長/價值輪動預測

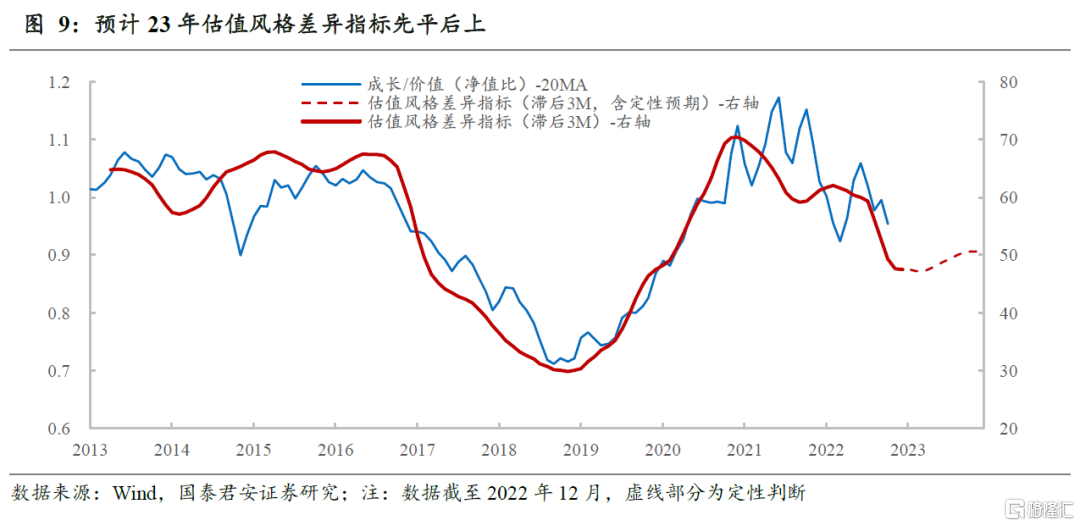

指標推演:同樣依據上文中的宏觀假設對估值風格差異指標進行線性外推,預計其在23年將先走平後回升,總體於中樞水平震盪。

變化方向上:23年估值風格差異指標預計先走平再反彈,對應上半年估值風格均衡,下半年略偏成長。分析促使其上行的驅動力主要來自:(1)經濟復甦帶來CN宏觀友好度評分指標上升,在美林周期中復甦象限往往更有利於成長股;(2)美國金融週期友好度評分上行利好A股流動性環境,對成長股有利。促使其下降的驅動力主要來自於庫存週期友好度評分上行使得順週期行業盈利改善,分流投資於成長股的資金。

絕對水平上:23年指標平均水平預計低於14年,高於18年,和17年和20年類似,意味着全年角度而言估值風格總體均衡,較難出現極端偏成長或者極端偏價值的情況。

04

全年風格展望、情景分析和配置建議

全年展望:23年上半年,規模風格或仍偏小盤,估值風格預計均衡,可關注小盤均衡方向。23年下半年,規模風格大概率開始從小盤逐步轉向大盤,估值風格略偏成長,可關注中盤成長方向。

情景分析:(1)若庫存週期友好度評分上行速度超預期,則大盤價值風格將受益更多,反之則利好小盤成長風格。(2)若美國金融週期友好度評分上行速度超預期,則大盤成長風格將主要受益,反之則利好小盤價值風格。

配置建議:此前一段時間大盤價值風格一度表現亮眼,但我們認為23年宏觀環境既不同於16-17年又不同於14-15年,建議總體均衡配置的同時不要低估中盤成長風格的收益潛力,重視科創板50、中證500等相關指數在當前較低位置上的配置價值。