本文來自格隆匯專欄:華泰策略張馨元,作者:張馨元、 王 以、王偉光

核心觀點

22H1港股業績增速或進入築底期,新舊經濟業績剪刀差反轉

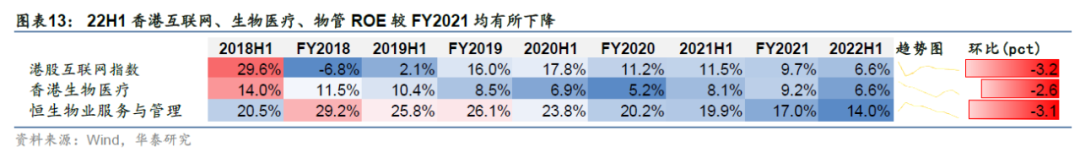

截至2022.9.2港股中報披露率達99.5%,基於已披露中報:①22H1港股淨利潤同比增速為-0.54%、ROE為8.5%,較FY2021分別下降25.6pct、0.62pct;主要股指中恆生科技受權重股業績拖累,業績增速同比降幅較大(yoy-38.6%);②新舊經濟業績剪刀差反轉,22H1舊經濟歸母淨利同比增速高於新經濟,而下半年新舊經濟風格表現或趨於均衡;③22H1港股各板塊業績增速極差較FY2021縮小,板塊業績增速普跌,中上游板塊業績增速表現相對較優;④港股互聯網、創新藥板塊業績增速環比大幅下降。

主要股指:港股主要股指業績增速分化,中資股表現略優於香港本地股

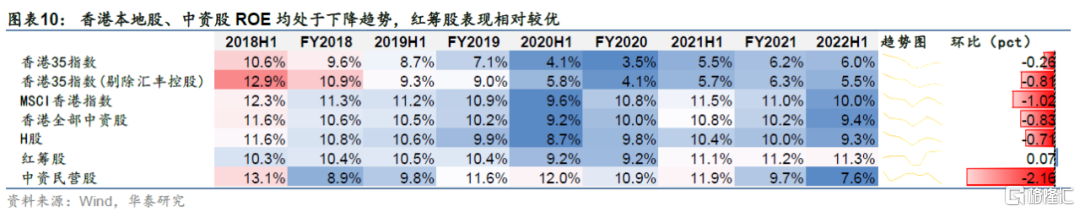

22H1港股主要股指淨利潤增速表現分化,22H1恆生指數、恆生綜指、香港國企指數、恆生科技指數歸母淨利潤同比增速為-0.9%、-2.7%、3.5%、-30.3%,恆生科技指數業績同比增速降幅較高,主要受美團、小米、京東、百度等權重股拖累;22H1恆生指數、恆生綜指、香港國企指數、恆生科技指數ROE(TFQ)分別為10.6%、9.2%、9.5%、5.7%,分別環比下降0.65pct、0.67pct、0.59pct、2.61pct。以香港35、MSCI香港來代表香港本地股,以H股、紅籌股、中資民營股代表內地股,22H1中資股業績增速優於香港本地股(剔除匯豐控股),中資股內部紅籌股業績增速較優。

整體業績:整體盈利增速放緩,結構上中上游>下游

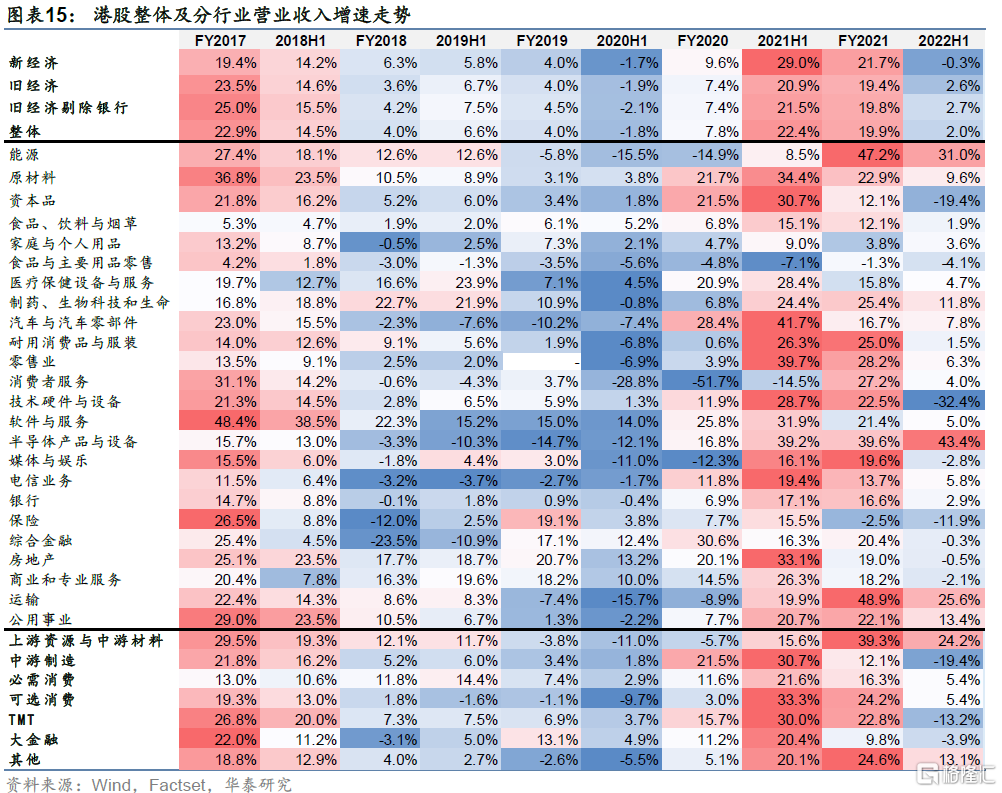

截至8.31,基於已披露港股中報:1)22H1由於香港本地疫情爆發+原材料價格上漲,港股整體業績增速較FY2021出現大幅下滑,22H1港股整體歸母淨利潤同比增速為-0.5%,較FY2021下滑25.59pct,22H1港股ROE為8.5%,環比下滑-0.66pct;2)大類板塊業績增速上,上游資源&中游材料> TMT>必需消費>大金融(金融&房地產)>中游製造>可選消費,板塊業績增速普跌且板塊間業績增速差異縮小;行業角度,醫療保健設備與服務、半導體產品與設備、運輸等板塊22H1盈利增速排名居前,零售業、食品與主要用品零售、媒體與娛樂等板塊盈利增速排名居後。

新舊經濟:22H1新舊經濟業績增速反轉,舊經濟>新經濟

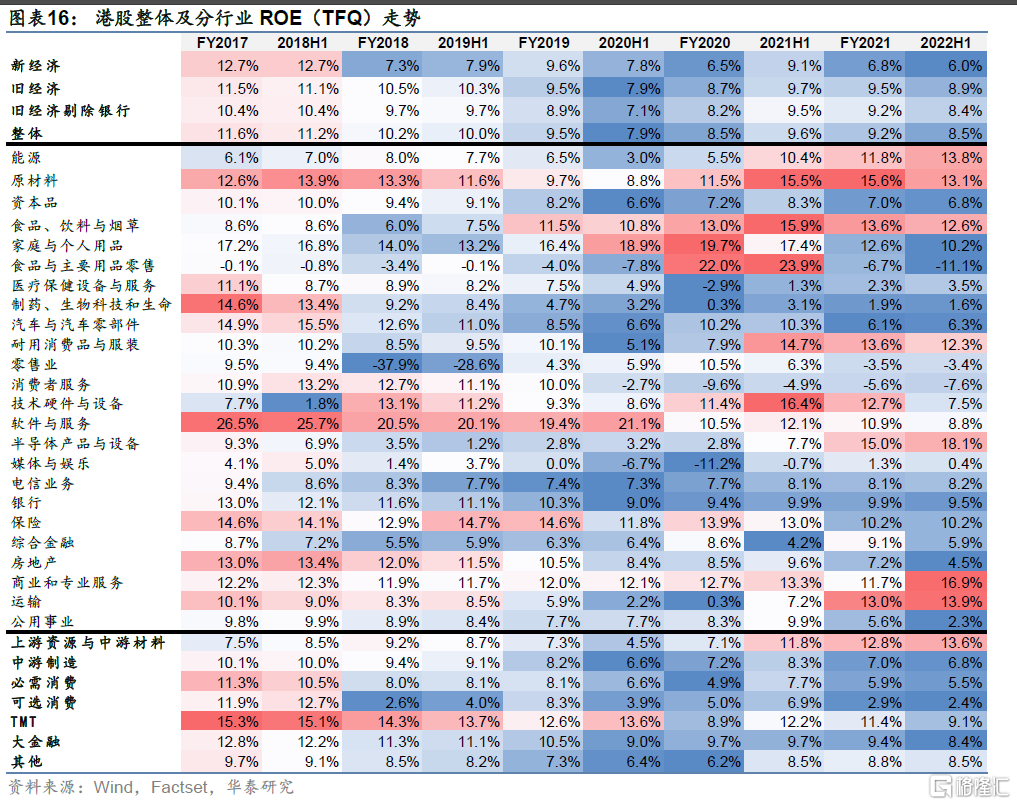

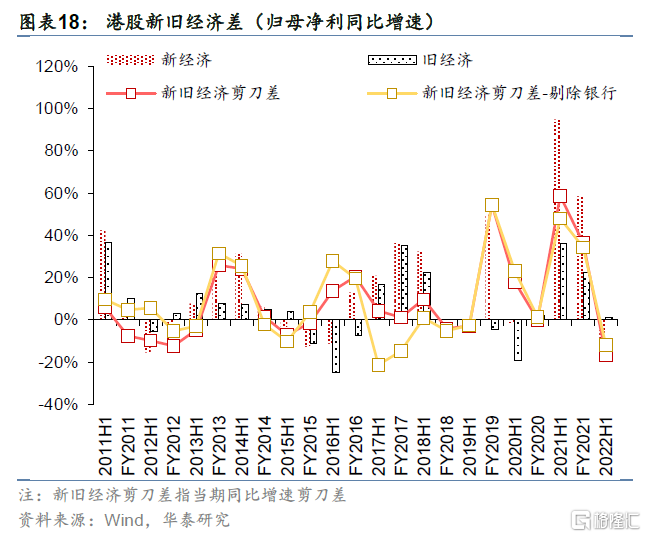

按照GICS行業分類,我們將24個二級行業分類為新經濟(醫療保健、製藥、技術硬件等)和舊經濟(能源、原材料等),並分別計算歸母淨利潤增長及ROE。22H1新舊經濟歸母淨利潤增速分別為-15.4%、+1.2%,較FY2021下降73.8pct、20.9pct,新舊經濟業績增速剪刀差從+36.4pct反轉至-16.6pct,22H1全球原料價格上漲背景下上游板塊帶動舊經濟業績增速優於新經濟;22H1新舊經濟ROE分別為6.0%、8.9%,較FY2021下滑0.84pct、0.62pct。展望22H2,從海外流動性拐點、新舊經濟業績剪刀差收斂、中概股迴歸三點趨勢考慮,新舊經濟風格或將趨於均衡。

代表性個股:港股互聯網、創新藥板塊業績增速環比大幅下滑

1)互聯網:騰訊控股實現歸母淨利491.5億港幣(yoy-53.5%)、美團-W實現歸母淨利-79.7億港幣(yoy+16.9%)、京東-SW實現歸母淨利16.2億港幣(yoy-68.6%),2)創新藥:藥明康德實現歸母淨利52.2億港幣(yoy+73.3%)、藥明生物實現歸母淨利37.6億港幣(yoy+37.6%)、百濟神州實現歸母淨利37.6億港幣(yoy-143.0%),3)通信:小米-W實現歸母淨利9.3億港幣(yoy-95.0%),中興通訊實現歸母淨利53.4億港幣(yoy+11.9%),比亞迪電子實現歸母淨利7.4億港幣(yoy-61.4%)。

風險提示:海外流動性收緊超預期,國內經濟增長不及預期

22年港股中報概覽:22H1港股盈利增速放緩

披露進度:當前港股中報基本完全披露

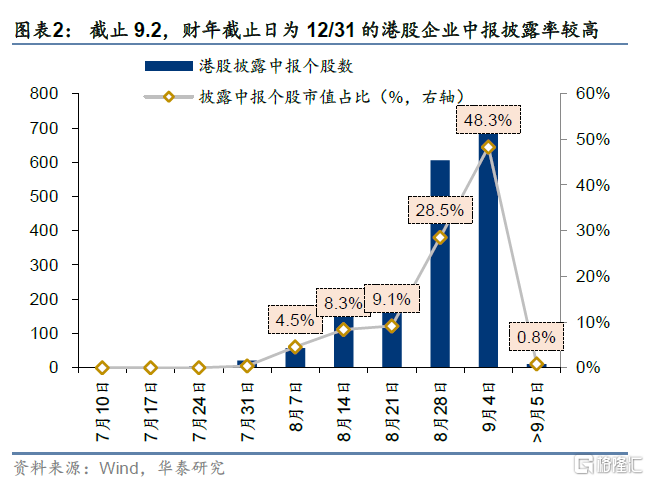

基於Wind及彭博數據,我們統計了港股上市企業的中報披露情況。統計範圍上,我們以財年截止日為12/31、2022.6.30前上市的港股企業為樣本:

截至2022.9.2,港股中報披露率達到99.5%。根據Wind統計,2022.8.29-9.2港股將有738家企業披露22年中報,市值佔比(以樣本股為整體)達48.3%,截至2022.9.2,港股中報披露率達到99.5%,市值佔比達到99.2%;暫未披露中報業績的企業中,蔚來-SW(9866 HK)、嗶哩嗶哩-SW(9626 HK)均預計於9月7日披露中報。

業績概覽:主要股指盈利增速分化,中資股表現略優於香港本地股

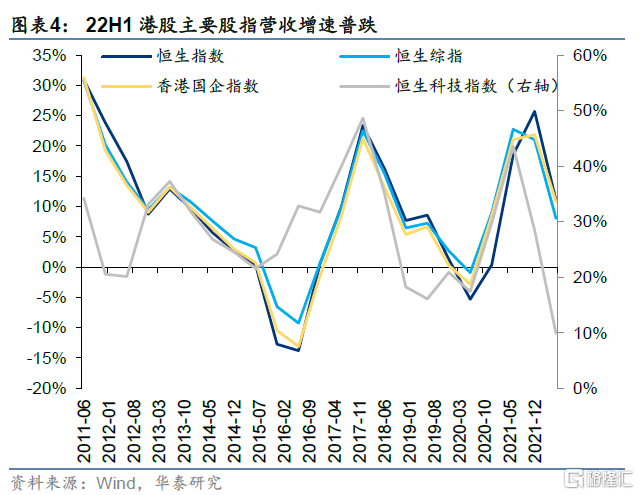

22H1港股主要股指歸母淨利潤增速表現分化:恆生科技淨利潤增速低於恆生指數、恆生綜指、香港國企指數。基於已披露的中報,22H1恆生指數、恆生綜指、香港國企指數、恆生科技指數歸母淨利潤同比增速分別為-0.9%、-3.6%,3.0%、-38.6%,其中香港國企指數實現歸母淨利小幅正增長,恆生指數、恆生綜指歸母淨利增速放緩,恆生科技指數歸母淨利增速大幅回落。各自縱向對比看,港股各主要股指歸母淨利增速均有下跌,但恆生科技指數歸母淨利增速較FY2021降幅最高。

22H1港股主要股指營收增速:恆生科技營收增速低於其他股指。基於已披露的中報,22H1恆生指數、恆生綜指、香港國企指數、恆生科技指數營收同比增速分別為11.1%、7.6%、10.0%、9.9%,盈利增速較FY2021均有放緩。

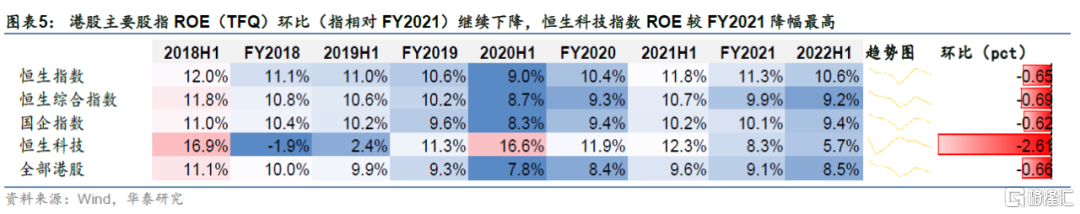

22H1港股主要指數中恆生科技ROE較FY2021降幅最高。基於已披露中報,22H1恆生指數、恆生綜指、香港國企指數、恆生科技指數、全部港股的ROE(TFQ)分別為10.6%、9.2%、9.4%、5.7%、8.5%,較FY2021分別下降0.65pct、0.69pct、0.62pcts、2.61pct、0.66pct,其中恆生科技ROE較FY2021大幅下降。

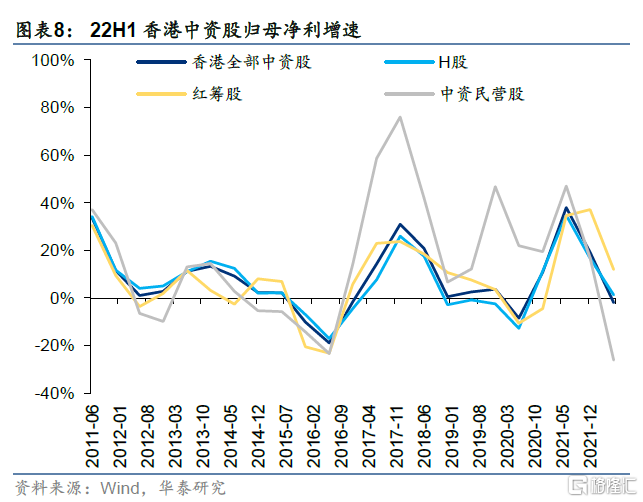

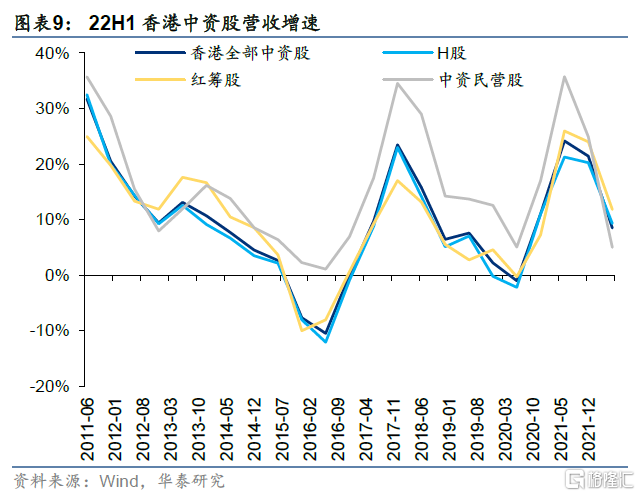

22H1香港中資股業績略優於本地股,中資股內部紅籌股較好,H股、中資民營股表現居後。

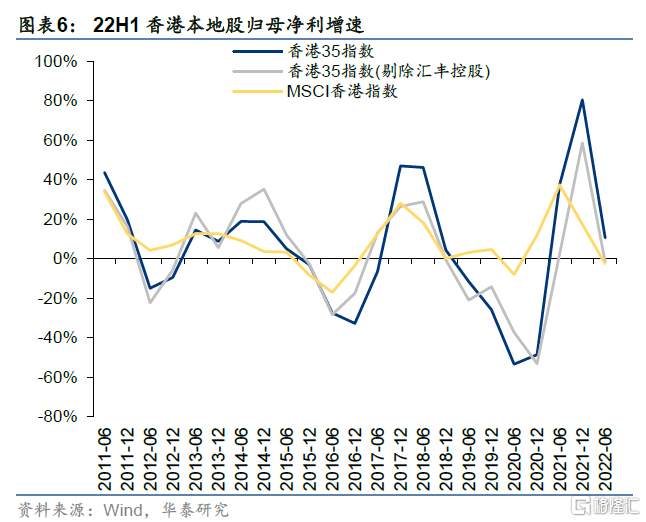

以香港35、MSCI香港來代表香港本地股。香港35選擇過去12個月平均月底市值及流通市值排名前35位、且公司營業收入(或盈利或資產)至少50%來自中國內地以外地方的香港上市證券;為了剔除權重股業務影響(匯豐控股在2020年被財政部取消承銷美元國債的資格,2020年利潤下滑幅度較大),我們還將匯豐控股從香港35中剔除得到香港35(剔除匯豐控股);MSCI香港指數主要選擇在香港上市的香港本地公司、或主營業務敞口以香港為主的企業。三者均能較好的反應香港本地股的業績表現。

從變化趨勢上,自20H1始香港本地股業績開始修復,香港35、香港35(剔除匯豐控股)、MSCI香港分別於FY2021、FY2021、21H1出現歸母淨利潤增速拐點。基於已披露的22年中報,22H1香港35、香港35(剔除匯豐控股)、MSCI香港歸母淨利同比增速分別為10.6%、-1.7%、-2.8%,營收同比增速分別為-6.6%、-8.4%、7.8%。

香港本地股業績整體略低於中資股,中資股中紅籌股表現較優。以H股(內地註冊且在香港上市的中資股票)、紅籌股、中資民營股代表內地股,基於已披露的中報,22H1香港中資股整體、H股、紅籌股、中資民營股歸母淨利潤同比增速分別-2.0%、1.2%、11.9%、-26.1%,H股、紅籌股、中資民營股營收同比增速分別為8.1%、8.6%、11.9%、5.0%,表現略優於中資。綜合考慮香港35(剔除匯豐控股)、MSCI香港的業績增速,整體來看香港本地股業績整體略低於中資股。

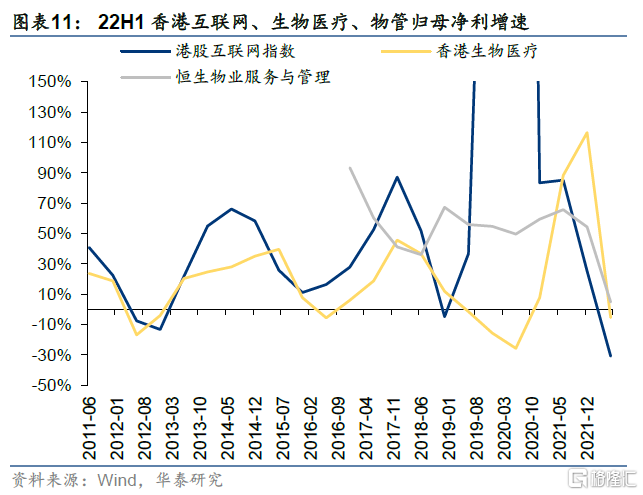

香港物管板塊業績增速優於香港生物醫療板塊、香港互聯網板塊。基於已披露中報,港股互聯網指數、香港生物醫療、恆生物業服務與管理歸母淨利潤增速分別為-30.8%、-5.3%、4.9%,其中香港互聯網業績增速較FY2021降幅較高,物管板塊歸母淨利實現正增長。

代表性個股層面:

1)互聯網:騰訊控股(0700 HK)22H1實現營收3151.40億港幣(yoy-1.94%)、淨利潤491.49億港幣(yoy-53.48%),美團-W(3690 HK)22H1實現營收1130.06億港幣(yoy+20.60%)、淨利潤-79.74億港幣(yoy+16.89%)、小米集團-W (1810 HK)22H1實現營收1682.36億港幣(yoy-12.63%)、淨利潤9.34億港幣(yoy-95.03%);

2)創新藥:藥明康德(2359 HK)22H1實現營收207.63億港幣(yoy+68.52%)、淨利潤54.21億港幣(yoy+73.29%)、藥明生物(2269 HK)22H1實現營收84.60億港幣(yoy+63.97%)、淨利潤29.64億港幣(yoy+37.62%);

3)物管:碧桂園服務(6098 HK)22H1實現營收236.62億港幣(yoy+75.05%)、淨利潤30.12億港幣(yoy+21.90%,)、雅生活服務(3319 HK)22H1實現營收89.13億港幣(yoy+21.97%)、淨利潤12.37億港幣(yoy-7.39%);

4)新零售:農夫山泉(9633 HK)22H1實現營收202.88億港幣(yoy+11.53%)、淨利潤90.56億(yoy+11.03%),蒙牛乳業(2319 HK)22H1實現營收575.28億港幣(yoy+6.21%),淨利潤69.50億港幣(yoy+21.44%),百威亞太(1876 HK)22H1實現營收271.38億港幣(yoy-0.97%),淨利潤49.05億港幣(yoy24.25%),安踏體育(2020 HK)22H1實現營收313.22億港幣(yoy+15.70%),淨利潤41.96億港幣(yoy-6.56%),李寧(2331 HK)22H1實現營收146.32億港幣(yoy+22.07%),淨利潤25.60億港幣(yoy+11.57%),海底撈(6862 HK)22H1實現營收196.58億港幣(yoy-16.62%),淨利潤-3.1億港幣(yoy-381.7%,2021H1:1.1億港幣)。

此外,截至8.31,22年港股中報及分行業的業績概覽如下:

港股整體淨利潤增速環比大幅下降:2022H1由於香港本地疫情爆發+原材料價格上漲,港股整體業績增速較FY2021出現大幅下滑,22H1港股整體淨利潤同比增速為-0.5%,環比大幅下滑25.6pct。

新舊經濟反轉:按照GICS二級行業分類,我們將24個二級行業分類為新經濟(醫療保健、製藥、技術硬件等)和舊經濟(能源、原材料等),並分別計算新舊經濟企業的歸母淨利潤情況。22H1新舊經濟歸母淨利潤增速分別為-15.4%、+1.2%,環比下降73.8pct、20.9pct,新舊經濟業績增速剪刀差從+36.4pct反轉至-16.6pct,22H1全球原料價格上漲背景下資源&材料板塊帶動舊經濟業績增速優於新經濟;22H1新舊經濟ROE(TFQ)分別為6.0%、8.9%,環比小幅下滑0.84pct、0.62pct。展望22H2,從海外流動性拐點、新舊經濟業績剪刀差收斂、中概股迴歸三點趨勢考慮,新舊經濟風格或將趨於均衡。

大類板塊上,上游資源&中游材料> TMT>必需消費>大金融(金融&房地產)>中游製造>可選消費,板塊業績增速普跌且板塊間業績增速差異縮小。基於港股已公佈22年中報,22H1港股上游資源與中游材料、中游製造、必需消費、可選消費、TMT、大金融(金融&房地產)、其他(運輸&公用事業)板塊測算淨利潤增速分別為29.2%、-10.2%、-0.4%、--62.7%、0.3%、-3.9%、7.8%。

分行業來看,港股醫療保健設備與服務、半導體產品與設備、運輸等板塊22H1盈利增速排名居前,淨利潤同比增速分別達到315.2%、227.3%、121.1%;而零售業、食品與主要用品零售、媒體和娛樂等板塊盈利增速排名居後,淨利潤同比增速分別為-162.1%、-144.1%、-103.8%。

港股情緒追蹤

風險提示

海外流動性收緊超預期:若海外衰退風險超預期,則可能構成系統性風險。

國內經濟增長不及預期:若國內經濟復甦不及預期,則A股下行風險加劇。