本文來自:宏觀芝道,作者:周君芝、譚浩弘

引言

市場對美國企業債務的擔憂已由來已久。由於美國企業部門槓桿率多年來一直保持上升勢頭,只要美國經濟放緩,或美聯儲收緊貨幣政策,關於企業債務危機的討論便會“重出江湖“。

2022年上半年,美聯儲因高通脹已經累計加息150BP。下半年,市場預期美聯儲至少仍會加息175BP。在快速收緊的貨幣政策下,美國經濟增速趨於放緩,許多美國知名企業財報均不及預期,公司債信用利差也顯著走擴。美國企業的債務風險也越來越受市場關注。

對於大部分投資者來説,其關注點並不侷限在美國的信用債市場。相反地,美國公司債背後所牽涉的股票回購、債務風險爆發後美聯儲政策的走向等問題,可能才是他們的焦點所在。

因此,本文在評估美國企業部門的償債風險之外,還嘗試分析當前企業債務狀況對資本市場與貨幣政策的衍生影響。

一、當下美國企業債務風險備受關注

探討債務風險之前,我們要先了解美國企業的負債結構,以及融資方式的變遷。

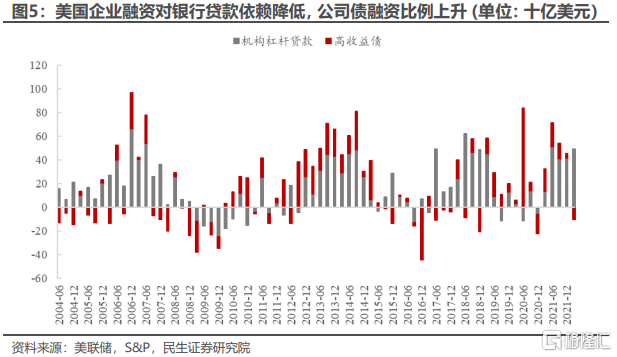

1.1 近年美國企業融資呈現“去銀行信貸”趨勢

1980年開始,美國企業融資開始向資本市場傾斜,對銀行的直接依賴程度降低。

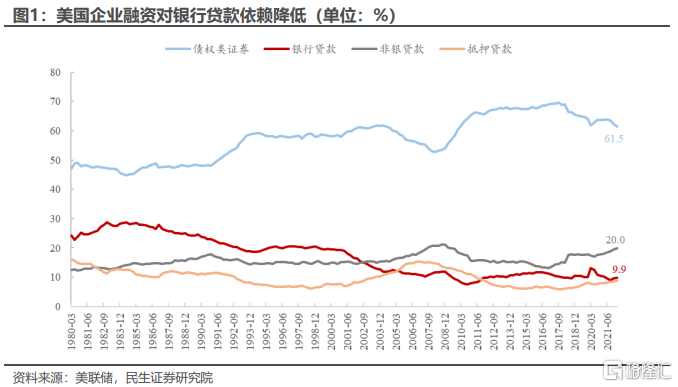

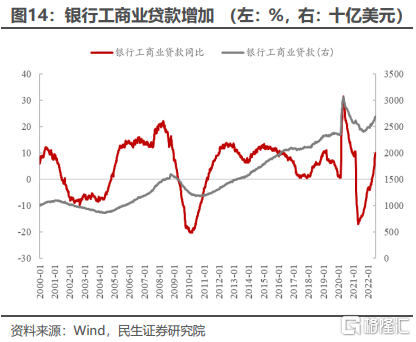

銀行向企業提供融資主要通過兩種方式:銀行工商業貸款和抵押貸款。1980年以來,企業從銀行融資的比重開始不斷下滑。

在美國非金融企業的負債端,銀行工商業貸款和抵押貸款佔對外融資的比重分別從1980年一季度的24.2%、16.2%,下降到2022年一季度的9.9%、8.7%。與之對應的是,債權類證券融資和非銀貸款的比重分別從47.1%、12.5%上升至61.5%、20.0%。

債權類證券指的是美國企業從資本市場直接發債融資。同時,非銀貸款的借款人以共同基金、對沖基金等投資機構為主,同樣屬於資本市場。

我們可以説美國非金融企業的“融資天平”逐漸從商業銀行向資本市場傾斜。

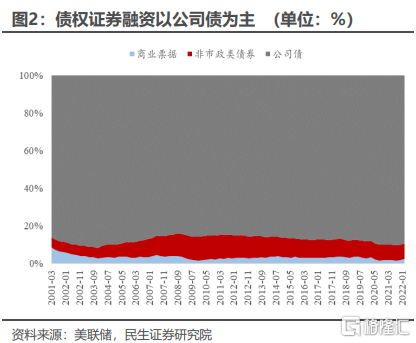

債權類證券融資中,以公司債為主。2022年上半年公司債發行有所下滑。

債權類證券是目前美國非金融企業最為主要的融資手段,債權類證券又主要分為三類:商業票據、市政債券和公司債。公司債一直以來都是美國非金融企業最主要的債權證券融資通道,截至2022年1季度,比重達89.3%。

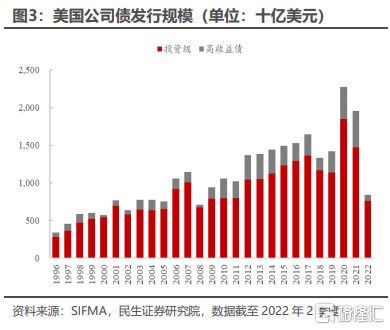

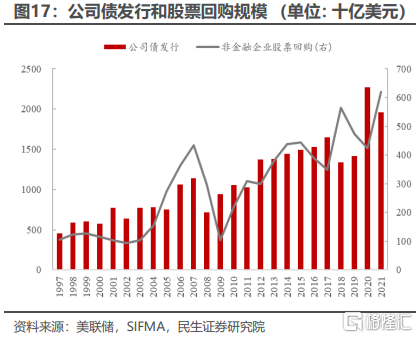

2020-2021年,由於美聯儲實行零利率政策,美國公司債發行量大幅飆升,2020年美國公司債發行額達2.27萬億美元。

2022年以來,由於美聯儲快速加息,疊加經濟下行的擔憂,美國公司債發行額明顯下降,上半年發行額僅錄得8385億美元,低於2021年同期的1.14萬億美元。2022年上半年美國公司債發行量的下降主要是受高收益債拖累。

1.2 美國企業部門債務風險引發市場擔憂

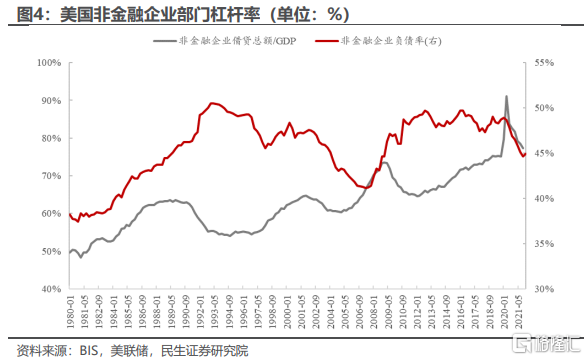

與美國居民部門在2008年金融危機後長達十餘年的去槓桿不同,美國非金融企業部門槓桿率在金融危機後繼續攀升。

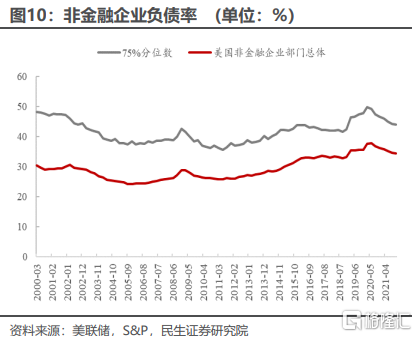

截至2021年4季度,BIS統計的美國非金融企業部門槓桿率77.3%,高於金融危機時的峯值。另外,雖然美國非金融企業負債率在疫情後有所下降,但主要是所持企業權益上升較快所致。

高企的債務槓桿,連帶隱含的債務償付壓力,目前市場高度關注美國企業部門債務風險。

擔憂之一,低利率催生了美國企業部門高風險債務規模增長過快的風險。

美國企業借用槓桿貸款,併發行高收益債,高風險債務擴張較快。

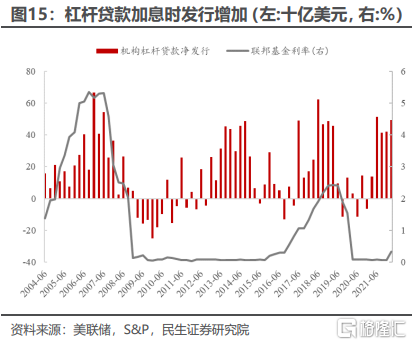

機構槓桿貸款屬於“團體貸款”(Syndicated Loans)的一種,其中(以標普標準為例)評級低於BB+,或貸款利率高於LIBOR利率125BP以上,且具有分層機構的貸款,屬於“槓桿貸款”。由此可見,槓桿貸款的借款人一般資質較差,故貸款風險較高。

近20年來,美國槓桿貸款市場不斷壯大。疫情之後,借零利率的“東風”,美國槓桿貸款和高收益債發行均較為可觀,企業積累了一定的高風險債務。

擔憂之二,高油價之下美國企業債務風險被暫時隱藏。

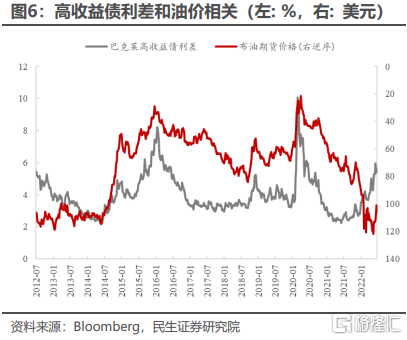

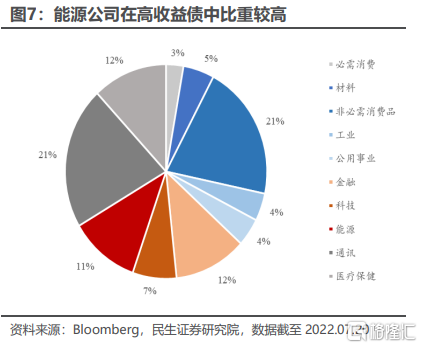

美國企業高收益債中,發行者為油氣公司的比重較高。如果只看總體的利差指標,當前高企的油價可能會使美國企業債務風險被低估。

歷史上我們常常看到高收益債利差和油價呈現顯著的負相關關係。首先是因為高收益債利差本身是經濟熱度的領先指標,當經濟需求較差時,投資者拋售高收益債。油價同樣對即期的供需比較敏感,因此兩者聯動性較高。

另外,油氣公司在美國高收益債發行中扮演着十分重要的角色,目前美元計價的高收益債中,面值總額的11%為能源公司。油價和油氣公司的利潤與償債能力息息相關,因此油價和高收益債利差關係同樣密切。

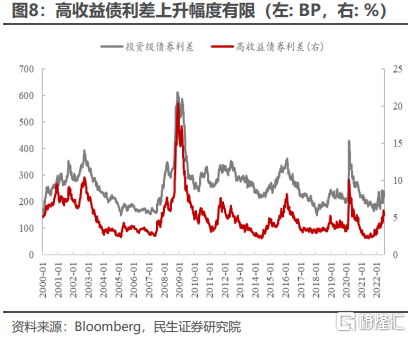

由於地緣政治、能源轉型和長期資本開支不足等一系列因素,目前全球能源價格仍維持在高位。偏高的能源價格讓油氣公司發行的高收益債不再具有高風險,因此即使市場預期美國經濟衰退,美國高收益債利差上升幅度仍比較有限,當前仍遠不及疫情初水平。偏高的油價帶來的較低利差或讓美國企業債務風險被低估。

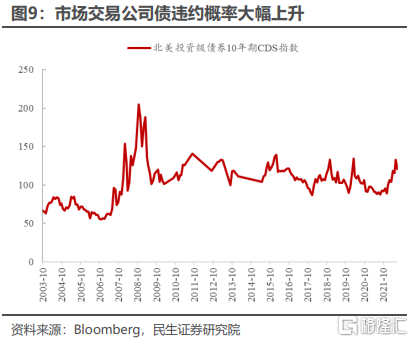

但另一些債務風險指標,如北美投資級公司債CDS指數,在近期已經快速走高,十分接近2020年新冠疫情爆發時的水平。

二、當前美國企業債務有壓力但風險低

2008年美國金融危機後,美國非金融企業部門的槓桿率繼續上升,且累積了一定的高風險債務。那麼如何衡量企業部門的債務風險?一般來説,企業通過兩大途徑籌措還債資金。一是內部融資,即通過自身經營現金流償還債務;二是外部融資,即通過融資“借新還舊”。下文我們從這兩個途徑對美國企業部門的債務壓力進行分析

2.1 內部償債能力:財務狀況總體健康

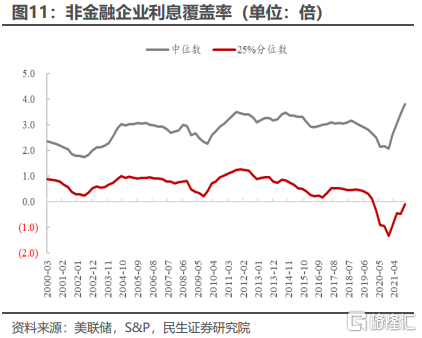

疫情以來,美國企業部門債務負擔有所下降。負債率下行,利息覆蓋率反彈,中位數利息覆蓋率為2000年以來最高。

截至2021年底,美國非金融企業負債率(債務/總資產)較疫情前有所下降,總體負債率(34.36%)高於08年金融危機時的水平。美國非金融企業利息覆蓋率(EBITDA/利息支出)較疫情期間反彈明顯,總體利息覆蓋率(3.82)達到了2000年以來的最高水平。

但在利息覆蓋率上,結構分化明顯。利息覆蓋率後25%分位數的企業該比率仍為負值,不及08年美國金融危機時期。

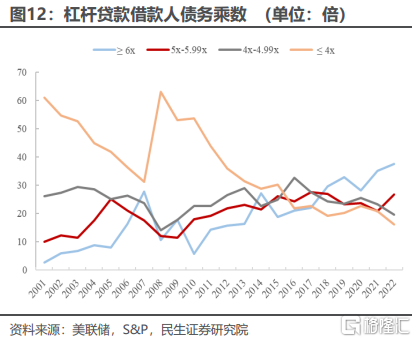

近期新增大型機構槓桿貸款的借款人資質有所下降,不過美國槓桿貸款的違約率仍處於歷史低位水平。

疫情後,在新增的大型機構槓桿貸款中,借款人債務乘數(債務/EBITDA)在5倍以上的比重明顯上升。這意味着槓桿貸款的借款人資質有所下滑,但也和極度寬鬆的政策環境有關。同時,截至2022年1季度,美國槓桿貸款違約率僅為0.19%,幾乎處於歷史最低為水平。

2.2 外部融資能力:信貸融資總體順暢

從美國企業的主要融資手段分析,我們認為銀行貸款和槓桿貸款或是未來美國企業更易獲得的融資渠道,而公司債發行則會受到一定壓制。

美國企業主要通過銀行貸款、機構槓桿貸款和公司債發行進行融資,我們對以上三個渠道分別進行分析。

在銀行貸款方面,我們前期報吿《美聯儲縮表的馬奇諾防線》提到,疫情後約束美國商業銀行進行信用投放的主要約束是資產負債表規模受限。隨着縮表的進行,美國商業銀行持有的準備金規模將繼續下降,並釋放其資產負債表空間,最終將促進銀行進行信貸投放。

在槓桿貸款方面,由於大部分槓桿貸款採取浮動利率制度,在利率上行週期中更受投資者歡迎。在前兩輪美聯儲的加息週期中,美國機構槓桿貸款淨髮行量都有顯著增加。因此,中短期內,槓桿貸款可能是投資者更為接受的企業融資手段,對企業來説融資難度更低。但需要注意的是,在加息週期中增加槓桿貸款融資,將加劇企業部門在未來的債務負擔。

在公司債方面,當前投資級和高收益公司債的利差均有所上升,這體現了投資者對企業債務前景的擔憂。同時,在利率上行週期中,投資者在一級市場參與公司債發行的熱情也會有所降低。2022年上半年疲軟的高收益債發行數據顯示了企業融資難度的上升。因此,在中短期內,美國企業部門從公司債渠道獲得融資或將繼續受到壓制。

2.3 小結:無近憂,或有遠慮

衡量企業債務風險,其實就是考慮企業的償債能力。企業償債資金有兩大來源:內部經營現金流、外部融資。

內部償債能力方面,美國企業部門財務指標在疫情後均有好轉,我們認為當前美國企業部門的債務壓力並不明顯,違約風險不高。但結構正在分化,債務風險有所積累。若未來經濟繼續下行,需要關注其償債能力的惡化。

外部融資能力方面,隨着美聯儲加息,企業融資成本仍趨於上行。不過,美國企業的主要融資渠道仍基本順暢,或不構成借新還舊的阻礙。

總的來説,美國企業部門內部償債能力或仍比較健康,綜合外部融資能力(成本+難易程度)邊際減弱,但程度有限。不過,隨着美國企業部門內部償債能力結構的分化,和高風險債務的積累,未來的企業債務風險需繼續跟蹤。

三、當前美國企業債務狀況的兩點衍生影響

雖然我們的分析表明美國企業債務風險較低,但市場同樣關注企業債務狀況在信用債市場以外的影響。我們認為,美國企業債務情況對資本市場的兩點衍生影響值得關注。

第一,假如未來發生企業部門債務的尾部風險,是否會影響美聯儲的政策?換句話説,若面臨壓制高通脹和緩解金融市場風險的兩難抉擇,美聯儲如何取捨?

第二,美國公司債發行量降低雖然不構成債務風險,但會不會對企業的股票回購產生較大影響,從而衝擊美股市場?

3.1 企業債務問題或難阻美聯儲貨幣緊縮

2022年6月,美國CPI同比增速為9.1%,創1981年11月以來的新高。在前期報吿(參見《美國衰退可能會遲到》)中,我們反覆強調當前美聯儲的首要訴求是壓制通脹。為此,美聯儲正以歷史性的高速進行加息縮表。

加息縮表壓低通脹,主要通過三個渠道展開。

第一,通過加息提高銀行的融資成本,從而傳導至貸款端,提高企業/居民的銀行信貸成本。

第二,收緊金融條件促使股票、地產等資產價格回調,通過財富效應削弱居民端的需求。

第三,加息縮表影響中長端利率,在壓制房地產銷售的同時,提高企業在資本市場的融資成本,進而抑制其需求。儘管實際中效果往往出現偏差,但這是“理想中”的加息縮表作用路徑。

也就是説,抑制通脹和穩定企業債務情況在政策層面上可能是相悖的。假如持續的貨幣緊縮使企業出現債務風險問題,美聯儲將面臨壓制高通脹和緩解金融市場風險的兩難抉擇。

美聯儲有可能在既保持緊縮政策壓制通脹的同時,為企業債務問題提供援助嗎?

美國企業部門融資愈發依賴資本市場,當債務風險觸發時,企業融資(以公司債為例)往往會出現以下幾個問題。

首先,因企業部門償債能力惡化,各等級公司債利率上行,企業融資成本快速上升。

其次,以公司債作為抵押品的質量下降,其融資折價上升,公司債流動性大幅降低。且公司債對於做市商的風險資本佔用較大,這進一步降低其做市意願,對公司債流動性更是雪上加霜。

最後,由於公司債流動性的惡化,企業融資難度上升,償債能力進一步惡化,形成惡性循環。

不難看出,應對債務風險的工具應主要解決兩個問題:為企業提供資金以提高其信用資質,以及向金融中介機構提供資金以恢復公司債市場的流動性。

疫情後美聯儲創設了一系列直接向實體經濟及金融中介提供流動性的工具,我們認為這類措施可以讓美聯儲在維持貨幣政策緊縮的情況下,為企業融資提供支持。

一級市場企業信貸便利 (Primary Market Corporate Credit Facility, PMCCF)和一級交易商信貸便利(Primary Dealer Credit Facility, PDCF)是兩個典型的例子。

PMCCF允許美聯儲成立一個SPV,然後通過SPV在一級市場直接參與公司債的發行。這實際上是美聯儲直接向企業提供信貸/資金,立竿見影地提高了企業的償債能力。

PDCF將公司債納入了一級交易商從美聯儲借貸的抵押品範圍。這一操作提高了做市商的積極性,有助提升公司債市場的流動性。

類似的措施還有一個優點,那就是帶有較強的信號意義。在疫情後的實際操作中,美聯儲並沒有用這些工具開展太多實際的交易。其僅僅通過宣佈工具落地,便顯著改善了企業的融資條件。這類工具,不僅可以定向對企業部門提供援助,實際的資金寬鬆規模亦相對較小。

我們認為美聯儲目前擁有無需改變緊縮貨幣政策便可救助企業部門的工具。這種情況下,即使美聯儲面臨企業債務風險難題,也無需逆轉其對抗通脹的貨幣政策。

3.2 美國企業股票回購或放緩,並拖累美股走勢

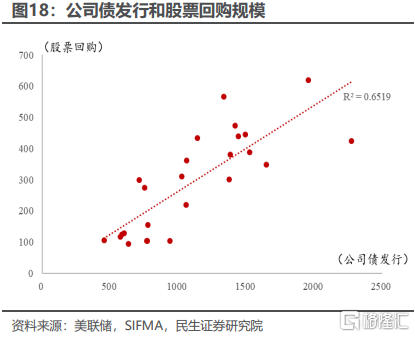

美國企業常常通過發債融資以進行股票回購。若未來公司債發行承壓,或融資成本上升,美國企業股票回購規模或將降低,屆時會拖累美股盈利表現。不過,當前美國企業部門賬户現金極為充足,可以一定程度上彌補股票回購的資金空缺。

股票回購,即企業花錢把股票從股東手中“買回來”,這樣做有幾種好處。首先,雖然股票回購和發放股息一樣,屬於將企業盈餘資金回饋給投資人。但回購的税率(資本利得)比股息税率更低。其次,股票回購減少了企業流通的股本,可以有效增厚其EPS,從而改善企業的盈利指標。最後,回購可以增加企業的槓桿率,從而降低其加權融資成本(債務融資成本低於股權融資)。

近年來,美國企業進行股票回購的資金來源與公司債發行日益相關。從財務的角度看,通過發行債券以籌集回購資金,可以更快地提高企業的槓桿率,使其達到理論上的“最佳資本結構“。前文提到,未來隨着美聯儲繼續快速加息,以及投資人對經濟下行的擔憂,美國公司債發行將更加艱難。這勢必會影響到其背後支撐的股票回購活動。

回購規模的降低或將影響美國上市公司的盈利水平,並降低流入權益市場的資金,進而影響美股走勢。

據我們測算,美國上半年公司債發行規模歷史上佔全年規模約60%。按照2022年前兩個季度的發行數據,2022年公司債發行規模或將比2021年低5600億美元,進而減少股票回購資金約1550億美元。

發行公司債並非是股票回購的唯一資金來源,美國企業也會使用自身閒置資金進行股票回購。截至2022年1季度,美國非金融企業部門的活期存款規模較2019年末約增加了5300億美元。這部分資金可以在一定程度上彌補股票回購的資金空缺。

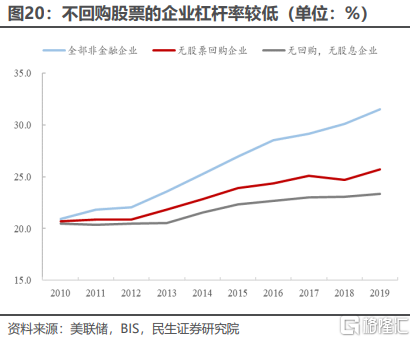

另外,數據表明,不進行股票回購的企業的槓桿率往往要更低。假如未來因公司債發行規模降低,美國企業減少了股票回購,這可能反而讓其現金流更充裕,從而緩釋債務壓力。

風險提示

1)美國經濟下行超預期。美國企業部門的利潤和現金流和美國經濟景氣度息息相關。假如美國經濟下行超過預期,美國企業部門的債務風險同樣會超預期。

2)對美聯儲貨幣政策理解不到位。可能會誤解美聯儲對企業債務風險的反應函數。

3)美國通脹失控風險。若美國中長期通脹預期失控,美聯儲緊縮步伐還將超預期加快。這將引起資本市場動盪,且增加企業融資成本。