本文來自格隆匯專欄:廣發固收劉鬱,作者:劉鬱 黃佳苗

摘 要

2022年5月,銀行理財和基金公司在二級市場淨買入信用債的規模同比增幅較大,且呈現拉久期特徵。受此帶動,各評級及期限信用債收益率均下行,5月3年期和5年期下行幅度大於1年期,短債經歷了4-5月火熱交易行情,迎來了分水嶺。

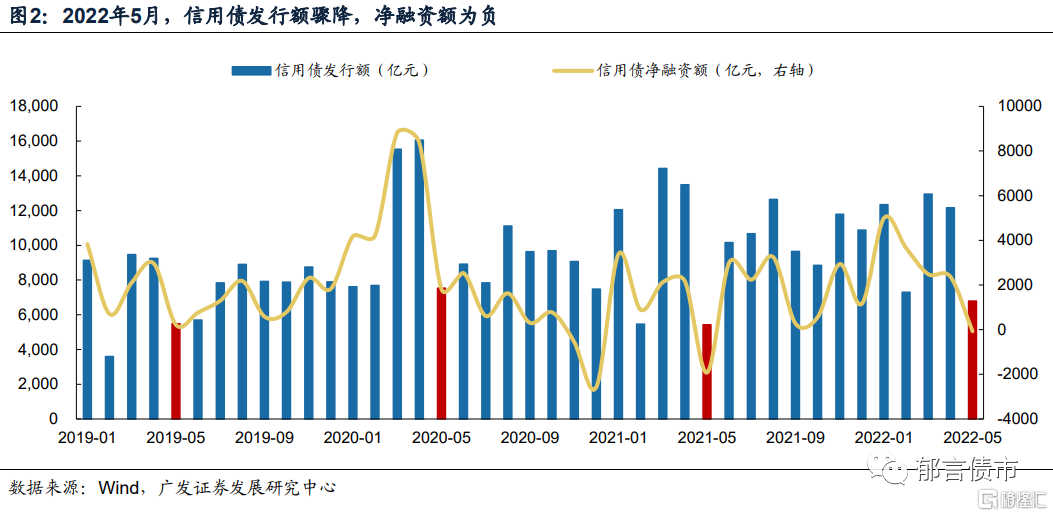

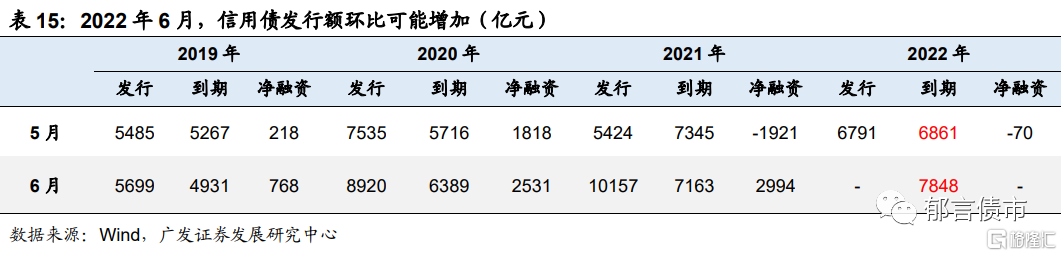

5月配置需求旺盛疊加發行淡季,一級發行出現超高倍數投標。5月信用債發行額為6791億元,環比減少了5364億元,淨融資額為-70億元。一級供給大幅下降導致搶券火熱,個別城投債認購倍數超過50倍。

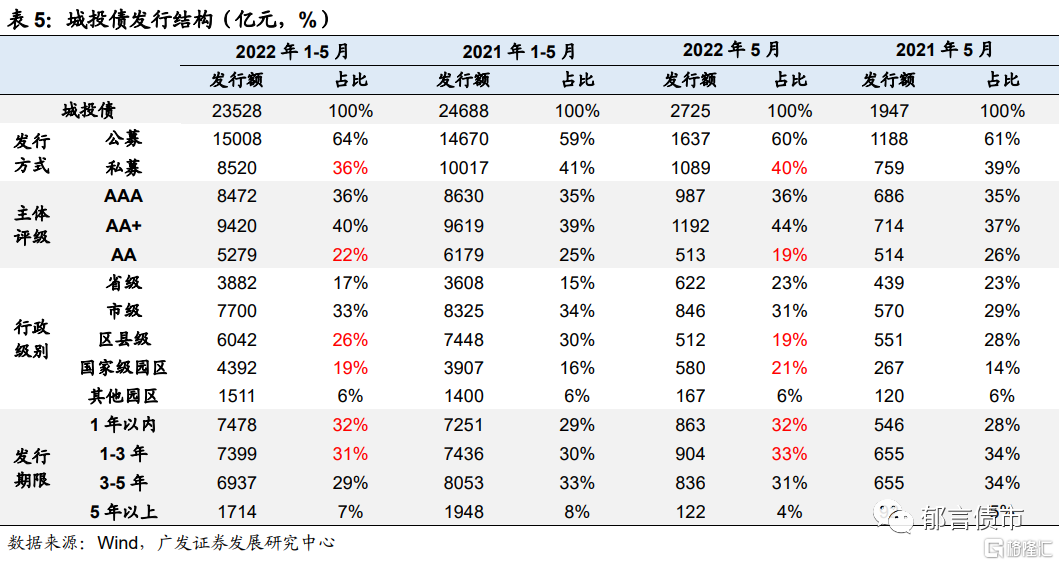

城投債發行方面,低評級、區縣級城投發行額佔比進一步下降。2022年5月,主體評級AA城投債發行額為513億元,佔比僅19%,低於去年同期的26%。區縣級城投債發行額為512億元,佔比19%,低於去年同期的28%。

經歷了5月短債行情的分水嶺,對於6月,一方面流動性通常出現季節性收斂,另一方面信用債發行額環比5月往往上升,信用債資產荒有望得到緩解。接下來伴隨資金中樞温和抬升,短端資金利率下行的概率不大,同時由於1年評級利差行至歷史低位,繼續壓縮的空間有限。在資金面整體仍然偏寬鬆的環境之下,短債的調整幅度可能不會太大,不過持有的性價比偏低。

當前期限利差還處於相對高位,如果隔夜利率比較平穩的處於1.8%左右,則接下來可能出現類似2018-2020年資產荒第三階段(2019年5月至11月),壓縮期限利差的行情走勢。

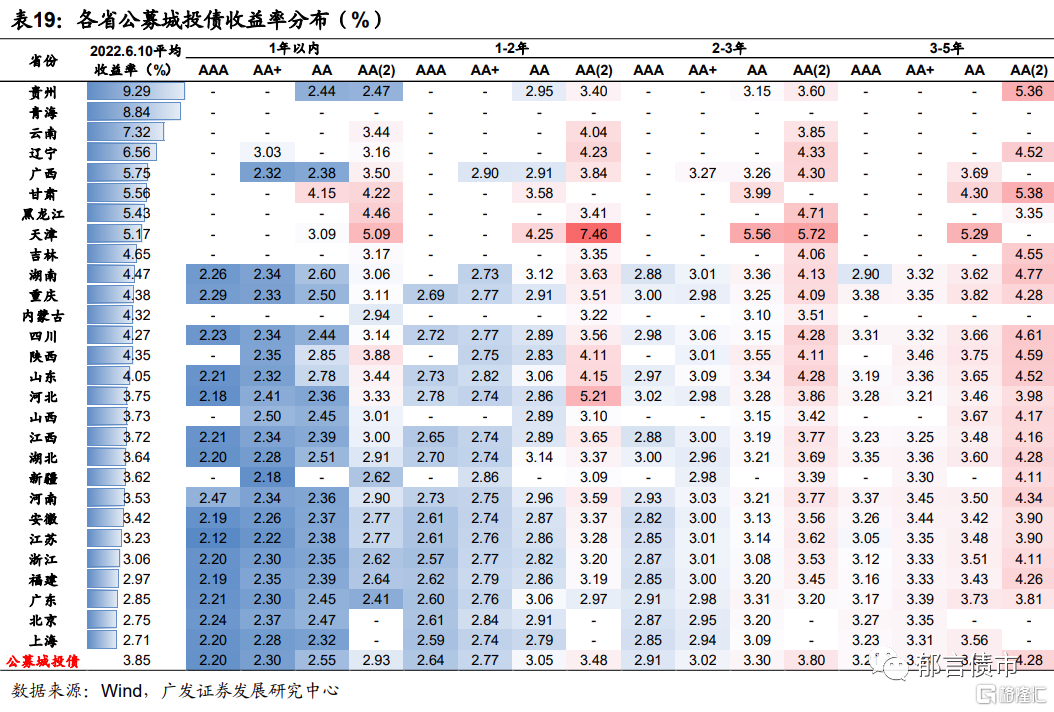

具體策略層面,一方面,3Y和1Y期限利差處於較高歷史分位,期限利差仍有壓縮空間,在6月調整階段可適當佈局中高等級3年期左右。另一方面,城投下沉策略仍可踐行,財政發力、供給收縮對城投債構成一定利好,關注1年以內隱含評級AA(2)收益率相對較高的山東、重慶、四川、湖南、河北等,1-2年AA(2)收益率相對較高的江西、安徽、湖北、江蘇等。

風險提示。資金面波動超預期、信用風險超預期。

1

5月信用債配置需求旺盛

基金和理財拉久期

2022年5月,銀行理財和基金公司在二級市場淨買入信用債的規模同比增幅較大,且呈現拉久期特徵。具體來看,5月基金公司淨買入信用債規模達到1329億元,較去年同期大幅增長了101%,其中對1-3年、3年及以上淨買入分別為288、228億元,呈現出拉久期的特徵。銀行理財淨買入信用債規模為569億元,同比大幅增長125%,其中對3年及以上信用債的淨買入規模為65億元,相對去年同期明顯增加。

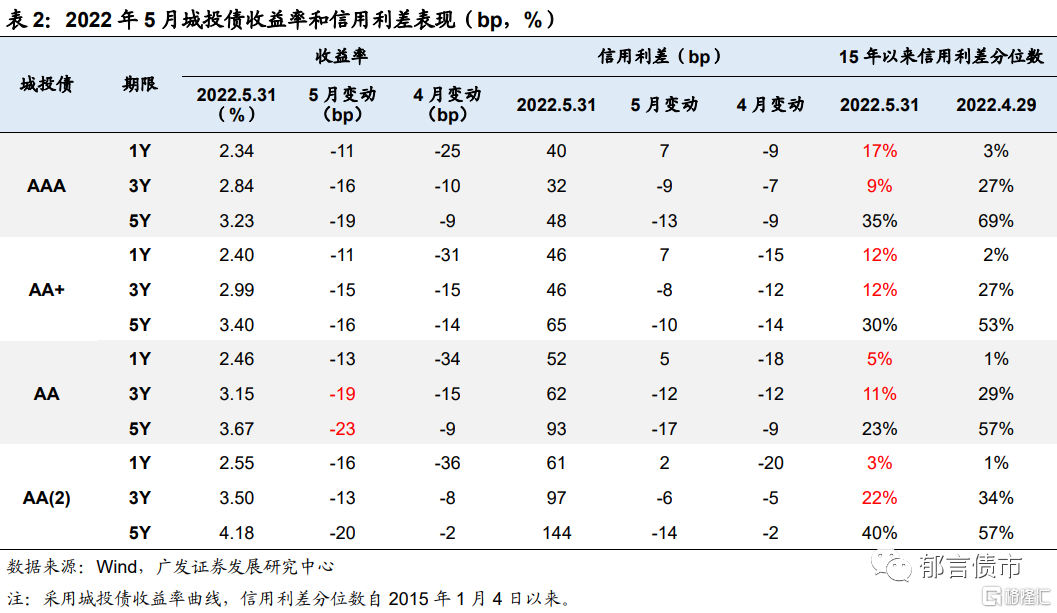

受銀行理財和基金公司大幅淨買入的帶動,各評級及期限信用債收益率均下行,5月3年期和5年期下行幅度大於1年期,短債經歷了4-5月火熱交易行情,迎來了分水嶺。從中短期票據收益率表現看,5月各評級1Y下行12-15bp,3Y下行15-16bp,5Y下行16-18bp。城投債隱含評級AA 3Y和5Y分別下行19bp、23bp,城投適當下沉並拉久期表現較優。

從信用利差看,各評級1Y信用利差被動走擴,3Y和5Y信用利差收窄。截至2022年5月31日,各評級1Y、3Y大多處於2015年以來的20%以下分位數。

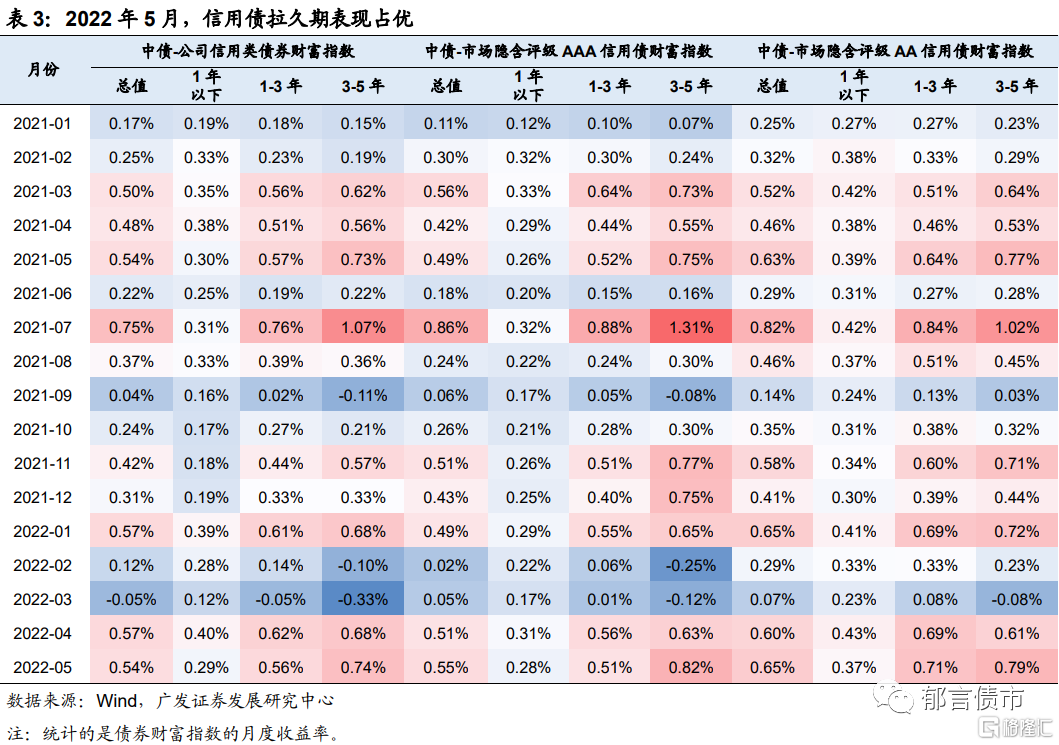

相應地,拉久期的策略在5月的收益表現最好。2022年5月,從信用債總指數看,1-3年、3-5年指數收益率分別為0.56%、0.74%,高於1年以下的0.29%。隱含評級AAA 3-5年、AA 1-3年和3-5年表現較優,指數收益率在0.7%-0.8%左右。

2

5月信用債發行額驟降

一級搶券火熱

5月配置需求旺盛疊加發行淡季,一級發行出現超高倍數投標。5月通常是信用債發行淡季,主要由於4月底年報數據出爐,發行人需相應更新募集説明書數據。2022年5月,信用債發行額為6791億元,環比減少了5364億元,淨融資額為-70億元。一級供給大幅下降導致搶券火熱,多隻城投債出現超高倍數的投標,其中,“22興化城投SCP003”、“22泰華信CP001”、“22大豐海港CP002”和“22贛州開投MTN001”認購倍數超過了50倍。

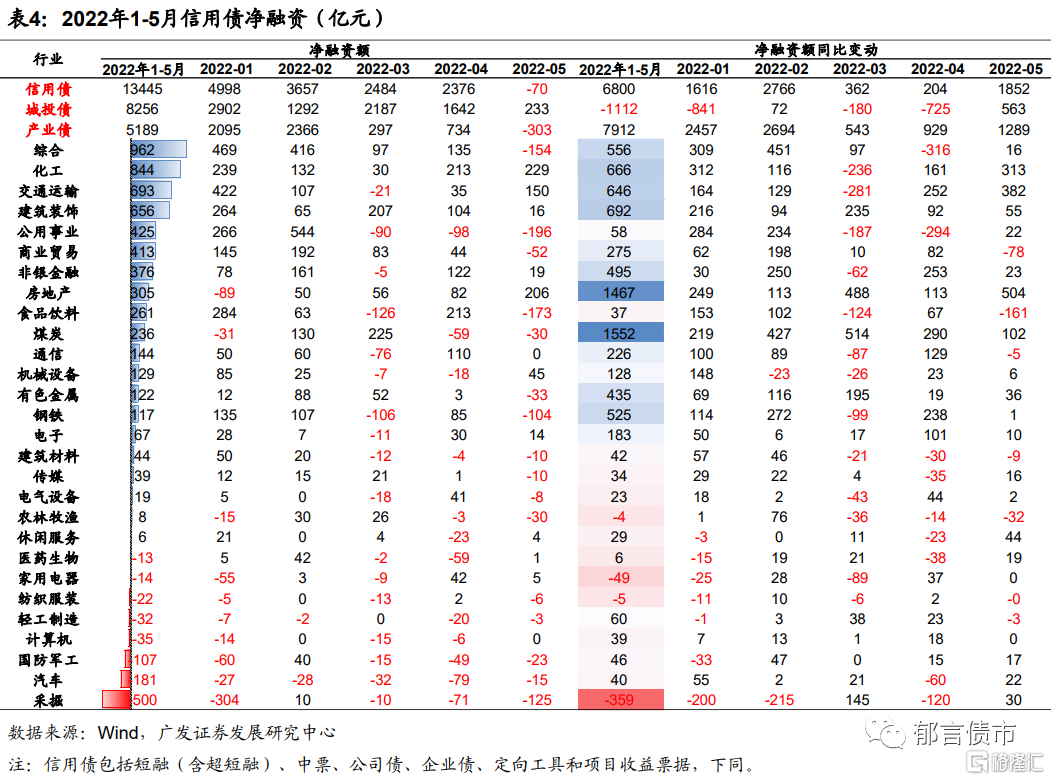

2022年5月,城投債淨融資為233億元,同比增加563億元,產業債淨融資為-303億元,同比規模繼續增加。1-5月合計來看,信用債發行5.15萬億元,較2021年同期增加674億元。信用債淨融資1.34萬億元,同比增加6800億元,主要由於產業債發行回暖。其中,城投債淨融資8256億元,同比下降1112億元。而產業債淨融資5189億元,2021年同期淨融資為-2723億元,淨融資規模較大的行業包括綜合、化工、交通運輸、建築裝飾等,煤炭、地產行業淨融資大幅改善。

從城投債發行結構看,2022年5月,低評級、區縣級城投發行額佔比進一步下降。2022年5月,主體評級AA城投債發行額為513億元,佔比僅19%,明顯低於去年同期的26%,也低於2022年1-5月的22%。區縣級城投債發行額為512億元,佔比19%,低於去年同期的28%。而國家級園區城投債的發行額超過區縣級(580億元),佔比為21%,高於去年同期的14%。

2022年5月,各省城投債淨融資分化,區縣級城投淨融資為負。2022年1-5月,省級城投債淨融資為897億元,同比增加1211億元;市級城投債淨融資為2696億元,同比減少775億元;區縣級城投債淨融資為2468億元,同比大幅減少了1640億元。其中,江蘇、江西、廣東和浙江的市級城投債淨融資同比下滑較多,浙江和江蘇區縣級城投債淨融資同比分別減少了896億元和622億元。

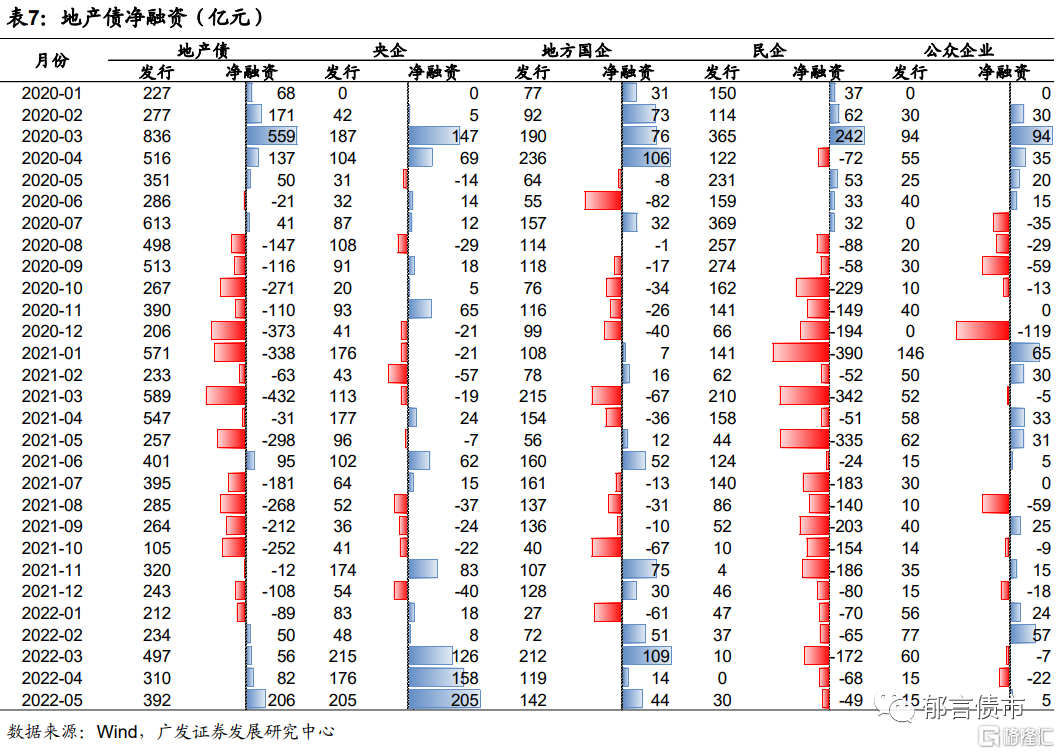

地產債方面,2022年5月淨融資為206億元,連續四個月淨融資為正,主要由央企和地方國企貢獻,民企淨融資仍為負。其中,保利控股和保利置業合計發行75億元,中海發行60億元,中鐵建房產發行30億元。民企的新城控股、美的置業各發行10億元,龍湖和碧桂園各發行5億元。

3

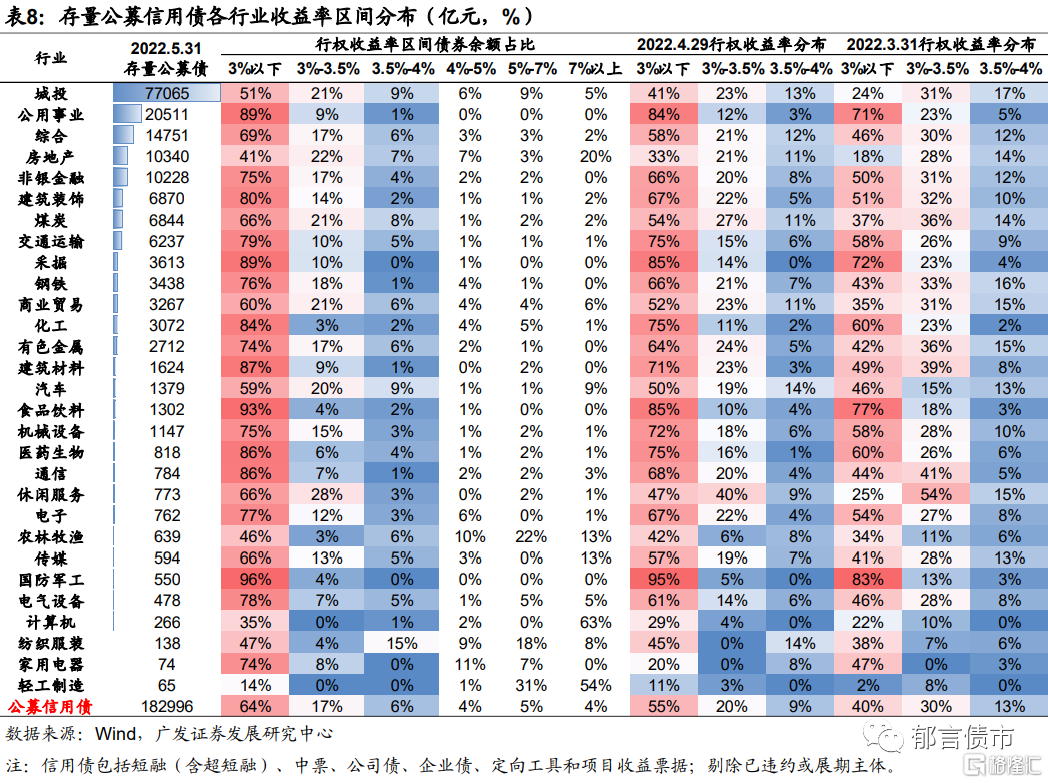

5月64%的存量公募債收益率位於3%以下

從存量債收益率分佈看,2022年5月由於信用債收益率下行,收益率3%以下的債券餘額佔比繼續上升。截至2022年5月31日,公募信用債中,行權收益率3%以下債券餘額佔比達64%,高於4月29日的55%;3%-3.5%餘額佔比為17%,3.5%-4%餘額佔比6%。

4

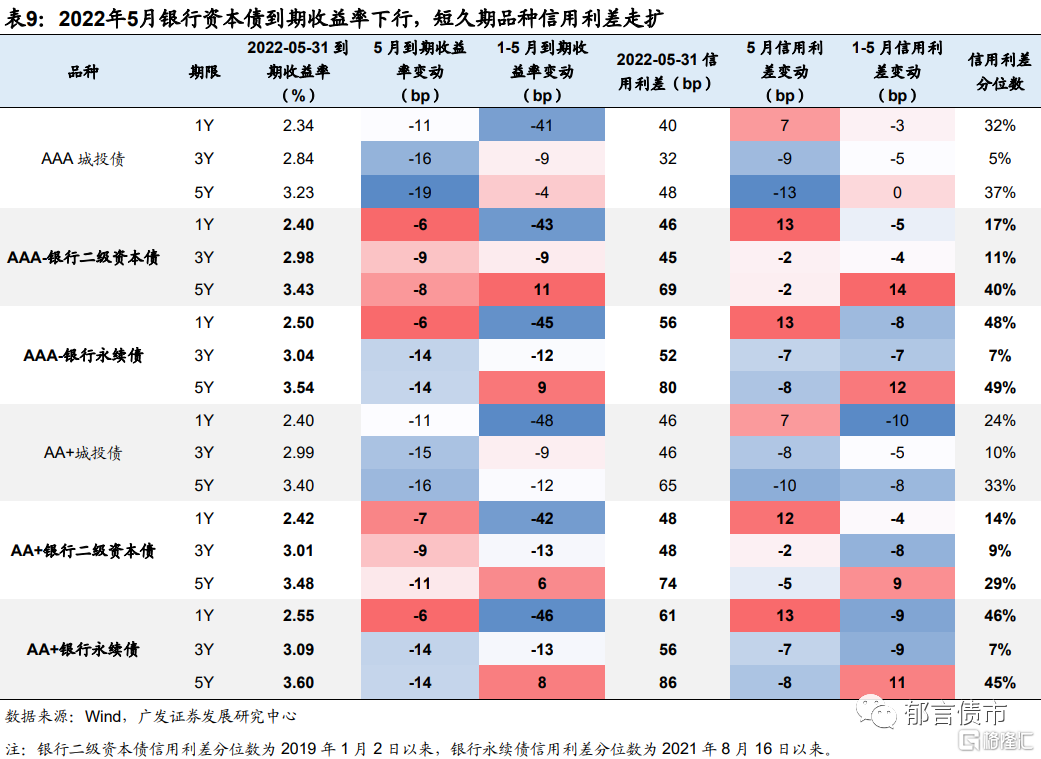

5月短久期銀行資本債利差走擴

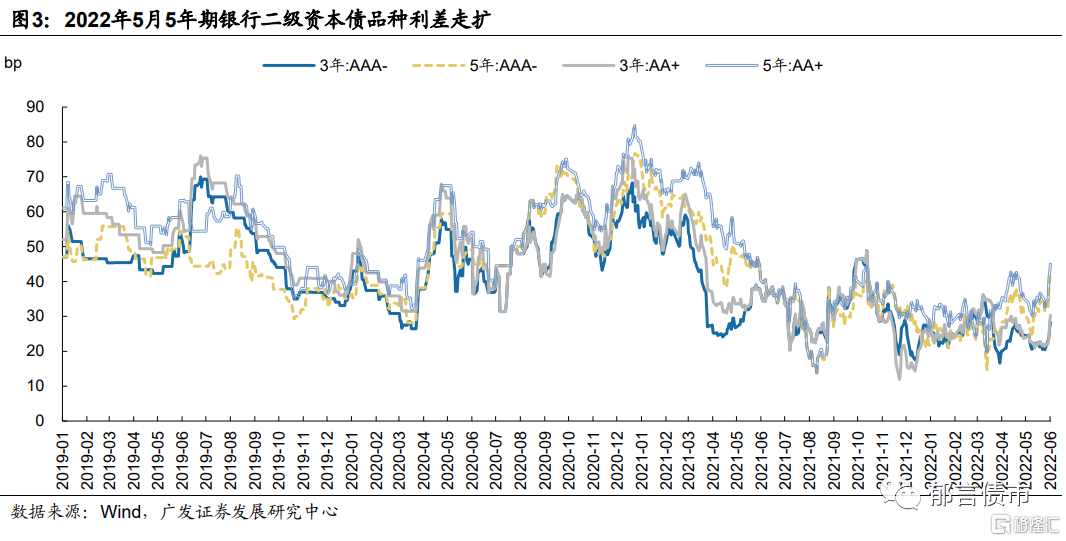

2022年5月,銀行資本債到期收益率整體下行,短久期品種信用利差大幅走擴。截至2022年5月31日,銀行資本債到期收益率較4月末下行6-14bp,中長久期銀行永續債收益率下行幅度較大。短久期銀行資本債信用利差被動走擴,走擴幅度在12-13bp,大於同期限城投債。中長期銀行資本債信用利差大多收窄,不過壓縮幅度不及同期限城投債。中長久期銀行資本債相對同期限城投債仍有票息優勢,AAA-銀行二級資本債信用利差高於同期限AAA城投債13-21bp,銀行永續債高20-32bp。

目前,中短久期銀行資本債信用利差分位數相對較低。其中,中短久期銀行二級資本債信用利差位於2019年以來的9%-17%分位數,5年期信用利差相對較高,5YAAA-為40%,5YAA+為29%。

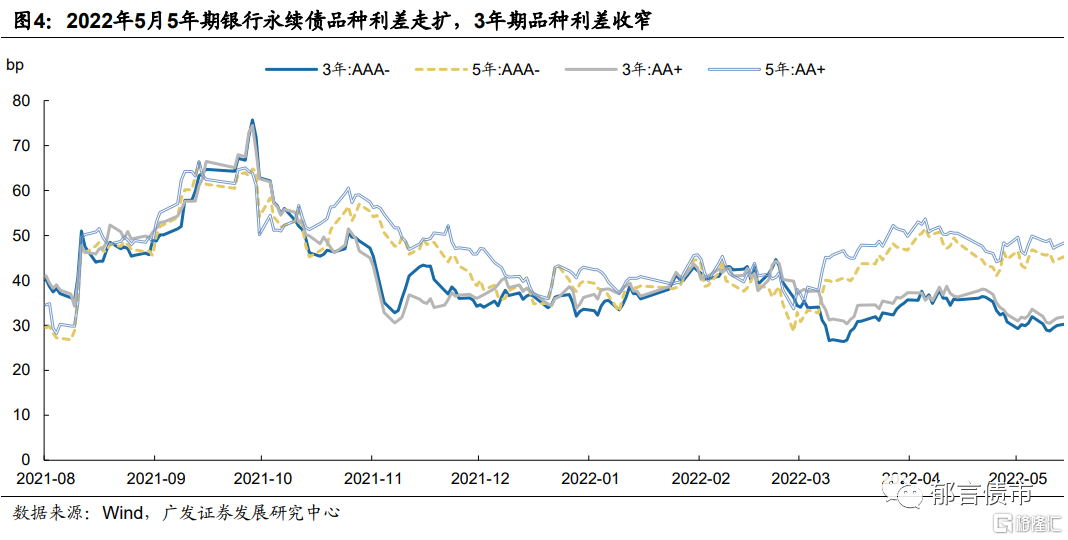

2022年5月,銀行資本債和普通金融債之間的品種利差低位震盪,5年期品種利差走擴,3年期品種利差收窄。截至2022年5月31日,銀行二級資本債方面,5YAAA-和5YAA+品種利差較2022年4月29日分別走擴8bp、6bp,分別達到39bp、41bp;3YAAA-和3YAA+品種利差維持上月末水平,均為24bp。銀行永續債方面,5YAAA-和5YAA+品種利差分別走擴2bp、3bp,分別達到50bp、53bp;3YAAA-和3YAA+品種利差分別壓縮5bp、4bp,分別為30bp、32bp。

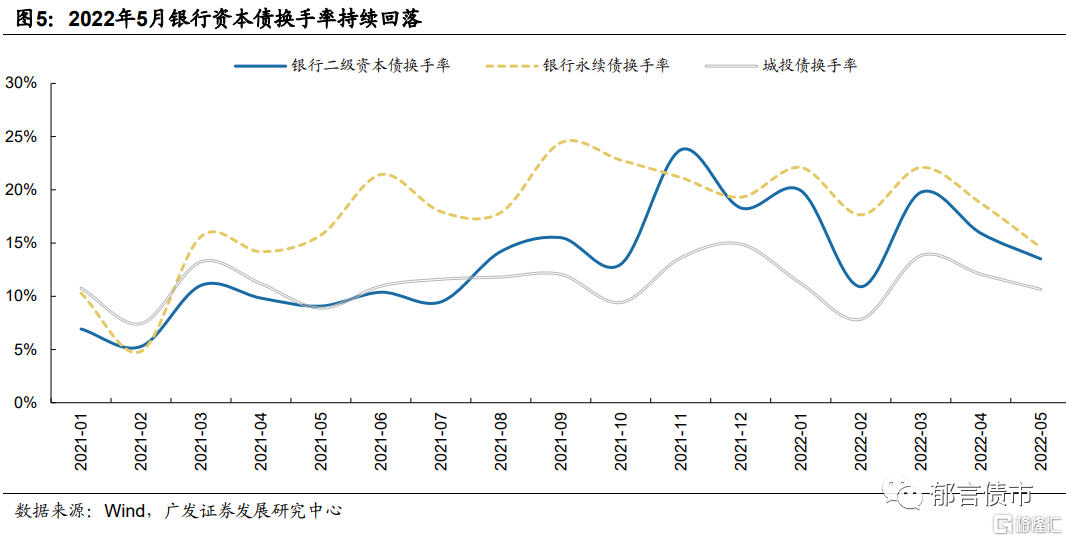

2022年5月,銀行資本債換手率持續回落,不過仍大於同期城投債。2022年5月,銀行二級資本債和銀行永續債換手率分別為14%、15%,較2022年4月分別下降2、4個百分點,不過仍高於同期城投債換手率(11%)。

5

5月城投債收益率下行

中低評級表現更優

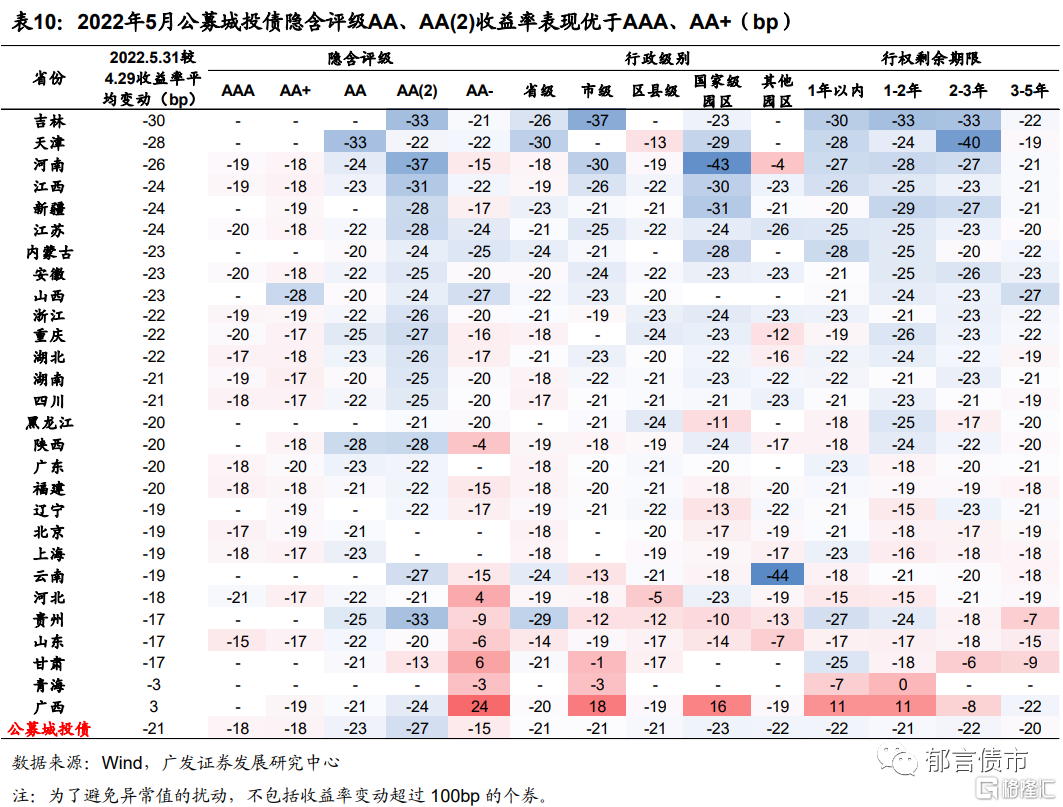

我們以2022年5月31日存量公募城投債為樣本,計算每隻城投債5月31日較4月29日行權收益率的變動值,並得到各省城投債分隱含評級、行政級別、期限的收益率平均變動值。5月城投下沉策略仍繼續踐行,大多數省份公募城投債隱含評級AA、AA(2)的收益率表現優於AAA、AA+。分期限看,1年以內、1-2年和2-3年收益率下行幅度相當。

分省份看,除了廣西,其餘省份公募城投債收益率均下行,大多下行17-24bp左右。其中,山西隱含評級AA+、天津和陝西隱含評級AA、河南和江西隱含評級AA(2)城投債表現較優。

6

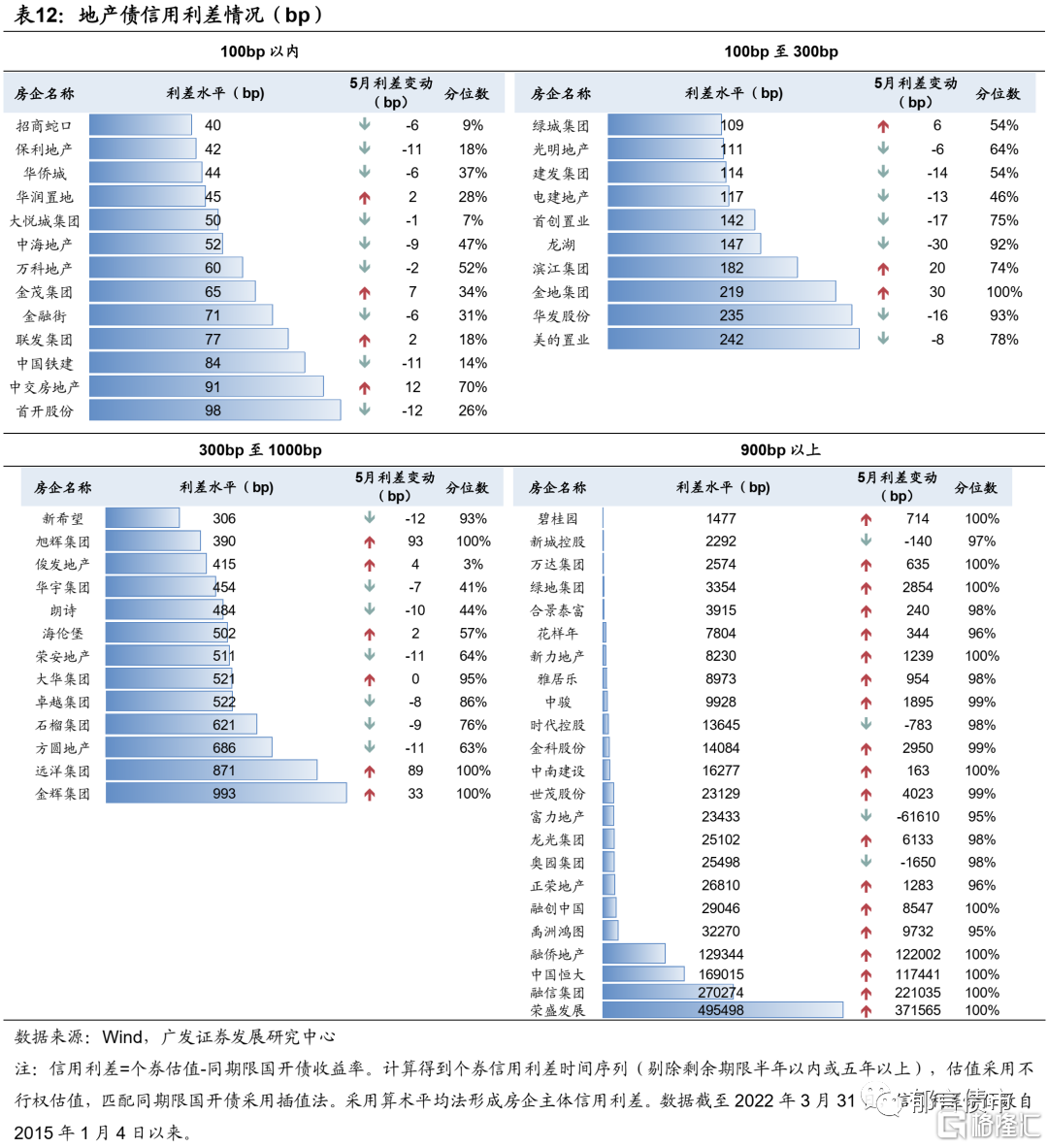

5月地產債國企和民企分化加劇

2022年5月,地產債信用利差延續分化,國企和民企分化加劇。綠地由於美元債展期,利差大幅走擴,碧桂園、雅居樂、中駿、萬達商管等房企的信用利差走擴也明顯走擴,旭輝、遠洋利差走擴幅度也較大。

首創置業、華髮股份、首開股份、建發集團、電建地產等國企利差收窄,收窄幅度在10-15bp左右。

7

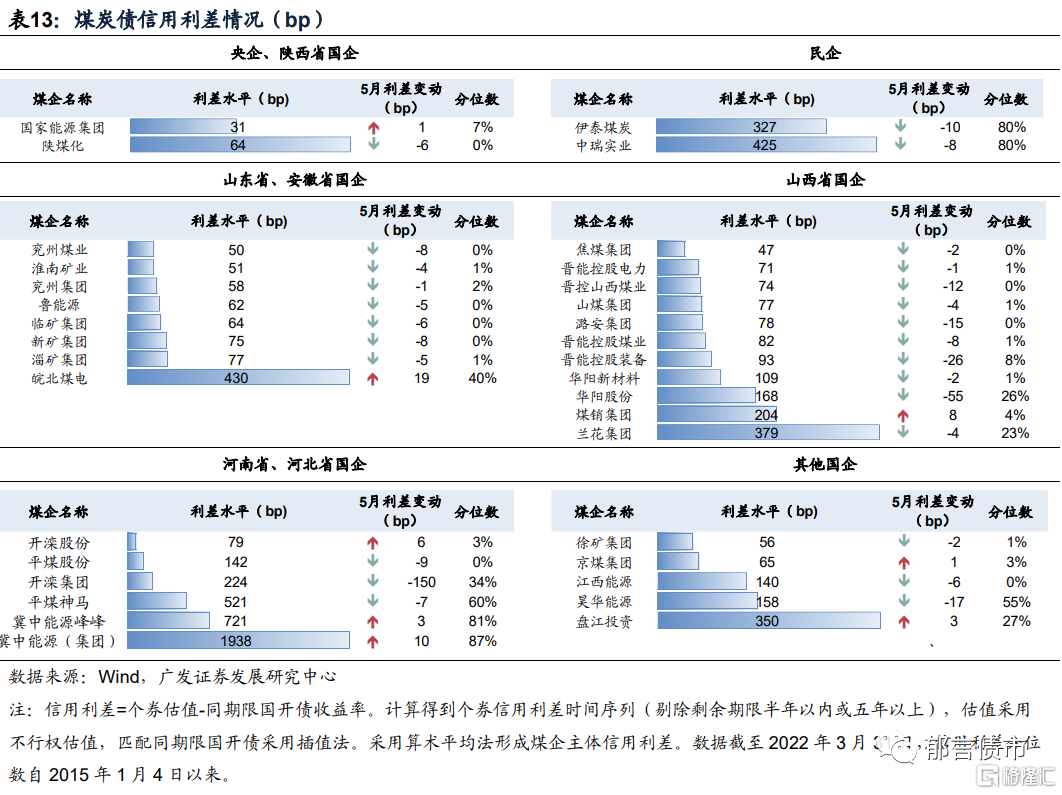

5月煤炭債利差大多收窄

鋼鐵債利差走勢分化

目前動力煤、焦煤價格在高位震盪,煤企基本面平穩,年初以來煤炭債淨融資也明顯修復,帶動煤炭債收益率下行、利差收窄。2022年5月,煤炭發債企業利差大多收窄,山西煤企表現相對較優。其中,華陽股份、晉能控股裝備、潞安集團利差收窄幅度相對較大。

目前,多家煤企的利差處於歷史較低分位數。山西煤企中,焦煤集團、晉能控股電力、晉能控股煤業、潞安集團、華陽新材料、山煤集團等信用利差均處於歷史低位。山東、安徽國企中,除了皖北煤電,其餘煤企的利差分位數均低於5%。

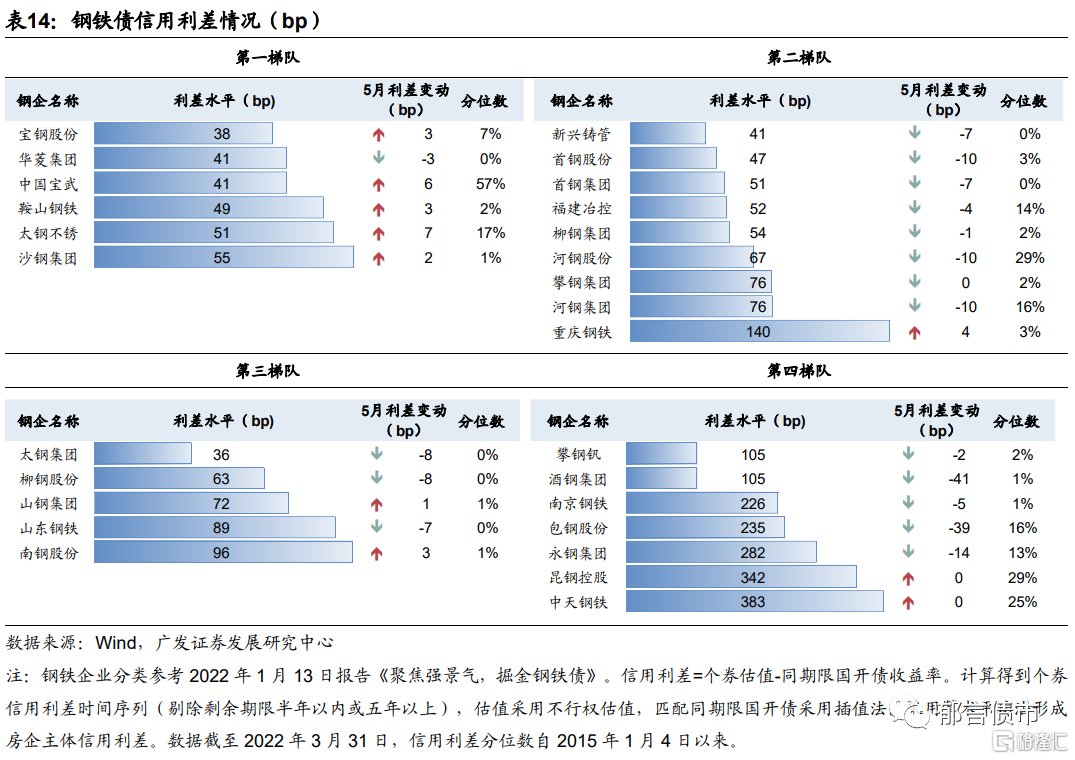

2022年5月,鋼鐵發債企業利差走勢分化。第一梯隊鋼鐵企業利差整體較低,5月利差大多小幅走擴,第二梯隊鋼鐵企業的利差則大多收窄。目前鋼鐵企業利差同樣大多處於較低歷史分位數。其中,華菱集團、鞍山鋼鐵、沙鋼集團、新興鑄管、首鋼集團、攀鋼集團、重慶鋼鐵、山鋼集團等多家企業的利差分位數低於5%。

8

短債或可止盈

佈局中高等級3年期

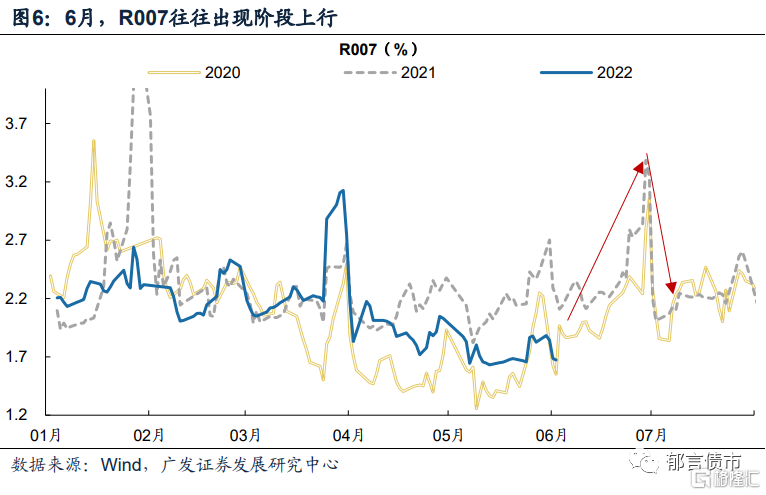

經歷了5月短債行情的分水嶺,對於6月,一方面流動性通常出現季節性收斂,另一方面信用債發行額環比5月往往上升,信用債資產荒有望得到緩解。接下來伴隨資金中樞温和抬升,短端資金利率下行的概率不大,同時由於1年評級利差行至歷史低位,繼續壓縮的空間有限。在資金面整體仍然偏寬鬆的環境之下,短債的調整幅度可能不會太大,不過持有的性價比偏低。

當前期限利差還處於相對高位,如果隔夜利率比較平穩的處於1.8%左右,則接下來可能出現類似2018-2020年資產荒第三階段(2019年5月至11月),壓縮期限利差的行情走勢。如有資金面波動而帶來的短暫調整,可佈局中高等級3年期左右個券。

6月流動性往往出現短暫的季節性收斂。觀察近幾年流動性情況,可以發現,進入6月,R007、1個月期限同業存單利率等往往出現季節性上行。背後的原因可能在於跨半年MPA考核前夕,銀行削減資金融出規模、同時對跨半年的同業存單需求有所增加。在跨半年之後,銀行融出恢復,資金利率相應回落。

從歷史經驗看,6月信用債發行額和淨融資額環比5月均上升。我們採用信用債發行額=到期額+淨融資額的方式進行推算,2019-2021年,每年6月信用債淨融資額均為正,2020、2021年6月淨融資額在2500-3000億元左右。2022年6月信用債到期規模在7850億元左右,環比5月多增1000億元左右。由於城投債融資收緊,2022年6月淨融資規模大概率低於2020、2021年同期,分別假設6月淨融資為0億元、1000億元,則6月發行額環比5月將多增1000億元、2000億元左右。

5月基金和理財對信用債的配置需求旺盛,是信用債市場延續火熱的重要因素,6月配置力量可能邊際減弱。從歷史年份看,6月基金和理財在二級市場淨買入信用債的規模較5月普遍出現下降。一方面,6月面臨流動性季節性收斂,另一方面,6月信用債發行額環比上升,也將一定程度分流配置資金。

展望後續,一方面賣出1年以內短債止盈,另一方面在調整階段佈局中高等級3年期左右個券。在流動性收斂階段,信用債收益率可能跟隨利率中樞上行,我們分析了流動性影響收益率的兩種情景。同時,伴隨信用債發行環比增加、基金和理財配置力量邊際減弱,信用利差可能階段性走擴。

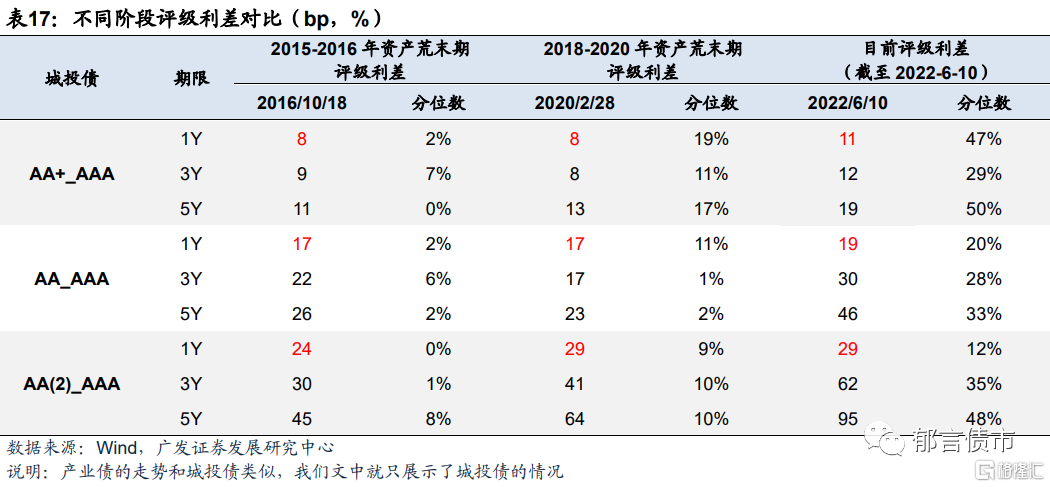

6月可以考慮賣出1年以內短債止盈。目前,1年期信用債的收益率已處於歷史低位,較低的票息恐難抵禦利率上行的資本損失。此外,4-5月期間短債的交易很火熱,導致1年期收益率下行幅度大於3年期和5年期,在調整階段,1年期上行幅度可能也將大於3年期和5年期。

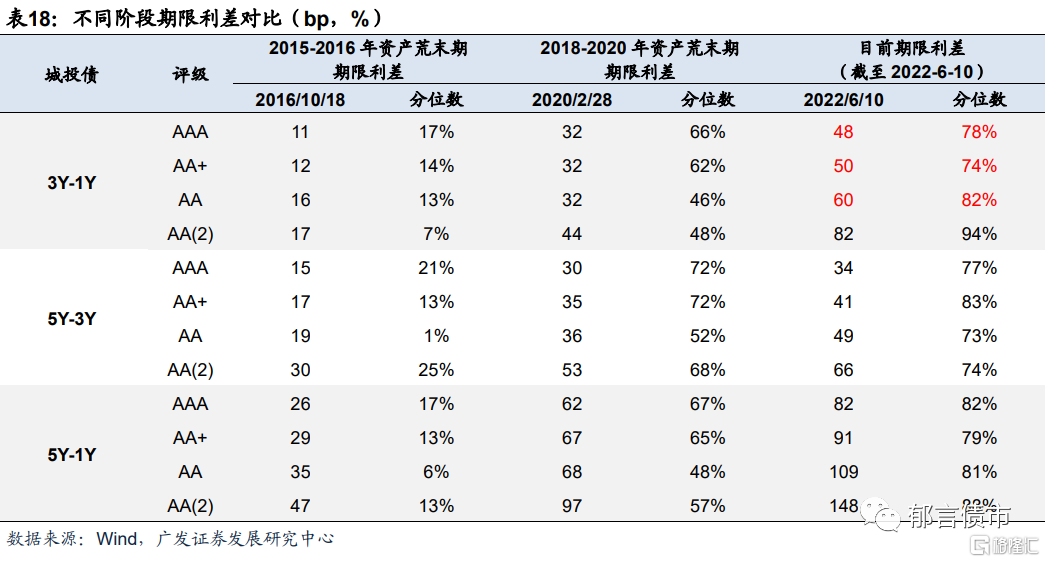

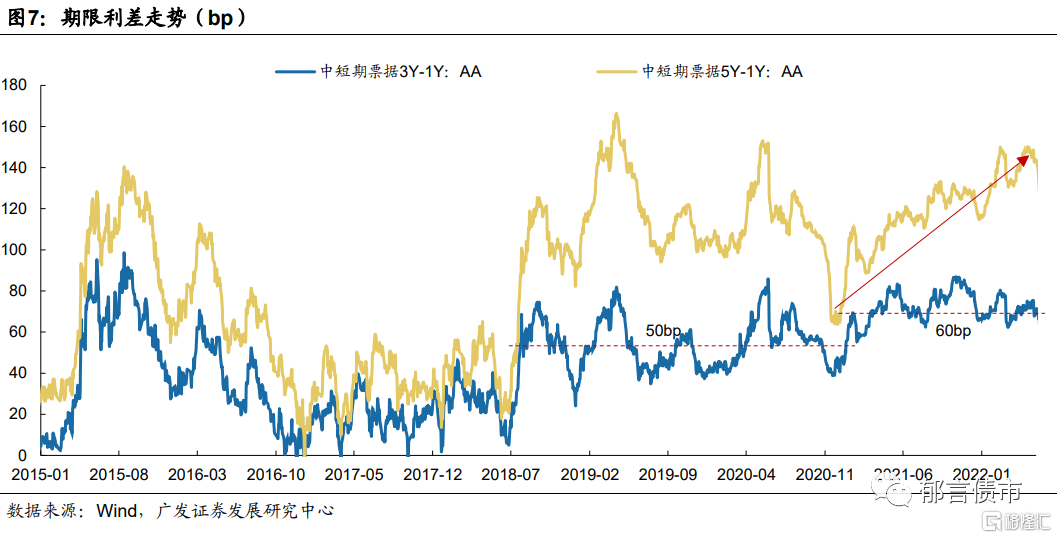

從中期角度看,目前正處於2015年以來的第三輪資產荒(始於2020年12月)的後期階段,受疫情影響、經濟穩增長壓力較大,未來2個季度流動性可能繼續保持合理寬裕,因此本輪資產荒的持續時間可能較長。截至6月10日,評級利差處於低位,資金利率也處於低位,繼續走低的概率不大,也就意味着短久期繼續壓縮評級利差的難度較大。而當前期限利差還處於相對高位,如果隔夜利率比較平穩的處於1.8%左右,則接下來可能出現類似2018-2020年資產荒第三階段(2019年5月至11月),壓縮期限利差的行情走勢。(詳見報吿《資產荒演化論》)

從壓縮期限利差的角度,3年左右可能是一個合適的期限。雖然這兩年3Y與1Y的期限利差中樞抬升,但是仍然呈現均值迴歸的特徵。比如隱含評級AA 3Y和1Y的利差中樞,從2020年的50bp抬升到了60bp,不過依然圍繞中樞上下波動。而5Y與1Y的利差從2020年末以來一路走擴,不再有穩定的中樞,其可能與理財全面淨值化與資金短端化有關,因而需要相對謹慎。

具體到投資策略,一方面,在6月調整階段可適當佈局中高等級3年期左右。另一方面,城投下沉策略仍可踐行,財政發力、供給收縮對城投債構成一定利好,關注1年以內隱含評級AA(2)收益率相對較高的山東、重慶、四川、湖南、河北等,1-2年AA(2)收益率相對較高的江西、安徽、湖北、江蘇等。

風險提示:

資金面波動超預期、信用風險超預期。