本文來自格隆匯專欄:君臨

新能源板塊經過半年的暴跌,股價已普遍回到了2020年時候的價格,風險釋放的差不多了。

現在會是一個好的上車時機嗎?

今天我們跟蹤一下相關板塊的最新基本面。

1

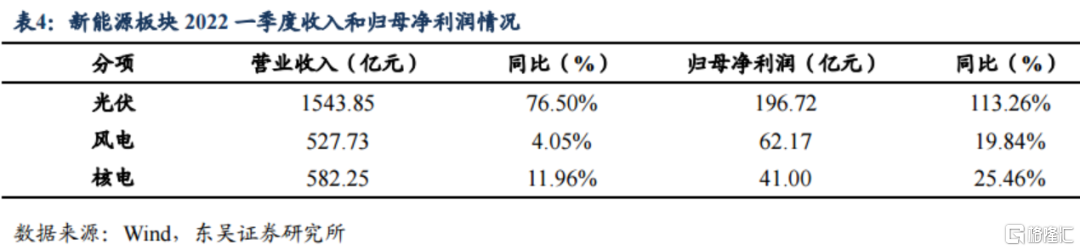

首先,我們採用券商整理的一份數據,對整個新能源行業的68家上市公司進行統計分析。

先對比2021年和2022Q1的財務數據變化。

2021年,全行業2021年實現收入9961.39億元,同增23.41%,實現歸母淨利潤702.91億元,同增11.65%。

其中,2021Q4收入2947.81億元,同增8.26%,實現歸母淨利潤111.11億元,同減34.28%。

增速放緩明顯,甚至利潤負增長,這是去年4季度以來新能源板塊大跌的根源。

當然,這個數字主要是被核電拖累了,但光伏風電的環比也是在放緩的。

再看今年一季度,業績是超預期了!

全行業68家公司2022Q1實現收入共計2653.83億元,同比增長39.53%,實現歸母淨利潤299.90億元,同比增長69.62%。

核電轉正,風電回暖,表現最出色的是光伏,增速翻倍。

接下來我們重點看光伏。

2020-2021年大漲,主要原因是全球推行碳中和戰略,加上傳統能源價格大漲,於是光伏成為重要的替代能源,需求高速增長。

在這個過程中,由於供給端產能擴張較慢,行業整體處於供不應求狀態,於是量價齊升,才驅動了這兩年業績的暴漲。

其實,在去年四季度,雖然需求在持續增長,但供給緊張的態勢已經在好轉,因此價格開始下跌。

這是去年至今年4月的硅片價格走勢。

可以看到,硅片價格在去年10月份有一個高峯,此後供需格局趨緩,價格大跌。

不過今年一季度,硅片價格又開始緩緩上漲。

這是要反轉了嗎?

2

我們從供需兩端來分析一下整個行業的格局。

先看需求端。

2021年國內光伏新增裝機54.88GW,同增13.9%。

22Q1國內光伏新增裝機13.21GW,同增148%,其中3月光伏新增裝機2.35GW,同增13%。

一季度的數據爆表,跟去年的低基數有關係,3月份便恢復正常了。

整體來看,光伏作為碳中和的主力,新基建的抓手之一,今年會維持一個相對較高的增速。

這是沒有疑問的,市場也有一致預期。

一季度最重要的事件,應該是國家啟動大型風電光伏基地的建設,在西北的幾個沙漠和荒漠地區進行大規模投資。

根據國家能源局發佈的1-3月份全國電力工業統計數據,我國風電、太陽能發電裝機容量持續高速提升。

截至3月底,全國發電裝機容量約24.0億千瓦,同比增長7.8%。

其中,風電裝機容量約3.4億千瓦,同比增長17.4%。

太陽能發電裝機容量約3.2億千瓦,同比增長22.9%。

這個數據,可以説是在預期之內。

不過,光伏的出口佔比更大,不確定性也更多,這個才是需要重點關注的。

2021年光伏組件累計出口100.55GW,同比上升25.65%,出口佔了整體銷量的三分之二左右。

看Q1數據,2022Q1光伏組件累計出口41.30GW,同比高增108.5%,這個當然也是超預期了。

細分來看,出口的高增長主要由歐洲、亞太兩個板塊的高景氣度所帶來。

1)歐洲

過去一直是中國組件出口最大市場的歐洲,在今年第一季進口了16.7GW的中國組件產品。

相比去年同期的6.8GW,同比成長了145%,是同比成長最高的地區。

歐洲本身就是對能源轉型最積極的市場,近期的烏俄衝突更是大大影響了歐洲的能源政策,各國為了加速擺脱對俄羅斯的石油、天然氣依賴,需求再次迎來高增長。

其中進度最快的代表為能源消耗大國德國,德國目前已經將完全使用再生能源的時程提前到了2035年,大大刺激今年以及未來對光伏產品的需求。

一季度,中國對荷蘭、西班牙、波蘭和德國出口光伏組件分別為22.2億美元、6.2億美元、3.9億美元和2.9億美元。

其中荷蘭是個轉口商,大部分產品最終會進入到德國。

整體來看,今年的歐洲需求是大超預期的,並且由於俄烏戰爭,這個需求會在很長一段時間內持續下去。

2)亞太地區

中國出口亞太市場在第一季同樣成長快速,目前已經累計了11.9GW的中國組件出口,同比去年成長了143%,為成長第二快速的市場。

不過,這個市場是存在很大不確定性的。

亞太地區的需求,可以大致劃分為三塊,一塊是印度,一塊是東南亞,一塊是其它地區。

印度在第一季累積從中國進口了8.1GW的組件,同比去年1.5GW成長了429%,成長幅度相當顯著。

但是,造成印度需求火熱的主要原因是印度政府在四月開始課徵BCD關税,對光伏電池和組件分別課徵25%、40%的BCD關税。

因此廠家們趕在BCD關税徵收前大量進口光伏產品至印度,造成了空前的成長。

可以預料,在4月關税課徵後,印度市場的進口需求將降温。

且第一季中國出口印度佔了亞太市場的68%,單一國家影響較大,第二季度開始亞太市場可能出現較明顯的下降。

印度搞關税保護,主要是為了保護本土光伏組件生產商的市場份額,支持印度本土製造。

未來這個市場的需求將不復存在,並且印度企業憑藉着低成本優勢,有可能崛起成為中國的主要出口對手之一。

東南亞方面,今年一季度,中國硅片出口額超11.9億美元,同比增長60.3%。

馬來西亞、越南和泰國是中國硅片的重要出口地,中國共向3國出口7.6億美元,同比增長74%,佔中國海外市場份額超過50%。

這三個小國怎麼會向中國進口那麼多硅片呢?

主要原因是我國的光伏企業為了避免中美毛衣戰,近年紛紛在東南亞投資設廠,進口半成品,組裝加工後,再出口到美國。

以晶科能源為例,其2015年去馬來西亞設廠,目前光伏電池和組件的年產能已分別達到3GW和2.5GW,年產值達6000萬美元。

晶科能源來自北美地區的營收佔比為35%左右,基本上都是從馬來西亞工廠運過去的。

其它龍頭大廠,像隆基股份、晶澳科技的美國出口基地,同樣是設在東南亞三國。

最新消息是,今年美國已經啟動了對東南亞三國的光伏產品反規避調查,使得美國光伏需求蒙上了一層陰影。

美商務部已經向一些重要的公司發送了調查問卷,包括:

l馬來西亞(共20家企業),包括韓華Q CELLS、晶澳太陽能、晶科能源、隆基等;

l越南(共26家企業),包括協鑫集成、晶澳太陽能、晶科能源、天合光能、越南光伏(Vina Solar,隆基子公司)等;

l泰國(共18家企業),百佳阿特斯、晶科能源、天合光能等;

一旦這些從東南亞進口的光伏產品,被認定使用了中國的原材料,並規避了對“來自中國的太陽能電池的反傾銷和反補貼税(AV/CVD)”。

那麼,制裁就將接踵而來。

根據美國商務部發布的信息,在收到相關問卷之後,美國商務部將於2022年8月30日提交初步調查結果,以及受影響產品所有進口商的初步關税税率,並在2023年1月26日前作出最終裁決。

今年的出口業績或許影響還不大,但明年就難以預料了。

3

再看供給端。

一季度光伏各環節價格整體在企穩,不過上下游差異巨大。

看下面幾張圖:

整體來看,上游價格在走高,下游價格在下跌。

這個價格分化走勢,跟去年上半年的情況類似,也跟各細分板塊的業績分化走勢是一致的。

我們看去年各細分板塊的業績增速——

從歸母淨利潤增速看:硅料>輔料>設備>硅片>膠膜>玻璃>組件>逆變器>運營>支架>電池。

今年Q1的歸母淨利增速:硅料>電池>輔料>組件>硅片>逆變器>運營>設備>膠膜>玻璃>支架。

大體一致。

上游的硅料增速最快,中下游的硅片、組件和逆變器居中,周邊的運營、支架等靠後。

以幾大龍頭企業為例子。

做硅料的通威股份:2022Q1收入同增132.49%,歸母淨利潤同比增長513.01%,堪稱驚人。

做硅片的隆基股份:2022Q1收入同增17.29%,歸母淨利潤同比增長6.46%,明顯就遜色多了。

當然,硅片龍二的中環股份2022Q1歸母淨利潤13.11億元,同增142.08%,要比隆基好很多。(主要原因是新產能釋放,靠量的拉動)

但依然比不上硅料龍二的大全能源(2022Q1歸母淨利潤43.12億元,同增640.85%)。

做逆變器的陽光電源(2022Q1歸母淨利潤4.11億元,同增6.26%)、固德威(2022Q1歸母淨利潤0.09億元,同減86.54%),就更拉跨了。

這種分化差異,有多方面原因造成。

但源頭歸根究底,還是一季度的疫情影響,各地出現工廠停工、減產的情況,原料供應和物流受限成為主要的兩大瓶頸。

由於硅料的產能供給不足,使得上游原料價格上漲,下游成本就上去了;

物流方面,運輸成本上漲還是其次,更重要的是發貨和到貨時間延後,使得下游臨時加單情況增多,進一步又推升了硅料的價格。

不過,這種局面終究會過去。

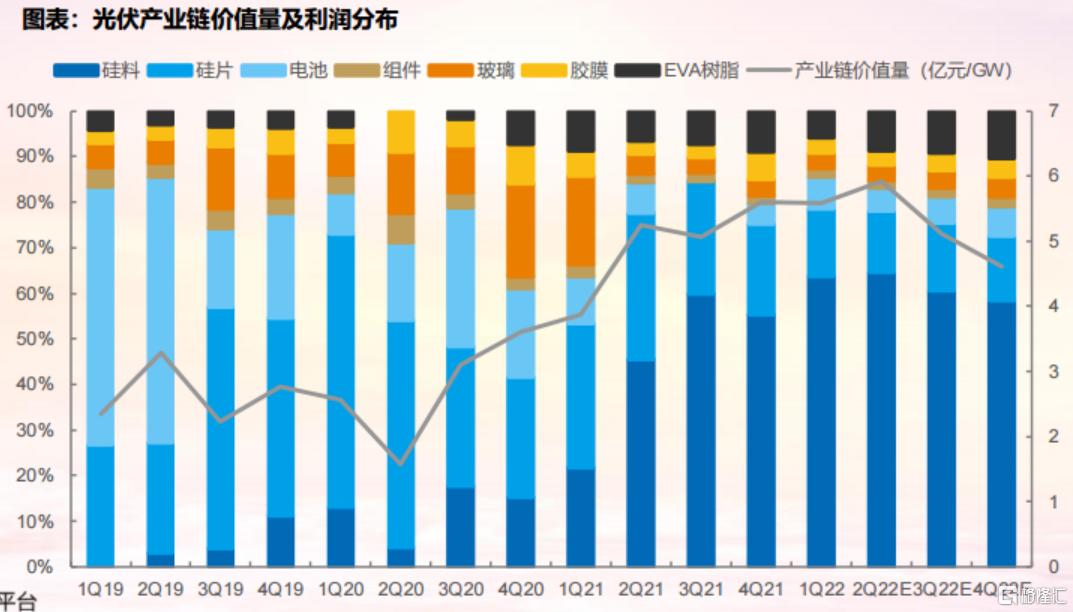

我們看過去兩三年光伏產業鏈各環節的利潤分佈。

很明顯,上游硅料成為了最大的贏家,2021年至今,幾乎切掉了全行業一大半的利潤。

但這種極致的局面很難持續。

隨着下半年出口增速放緩,上游的產能釋放,供給端格局會逐步扭轉。

現在正是上游硅料最景氣的時候,但下半年中下游的硅片、電池等環節會逐步毛利率好轉。

4

結論

從整體來看,光伏行業在未來1-2年,還會維持一個相對較快的需求增速。

主要原因是國內的風光大基地建設會持續推進,歐洲的需求也會維持一個高增長。

但風險隱患是存在的:

一來,對印度的出口,在二季度將斷崖式下跌,未來也將逐級下行;

二來,對東南亞的出口,受美國製裁影響,明年的下跌風險也是比較大。

因此,一季度的業績超預期,應該視為反彈,而不是反轉。

光伏行業最好的時光已經過去,雖然估值風險已經大幅釋放,但股價的上行仍需要更多動力。

從供給端來看,今年上半年是上游硅料的業績高峯,中下游的至暗時刻。

未來隨着供給形勢的扭轉,上游的增速將會環比下滑,而中下游的毛利率將得到改善。

如果要選擇,中下游的機會更多,尤其是技術門檻相對較高的環節,更值得重視。

建議更多關注硅片、設備、輔料等環節的龍頭。