本文來自格隆匯專欄:浙商互聯網謝晨,作者:謝晨

報吿導讀

我們認為遊戲行業面臨三重催化劑:1、版號重啟帶來銷售費用率的下行週期,或達18個月;2、供給側出清帶來的研發費用率下行週期,或達3年以上;3、正在爆發的手游出海行業,我們看好發行模式的代表三七互娛,研發模式的代表網易。

投資要點

□ 第一重催化劑,版號重啟,開啟銷售費用率的下行週期

版號重啟後,銷售費用率將進入18個月左右的下行週期。我們看到,由於版號暫停,近期新遊數量較少,一旦有公司獲得版號,將在買量、營銷上獲得較高的ROI,帶動公司營銷費用率長期下行。但隨着版號的逐漸外發,新遊戲變多,賽道逐漸變得擁擠,這一紅利將逐漸消失。我們結合過往經驗判斷,這一週期約為18個月。

□ 第二重催化劑,供給側出清,開啟研發費用率的下行週期

我們認為,隨着行業空間的觸頂、監管層對遊戲管理的收緊,有大量平台型公司對遊戲業務進行了裁撤,這將帶來供給側的大幅出清。隨着供給側的出清,從業者薪酬將長期下行,帶動行業龍頭研發費用率將進入3年或更久的下行週期。

□ 第三重催化劑,正在爆發的手游出海

海外市場空間廣闊,出海已進入高速增長期。目前主要有兩種成功模式,第一是以高效率發行為核心壁壘的“發行模式”,代表如三七互娛;第二是以高品質研發為核心壁壘的“研發模式”,代表如騰訊,網易,從股價彈性角度我們看好網易。

● 發行模式:核心壁壘是高效率發行,代表是三七互娛。我們認為,具備全球發行能力的發行公司,其壁壘被市場嚴重低估。實際上,全球發行的壁壘遠高於國內發行。第一,大多數公司無法建立自己的海外發行團隊,尤其對於小語種市場,ROI過低。第二,具備全球發行能力的公司,在上游項目競爭上,將遠強於只具備特定區域發行能力的公司。

對於三七互娛而言,《Puzzles & Survival》的成功,既是三七強大發行能力的體現(品類選擇環節需要發行能力進行測試),又進一步加強了三七的發行能力(積累了大量素材和算法)。有望成為發行模式的絕對龍頭。

● 研發模式:核心壁壘是高品質研發,代表是騰訊、網易,從股價彈性角度我們更看好網易。我們認為,如果把遊戲研發拆分成創意生產和工業化製作兩個大類,騰訊、網易已經是全球在工業化製作前二的公司。遊戲的工業化製作壁壘極高。第一,大量素材、代碼、體系可以複用;第二,工藝壁壘極高,技能、知識主要體現為團隊經驗、磨合程度,難以被短時間模仿;第三,遊戲技術還在快速發展,所以騰訊、網易也依然在快速進化,這樣落後的公司就難以追趕。

對於網易而言,以強悍的研發能力為抓手,向外獲取大量優質IP、頂級合作方,從而進一步加深遊戲出海的研發能力。在經濟下行的大環境中,公司遊戲流水相對穩定,且《哈利波特》海外版、《暗黑》手遊年內有望上線,或進一步完成從中國遊戲龍頭到全球遊戲龍頭的蜕變。

□ 投資建議

三七互娛:我們看好公司未來2年的出海業務,22-23年或在收入端放量增長。出海業務前景廣闊,壁壘堅實,更長期來看,或可再造一個三七。我們之前發佈報吿,預計公司22-23年實現歸母淨利潤33.3/37.4億元,對應P/E為16.1/14.3倍。考慮到版號重啟對業績的帶動,市場對海外業務壁壘的低估,我們或上修22年盈利預測5%-10%,23年盈利預測10%-15%(詳見後續跟蹤報吿)。我們給予公司2022年25倍估值,對應目標市值833億元,對應目標價格37.5元,上行空間55.6%,維持“買入”評級。

網易:我們預計公司22/23/24年實現歸母淨利潤200/246/296億元,同比增長1.30%/23.1%/20.3%,當前股價對應P/E為20.0/16.2/13.5倍。我們認為公司今年業績確定性較強,主要來自於《哈利波特》海外版進程的高度確定。另外《暗黑》手遊的全球上線也值得期待。我們看好公司在海外遊戲上的長期競爭力,有望在3-5年成為非中國地區前二的手遊廠商。考慮到版號重啟對業績的帶動,市場對海外業務壁壘的低估,我們給予公司22年25倍估值,對應市值5005億=6156億港幣,對應股價178港幣,對比現價有25.1%空間,維持"買入"評級。

□ 風險提示

版號政策低於預期的風險,如每年版號授予數量低於預期、版號品類限制低於預期;

地緣政治帶來出海業務風險,如遊戲被整體下架;

寄予期望的潛在爆款產品失敗的風險,最有可能發生的是SLG產品的用户空間觸頂。

正文

1. 遊戲行業面臨三重催化劑

我們認為,遊戲行業經歷一年多的調整,已接近谷底。未來將有三重催化劑,促使行業龍頭公司持續向上。1、版號重啟帶來銷售費用率的下行週期,或達18個月;2、供給側出清帶來的研發費用率下行週期,或達3年以上;3、正在爆發的手游出海行業。

我們認為,現在是整體遊戲版塊配置的最佳時點,其中尤其應該重視具有出海邏輯的公司。我們認為,具有高效率發行能力的三七互娛,具有高品質研發能力的網易,有望成為這一輪遊戲版塊底部反轉的龍頭。

2. 第一重催化劑,版號重啟,開啟銷售費用率的下行週期

版號重啟後,銷售費用率將進入18個月左右的下行週期。我們看到,由於版號暫停,近期新遊數量較少,一旦有公司獲得版號,將在買量、營銷上獲得較高的ROI,帶動公司營銷費用率下行(由於新遊戲早期營銷費用率高,體現在財報上或要等一兩個季度)。但隨着版號的逐漸外發,新遊戲變多,賽道逐漸變得擁擠,這一紅利將逐漸消失。

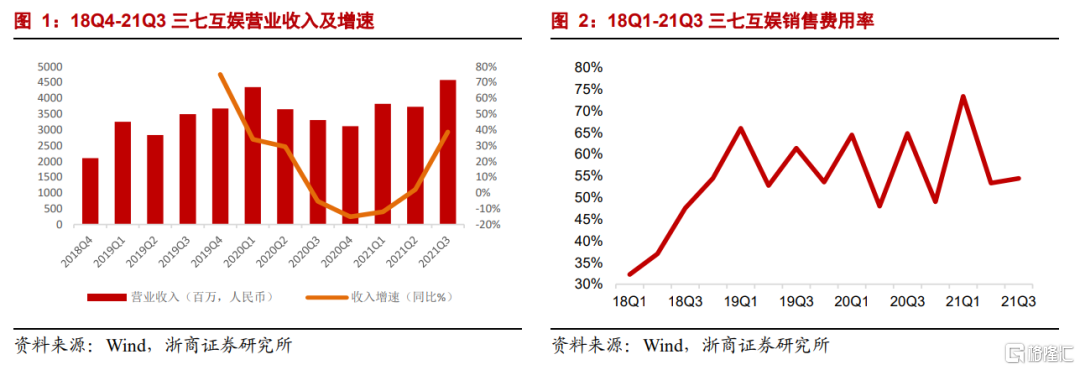

我們結合過往經驗判斷,這一週期約為18個月。我們覆盤19年1月重開版號後,三七互娛的銷售費用率,可以印證我們的結論。雖然新品節奏對單季度銷售費用率有一定的擾動(遊戲項目剛上線時,營銷費用佔比項目收入較高,後期佔比將逐漸下降),但總體而言,銷售費用率大概在20年Q2觸底(20Q4的低銷售費用率,來自於主動縮減投放,所以收入增速也下降,不能代表營銷上的高ROI)。

3. 第二重催化劑,供給側出清,開啟研發費用率下行週期

我們認為,隨着行業空間的觸頂、監管層對遊戲管理的收緊,有大量平台型公司對遊戲業務進行了裁撤,這將帶來供給側的大幅出清。隨着供給側的出清,行業龍頭公司的研發費用率有望進入下行週期,週期或在3年甚至更久。

供給側出清總體分為兩個階段:1、第一階段:18年版號政策後,小公司批量倒閉。但隨着字節、快手等公司在遊戲業務上的激進擴張,行業供給側的競爭並沒有得到本質性緩解;2、第二階段:21年版號政策後,大量平台型互聯網公司裁撤遊戲業務,競爭格局有望得到真正緩解。

3.1. 第一次版號衝擊:18版號政策後,小公司批量倒閉,但供給側並未真正出清

18年的版號停發始於3月,共持續10個月。行業內小公司出現了批量倒閉。但由於字節、快手等互聯網平台型公司在遊戲業務上的激進擴張,行業供給側的競爭格局並沒有得到本質性的緩解,人員成本繼續大幅上升。

18年遊戲版號審批停止的直接原因是相關機構職能分工的變化,間接原因是彼時網絡遊戲快速發展,未成年人沉迷和過度消費情況普遍。這些原因導致了18年3月至18年12月持續約十個月的版號停發。

由於版號停發,大量小型遊戲公司因此倒閉。我們認為,小公司出現倒閉潮的原因是,大量小公司做的都是類型手遊,產品體量較小,成本不高,品質一般,存活週期很短,付費點前置,主要通過短週期、高週轉的模式盈利。而版號停發對這種模式進行了毀滅性的打擊,因此小公司出現了倒閉潮。

同時我們注意到,19年年初版號重啟後,小公司倒閉潮仍在繼續。根據企查查數據,遊戲公司倒閉數量17/18/19年分別達約240、530和1150家,三年均有100%以上增速。我們認為,主要原因有兩點:首先,版號發放雖正常化,但數量遠不及2018年前。17-18年期間平均月版號發放量在800款上下,而19年月版號發放數量峯值僅141款。17年全年版號發放數量為9386款,18年下降至2064款,19年下降至1355款。其次,大公司專業人才眾多,對監管的要求把握更加精準,也更容易得到監管的認可,故更加容易獲得版號。而小公司在審核趨嚴的情況下,獲得版號難度大幅增加。

雖然大量小廠倒閉,但供給側的競爭並沒有出現本質性緩解,主要是部分互聯網平台型公司在遊戲行業激進擴張,這造成了人員薪酬等核心生產要素成本繼續提升。例如,字節跳動在19年1月成立了朝夕光年,至22年,人員規模已經達到2000餘人。另外一家短視頻行業巨頭快手也在19年前後持續佈局遊戲業務,至21年3月,已有3大工作室,我們估計員工數在1000左右。而且由於字節、快手的高薪搶人,行業大廠紛紛提高薪酬待遇以保持員工穩定性。

3.2. 第二次版號衝擊:21版號政策後,平台型公司的遊戲業務在收縮,供給真正出清

21年的版號停發從7月開始,22年4月11日恢復,接近9個月。這一輪版號政策以及背後的監管收緊,使得大量平台型互聯網公司退出遊戲業務,這或將造成行業供給側的真正出清,從而使得人員成本出現長期下降,帶動研發費用率進入下行週期。同時,我們認為,龍頭企業之間維持現有人才的“囚徒困境”會導致研發費用率下行速度非常慢。

我們看到,自21年7月版號停發以來,隨着監管對遊戲的進一步收緊,疊加互聯網監管下平台型公司的基本面下行,大量平台型公司對遊戲業務進行了裁撤。由於行業裏面也沒有新的進入者,我們認為,這意味着供給側的真正出清。

我們判斷,隨着供給側出清,行業整體的研發費用率將進入下行週期,持續3年或更久,主要來自於人員成本的下降。隨着大量平台型公司裁減遊戲業務,遊戲行業的人才需求將出現下降,但遊戲人才的供給依然充裕。而且,遊戲行業從業者有一個特點,就是大量職位的從業技能較為特殊,與其他互聯網行業差距巨大,難以相互跳轉,這將帶來從業者平均薪酬的長期下降。如遊戲策劃與互聯網產品、遊戲程序與互聯網程序、遊戲美術與互聯網UI均有大量差異,並不容易轉行。

但另一方面,我們認為,從業者薪酬的下行週期會非常漫長。一方面,從供給側看,龍頭企業之間維持現有人才的“囚徒困境”會導致下行速度非常慢,具體而言,騰訊、網易等大廠都不會在短期大幅降薪,以免人才流向其它公司。但長期的供大於求,還是會造成用人成本的下降,我們看到,其實騰訊今年在全公司層面,也已經提出了“降本增效”的口號。另一方面,從需求側看,需求反轉的拐點難以看到,VR/AR、元宇宙等行業的興起或帶來人才需求的反轉,但都需要非常長的時間。

4. 第三重催化劑,正在爆發的手游出海

海外市場空間廣闊,出海已進入高速增長期,後期有進一步加速增長的可能性。目前主要有兩種成功模式,第一是以高效率發行為核心壁壘的“發行模式”,代表如三七互娛;第二是以高品質研發為核心壁壘的“研發模式”,代表如騰訊、網易,從股價彈性角度我們看好網易。

海外市場空間廣闊,已進入高速增長期,後期有進一步加速增長的可能性。根據中國遊戲產業報吿數據,21年中國遊戲海外市場收入達180億,相比19年的複合增速達25%(考慮到20年有疫情因素加速,故用2年複合增速),如果再減去沒有增長的端遊頁遊,增速會更高。同時我們認為,後期有進一步加速成長的可能性,主要是隨着國內版號的收緊,以及未來監管的不確定性,國內遊戲公司在立項之初,就按照全球化發行進行計劃,這將帶來未來優質產品的進一步增加。

在手游出海賽道上,有兩種成功模式,第一是以高效率發行為核心壁壘的“發行模式”,代表如三七互娛;第二是以高品質研發為核心壁壘的“研發模式”,代表如騰訊、網易,其中,從股價彈性角度我們更看好網易。

4.1. 發行模式:核心壁壘是高效率發行,代表是三七互娛

我們認為,具備全球發行能力的發行公司,其壁壘被市場嚴重低估。我們認為,市場對壁壘低估的來源,來自於國內發行行業的相對低壁壘。因為市場已經見證了大量以發行見長的公司,被快速成功模仿,如中手遊。也見證了大量的研發公司自建發行業務,取得了成功,如莉莉絲。

但實際上,全球發行的壁壘遠高於國內發行。第一,大多數公司無法建立完整的海外發行團隊,尤其對於小語種市場,ROI過低。譬如泰國手遊市場,一年僅5億美金規模,如果自建發行團隊覆蓋泰國市場,往往不能回本。只有手握大量遊戲的發行商,才能取得正收益。第二,具備全球發行能力的公司,在上游項目競爭上,將遠強於只具備特定區域發行能力的公司。在本輪版號監管之前,遊戲公司立項之時,主要還是針對國內市場,海外市場的收益只是錦上添花。但在監管之後,遊戲公司立項之初,就瞄準全球市場,這時候,擁有全球發行能力的公司,在項目競爭上將遠強於只具備特定區域發行能力的公司,因為遊戲研發商也希望一站式解決全球發行問題。

對於三七互娛而言,已經具備高壁壘的全球發行能力,已經形成了強發行-好項目-更強發行的正循環。有望成為發行模式的絕對龍頭。

三七互娛已經建立了全球化的發行能力。我們觀察到,公司海外大作《Puzzles & Survival》已經進入北美、歐洲、澳洲、中東、日本等多個市場的iOS暢銷榜前100。而東南亞市場是公司的傳統優勢市場,只是因為三消玩法在東南亞接受度低的問題,使得本款遊戲表現一般。

從《Puzzles & Survival》看三七互娛的發行能力成長路徑:《Puzzles & Survival》的成功,既是三七強大發行能力的體現,又進一步加強了三七的發行能力。根據公司財報,從20年8月上線,到21年6月,《Puzzles&Survival》最高單月流水超2億人民幣,累計流水已超10億,進入過52個地區iOS暢銷榜前十。

首先,《Puzzles & Survival》的成功是三七強大發行能力的體現。《Puzzles & Survival》的 立項,來自於三七對藍海市場的快速勘測,然後對投資的研發商進行深度定製。《Puzzles & Survival》成功的一大核心點,在於可以利用休閒遊戲的玩法,解決SLG買量成本過高的問題。在立項之初,為了確認這一猜測,三七可以通過自身強大的發行能力去進行市場驗證。

其次,《Puzzles & Survival》的成功,進一步加強了三七的發行能力。《Puzzles & Survival》的成功發行,為三七積累了大量的買量素材。這些買量素材,未來在類似的遊戲、人羣上都具有複用價值。而通過三七智能投放、智能運營系統的投放、運營,三七的系統也變得更加強大。

我們判斷,三七的海外收入將持續高增長,21/22/23年分別達到57.4/87.6/116.7億,同比增長168%/52.6%/33.1%。考慮到23年及以後,或有更多優質手遊交給三七發行,一旦其中出現爆款,收入預期有進一步調高的可能性。

4.2. 研發模式:核心壁壘是高品質研發,代表是騰訊、網易

我們認為,市場對研發模式下的龍頭公司騰訊、網易在手遊工業化上的實力也略有低估。我們把遊戲研發按照環節拆分成創意生產和工業化製作兩個部分,我們認為騰訊、網易已經是全球在手遊工業化製作前二的公司,從股價彈性角度我們更看好網易。

遊戲研發過程可以拆分為創意生產、工業化製作兩個大類。前者主要包括劇情策劃、核心玩法等,較為非標,是海外頭部廠商,如動視暴雪、育碧等公司的相對優勢領域。後者主要包括技術美術、數值體系等,較為標準化,是騰訊、網易的相對優勢領域。

目前騰訊、網易已經是全球在手遊工業化製作商前二的公司。我們可以看到,有大量海外頭部廠商,將頭部遊戲IP授權給騰訊、網易做手遊開發。在某種程度上就是優勢互補,海外的創意優勢+騰訊網易的工業化優勢。

我們認為,遊戲的工業化製作壁壘極高。第一,有大量的素材、代碼、體系可以複用,做類似的遊戲可以節省大量成本;第二,工藝壁壘極高,技能、知識主要體現為團隊經驗、磨合程度,難以被短時間模仿,也很難通過招聘少數員工而進行追趕。第三,遊戲技術還在快速發展,隨着互聯網公司向元宇宙方向努力,對於美術、動畫、聲效的探索會越來越深。所以騰訊、網易也依然在快速進化,這樣落後的公司就難以追趕。

對於網易而言,以強悍的研發能力為抓手,向外獲取大量優質IP、頂級合作方,從而進一步加深遊戲出海的研發能力。在經濟下行的大環境中,公司遊戲流水相對穩定,且《哈利波特》海外版、《暗黑》手遊年內有望上線,我們預期前者前12個月流水可達30億人民幣左右,後者前12個月流水可達50億左右。隨着兩款頂級遊戲在海外上線,網易或進一步完成從中國遊戲龍頭到全球遊戲龍頭的蜕變。

5. 業績測算與投資建議

業績測算核心假設:1、國內遊戲業務的營銷費用率在22年出現下降,23年基本平穩,24年出現回升;2、國內遊戲業務的研發費用率緩慢下行;3、海外收入高速增長,但早期利潤率較低。

三七互娛:我們看好公司未來2年的出海業務,22-23年或在收入端放量增長。出海業務前景廣闊,壁壘堅實,更長期來看,或可再造一個三七。我們之前發佈報吿,預計公司22-23年實現歸母淨利潤33.3/37.4億元,對應P/E為16.1/14.3倍。考慮到版號重啟對業績的帶動,市場對海外業務壁壘的低估,我們或上修22年盈利預測5%-10%,23年盈利預測10%-15%(詳見後續跟蹤報吿)。我們給予公司2022年25倍估值,對應目標市值833億元,對應目標價格37.5元,上行空間55.6%,維持“買入”評級。

網易:我們預計公司22/23/24年實現歸母淨利潤200/246/296億元,同比增長1.30%/23.1%/20.3%,當前股價對應P/E為20.0/16.2/13.5倍。我們認為公司今年業績確定性較強,主要來自於《哈利波特》海外版進程的高度確定。另外《暗黑》手遊的全球上線也值得期待。我們看好公司在海外遊戲上的長期競爭力,有望在3-5年成為非中國地區前二的手遊廠商。考慮到版號重啟對業績的帶動,市場對海外業務壁壘的低估,我們給予公司22年25倍估值,對應市值5005億=6156億港幣,對應股價178港幣,對比現價有25.1%空間,維持"買入"評級。

風險提示

版號政策低於預期的風險,如每年版號授予數量低於預期、版號品類限制低於預期;

地緣政治帶來出海業務風險,如遊戲被整體下架;

寄予期望的潛在爆款產品失敗的風險,最有可能發生的是SLG產品的用户空間觸頂。