本文來自格隆匯專欄:國泰君安證券研究 作者:翟堃

導讀:

動力煤價調整,向下空間有限,淡季不淡來臨;穩增長將發力,焦煤高景氣將持續顯現;需求無憂,煤炭長牛。

摘要:

動力煤價調整,向下空間有限,淡季不淡來臨。隨着採暖季保供結束,動力煤市場開始進入季節性淡季,秦皇島Q5500煤價由1605元/噸快速調整至1295元/噸,下跌310元/噸,價格調整的原因一方面來自電廠耗煤量相對減少,一方面來自春節後保供煤礦產能有所恢復,推動庫存反彈。目前沿海電廠存煤可用天數在16天左右,依然處於相對較低水平,考慮到一方面疫情恢復後製造業高能耗行業仍將面臨較強需求,一方面相對落後的保供產能將有所退出,預計動力煤依然將處於供需相對緊平衡狀態,預計價格調整向下幅度有限,價格淡季不淡。

穩增長將發力,焦煤高景氣將持續顯現。“穩增長”力度加大,超前開展基建投資,房地產政策底出現,基建發力疊加傳統旺季來臨,二季度需求將迎來快速提升,鋼鐵行業碳達峯時間由2025年調整至2030年,支撐未來更長一段時間的焦煤需求。保供煤炭新增產量以動力煤為主,對焦煤的供給貢獻有限,進口煤仍難有起色,當前正是二季度焦煤長協調價的窗口,當前主要焦煤公司長協價明顯低於市場價,供需緊張下存在提升空間,帶動盈利環比持續上行、同比大幅增長。

需求無憂,煤炭長牛。3月16日,國務院金融穩定發展委員會召開專題會議,政策底已現,“穩增長”仍將進一步推進,對於能源,以煤炭為代表的化石能源的需求將有非常強力的支撐,煤炭支柱地位強化。俄烏衝突推動歐盟電源結構調整,能源安全戰略的重要性將在未來一段時間內高於減排,替代效應將進一步提升全球煤炭需求。由於全球煤炭資本開支長期低位,化石能源全球供給曲線陡峭,預計全球煤價仍將上漲且維持強勢。

投資建議。中國神華連續兩年全分紅,作為龍頭表率明顯,彰顯高分紅意願和決心,“雙碳”戰略下行業資本開支將持續下降,市場格局持續向好,“資本支出-現金流-財務-利潤-分紅”將出現可持續優化,近兩年已經持續看到多家上市公司分紅率提升,疊加長協基準價格提升,企業分紅的動力將進一步增強,且高分紅、高股息也將更加穩定,現價價值凸顯。推薦:1)全年主線:高股息、綠電轉型、成長性煤化工,中國神華/平煤股份/兗礦能源、靖遠煤電/電投能源、中國旭陽集團/寶豐能源;2)坐擁海外煤礦資源:兗礦能源;3)資源優質彈性企業:蘭花科創、陝西煤業、淮北礦業、山西焦煤、潞安環能、中煤能源、山煤國際、盤江股份、昊華能源。

行業回顧。截至2022年4月1日,秦皇島Q5500市場價1295元/噸(-17.8%),秦皇島港庫存為507.0萬噸(0.4%)。雙焦方面:京唐港主焦煤庫提價(山西產)3350元/噸(0.0%),港口一級焦3500元/噸(0.0%),煉焦煤庫存三港合計181.0萬噸(-2.2%),200萬噸以上的焦企開工率為85.1%(-0.10PCT)。

風險提示。宏觀經濟持續下行;全球油氣價格下跌;煤炭供給超預期釋放

1

行業數據跟蹤:國內煤價下跌,海外煤價持續新高

1.1. 煤電:港口動力煤價有所調整

秦港煤價較上週下跌。截至2022年4月1日,動力煤方面:秦皇島Q5500市場價1295元/噸,較上週下跌280元/噸(-17.8%);秦皇島Q5000市場價1044元/噸,較上週下跌317元/噸(-23.3%)。

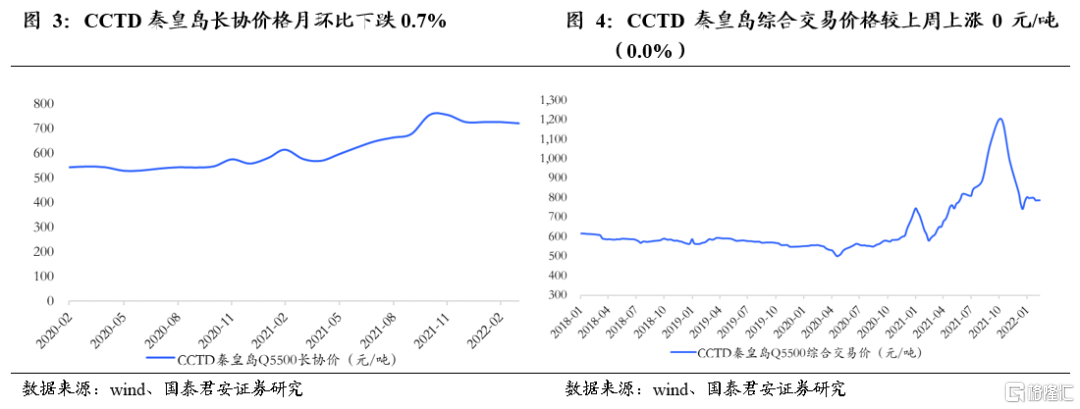

3月長協價為720元/噸。2022年3月,CCTD秦皇島動力煤Q5500長協價為720元/噸,較上月下跌5元/噸(-0.7%);截至2022年3月4日,CCTD秦皇島動力煤Q5500綜合交易價為786元/噸,較上週上漲0元/噸(0.0%)。

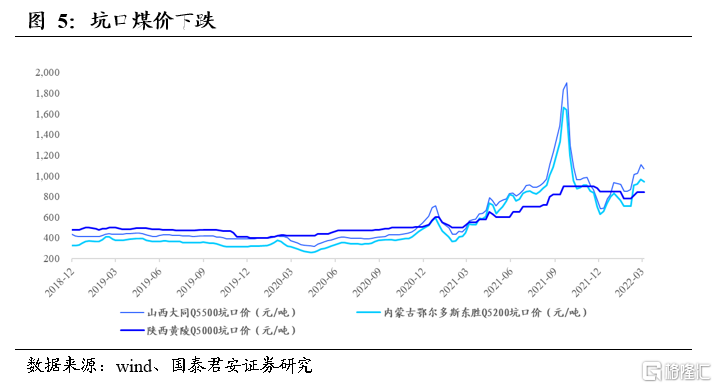

坑口煤價下跌。截至2022年4月1日,山西大同Q5500動力煤坑口價為1070元/噸,較上週下跌40元/噸(-3.6%);內蒙古鄂爾多斯東勝動力煤Q5200坑口價945元/噸,較上週下跌18元/噸(-1.9%);陝西黃陵Q5000坑口價為840元/噸,較上週上漲0元/噸(0.0%)。

海外煤價上漲。截至2022年3月25日,ARA港動力煤281.80美元/噸,理查德RB動力煤264.50美元/噸,紐卡斯爾NEWC動力煤253.00美元/噸,分別較上週上漲86.80美元/噸(44.51%)、上漲17.00美元/噸(6.87%)、下跌4.38美元/噸(-1.70%)。

秦皇島庫存增加,南方主流港口庫存減少、北方主流港口庫存增加。截至2022年3月28日CCTD北方主流港口庫存為2756.2萬噸,較上週增加153.7萬噸(5.9%);CCTD南方主流港口庫存1934.1萬噸,較上週減少22.9萬噸(-1.2%)。截至2022年4月1日,秦皇島庫存507萬噸,較上週增加2.0萬噸(0.4%)。

國內運價下跌、國際運價下跌。截至2022年3月30日,國內OCFI運價:秦皇島-廣州、秦皇島-上海分別為58.1元/噸、33.6元/噸,較上週變化分別為:下跌12.9元/噸(-18.2%)、下跌12.0元/噸(-26.3%);截至2022年4月1日,國際CDFI運價:紐卡斯爾-舟山、薩馬林達-廣州分別為15.97美元/噸、13.45美元/噸,較上週變化分別為:下跌0.73美元/噸(-4.37%)、下跌0.94美元/噸(-6.55%)。

秦皇島港鐵路調入量增加、港口吞吐量增加、錨地船舶數減少。截至2022年4月1日,秦皇島港鐵路調入量58.4萬噸,較上週增加5.8萬噸(11.0%);港口吞吐量57.4萬噸,較上週增加4.3萬噸(8.1%);截至2022年4月1日,秦皇島港錨地船舶數45艘,較上週減少9艘(-16.7%);預到船舶數6艘,較上週減少7艘(-53.8%)。

1.2. 煤焦:雙焦價格持平,庫存持續下降

京唐港焦煤價格較上週持平、日照港焦煤價格較上週持平。截至2022年4月1日,京唐港主焦煤庫提價(山西產)3350元/噸,較上週持平;京唐港主焦煤庫提價(河北產)2850元/噸,與上週持平;截至2022年4月1日,日照港主焦煤市場價(澳大利亞)3110元/噸,與上週持平;日照港主焦煤市場價(俄羅斯)2700元/噸,與上週持平。

山西產焦煤車板價較上週上漲、澳大利亞峯景焦煤到岸價較上週持平。截至2022年4月1日,山西古交肥煤車板價3300元/噸,較上週上漲200元/噸(6.5%);內蒙古烏海主焦煤車板價2650元/噸,與上週持平;澳大利亞峯景焦煤到岸價450美元/噸,與上週持平。

焦煤三港庫存減少、六港庫存減少。截至2022年4月1日,煉焦煤庫存三港合計181.0萬噸,較上週減少4.0萬噸(-2.2%);煉焦煤庫存六港合計197.0萬噸,較上週減少8.0萬噸(-3.9%)。

焦化廠焦煤庫存減少、鋼廠焦煤庫存減少。截至2022年4月1日,100家獨立焦化廠煉焦煤庫存1141.20萬噸,較上週減少9.8萬噸(-0.9%);110家樣本鋼廠煉焦煤庫存864.83萬噸,較上週減少28.2萬噸(-3.2%)。

國內主要港口一、二級冶金焦價格較上週持平。截至2022年4月1日,國內主要港口一級冶金焦平倉價3500元/噸,與上週持平;二級冶金焦平倉價3285元/噸,與上週持平。

110家樣本鋼廠噴吹煤庫存減少、焦炭庫存增加。截至2022年4月1日,110家樣本鋼廠噴吹煤庫存為454.64萬噸,較上週減少7.19萬噸(-1.6%);110家樣本鋼廠焦炭庫存為707.41萬噸,較上週增加9.16萬噸(1.3%)。

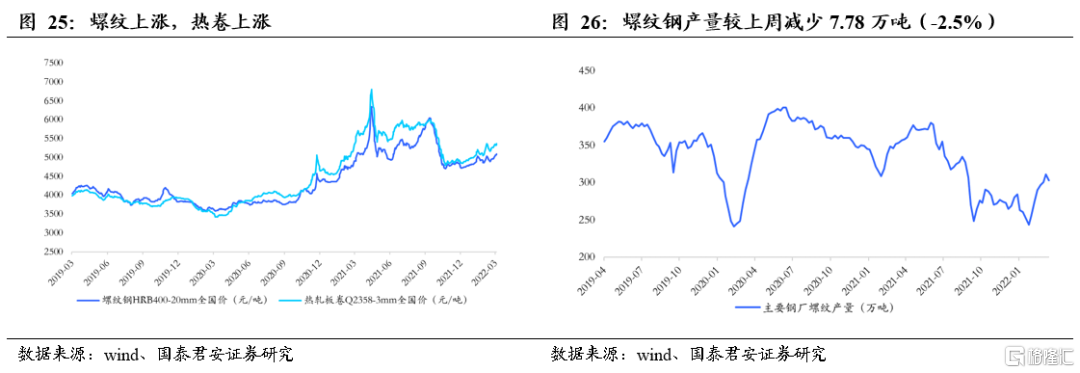

螺紋鋼價格上漲、產量減少。截至2022年4月1日,螺紋鋼HRB400-20mm全國價5100元/噸,較上週上漲113.0元/噸(2.3%);熱軋板卷Q2358-3mm全國價5360元/噸,較上週上漲60.0元/噸(1.1%);截至2022年4月1日,螺紋鋼產量303.37萬噸,較上週減少7.78萬噸(-2.5%)。

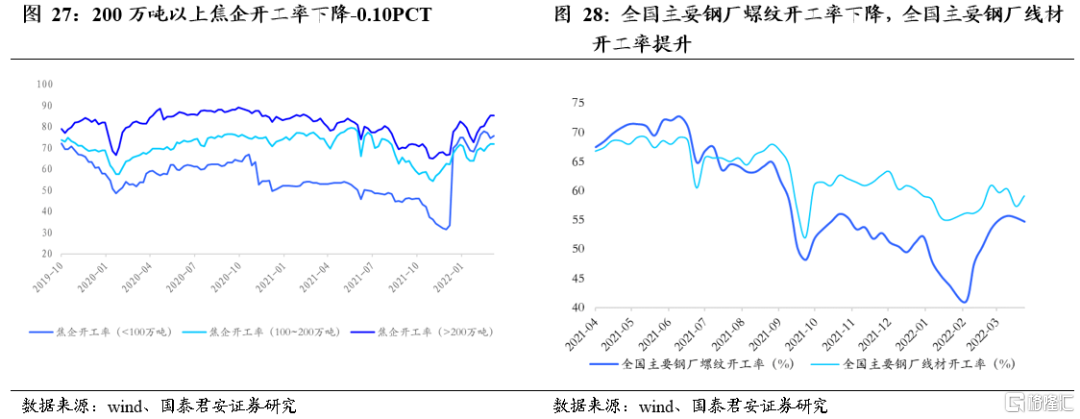

焦企開工率下降,全國主要鋼廠螺紋開工率下降,線材開工率提升。截至2022年4月1日,產量小於100萬噸、介於100到200萬噸、200萬噸以上的焦企開工率分別為75.7%、71.7%、85.1%,較上週絕對值變化分別為1.10、-0.10、-0.10個百分點。全國主要鋼廠螺紋開工率、全國主要鋼廠線材開工率分別為54.75%、59.17%,較上週絕對值變化分別為-0.66、1.77個百分點。

1.3.無煙煤:價格持平,尿素價格下跌,甲醇價格下跌

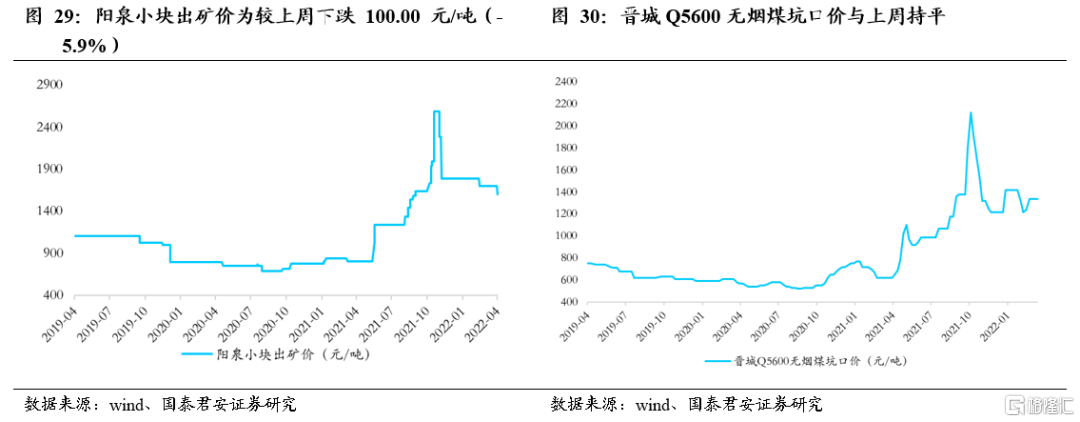

陽泉煤價下跌、晉城煤價持平。截至2022年4月1日,陽泉小塊出礦價為1600元/噸,較上週下跌100.00元/噸(-5.9%);截至2022年4月1日,晉城Q5600無煙煤坑口價為1340元/噸,與上週持平。

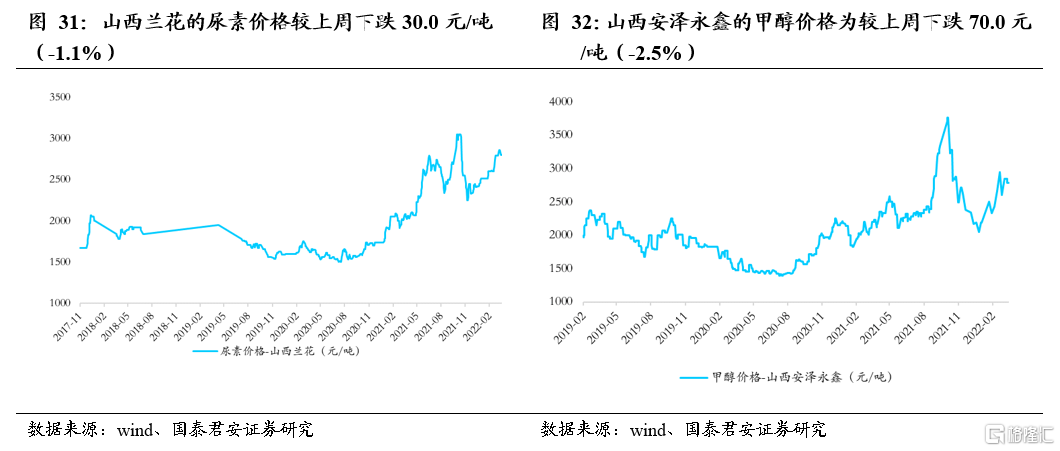

尿素價格下跌、甲醇價格下跌。截至2022年4月2日,山西蘭花的尿素價格為2800元/噸,較上週下跌30.0元/噸(-1.1%);截至2022年4月2日,山西安澤永鑫的甲醇價格為2780元/噸,較上週下跌70.0元/噸(-2.5%);山東濟寧榮信的甲醇價格為3050元/噸,較上週下跌20.0元/噸(-0.7%)。

水泥價格較上週下跌。截至2022年4月1日,華東PO42.5水泥平均價585.43元/噸,較上週下跌4.4元/噸(-0.8%)。

2

本週行情回顧:板塊上漲,跑贏大盤

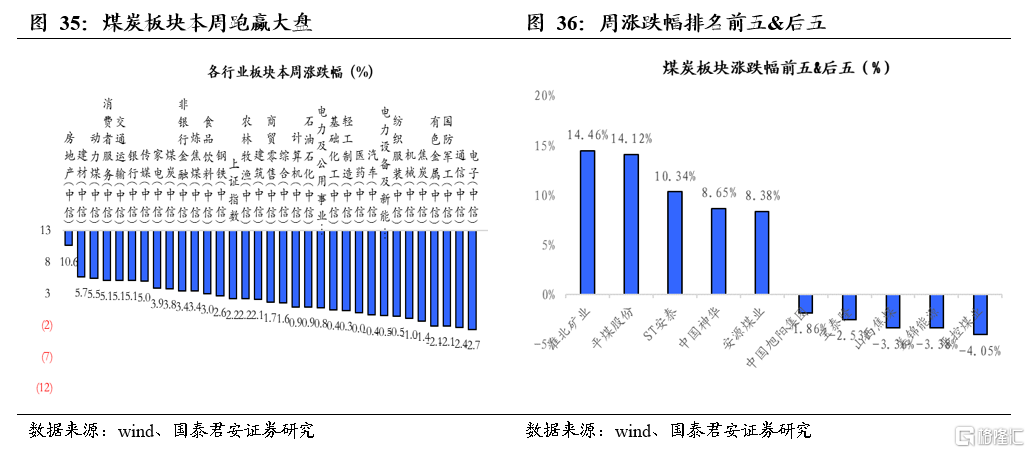

上證綜指上漲2.19%、煤炭板塊上漲3.80%,動力煤、煉焦煤、焦炭上漲5.46%、上漲3.45%、下跌1.35%。

漲幅前五名:淮北礦業(14.46%)平煤股份(14.12%)ST安泰(10.34%)中國神華(8.65%)安源煤業(8.38%)

跌幅前五名:中國旭陽集團(-1.86%)寶泰隆(-2.53%)山西焦煤(-3.36%)美錦能源(-3.38%)晉控煤業(-4.05%)