本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

2022年以來,各機構的配債風格出現分化,有繼續維持的,也有明顯切換的。商業銀行繼續維持較大的增配力度,仍是增持主力,且偏愛於國債;廣義基金配債風格切換,增持同業存單和信用債;境外機構一反連續數月的增配模式,出現全面減持。展望後市,今年經濟穩字當頭,債務風險化解重在有序。隨着地產政策邊際放鬆和金融債迎來調整週期,我們建議繼續關注銀行資本債調整節奏以及尚存價差的城投區域。策略方面,3月以來,高資質中久期信用債期限利差處較高水平,性價比較高,尤其是配置型機構可關注基準調整幅度,擇機入場。

政策觀察:防範化解隱性債務風險,完善地方政府債務管理。第十三屆全國人民代表大會第五次會議批准《關於2021年中央和地方預算執行情況與2022年中央和地方預算草案的報吿》。《預算報吿》部署,2022年專項債堅持“資金跟着項目走”,做深做細專項債項目儲備,用好用足專項債作為重大項目資本金政策,優化專項債投向領域。《預算報吿》要求,堅決遏制新增地方政府隱性債務,加強部門信息共享和協同監管;支持地方有序化解存量隱性債務,防範“處置風險的風險”。

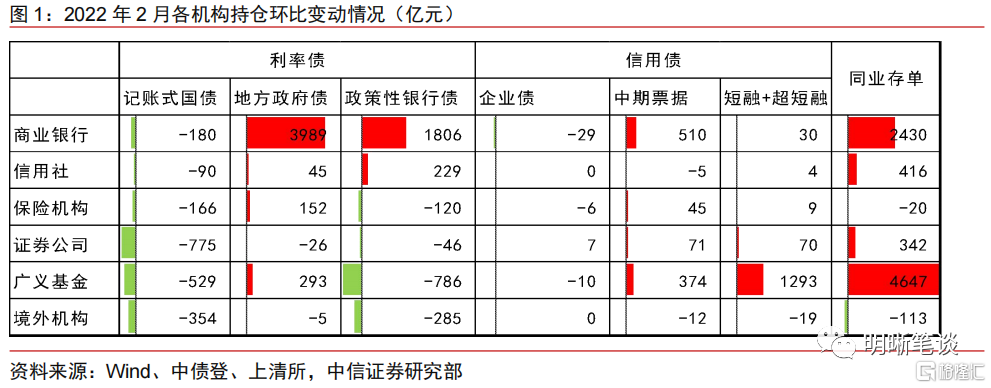

託管數據概覽:對比2022年2月數據,銀行非銀偏向不同,境外機構全面減持。商業銀行主要券種託管規模環比增加8556億元,更偏向於利率債,增持集中在地方政府債3989億元,同業存單2430億元,政策性銀行債1806億元;廣義基金主要券種託管規模環比增加5283億元,增持主要集中在存單和信用債,增持同業存單4647億元,短融和超短融1293億元;境外機構全面減持,主要券種託管規模環比減少788億元,主要減持集中在國債354億元,政策性銀行債285億元。

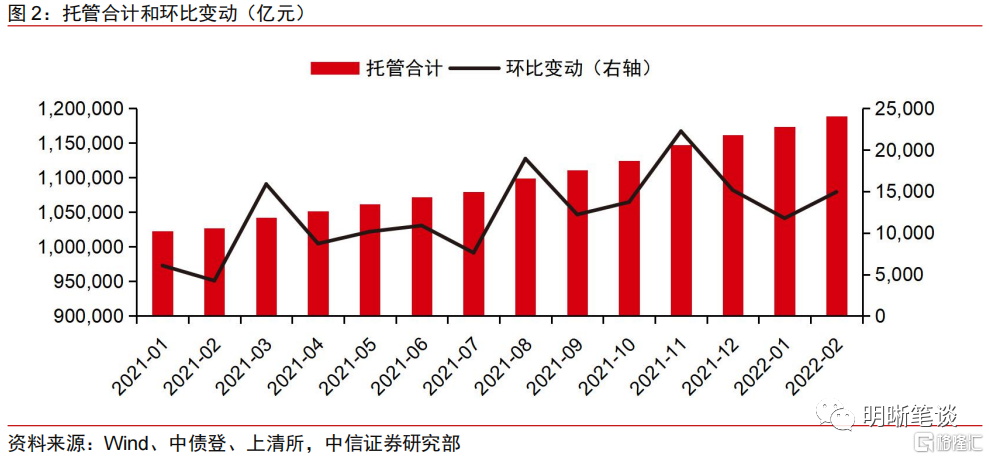

總體託管規模:年初託管總金額為118.87萬億元,環比增加14936.61億元。2022年2月託管總金額118.87萬億元,其中中債88.49萬億元,上清所30.39萬億元;環比增加14936.61億元,其中中債增加5293.03億元,上清增加9643.58億元。環比增幅較上月有所回升,其中上清所託管規模環比變動增幅明顯。

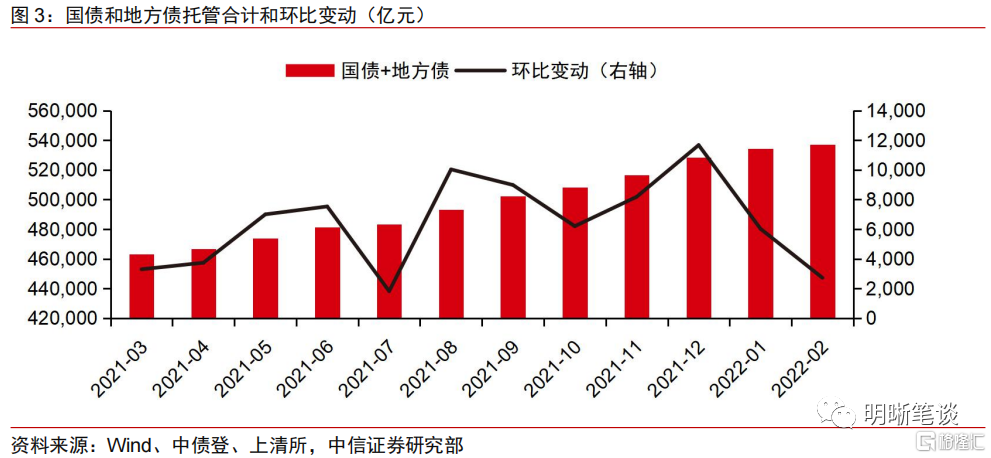

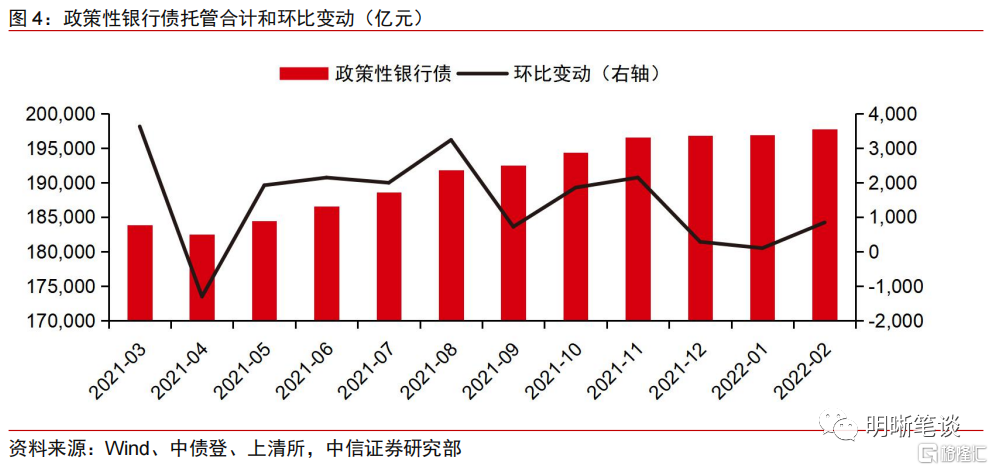

利率債託管:利率債方面,整體託管規模增量為3565.70億元。(1)國債和地方債:國債和地方債託管金額增加2721.70億元,月增加值再次回落,其中國債託管量下滑明顯。具體來看,國債託管規模為22.40萬億元,環比減少2098.76億元;地方政府債託管規模為31.31萬億元,環比增加4280.46億元。(2)政策性銀行債:2月政策性銀行債託管規模環比增加844.00億元至19.78萬億元,增速有所回升。商業銀行為政策性銀行債增持主力,增持1806億元;廣義基金成為最大減持機構,減持786億元。

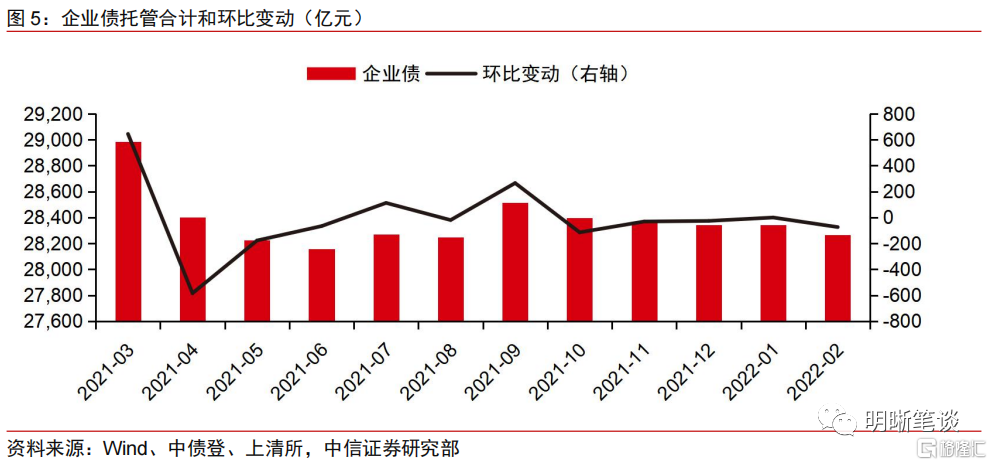

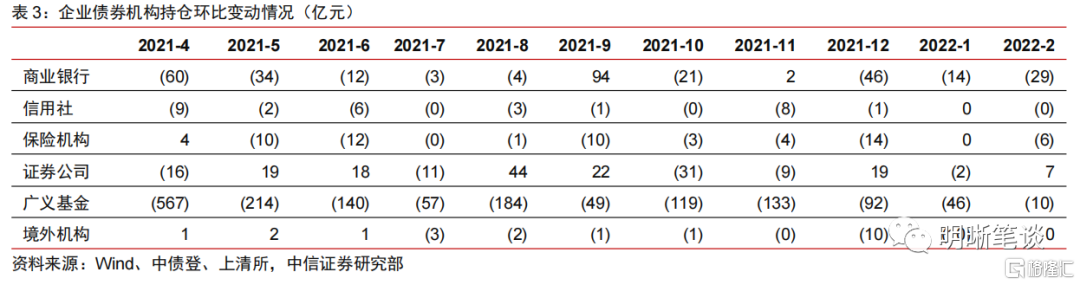

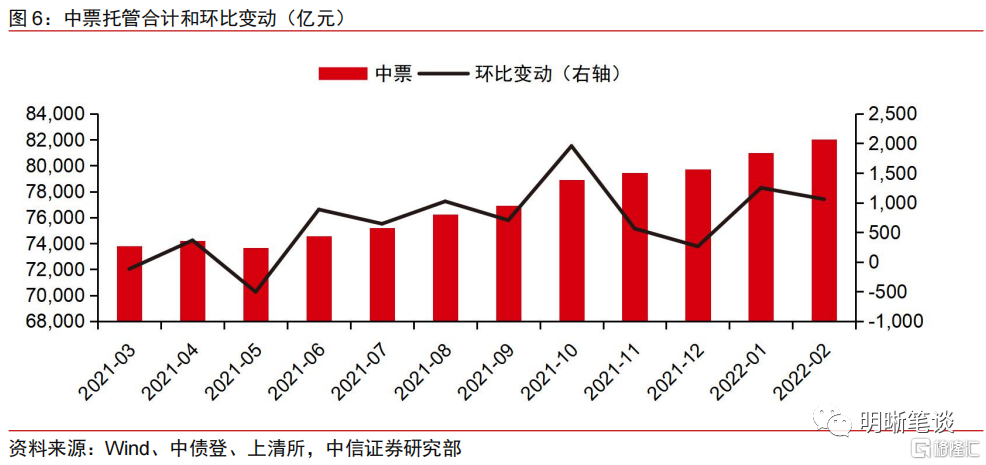

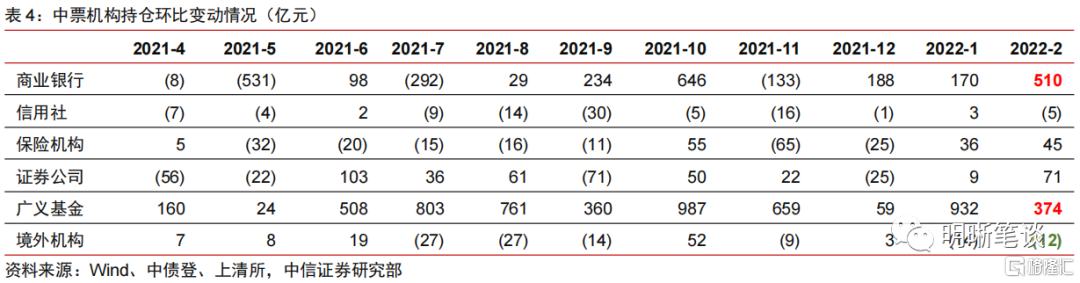

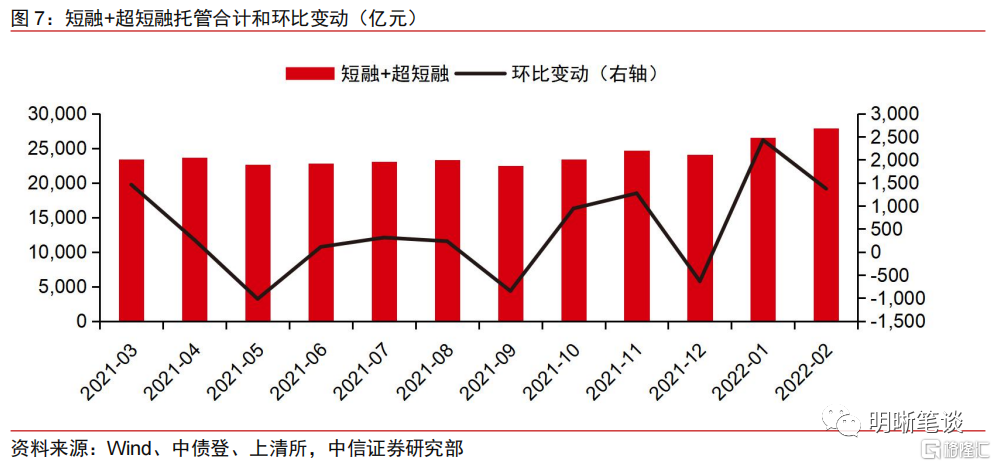

信用債託管:信用債方面,整體託管規模增量為2353.69億元。(1)企業債:託管金額減少74.26億元至2.83萬億元,連續五個月下降,環比下降速度有所增大。(2)中票:託管金額增加1056.90億元至8.20萬億元,實現連續九個月的增長,商業銀行和廣義基金繼續增持。(3)短融+超短融:整體託管金額增加1371.05億元至2.79萬億元,其中超短融增加1214.45億元至2.24萬億元,短融增加156.60億元至5478.12億元。

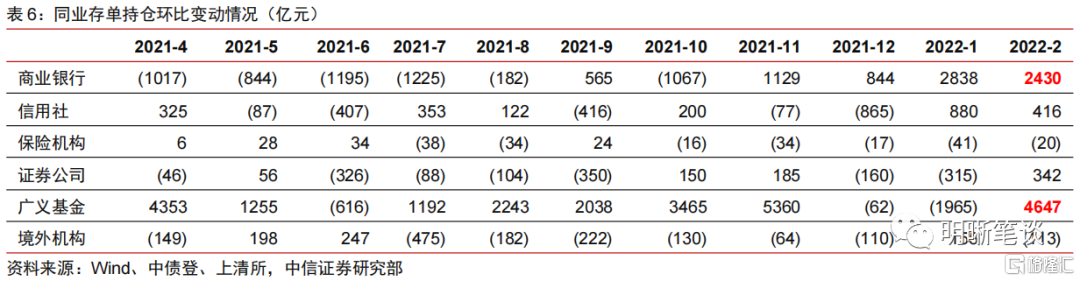

同業存單託管:同業存單託管金額環比增加6657.76億元。經歷了兩個月增速下滑之後,同業存單託管規模環比增幅大幅反彈。2月同業存單規模增加6657.76億元至14.51萬億元。商業銀行增配同業存單2430億元,較上個月減少408億元,但仍是配債主力,實現連續四個月增配;廣義基金增配4647億元,較1月減配1965億元上升6612億元,帶動同業存單整體託管量環比增速反彈。

風險因素:信用風險超預期;散點疫情反覆導致實體經濟走弱;貨幣政策收緊超預期等。

正文

政策觀察

防範化解隱性債務風險,完善地方政府債務管理。近日,第十三屆全國人民代表大會第五次會議批准《關於2021年中央和地方預算執行情況與2022年中央和地方預算草案的報吿》(下稱《預算報吿》)。《預算報吿》指出,要合理防範化解隱形債務的風險,完善地方政府的債務管理。

地方新增債務限額再次降低,風險防範至關重要。《預算報吿》提到2022年地方政府債債務新增限額為4.37萬億元,較2021年下降1000億元,這已是連續第二年下調新增債務限額。其中一般債新增額度為7200億元,較去年略有收縮,用於彌補財政赤字;專項債新增限額為3.65萬億元,規模上與上年持平。地方政府舉債規模的逐步回調符合“穩增長”的政策導向,也有利於防範化解風險。

專項債監管趨嚴,專項債資金投向領域持續優化。隨着專項債規模的不斷上升,部分地區出現專項債券項目儲備不足、債券資金閒置、投向領域不合規等問題。因此,監管部門也不斷強化專項債監管,提高資金使用效率,優化資金投向。根據《預算報吿》部署,2022年專項債堅持“資金跟着項目走”,做深做細專項債項目儲備,用好用足專項債作為重大項目資本金政策,優化專項債投向領域。在政策的指引下,專項債監管會更加完善,專項債資金投向也將更加精準高效。

隱性債務化解繼續有序推進。近年來,隱性債務的化解處置一直受到市場的重點關注,相關政策也層出不窮。《預算報吿》要求,堅決遏制新增地方政府隱性債務,加強部門信息共享和協同監管;支持地方有序化解存量隱性債務,防範“處置風險的風險”。對於隱性債務化解的再次強調,有利於指導隱性債務“清零”試點的推進,推動地方融資平台的市場轉型。

債市託管觀察

債市託管觀察:商業銀行仍是配債主力,境外機構一反常態全面減持。2月託管總金額118.87萬億元,環比增加14936.61億元。利率債方面,國債和地方債託管金額淨增加2721.70億元至53.71萬億元,政策性銀行債託管金額淨增加844億元至19.78萬億元。信用債方面,企業債託管金額減少74.26億元至2.83萬億元,中票託管金額增加1056.90億元至8.20萬億元,短融+超短融增加1371.05億元至2.79萬億元。同業存單方面,同業存單託管金額環比增加6657.76億元至14.51萬億元。

託管數據概覽

與1月託管數據對比來看,商業銀行仍是增持主力,廣義基金增配同業存單。商業銀行主要券種(包括國有大型商業銀行、股份制商業銀行、城市商業銀行、農商行及農合行)託管規模環比增加8556億元,其中增持主要集中在地方政府債3989億元,同業存單2430億元和政策性銀行債1806億元;廣義基金主要券種託管規模環比增加5283億元,主要增持集中在同業存單和信用債,增持同業存單4647億元,短融和超短融1293億元,利率債減少明顯,減持政策性銀行債786億元,國債529億元;信用社主要券種託管規模環比增加600億元,主要增持集中在同業存單416億元。

證券公司和保險機構主要券種託管規模繼續減少,境外機構全面減持。具體來看,證券公司主要券種託管規模環比減少358億元,主要減持集中在國債775億元;保險機構主要券種託管規模環比減少106億元,主要減持集中在國債和政策性銀行債,分別減持166億元和120億元;境外機構全面減持,主要券種託管規模環比減少788億元,主要減持集中在國債354億元,政策性銀行債285億元。

總體託管規模

2022年2月託管總金額為118.87萬億元,較上月增長14936.61億元。具體來看,2022年2月託管總金額118.87萬億元,其中中債88.49萬億元,上清所30.39萬億元;環比增加14936.61億元,其中中債增加5293.03億元,上清增加9643.58億元。環比增幅較上月有所回升,其中上清所託管規模環比變動增幅明顯。

利率債託管

利率債(含國債、地方政府債和政策性銀行債)方面,利率債整體增量為3565.70億元。其中國債和地方債託管金額增加2721.70億元至53.71萬億元,政策性銀行債託管金額增加844.00億元至19.78萬億元。

(1)國債和地方債託管金額增加2721.70億元,月增加值再次回落,其中國債託管量下滑明顯。具體來看,2月記賬式國債託管規模為22.40萬億元,環比減少2098.76億元;2月地方政府債託管規模為31.31萬億元,環比增加4280.46億元,其中商業銀行為增持主力。2月國債發行4800億元,但到期量大幅上升至6273.50億元,使得2月國債淨融資為-1473.50億元,從而影響國債月託管量變化,導致國債和地方債託管金額環比增幅明顯下滑。

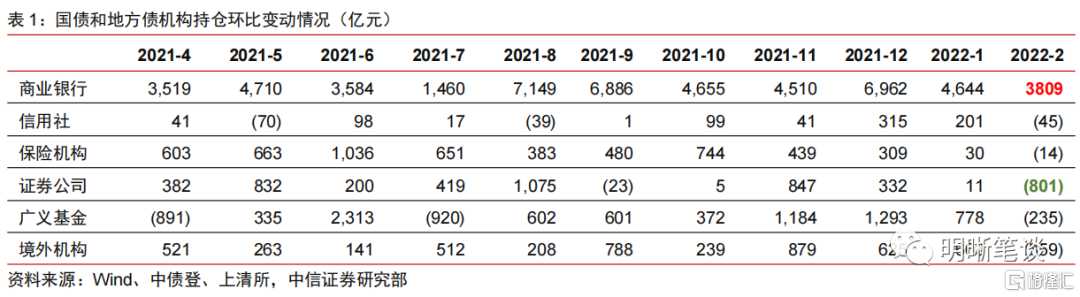

分機構看,機構普遍減持國債和地方政府債,商業銀行成唯一增持機構。受國債到期量增大的影響,2月機構普遍對國債進行了減持。其中證券公司減持幅度最大,減持775億元。綜合來看,商業銀行成唯一增持機構,合計增持3809億元,其中增持地方政府債3989億元,減持國債180億元;其餘機構均出現減持現象,證券公司減持最為明顯,合計減持801億元。

(2)政策性銀行債託管金額環比增加844.00億元至19.78萬億元,增速有所回升。2月政策性銀行債發行量雖有所下滑,但到期量明顯下降,到期量環比減少1869.5億元,導致淨融資額較1月的530億元,上升924億元至1454億元,帶動政策性銀行債託管金融環比變動上升。

分機構看,商業銀行為政策性銀行債增持主力,廣義基金減持幅度較大。2月,政策性銀行債環比增加844億元,主要是因為商業銀行增持1806億元。廣義基金為1月唯一政策性銀行債增持機構,而本月成為最大減持機構,減持786億元。

信用債託管

信用債(含企業債、中票、短融、超短融口徑)方面,整體託管金額增加2353.69億元,增幅較上個月有所回落。其中,企業債託管金額減少74.26億元至2.83萬億元,中票託管金額增加1056.90億元至8.20萬億元,短融+超短融增加1371.05億元至2.79萬億元。

(1)企業債託管金額減少74.26億元,連續五個月下降。2021年10月以來,企業債託管金額均為負增長,2月下降74.26億元,環比下降速度增大。

分機構來看,機構對企業債託管量變化幅度較小。具體來看,證券公司增持最多,增持7億元。商業銀行、廣義基金和保險機構均有一定幅度減持,分別為29億元、10億元和6億元。

(2)中票託管金額增加1056.90億元至8.20萬億元。2022年2月中票託管8.20萬億元,環比增加1056.90億元,和上個月的增加幅度1249.88億元相比,增幅有所回落,但實現連續九個月的增長。

分機構來看,商業銀行和廣義基金增持主力。2月,商業銀行增持510億元,廣義基金增持374億元;境外機構繼續減持,減持12億元。

(3)短融+超短融託管金額增加1371.05億元至2.79萬億元,增幅有所回落。2022年2月,短融+超短融託管2.79萬億元,環比增加1371.05億元。其中超短融環比增加1214.45億元至2.24萬億元,短融環比增加156.60億元至5478.12億元。

分機構來看,廣義基金仍是配債主力,境外機構成唯一減持機構。廣義基金繼續增配1293億元短融+超短融;境外機構成唯一減持機構,減持19億元。2月商業銀行增配30億元,環比大幅下降1383億元,導致短融+超短融託管量增速下滑。

同業存單託管

同業存單託管金額環比增加6657.76億元,環比增幅大幅反彈。經歷了兩個月增速下滑之後,同業存單託管規模環比增幅大幅反彈。2月同業存單規模增加6657.76億元至14.51萬億元。

從投資者持有結構看,商業銀行仍是配置主力,廣義基金配債環比增幅大。具體來看,商業銀行增配同業存單2430億元,較上個月減少408億元,但仍是配債主力,實現連續四個月增配;廣義基金增配4647億元,較1月的減配1965億元上升6612億元,帶動同業存單整體託管量環比增速反彈。境外機構和保險機構繼續保持減持,分別減持113億元和20億元。

風險因素

信用風險超預期;散點疫情反覆導致實體經濟走弱;貨幣政策收緊超預期等。