本文來自:靜觀金融

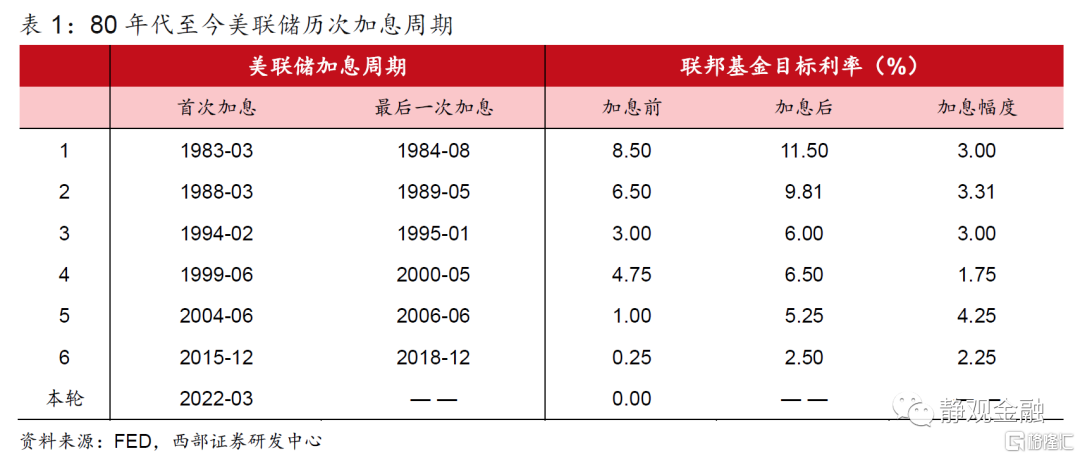

80年代以來美國共經歷6輪加息週期:1983.03-1984.08、1988.03-1989.05、1994.02-1995.02、1999.06-2000.05、2004.06-2006.06、2015.12-2018.12。新輪加息週期正啓,我們覆盤加息期內各類資產表現。

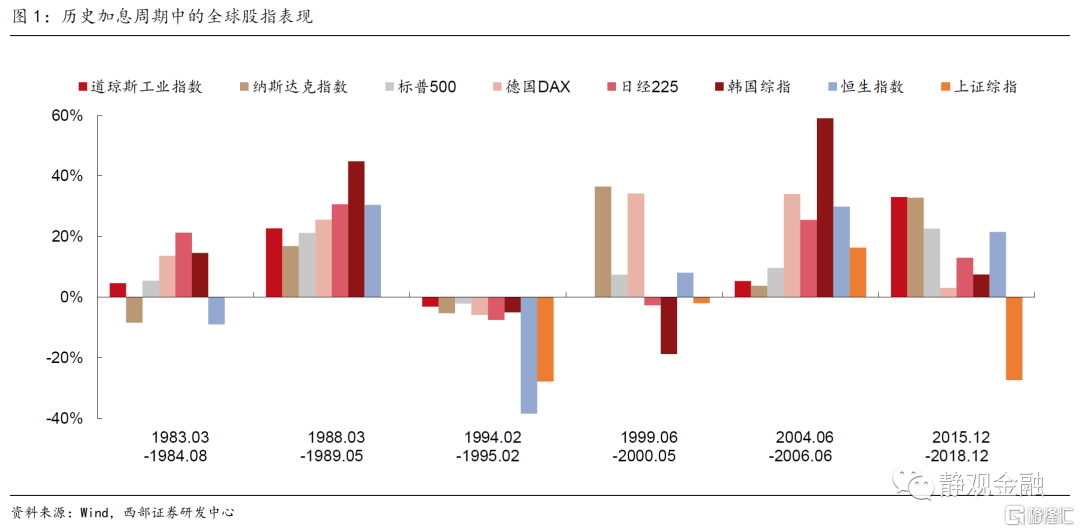

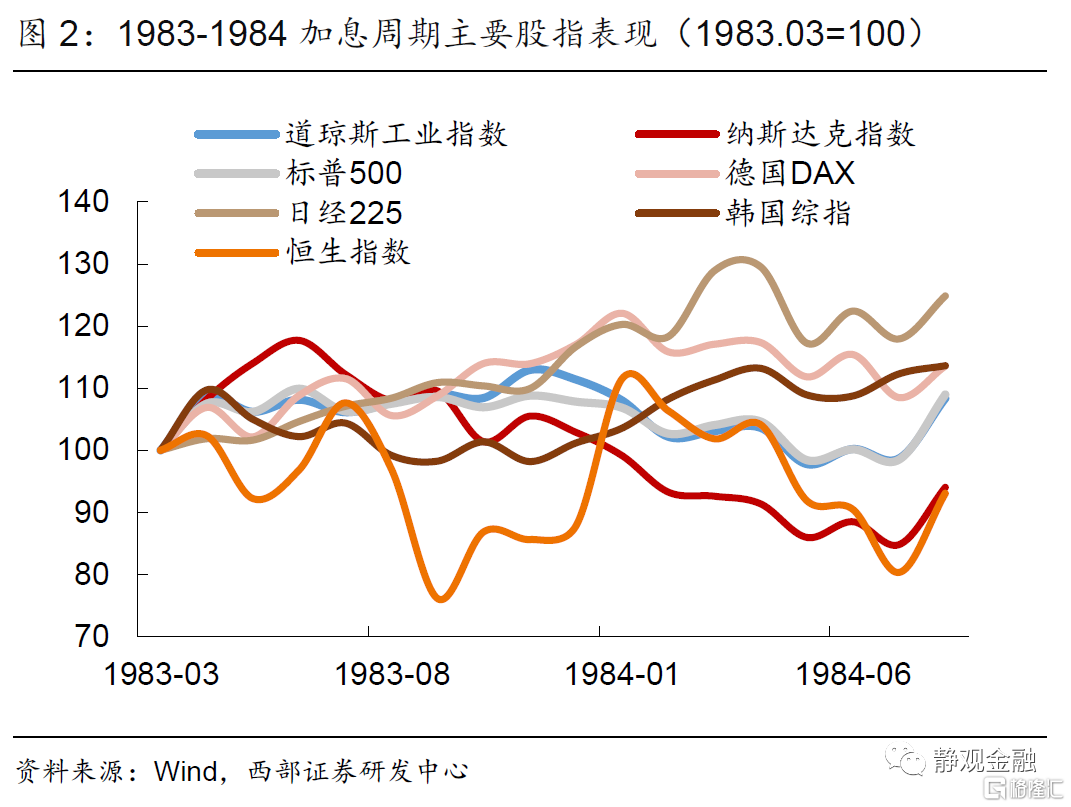

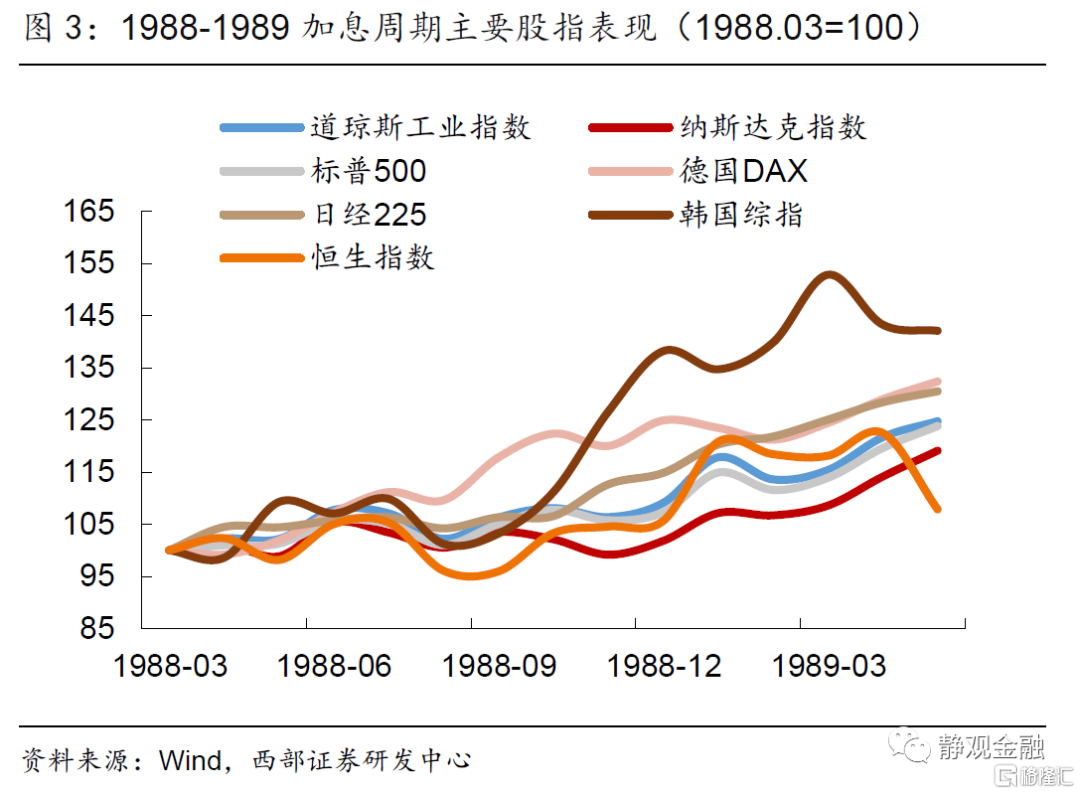

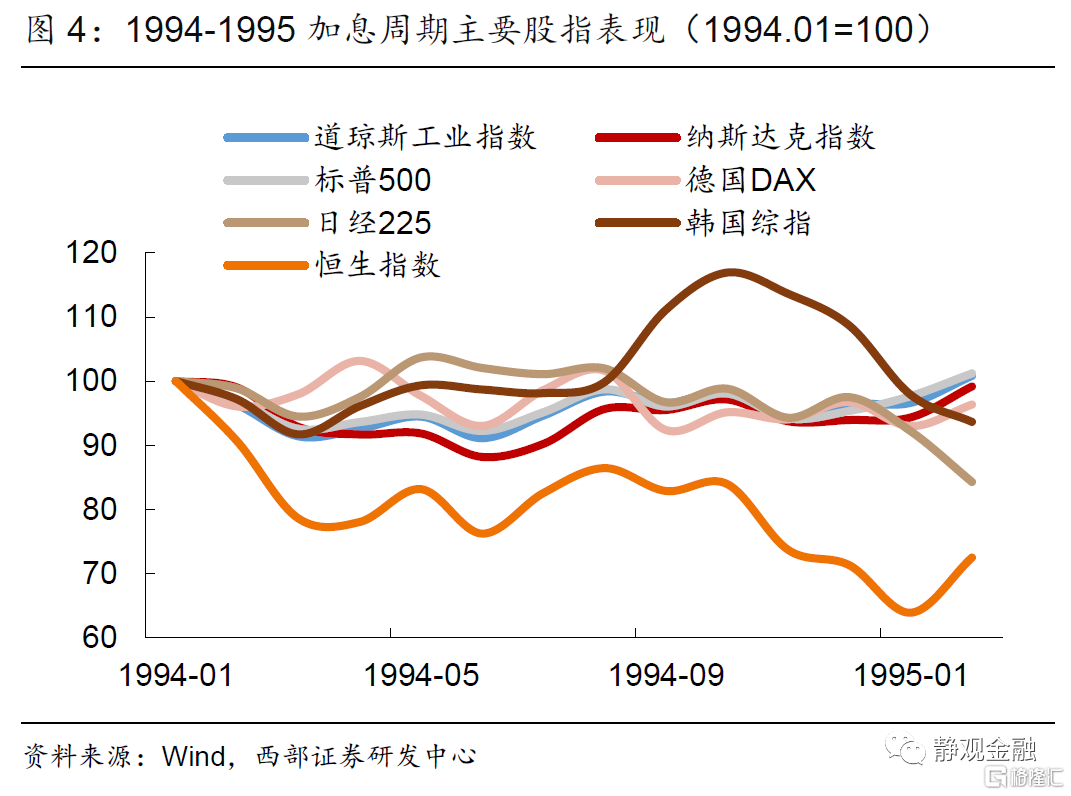

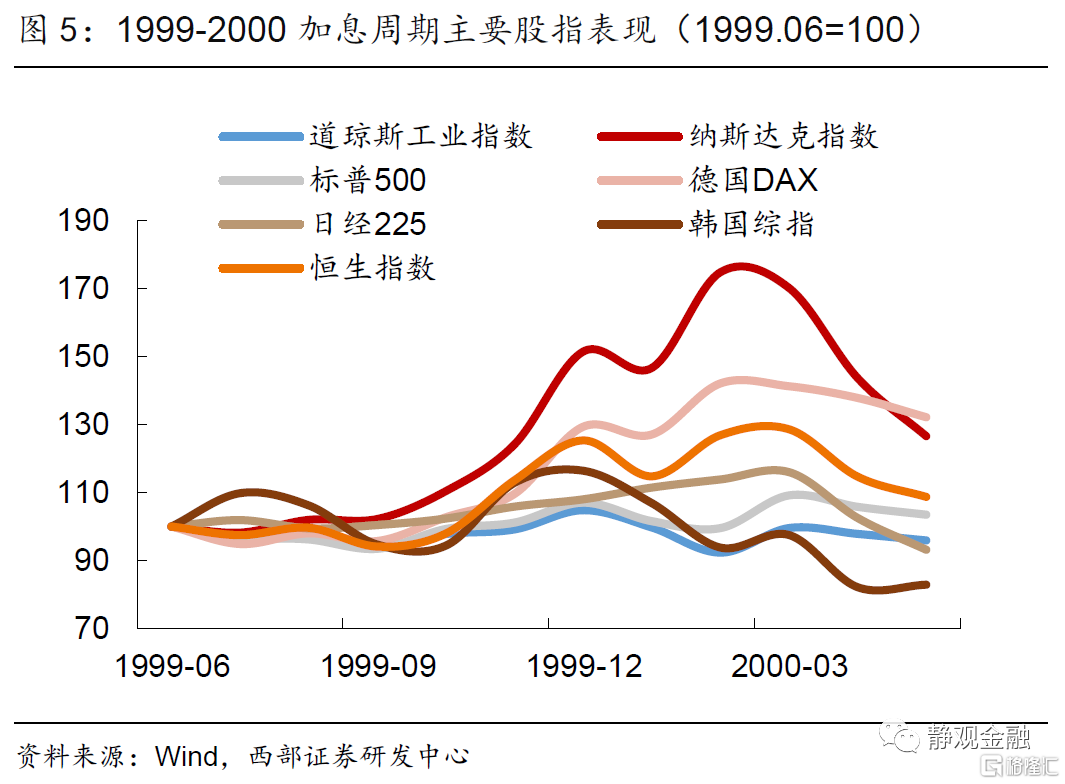

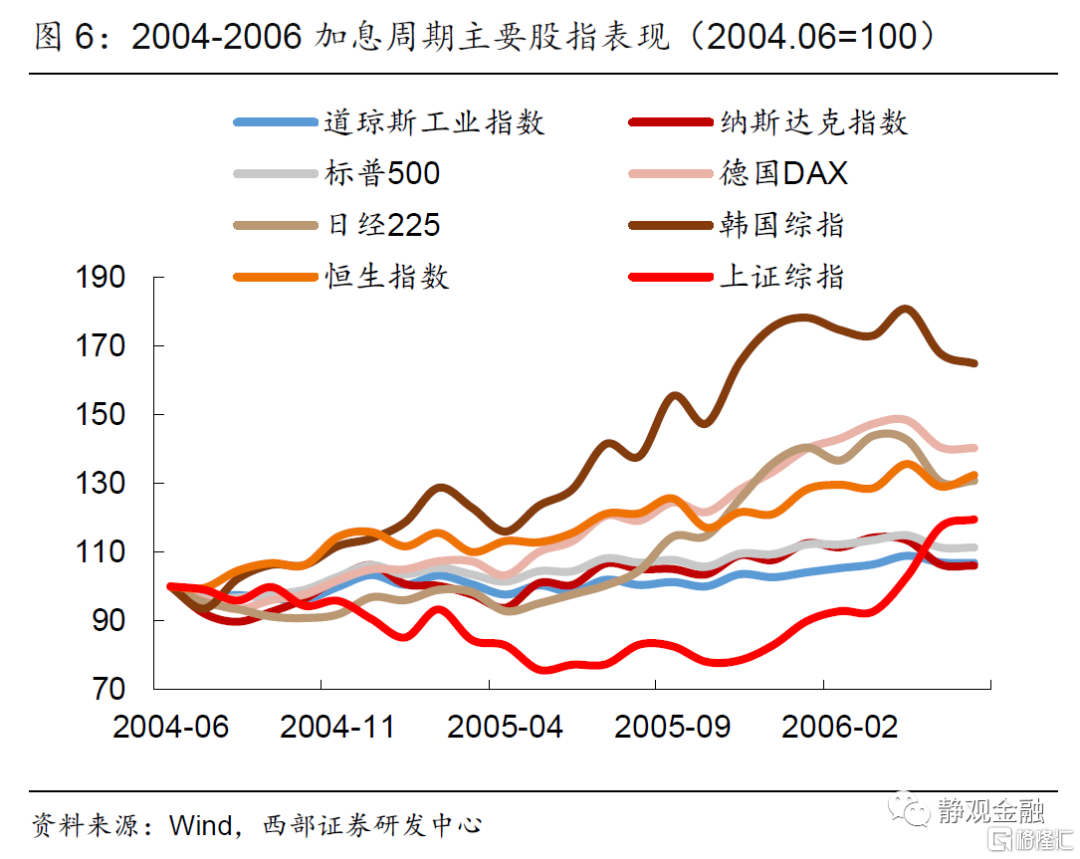

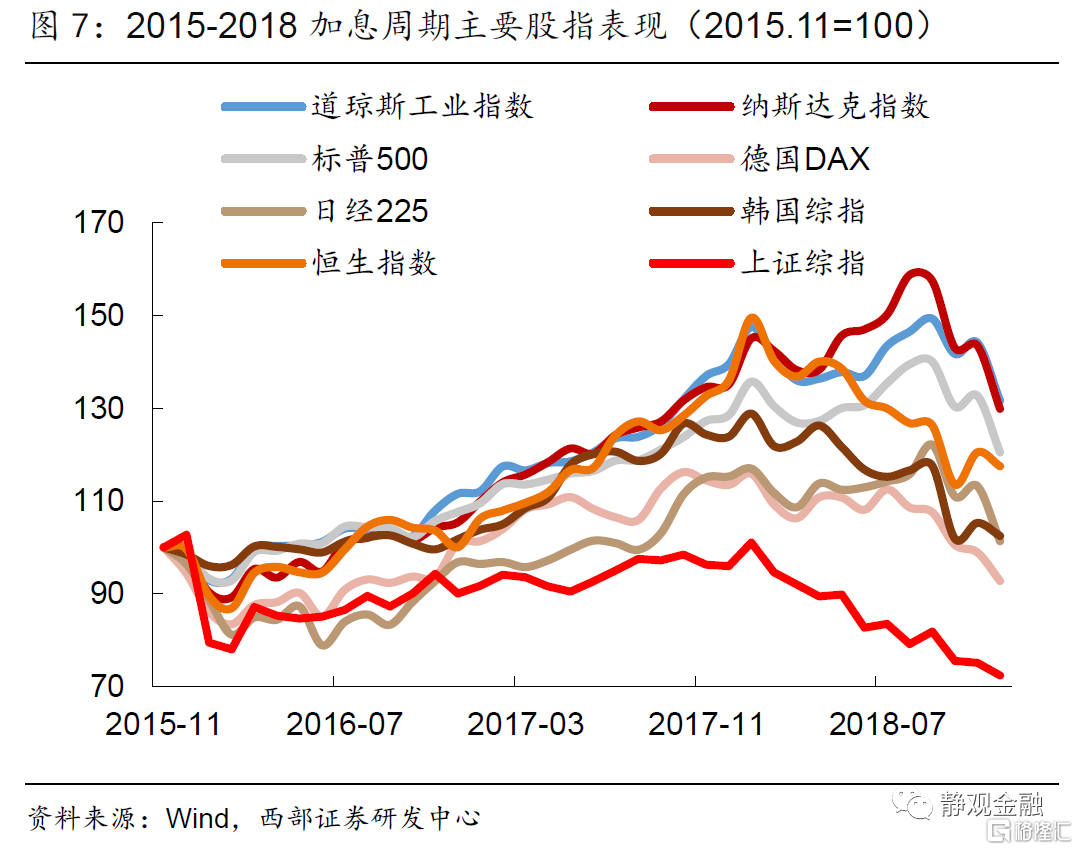

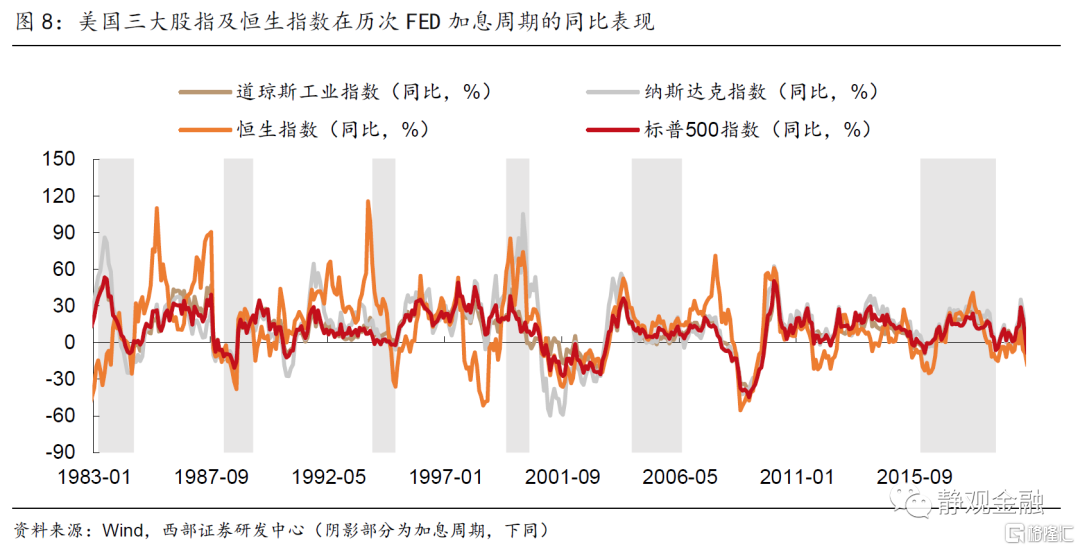

權益市場及估值:美聯儲加息週期下,股市走勢並無統一特徵。1988-1989、2004-2006週期中全球主要股指普漲,1983-1984、1999-2000、2015-2018各國股指表現分化。標普500在五輪加息中上漲,一輪中下跌;港股在兩輪加息中走弱,四次加息中走強。

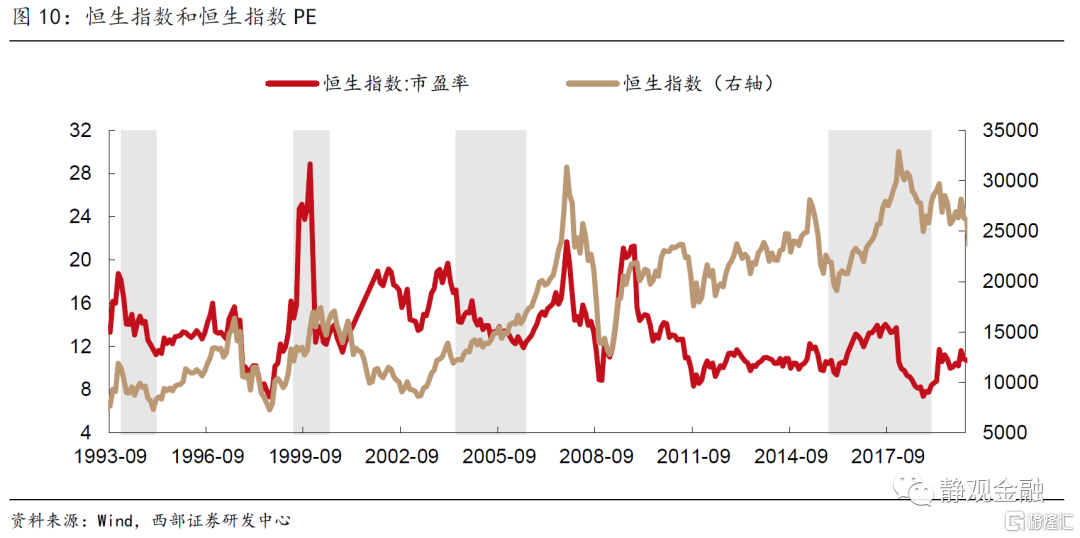

加息週期往往帶來估值的階段性調整。美聯儲加息週期中,美股及港股往往會出現階段性估值調整;估值拐點未必是股市拐點,美股港股的走勢關鍵看企業盈利與估值的賽跑。

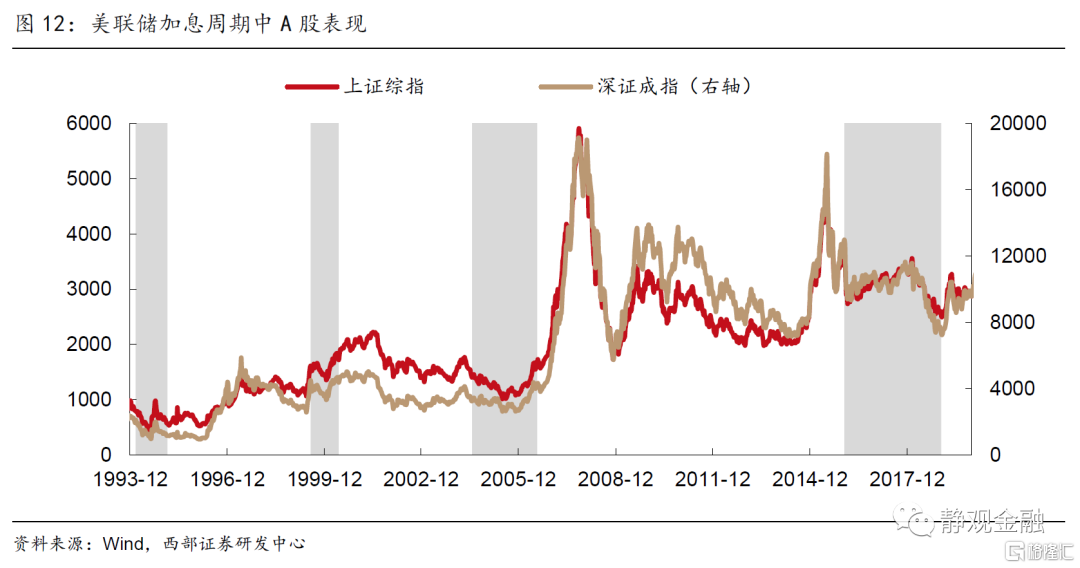

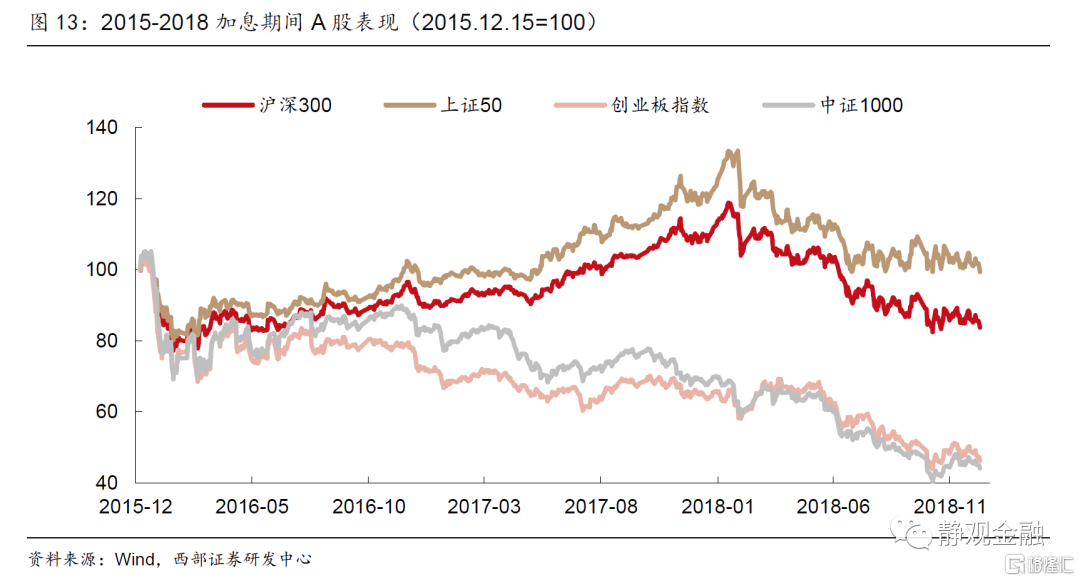

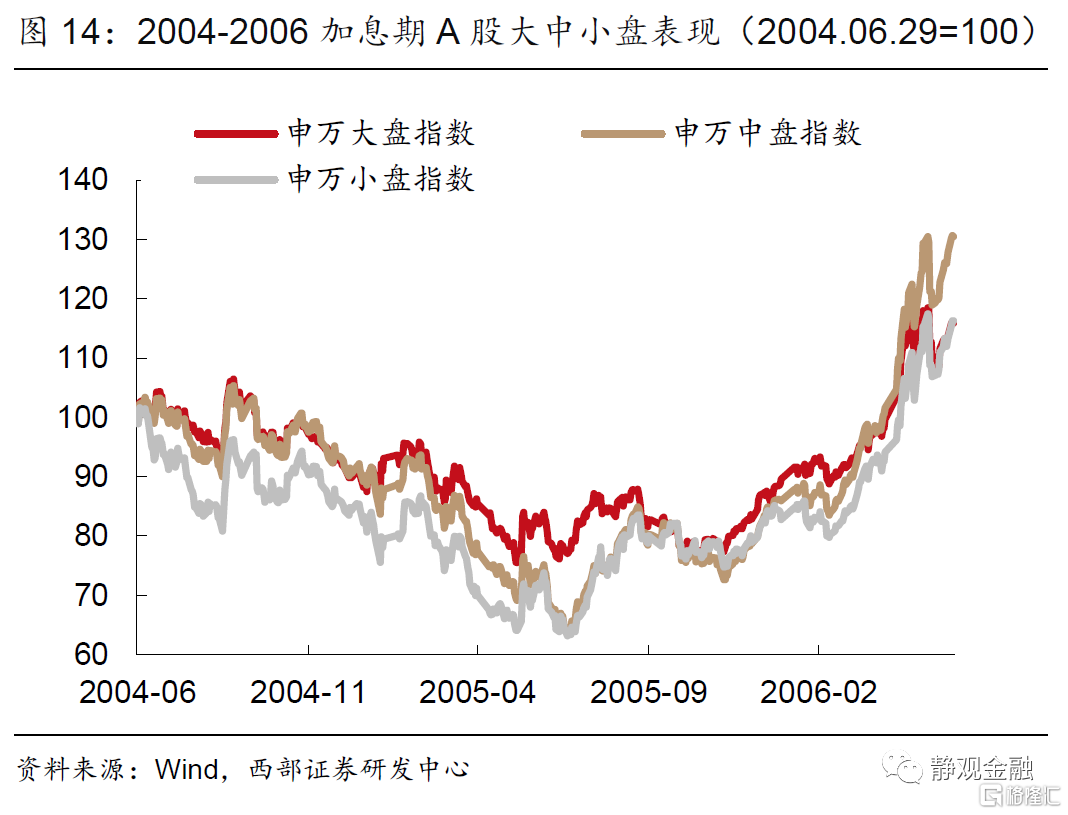

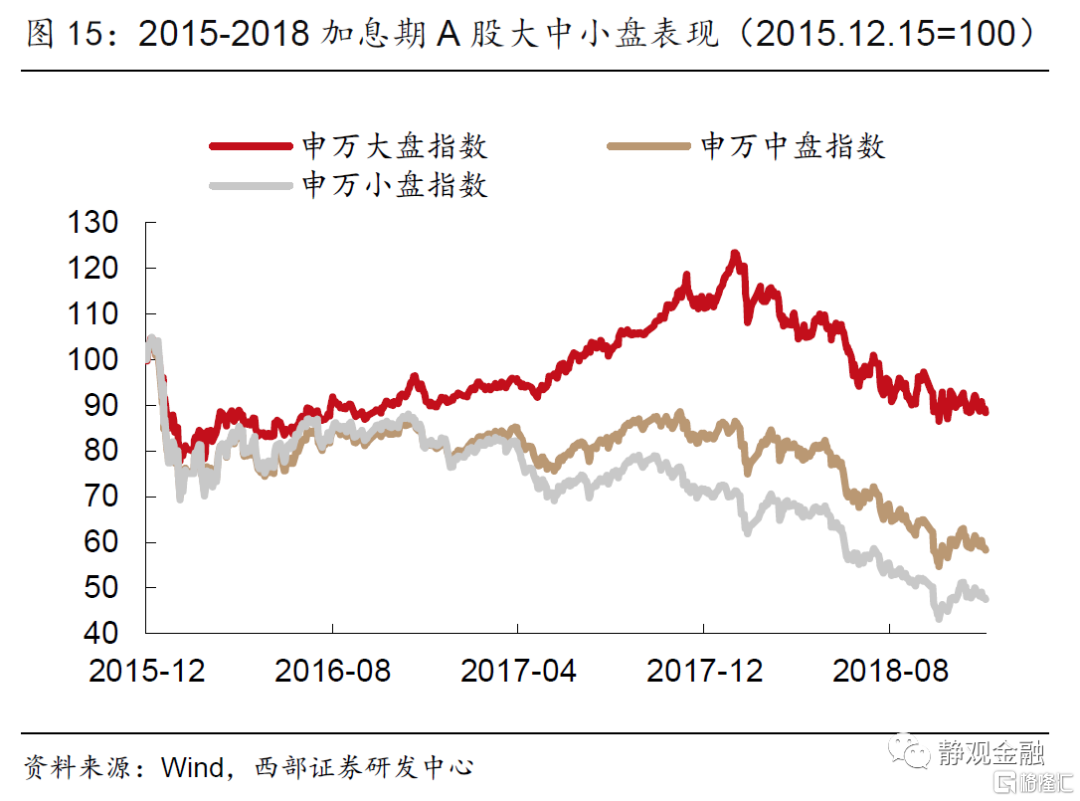

加息期間A股有回調風險,1994-1995、2015-2018兩輪加息時期A股回調較深,大盤相對中小盤和創業板更抗跌。1999-2000、2004-2006加息期間,A股先大幅下跌後轉爲回升。

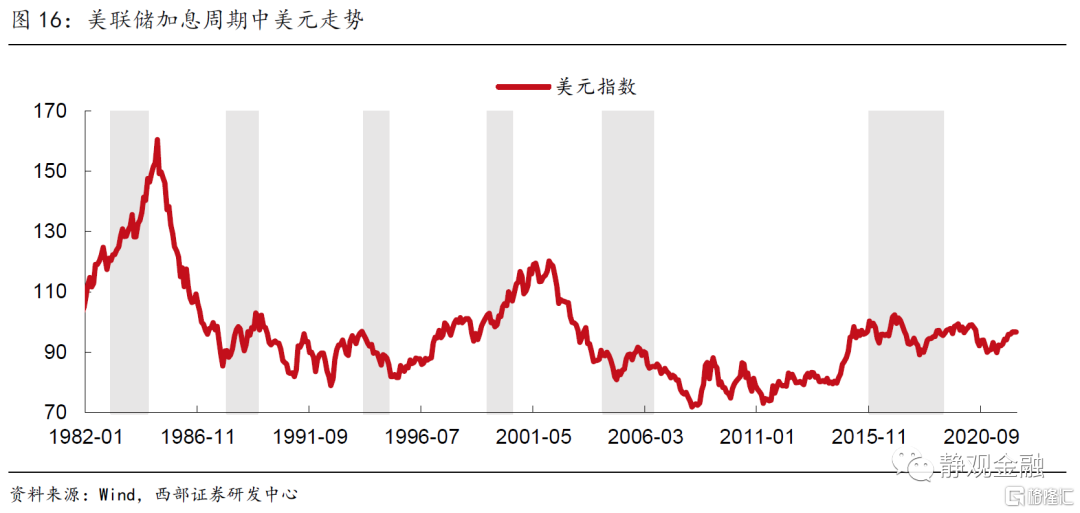

美元及國際匯率:美元在加息週期內未必上漲。歷史上六次加息週期中,美元三次上漲(1983-1984、1988-1989、1999-2000)、一次持續下跌(1994-1995)、兩次呈震盪走勢後收跌(2004-2006、2015-2018)。

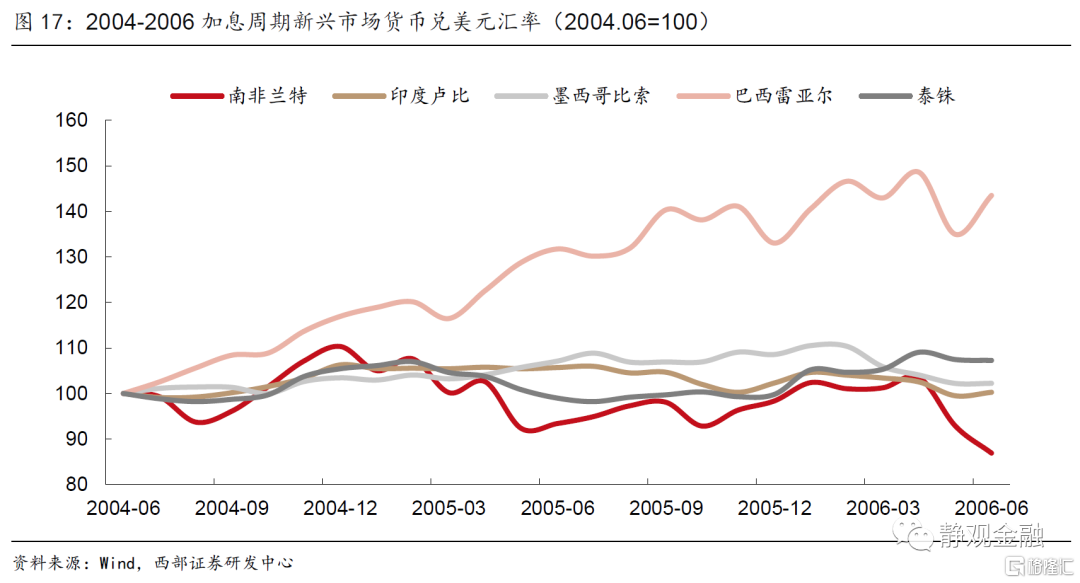

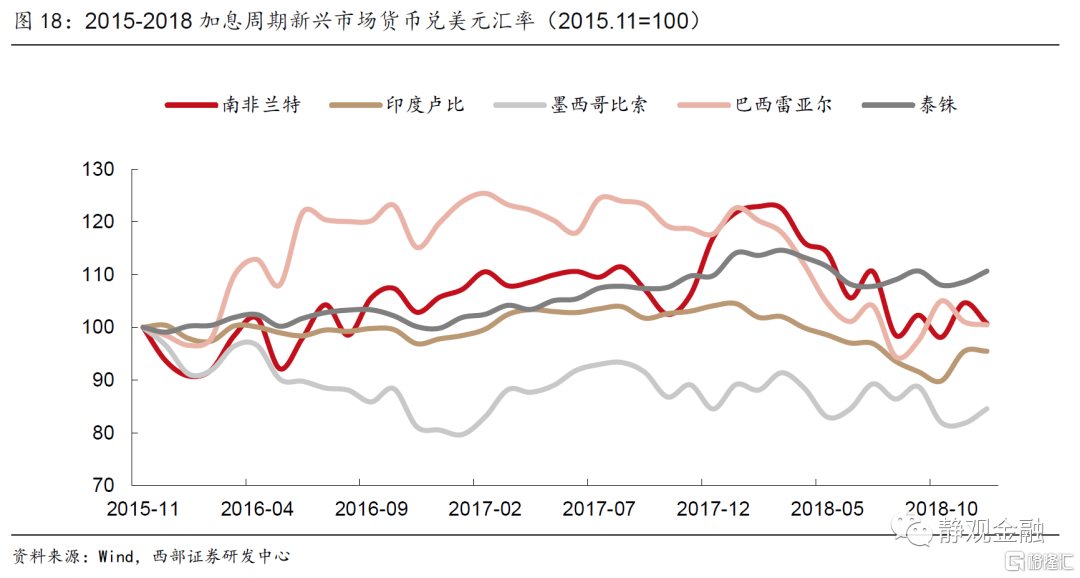

加息對新興市場貨幣的影響不定。2000年之後開始的兩輪加息週期中,新興市場貨幣表現分化,各國漲跌不一。

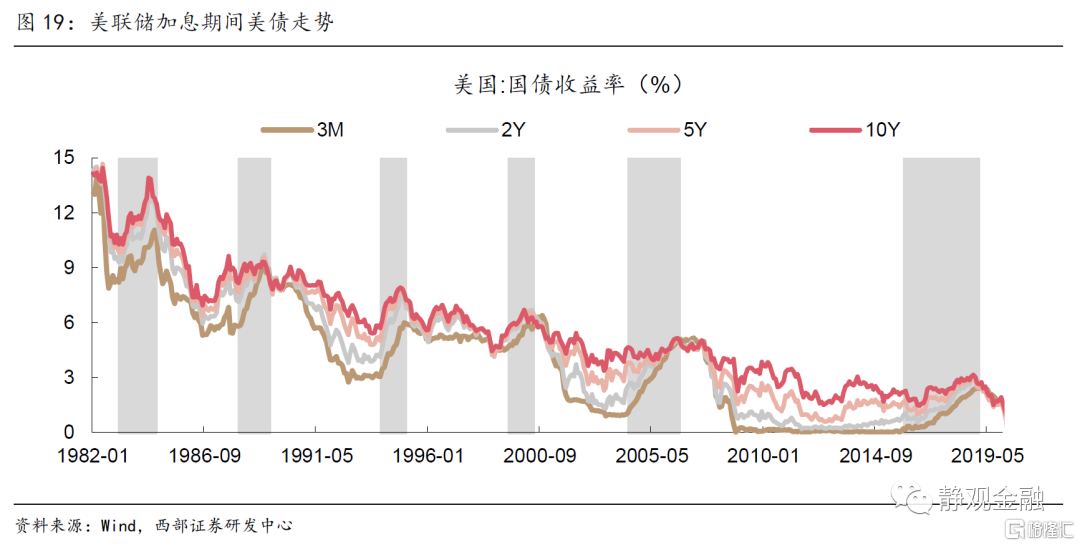

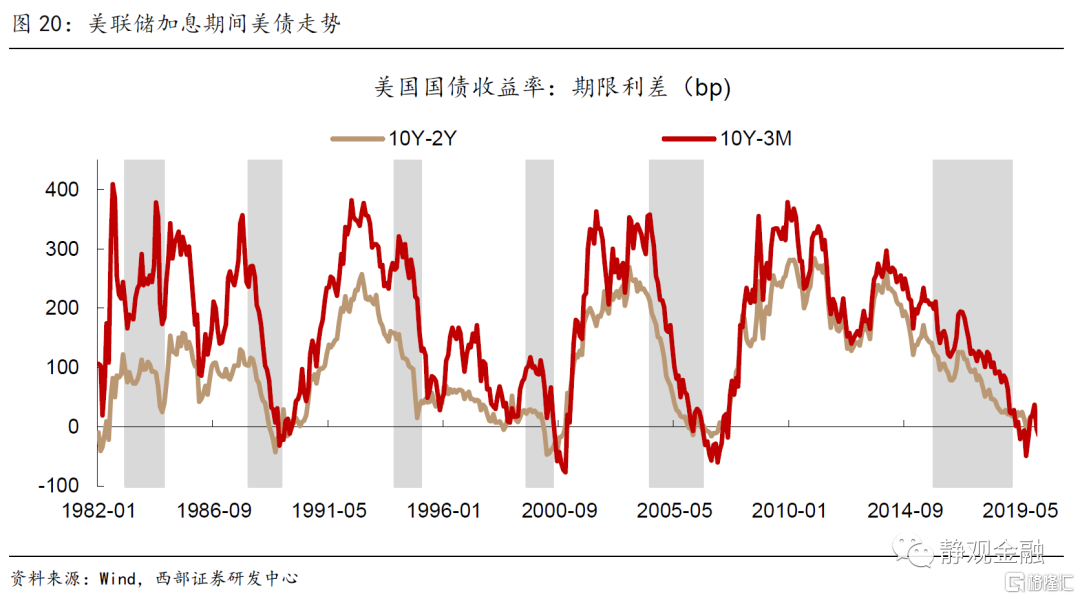

債券與黃金:歷史上加息結束前美債10Y-2Y期限利差轉負。美聯儲六輪加息均帶動美債收益率全面上行,同時期限利差收窄。除了1983-1984的加息週期以外,10Y2Y美債收益率曲線倒掛/接近倒掛,預示加息週期的終點。

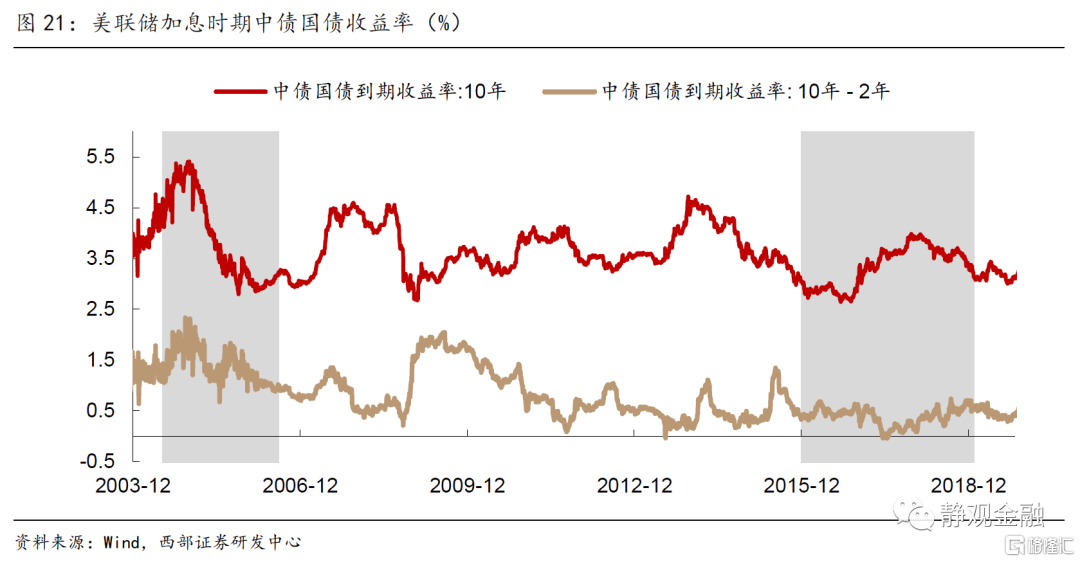

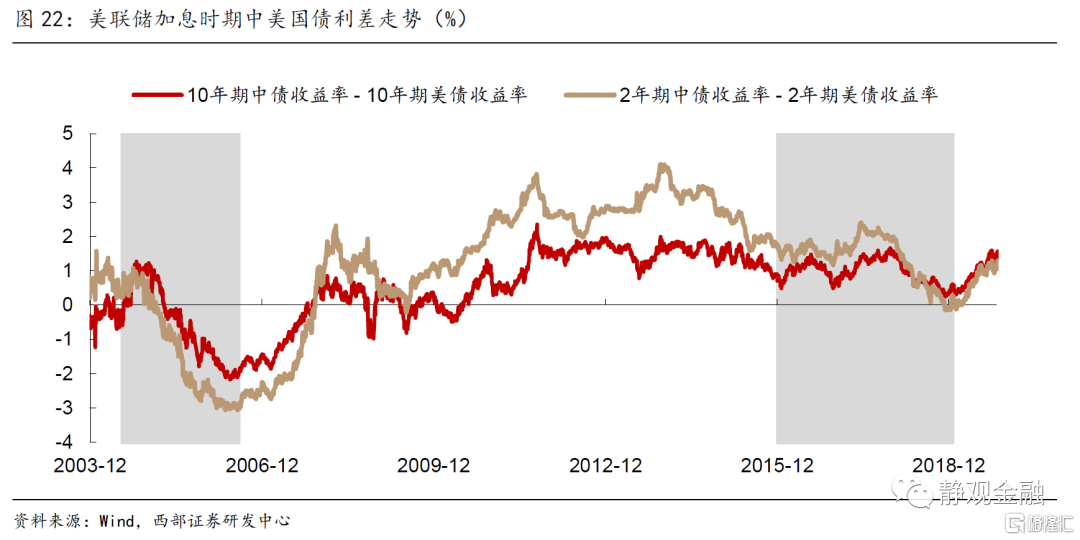

近兩輪加息週期中,2Y中美國債利差均現倒掛。2004-2006加息期間,2Y中美國債利差在2004年底轉負,加息結束時達-306bp低點。2015-2018加息期2Y中美國債利差先上行後持續下降,加息結束前降至零以下。

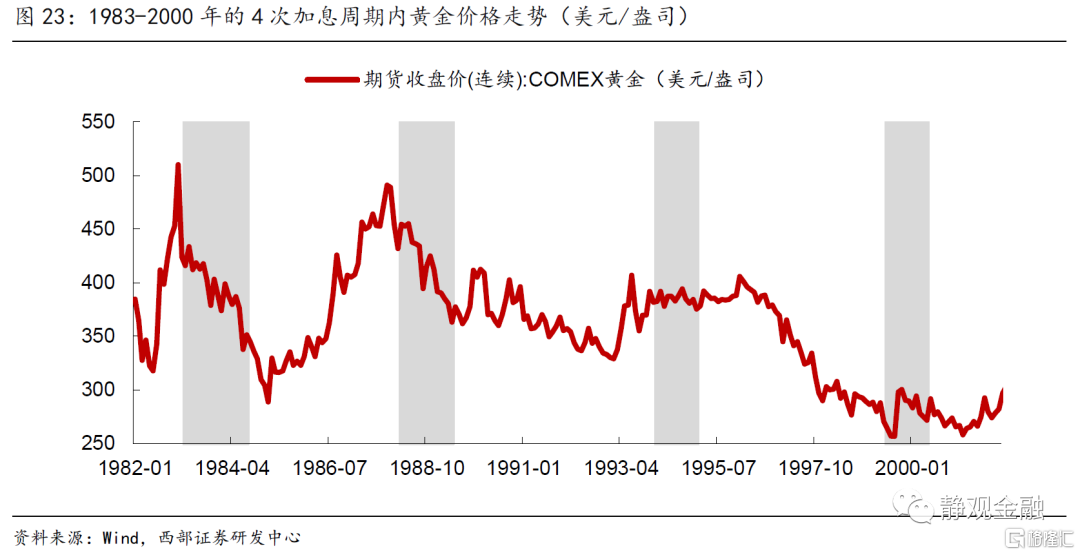

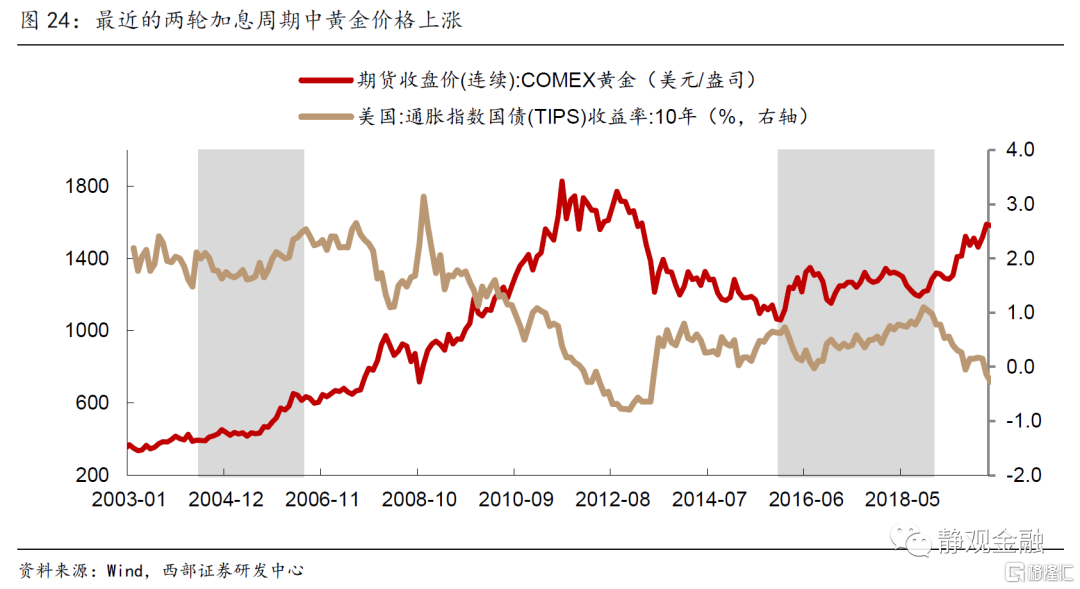

各輪加息週期內,黃金價格漲跌不一。80年代的兩輪加息中,金價快速下跌。90年代開啓的兩次加息中黃金價格呈震盪走勢。最近的兩輪加息週期內黃金價格收漲。

正文

80年代以來美國曾一共經歷6輪加息週期,分別是1983年3月-1984年8月,1988年3月-1989年5月,1994年2月-1995年2月,1999年6月-2000年5月,2004年6月-2006年6月,2015年12月-2018年1月。2022年3月美聯儲開啓新一次加息週期。在此我們對前六輪加息週期中各類資產價格表現進行復盤。

一、權益市場及估值

(一)加息週期內全球股市走勢無統一特徵

美聯儲加息週期下,股市走勢並無統一特徵。1988-1989年、2004-2006年主要股指普漲;而1983-1984、1999-2000、2015-2018全球股指表現分化。道指、標普500在80年代的兩輪加息以及2015-2018加息週期中表現較好。日經225和韓國綜指在80年代的兩次加息和2000年以後的兩次加息中上漲,在另外兩輪中下跌。港股在1983-1984、1995-1995兩輪加息中走弱,其他四次加息中走強。

(二)加息週期常伴隨估值的階段性調整

加息週期往往帶來估值的階段性調整。在美聯儲歷次加息週期中,除了最近一輪以外,美股及港股的指數同比均現高位回落或低位徘徊,在2015-2018年加息週期中指數同比先升後降。美聯儲加息週期中,美股及港股往往會出現階段性估值調整,但這大概率說明加息對估值的影響是漸進式的。

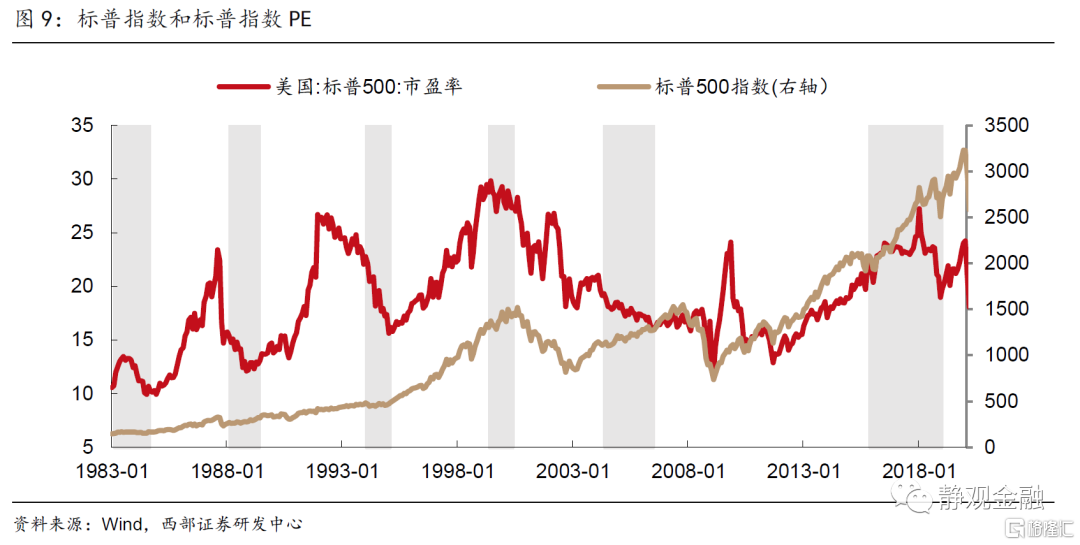

美股港股的走勢關鍵看企業盈利與估值的賽跑,估值拐點未必是股市拐點。對比美聯儲歷次加息階段的美股及港股走勢及估值變化,1983-1984年加息週期的美股、1994-1995年加息週期的港股、1999-2000年加息週期的美股及港股,都是估值變化決定股指走勢,1987年美股調整也與估值瓶頸有關;但1994-1995年加息週期的美股以及2004-2006年加息週期的美股、港股表現則未與估值同向波動。

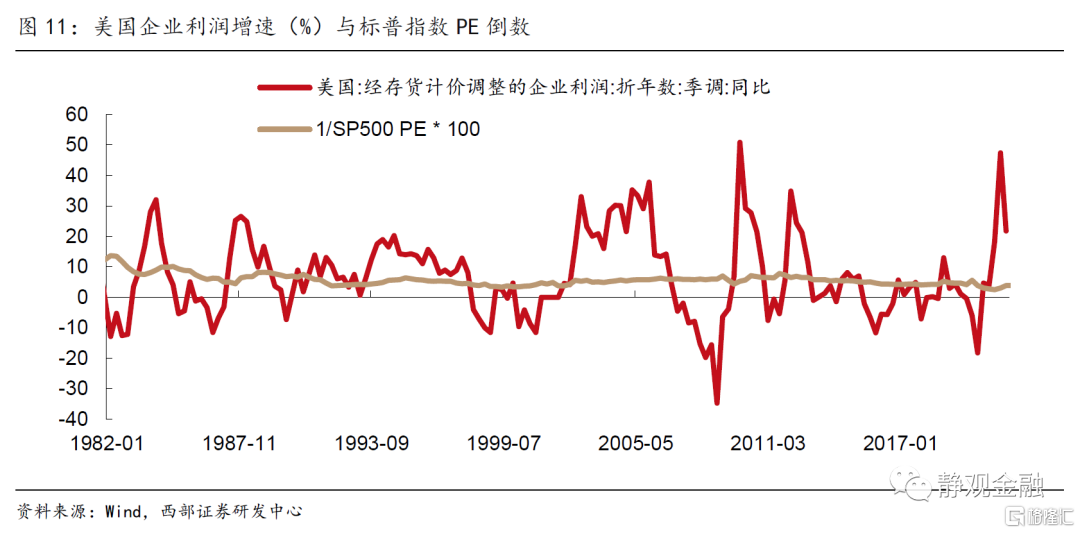

由股價定價公式,估值變化是否決定股指走勢取決於企業盈利能力的相對強弱。1988-1989年、1994-1995年以及2004-2006年,美國企業盈利增速對美股的正貢獻超越了加息帶來的估值約束,進而使得美股在估值調整期仍能繼續走強。

本次加息週期開啓前,美股估值已經歷了較長時間的調整,標普500指數市盈率從2021年4月的高點42.2持續降至2022年3月在22附近;納斯達克指數市盈率於2020年12月開始下降,從75.8降至2022年3月位於30附近波動。後續美股走勢或需要看企業盈利端的作用。

(三)加息期間A股有回調風險,大盤相對抗跌

美聯儲加息時期,A股具有下行壓力,90年代後的4次美聯儲加息過程中,A股均出現階段性回調。1994-1995、2015-2018兩輪加息期A股回調較深,上證綜指分別下行27.9%和27.4%,深證成指分別下行42.6%和40.6%。1999-2000、2004-2006加息期間,A股先大幅下跌後轉向快速上行。上證綜指在這兩輪中分別累計跌2.0%、漲16.4%。

加息週期中,大盤相對更抗跌。2015.12-2018.12加息週期中,上證50累計下跌0.6%,跌幅最淺,滬深300跌16.3%、創業板指跌53.8%、中證1000跌55.9%;申萬大盤、中盤、小盤指數分別下跌12.7%、42.5%、53.1%。2004.06-2006.06加息時期,A股在第一年普跌、第二年齊漲;如圖14所示,中小盤指數在普跌時期跌幅更深,同時上漲時期漲速也更快。

二、美元及國際匯率

(一)美元在加息週期內未必上漲

歷史上六次加息週期中,美元三次上漲、一次持續下跌、兩次波動後收跌。1983.03-1984.08的加息期間,美元指數上行較快,共計上漲15.1%;1988.03-1989.05的加息週期中,美元指數上漲13.1%。1999.06-2000.05加息期間,美指上漲7.3%。在1994.02-1995.02這一輪加息期間,美元指數持續下跌8.2%。

2000年以後開啓的兩輪加息週期中,美元均呈窄幅震盪走勢,分別累計下跌3.1%和1.2%。2015.12開啓加息之前的加息預期發酵期,美元快速上行,而加息實施期間內美元先下跌後回升。本次加息週期開始之前,2021年6月至今美元指數上漲約10%,從歷史經驗上看,後續加息期內走勢並無明確規律。

(二)加息對新興市場貨幣的影響不定

1983-2000年的加息週期中,新興市場貨幣以貶值爲主。1983.03-1984.08週期中,南非蘭特兌美元匯率下跌31.5%、印度盧比下跌13.1%。1988.03-1989.05加息期內南非蘭特、印度盧比分別下跌20.3%、19.3%。1999-2000加息週期,新興市場貨幣普遍下跌。

2000年之後開始的兩輪加息週期中,新興市場貨幣表現分化,各國漲跌不一。2004-2006加息期間,南非蘭特下跌;巴西雷亞爾、泰銖、馬來西亞林吉特上漲。2015-2018加息期間,南非蘭特、泰銖上漲,墨西哥比索、印度盧比下跌。

我們在報告《爲什麼本輪FED加息不會引發新興市場危機?》中指出,加息並不一定引發新興市場危機,需要美元升值與加息週期並行。美元指數對新興市場有4個影響機制:影響EM基礎貨幣投放、影響EM經濟及內部融資成本、影響EM外部融資條件、影響EM槓桿水平。若今年的加息週期內美元貶值,則加息對新興市場衝擊也較有限。

三、債券與黃金

(一)加息結束前10Y2Y美債利差轉負

美聯儲每一輪加息均帶動美債收益率上行。10年期美債收益率在六次加息中分別上升207bp、26bp、179bp、54bp、55bp、49bp;2年期美債收益率分別上升249bp、153bp、298bp、120bp、246bp、165bp。

10Y2Y美債收益率曲線倒掛或接近倒掛後的半年內,加息週期結束。除1983-1984的加息週期以外,後5次加息週期結束前10Y-2Y美債收益率均出現倒掛或接近倒掛。1988年3月開始加息時,10Y-2Y利差114bp,88年12月利差轉負,89年5月結束加息,10Y-2Y利差爲-13bp。與之類似,1994-1995、1999-2000、2004-2006、2015-2018的加息週期中,10Y-2Y利差分別從153bp降至34bp、25bp降至-41bp、187bp降至-4bp、130bp降至14bp。

(二)中美國債利差收窄至倒掛

2004.06-2006.06美聯儲加息週期中,10年期中債收益率在前5個月內上行,隨後持續下降,加息期間累計下降111.6bp。2015.12-2016.12加息期間,10年期中債收益率先從3%附近上升至4%,後下行至3.3%,累計上行32.6bp。

2004-2006和2015-2018兩輪加息週期中,中美國債利差均收窄且轉負。2004.06-2006.06加息期間,2年期中美國債利差在2004年底轉負,加息結束時倒掛程度達到-306bp;10年期中美國債利差在2005年3月轉負,加息結束時降至-210bp。2006年加息結束後,中美國債利差回升。

2015.12-2018.12加息期間,中美國債利差在2015年底至2017年5月震盪上行,此後在2017年6月至2018年底開始快速收窄。加息期內,2年期中美國債利差從162bp先上行至240bp,隨後持續下降在2018年11月降至零點以下,加息期內最低曾達到-15bp。10年期中美國債收益率雖未倒掛,但也在臨近加息結束時降至25bp以內。

(三)加息期內黃金價格漲跌不一

80年代的兩輪加息週期中,COMEX黃金分別快速下跌16.7%、下跌17.4%。

1994-1995和1999-2000年加息週期中,黃金價格呈震盪走勢,分別下跌3.1%、上漲5.5%。

在2004-2006和2015-2018的兩輪加息中,黃金價格分別上漲47.3%和18.3%。理論上,黃金價格和實際利率呈負相關性。在這兩輪加息週期中,美國10年期TIPS收益率分別小幅上行48bp和17bp,出現了和黃金價格共同上行的情形。

風險提示

(一)海外央行貨幣政策超預期

(二)全球經濟發展不及預期