本文來自:FT中文網,作者:程實 徐婕

恐慌具有高度傳染性,尤其是在什麼都不知道且一切都在變化的情況下。(Panic is highly contagious, especially in situations when nothing is known and everything is in flux.)——斯蒂芬•金(Stephen King)

近期恆生指數經歷大落大起,非理性的恐慌情緒在市場蔓延,上週恆指波幅指數均值高達39.8,而上一次該指數持續突破30以上,還是新冠疫情在香港剛開始爆發的階段。

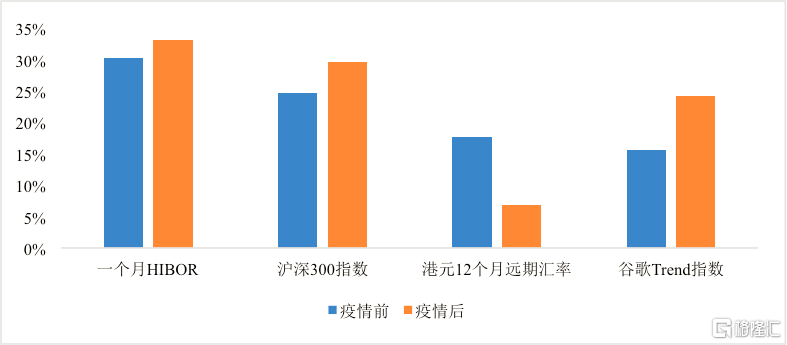

本文利用數理模型發現,人們的情緒氛圍、對未來的預期、市場流動性,以及投資標的基本面對恆生指數的表現有着顯著影響,且四個因素的影響程度在疫情前後發生了明顯變化。

非理性因素與理性因素交織演化,一方面藴含了香港資本市場高波動的內在邏輯,非理性因素是向下波動的重要誘因,人們因不確定性產生負面情緒,其影響作用在疫情後明顯上升,同時在悲觀情緒的蔓延下,未來預期的影響有所下降,資本市場短期表現與未來預期發生了背離;另一方面,也揭示了市場迴歸理性的潛在路徑,警惕市場流動性風險與穩定增長預期雙管齊下,弱化非理性恐慌情緒的同時鞏固經濟基本面,或將助力市場在合理範圍內波動。圖1:非理性因素與理性因素交織影響恆生指數表現

資料來源:Wind以及我們的計算(注:恆生指數作為被解釋變量,以香港一個月HIBOR、美元兑港元12個月遠期匯率升貼水、滬深300指數、中美利差以及谷歌Trend指數(以谷歌中使用“Recession”為關鍵詞進行搜索的Trend指數作為負面情緒代理變量)為控制變量,將2015年1月至2022年2月的數據分為兩個階段:新冠疫情前(2015年1月至2019年12月),以及新冠疫情後(2020年1月至2022年2月),通過決策樹模型估計出,在兩個不同時期內變量對於香港恆生指數的影響程度。)

負面情緒持續蔓延。自新冠疫情爆發造成“新供給衝擊”以來,全球宏觀形勢跌宕起伏,人們一次次親身經歷了各種史詩級的市場波動。例如,2020年3月12日,美股三大指數收盤時跌幅都近10%,高於2008年金融危機期間的最大單日跌幅,並在一週內發生兩次熔斷,而在此之前美股歷史上也僅發生過一次熔斷。不僅如此,熔斷浪潮也順勢傳導至全球股票市場,當日有至少11個國家(巴西、韓國等)的股市發生熔斷。“創新高(低)”這樣的字眼在近三年的媒體報道中屢屢出現,雖然每一個“創紀錄”現象的出現會有一個最直接的導火索,例如,當前的地緣動盪導致能源、糧食、金屬等大宗商品價格起伏波動,但每個現象背後的潛在邏輯無一不是不確定性對於人們恐慌情緒的一次次強化,而恐慌情緒的強化則會反映於市場交易當中,當前香港市場的表現也正印證了這點。

根據模型結果,負面情緒的影響力提升了9個百分點,至24%。同時,在低迷的市場環境中,人們負面情緒的敏感性也在增加,進而表現得更加悲觀(Choudhry et al., 2021),形成負向反饋,導致脆弱的恐慌情況在市場中瀰漫,一個細小的事件都可以將其點燃,從而引發市場劇烈震動。聚焦港股市場,雖然新冠疫情、地緣風險、大國博弈等都是不確定性的來源,但最深層的不確定性是來自於對於增長的擔憂。因此,改善負面情緒的持續蔓延,最核心的邏輯就是穩定對於未來增長的預期。

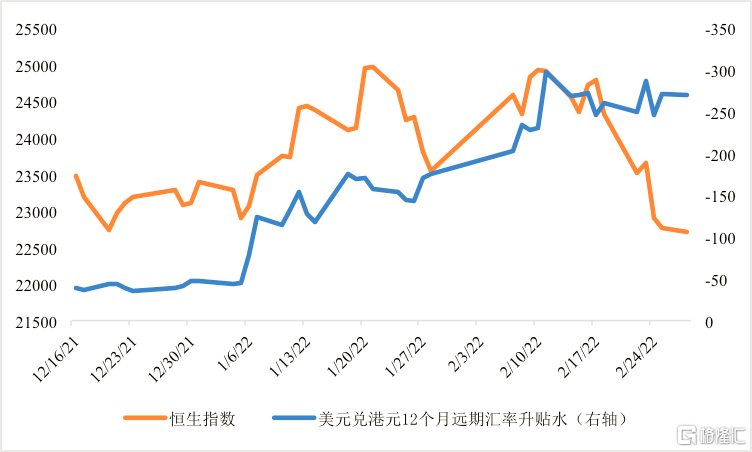

與未來預期產生偏離。儘管港元12個月遠期匯率反映了香港較好的未來預期,其(逆序)與恆生指數的表現也存在較為一致的上漲趨勢,但在2月中下旬之後,作為反映未來預期的資本市場似乎與之發生了背離。而這種背離情況的發生,可能是因為人們的情緒狀態影響了對於信息的反應能力,當情緒與信息的基調不一致時,則會做出延遲反應(Pantzalis and Ucar, 2019)。

當前,市場充斥着負面且脆弱的情緒,即使有積極正面的信息被釋放,投資者也不能及時充分地對此做出反應,從而導致市場表現與未來預期之間的短暫背離。此外,基於模型結果可以發現,目前階段香港資本市場受未來預期的影響低於疫情發生之前。市場不再給予未來和以前相同的權重,在這樣的情境下,即使再強勁的預期也只能部分反映於市場當中。因此,穩定預期、增強對於未來的信心,平衡短期擾動與長期價值,將是資本市場表現迴歸理性的必經之路。圖2:恆生指數與遠期匯率的短期背離

資料來源:Wind以及我們的整理

流動性更加重要。從模型的結果來看,流動性一直是影響港股市場的第一要素。從全球視角來看,隨着美聯儲第一次加息25個基點塵埃落定,英國央行加息步伐持續推進,歐洲央行也表示今年夏季將停止向金融市場注入資金,為升息鋪平道路,標誌着新一輪的全球性貨幣緊縮週期漸漸拉開帷幕。

依據歷史經驗,美聯儲最近三輪加息對香港資本市場影響有限,並沒有導致資本淨流出,反而有一定量的資本淨流入,使得港股在加息週期中可以取得正增長,且相對錶現也略好於新興市場。然而,美聯儲在3月FOMC會議上下調經濟增長預測、上調通脹預測,以及並沒有排除之後一次性加息50個基點的可能(聖路易斯聯儲主席詹姆斯•布拉德(James Bullard)也在FOMC會後公開寫信表達加息25個基點不足的觀點),美聯儲超預期加息的可能性仍在,且會因為美國通脹數據的好壞而隨時發生變化。那麼,隨之引發的流動性突然收緊對於香港資本市場流動性的影響值得警惕。

從國內視角來看,中美貨幣政策仍處在短期背離階段,美聯儲加息對於中國的外溢性影響整體可控,並不會掣肘中國貨幣政策的獨立性,中國貨幣政策仍更聚焦於國內經濟形勢的變化,量價層面的進一步寬鬆將給香港市場帶來支撐。自疫情爆發以來,南向資金一直保持着淨流入,從2020年年初的1.01萬億增至現在的1.60萬億,整體趨勢向好。

與內地更加緊密的聯繫。香港資本市場投資標的大多數來自內地市場,從而與內地經濟發展有着不可分割的天然聯繫。在“融入國家發展大局”的宏觀發展目標下,輔以與國家經濟政策步調相統一的經濟政策,將進一步促進香港與內地相輔相成的發展關係,這也正是數理模型中展現出的結果。

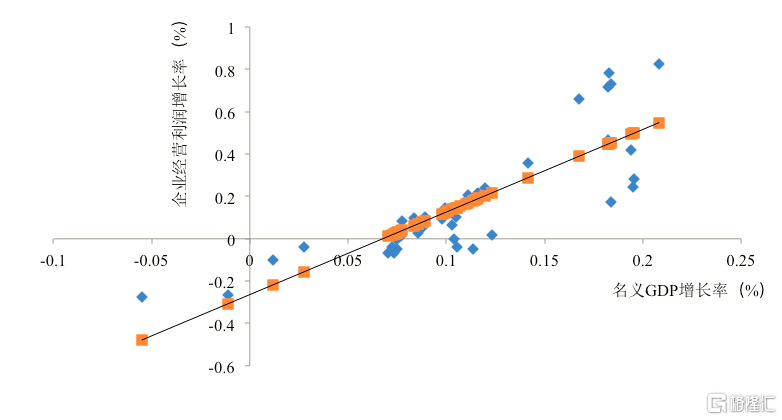

我們認為,也正是與內地緊密的經濟聯繫將會成為推動非理性情緒向理性基本面迴歸的主要抓手。首先,港股上市的多數企業利潤率與內地經濟增長緊密相關。今年,中國政府定下了5.5%的經濟增長目標,考慮到通脹影響,今年名義GDP增速估計會在10%以上,那麼企業營業利潤增速預計會在13%左右。穩定的營業利潤增速將直接改善港股標的基本面,對鞏固未來預期起到積極作用。

其次,人民幣匯率的表現也將間接影響企業以美元標價的盈利水平。美聯儲已經開啟緊縮,而中國今年財政政策與貨幣政策都處於擴張發力的狀態,利差變化將影響人民幣匯率走勢,短期帶來一定的貶值壓力。但值得注意的是,由於美聯儲加息可能導致的資本外流,會適當緩解人民幣貶值壓力。與此同時,在逆週期、跨週期政策的調節之下,中國經濟相對全球的比較優勢也有望凸顯,對人民幣匯率仍將形成有力支撐,進一步鞏固人民幣資產優勢。

三是中國政策制定將更加註重細節、強調預期引導。一方面,當市場充斥着負面情緒的時候,細緻且有針對性的政策,有助於消除市場疑慮提振信心,脱離恐慌情緒的負向循環。另一方面,有效的前期預期引導則利於讓市場預期保持一致,清晰穩定統一的預期才能獲得更高的權重並通過交易反映於市場當中,收窄短期表現與未來預期之間的背道而馳。圖3:企業利潤穩定增長

資料來源:Wind以及我們的計算

注:y = 3.90x – 0.26 (R2 = 0.70)