本文來自:債券人,作者:張旭 毛振強

摘要

1、智能化是汽車發展的大趨勢

汽車工業的大變革,電動化是上半場,智能化是下半場。智能化依託於電動化,電動化的發展和滲透率的不斷提升更好地推動了智能化的進程。相較於傳統燃油車,電動化帶來車輛控制系統和動力系統的變革,為智能化發展奠定了基礎。

電動化下製造端差異縮小,智能化成為新的競爭着力點。在電動化趨勢下,傳統車的機械性能被電動車降維打擊,動力總成的變化和零部件數量減少使得整車製造端更加標準化,製造端差異縮小、附加值減少,產業價值鏈向智能化傾斜,智能座艙和自動駕駛成為整車廠未來新的競爭着力點。

2、智能化趨勢對汽車產業鏈的影響

智能化趨勢下,汽車將實現從“硬件定義”到“軟件定義”的轉變。硬件定義時代,整車廠通過堆積硬件實現功能;軟件定義時代,整車廠通過提供軟件服務並利用OTA實現功能的在線升級。

智能化改變整車端盈利模式,軟件收費模式帶來盈利端的穩定。車企盈利模式由一次性的整車銷售轉變為一次性的整車銷售+持續軟件付費,整車廠的盈利由整車銷量和存量客户的軟件付費所決定。智能化時代最大的變革是軟硬件解耦,汽車供應鏈格局從垂直化向扁平化轉變。智能化下由於車身架構的改變,重塑了供應鏈格局。

3、汽車與手機發展歷程對比

汽車行業發展與手機從功能機向智能機的變遷相似,產業巨頭的快速發展帶動行業變革,國內企業有望充分受益。智能手機時代蘋果手機崛起帶動相關產業鏈的快速發展,智能汽車時代特斯拉有望帶動汽車產業鏈重現消費電子產業鏈輝煌。

4、汽車智能化下受益板塊

汽車智能化主要分為智能座艙和智能駕駛:智能座艙中車載屏幕是駕駛者能直接體驗到差異化的環節,有望充分收益;智能駕駛主要分為“感知-決策-執行”,感知層中車載攝像頭和車載CIS是核心受益環節。

5、重點轉債梳理

我們對汽車智能化行業重點轉債分別進行了梳理,供投資者參考。分別是聯創電子(聯創轉債)、韋爾股份(韋爾轉債)、長信科技(長信轉債)。

1、智能化是汽車發展的大趨勢

1.1、智能駕駛本質是模擬人類駕駛過程

智能駕駛指的是通過軟硬件配合來模仿人類駕駛整個過程,主要分為感知層、決策層和執行層,可分別類比為人類的眼/耳、大腦及手腳。具體來看,感知層主要通過攝像頭、毫米波雷達和激光雷達來模仿人類的眼睛和耳朵去進行環境感知,決策層通過AI芯片和算法來模擬人類的大腦進行決策和規劃,執行層通過線控轉向以及剎車模仿人類的手和腳進行控制和執行。

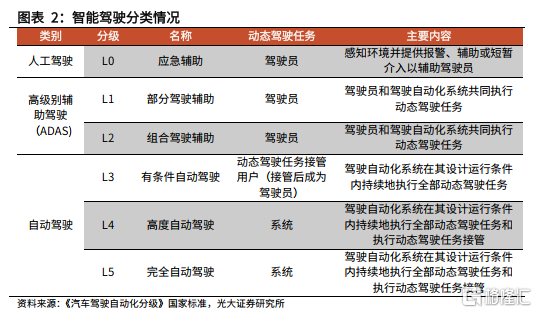

根據不同駕駛輔助程度,智能駕駛可分為不同級別。智能駕駛採用不同類型的傳感器,實現車輛對周邊道路、行人、障礙物、路側單元以及其他車輛的感知,在不同程度上實現車輛安全、自主、智能駕駛,根據中國《汽車駕駛自動化分級》國家標準,將智能駕駛分為不同級別:L0級別系統僅提供預警類功能,車輛控制完全由駕駛員掌控,因此屬於輔助預警;L1-L2級別系統可接管少部分的,不連續的車輛控制任務,屬於高級別輔助駕駛範圍(ADAS);L3-L5級別系統可以在激活後的一定情況下執行連續性駕駛任務,因此屬於自動駕駛範圍。但L5級別的完全駕駛由於技術、法規、政策、標準和道德倫理等問題,其短中期的可行性較低,因此目前L4為可行性較高且落地性較強的高級別自動駕駛等級。

1.2、電動化快速滲透,助力智能化發展

新能源汽車銷量持續超預期,滲透率快速提高。2021年新能源汽車銷量352.1萬輛,同比增長158%,市場佔有率提升至13.4%,同比增長8個百分點。根據國務院2020年10月發佈的《新能源汽車產業發展規劃(2021-2035年)》,到2025年新能源汽車新車銷售將達到汽車新車銷售總量的20%左右。新能源汽車由於自身性能和性價比不斷凸顯,以及爆款車型的不斷湧現,已經從政策補貼驅動轉變為市場需求驅動,未來新能源汽車滲透率將持續提升,助力智能化發展。

汽車工業的大變革,電動化是上半場,智能化是下半場。智能化依託於電動化,電動化的發展和滲透率的不斷提升更好的推動了智能化的進程。相較於傳統燃油車,電動化汽車的變革為智能化發展奠定了基礎。

電動化帶來車輛控制系統的變革,為自動駕駛提供基礎。自動駕駛階段,車身控制和響應速度非常重要,傳統燃油機由於機械結構原因,響應時間較長(200ms左右)且調整困難;電動汽車可以改變電流輸出,直接調整電機運轉速度,從而達到制動效果,響應時間縮減到20ms。一般而言,車輛發生車禍前的反應時間大概是600ms,電動車縮減的響應時間能夠為車輛遇險前提供時間來調整,避免事故的發生,為自動駕駛提供基礎。

智能化下電子設備增多,電動化為智能化提供電力和空間支持。傳統燃油車的動力依靠內燃機,整車電力通過蓄電池提供,智能化下整車用電量明顯提升,而搭載的蓄電池容量有限,無法滿足其功能需求;電動車以電池為動力來源,機械結構大幅簡化,為智能化提供必要的電力和空間支持,實現增加精準的控制和更快的反饋速度,因此電動車相較於傳統燃油車具備發展智能化的基礎。

1.3、智能化是未來整車廠差異化競爭着力點

電動化下製造端差異縮小,智能化成為新的競爭着力點。傳統汽車以動力總成(動力性能、燃油經濟性)為主要指標,以NVH控制能力(隔音、濾震、隔熱)、安全性(車身強度、氣囊數量)、車輛觀感(外觀與內飾)、車輛尺寸(內外部空間)為競爭差異點;在電動化趨勢下,傳統車的機械性能被電動車降維打擊,動力總成的變化和零部件數量減少使得整車製造端更加標準化,製造端差異縮小、附加值減少,產業價值鏈向智能化傾斜,智能座艙和自動駕駛成為整車廠未來新的競爭着力點。

年輕消費羣體的崛起,帶動智能化成為新的消費點。以90/00後為代表的消費羣體逐漸崛起並將佔據主導,其消費需求很大程度影響了整車廠的競爭着力點。根據SIC預測,2020年90/00後佔購車人羣的比例為26%,預計到2025年這一比例提升至38%,2030年有望超過50%。90/00後是伴隨智能手機發展和崛起的一代人,同時也是對智能化接受度最高的一代,購車時更加關注外觀、科技化配置而非質量、安全性,注重體驗感和新奇感,汽車的消費屬性不斷凸顯,消費者的選擇偏好帶動智能化成為新的消費點。

2、智能化趨勢對汽車產業鏈的影響

2.1、軟件定義汽車

智能化趨勢下,汽車將實現從“硬件定義”到“軟件定義”的轉變。從汽車發展歷程上看,經歷了“機械定義-硬件定義-軟件定義”不同階段。在“機械定義”時代,汽車由各類零部件組裝而成,僅能滿足用户的出行需求,無其他功能,機械設計、動力設備、生產工藝等為整車廠主要競爭點;隨着汽車製造工藝和用户需求升級,媒體設備、傳感器等元器件數量急劇增長,硬件端的堆積和升級成為整車廠商提供差異化的着力點,汽車進入“硬件定義”時代;在智能化趨勢下,整車廠通過提供軟件服務並利用OTA實現車內各種功能的在線升級成為發展着力點,汽車從“硬件定義”向“軟件定義”時代切換。

2.2、智能化改變整車端商業模式

傳統整車製造資產較重,以整車銷售為主要收入來源。製造端:傳統整車製造固定資產投入較大,折舊攤銷壓力較大,因此傳統整車換代週期一般在5-8年,打造爆款車型和提高產能利用率是整車廠盈利的關鍵。收入端:傳統整車廠主要依靠銷售新車盈利,以4S店加盟為主要銷售模式。

智能化趨勢下,整車廠盈利模式發生變化。車企盈利模式由一次性的整車銷售轉變為一次性的整車銷售+持續軟件付費,整車廠的盈利由整車銷量和存量客户的軟件付費所決定。

整車銷售具備明顯的週期特徵,軟件收費模式帶來盈利端的穩定。整車廠盈利依賴汽車銷售情況,而汽車銷售呈現明顯的週期波動特徵,且汽車整體銷量已呈現見頂回落趨勢,因此市場往往給予整車廠較低估值;軟件收費模式下,汽車廠通過每年對軟件服務進行收費,把一次性的整車買賣行為轉變成持續收費類的SAAS模式,重塑了整車廠的商業模式。軟件收費模式相較於一次性的整車銷售最大的優點在於邊際成本較低,整車廠只需要通過OTA就可實現動力系統、座艙娛樂系統、自動駕駛系統、車身電子系統、底盤系統等各環節的在線升級,在不改變車輛硬件條件下實現整車性能的提升,給客户帶來持續更迭的駕駛體驗,整車廠通過對OTA的升級收費便可持續獲得收益。

2.3、軟硬件解耦,零部件產業鏈重構

傳統汽車產業鏈以整車廠為主導,維持穩固的金字塔結構,各級供應商分工明確。傳統汽車中零部件數量非常多,零部件廠商和整車廠商維持穩固的金字塔結構,包括一級供應商、二級供應商、三級供應商。一級供應商給整車廠配套,提供模塊化、系統化的部件;二級供應商為一級供應商提供配套,以電子元件為主;三級供應商為二級供應商配套。由於汽車零部件標準嚴格,經過客户認證需要耗費大量的時間和精力,因此汽車產業鏈非常固化,新進入者很難切入。

傳統汽車時代,硬件以模塊化提供,形成分佈式電子電氣架構。傳統汽車時代以硬件為主、軟件為輔,硬件與軟件由提供功能模塊的Tier1廠商決定,並呈現強耦合關係,即不同的硬件只能使用相配套的軟件系統,不能兼容其他軟件系統。整車廠只需要把握如發動機等關鍵零部件的技術,其他功能模塊交於供應商來完成,最後由整車廠進行組裝。因此,傳統汽車時代是分佈式的電子電氣構架,各個硬件按照功能劃分進行模塊化組裝,相對獨立。

智能化時代最大的變革是軟硬件解耦,電子電氣結構由分佈式向集中式轉變。智能化時代整車廠需要通過OTA技術對車載系統進行在線升級,而分佈式電子電氣結構的功能ECU由不同供應商提供,代碼不統一且不同ECU中運行着不同的操作系統及應用軟件,難以進行整體OTA。

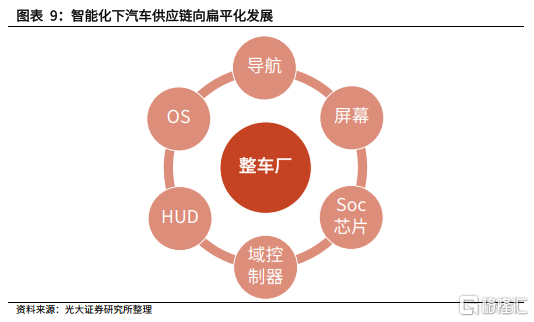

汽車供應鏈格局從垂直化向扁平化轉變。在“軟件定義汽車”時代,EE架構從分佈式向集中式轉變,軟硬件的解耦使得軟件架構層面打通,未來軟件端將是整車廠的着力點。整車廠只有對軟件端有較深的理解,才能主導各個供應商進行個性化、定製化的開發,否則只能依賴供應商提供的標準化產品,無法建立自身產品的差異性。在此趨勢下,具備自主研發能力的主機廠可跨過Tier 1直接與具備軟件實力的Tier 2進行合作,帶動Tier 2向Tier 1轉移,從而打破之前汽車產業鏈傳統的垂直供應體系,轉變為扁平化模式。

3、汽車與手機發展歷程對比

3.1、汽車和手機發展歷程相似

汽車行業發展與手機從功能機向智能機的變遷相似。從手機和汽車的變革來看,都有網絡基礎設施的升級支持、產品功能的顛覆性改變和爆款產品的推動。在手機從功能機向智能機轉變過程中,經歷了通信技術從2G-3G-4G的升級,在此過程中完成了手機從功能機向智能機的切換和普及,功能上在通信功能的基礎上增加了社交、娛樂等功能,增加了人機交互時間,並在爆款產品iphone 4的推動下,智能手機滲透率快速提高;汽車智能化趨勢下,5G和V2X技術發展為智能化提供網絡基礎設施的支持,功能上智能汽車在智能駕駛方面有諸多應用場景,並向着無人駕駛目標前進,增加了人機交互時間,並在model 3的推動下行業快速發展,智能汽車滲透率逐步提升。

產業巨頭的快速發展帶動行業變革,國內企業有望充分受益。手機和汽車的發展過程中,都有產業巨頭的崛起帶動供應鏈發生變革:

智能手機時代:蘋果開創的“自主設計+供應鏈管理”體系,把整個生產全部外包,把更多的零件拆分,讓幾百家供應商直接進入蘋果的採購體系,開放的採購模式讓國內企業有機會進入蘋果產業鏈,並通過自身的成本和規模優勢不斷增加市佔率,國內企業在技術和生產工藝上不斷進步,也誕生出了國內OPPO、VIVO、小米等一批優秀的國內手機廠商。

智能汽車時代:特斯拉打破了傳統汽車產業鏈垂直化供應模式,利用扁平化的方式增加了供應鏈的靈活性,利於新能源車的研發。傳統的汽車供應鏈比手機更加保守,車企的零部件的採購和定價被部分Tier 1企業牢牢掌握,產業鏈高度保守,新進入者很難進入,同時新技術的引進需要各級供應商進行協調,不利於智能化下技術的快速迭代。特斯拉的鮎魚效應使得汽車產業鏈從封閉轉向開放,且汽車零部件行業相較於消費電子行業市場規模更大,中國汽車零部件企業可能出現過去幾年消費電子產業鏈一樣的蓬勃發展的機會。

3.2、滲透率是判斷需求拐點的關鍵

滲透率指標是回顧智能手機的發展歷程和判斷智能汽車需求拐點的關鍵指標。新品種進入市場後一般會經歷“導入期—成長期—成熟期—衰退期”,不同時期對應不同的滲透率和市場增速。從智能手機的發展歷程看,15%/40%/70%是智能手機滲透率的三個關鍵節點:1)滲透率0-15%為導入期:市場仍以功能機為主,智能機僅被少數消費者接受,主流廠商技術差異較小;2)滲透率15%-40%為成長初期:產品升級,軟硬件迅速進步,全新體驗的爆款產品出現,滲透率快速提升;3)滲透率40%-70%為成長後期:頭部企業競爭優勢明顯,技術升級同時價格下探,智能手機開始普及;4)滲透率70%以上為成熟期:行業增速減緩,需要不斷技術創新驅動行業成長,整體偏向週期波動。類比來看,智能電動車發展路徑也將大致遵循相似狀況,滲透率將是判斷智能汽車需求拐點的關鍵指標。

2022年是電動化進入迅速成長期,智能化邁入發展元年的關鍵節點。參考智能手機發展歷史,終端設備滲透率超過15%時行業進入高速發展時期,目前中國新能源汽車的發展已經從導入期(滲透率0%-15%)向成長前半段(滲透率15%-40%)邁進,行業將迎來高速增長時期,同時電動化的普及也將加速智能化的發展進程。2022年將是汽車智能化從L2向L3跨越的重要窗口,多款支持L3級別自動駕駛的車型將會量產落地,智能化邁入發展元年。

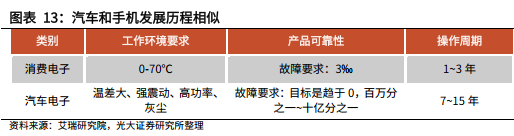

3.3、汽車電子認證壁壘更高,客户粘性更高

對智能汽車產業鏈而言,由於車規級要求和認證壁壘較高,客户粘性比消費電子更高。汽車行業粘性比消費電子強很多:1)汽車的工作環境比消費電子惡劣、複雜,汽車以安全性和耐久性為評價體系,消費電子以性能為評價體系,因此汽車電子產品可靠性要求更高;2)汽車迭代慢、銷量少,且固定資產投入較大,單一型號汽車需要至少出售5年才能獲得較高的盈利,車型迭代慢導致供應商更換頻率低於消費電子;3)自動駕駛中需要做大量驗證試驗和上百萬公里路測,且算法和硬件結合進行數據訓練,更新供應商往往會帶來大量的驗證工作。

4、汽車智能化下受益板塊

4.1、智能座艙

智能座艙是消費者娛樂空間的延展,感知體驗明顯。智能座艙通過“液晶儀表+中控屏+HUD+氛圍燈+座椅+聲學系統”等配置升級,使得汽車座艙具備高性能顯示和感知交互能力,能為駕駛者帶來多功能的駕駛和娛樂體驗。智能座艙實際上是人類“第三空間”的拓展,受益於消費者對智能化場景需求的日益增長,滲透率有望加速提升。

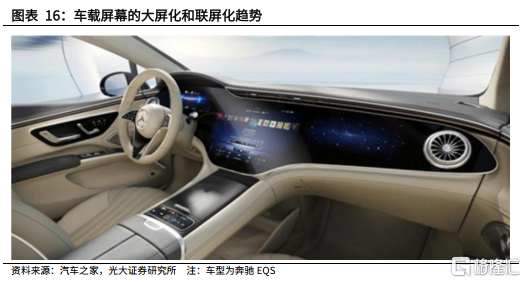

車載屏幕是駕駛者能直接體驗到智能駕駛差異性的環節。車載屏幕顯示着車內各種信息,也是智能化功能的載體,駕駛者通過車載屏幕實現對車輛信息的實時獲取,車載屏幕的升級將會帶來駕駛體驗的升級,是整車廠打造產品差異性的重要環節。

智能化背景下更多的信息和功能需要車載屏幕顯示,屏幕數量大幅提升。智能座艙需要搭載更多的顯示屏來顯示車輛信息和承載更多的功能,主要功能是輔助駕駛和影音娛樂。目前中控顯示屏、儀表顯示屏為車載顯示主要設備,抬頭顯示、後視鏡屏、前後排娛樂大屏正成為車載顯示發展新方向。根據Omdia的數據,2020年全球車載顯示屏出貨量1.27億片,預計到2030年達到2.39億片,CAGR達到6.5%。

智能化趨勢下,車載顯示向高端化、大屏化、聯屏化發展。汽車智能化趨勢下,人車交互需求相較傳統汽車有大幅提升,傳統車載顯示屏幕無法滿足智能化要求。智能化下人車交互需求大幅提升,對車載顯示屏的顯示效果、透光率、觸控手感等都有更高的要求,推動車載屏幕向高端化發展。並且屏幕尺寸也在加速擴大,大尺寸屏幕能夠增加顯示內容提升交互體驗。另外,傳統中控屏由於與儀表盤相隔較遠,駕駛者使用過程中需要分散更多注意力,在聯屏方案中,儀表與中控屏雙聯屏共用一塊屏幕,削弱了物理分割感,提升了使用體驗。

車載屏幕產品要求高,競爭格局穩定。與手機等消費電子產品相比,汽車需要在各類複雜環境中長期使用,因此對工作環境、貯存温度、工作電壓等要求高於消費電子產品。具體來看,汽車由於長期高温行駛或存放在户外,因此車載顯示器需要有較強的耐熱、抗寒性能,工作穩定需要在-30℃至85℃;汽車平均壽命在7-12年,車載屏幕需要達到相應地使用壽命;車載屏幕亮度要求較高,需要在陽光下看清屏幕內容。因此,車載屏幕產品認證嚴格,認證週期長達2-3年,一旦正式進入客户體系,通常很難被其他廠商取代,客户關係穩定。

車載屏幕產業鏈主要分為上游顯示組件、中游模組和下游整車廠。車載顯示產業鏈上游主要是顯示組件企業,包括液晶材料、玻璃基板、偏光片、芯片、PCB、背光模組等;中游模組主要分為顯示面板、觸控屏和觸顯模組;下游主要是Tier1企業和整車廠。

4.2、智能駕駛

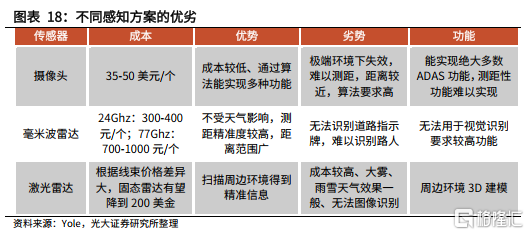

智能駕駛主要分為“感知-決策-執行”三大層面,結合轉債市場標的情況,我們主要對感知層中的視覺方案進行分析。感知層主要是通過傳感器代替人的眼睛和耳朵,來實現對環境和車身的感知。目前主流的方案主要由三種,分別是通過攝像頭、毫米波雷達和激光雷達方式實現,三種方式各有優劣。攝像頭方案成本較低,但在極端環境下容易失效且對算法要求極高;毫米波雷達不受天氣影響,測距精準,但無法識別物體;激光雷達能夠掃描周邊環境進行3D建模,但成本較高。目前主流的感知層技術路線:1)以特斯拉為代表的視覺算法方案,以攝像頭為主導,搭配毫米波雷達等通過算法構建基於純視覺效果的路況模型;2)融合感知的激光雷達方案,以激光雷達為主,同時搭載毫米波雷達、攝像頭等,可以進行遠距離、全方位探測,效果好分辨率高,但硬件成本高。

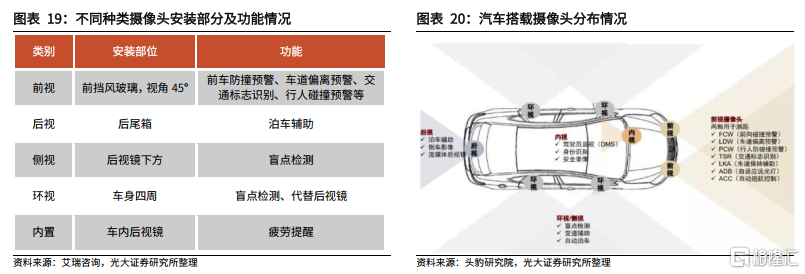

車載攝像頭是視覺方案的核心傳感。車載攝像頭按照功能可劃分為感知攝像頭(ADAS攝像頭)和影像攝像頭,按照位置劃分可分為前視、後視、側視、環視和內置攝像頭。不同位置攝像頭有着不同的功能,共同完成自動駕駛感知功能。

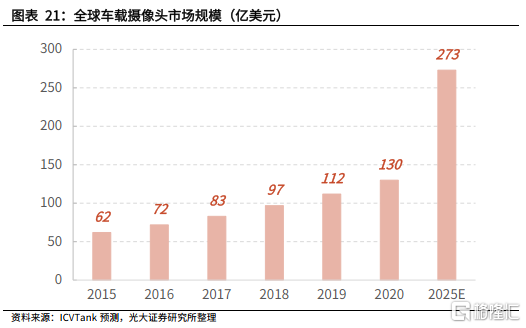

隨着自動駕駛推進,單車攝像頭數量快速提高。自動駕駛級別的不同,對單車攝像頭的數量的要求也不同:L1/2車輛主要以倒車或環視攝像頭為主,單車攝像頭數量約3-5顆;L3級別需要安裝前視攝像頭,單車攝像頭約8顆;L4/5基本包括各種類型攝像頭,單車攝像頭在10-20顆。根據ICVTank預測,2025年全球車載攝像頭市場規模有望達到273億美元,2020年-2025年複合增速達到16%。

車載鏡頭中圖像傳感器和鏡頭成本佔比最高。車載攝像頭主要由光學鏡頭、圖像傳感器、圖像信號處理器、串行器、連接器等器件。其中圖像傳感器成本佔比最高達到50%,鏡頭佔比達到20%,為車載攝像頭中主要成本器件。

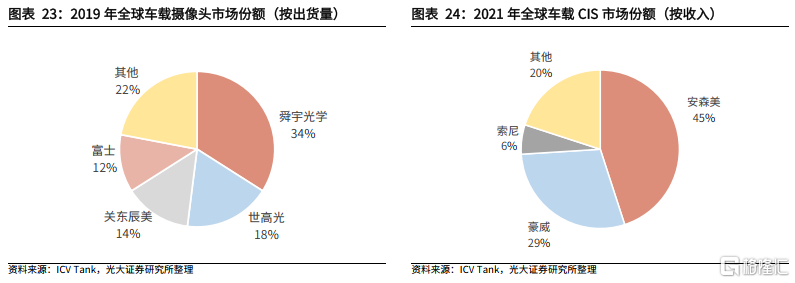

車載鏡頭中舜宇2019年出貨量排名第一、聯創迅速崛起。根據ICVTank統計,2019年舜宇光學車載攝像頭全球出貨量排名第一,市佔率達到34%,此外韓國世高光、日本關東辰美、日本富士市佔率分別達到18%、14%和12%。我國廠商中除舜宇光學外,聯創電子也是具備競爭優勢的廠商,目前已經進入特斯拉等主流車廠供應鏈。

車載CIS市場集中度高,韋爾收購豪威科技成為行業第二。CIS(CMOS Image Sensor)是當下主流車載攝像頭圖像傳感器方案,根據ICV Tank統計,2021年安森美市佔率第一達到45%,是絕對的龍頭企業,豪威科技市佔率達到29%,傳統的手機CIS廠商索尼和三星進入車載市場時間較晚,目前仍處於追趕階段。國內廠商韋爾股份通過收購豪威科技切入車載CIS業務,成為行業第二。

5、重點轉債梳理

5.1、聯創電子(聯創轉債)——車載鏡頭領域國內領先高端供應商

公司以觸控顯示業務起家,以光學業務作為未來發展戰略,車載光學是公司未來最大看點。公司通過Mobileye、英偉達、華為等車企自動駕駛方案切入Tier 1和造車新勢力企業,高端自動駕駛鏡頭供應商國內僅舜宇光學和聯創電子,由於車載鏡頭認證壁壘和技術壁壘高,未來3-5年格局穩定,公司有望深度受益於汽車智能化浪潮。

行業趨勢:

智能駕駛趨勢下,車載攝像頭是感知層核心傳感器,單車攝像頭數量隨着自動駕駛級別的提升而增加。感知層主流傳感器為攝像頭、激光雷達和毫米波雷達,目前量產車型普遍採用多傳感器融合方案,攝像頭數量隨着自動駕駛功能要求逐步增多。車載攝像頭要求更嚴格,認證壁壘和技術壁壘較高。車規級攝像頭由於工作環境相對惡劣,對耐高温、抗震、使用壽命等都有較高要求,一般完整的認證週期需要2-3年,因此車載攝像頭技術壁壘和認證壁壘。

公司優勢:

1)模造玻璃技術和產能優勢為公司車載光學業務建立壁壘。車載攝像頭工作環境惡劣,高像素ADAS攝像頭需要採用模造玻璃,而模造工藝技術壁壘較高,是光學業務的主要壁壘。公司在模造玻璃方面有很深的技術積累,2014年起深耕超清廣角鏡頭,所積累的技術優勢可以直接應用到車載攝像頭領域。目前,公司模造玻璃產能已達到5kk/月,僅次於日本豪雅(6kk/月),為全球第二大模造玻璃製造商,公司產能優勢明顯。

2)通過Mobileye、英偉達等車企自動駕駛方案切入Tier 1和造車新勢力企業。Mobileye是全球ADAS視覺識別技術龍頭,為整車廠提供“車載攝像頭+算法+視覺處理芯片”整體解決方案,公司目前有2顆鏡頭通過EyeQ4認證、8顆鏡頭通過EyeQ5認證。Mobileye是整體方案提供商,公司攝像頭是綁定Mobileye進行銷售,整車廠如果更換攝像頭會面臨責任劃分、設備調試等問題,所以不會輕易更換攝像頭供應商,隨着Mobileye的高速發展公司有望持續受益。此外,公司進入英偉達研發體系,並進入特斯拉、蔚來、比亞迪等整車廠供應鏈。

產能規劃:

截止2021年底,手機方面,公司手機鏡頭產能約為18kk/月,手機攝像頭模組產能約16kk/月;車載方面,鏡頭產能約3kk/月,攝像頭模組產能0.5kk/月。新增產能方面,公司在綜合考慮市場環境等因素情況後,已將非公開發行股票原計劃投入“年產2.6億顆高端手機鏡頭產業化項目”的募集資金全部用於“年產2400萬顆智能汽車光學鏡頭及600萬顆影像模組產業化項目”,以加快發展車載光學鏡頭項目,快速擴充車載鏡頭產能。此外,合肥車載光學產業園項目投產後將新增5000萬顆車載鏡頭和5000萬顆車載鏡頭模組產能。

估值情況:

截至2022年3月11日,聯創轉債轉股溢價率為18.3%,聯創電子PE(TTM)為120.4倍,轉股溢價率處於低位但PE指標處於較高位置。

風險提示:

1)智能駕駛滲透率低於預期的風險。

2)產能擴張不及預期的風險。

5.2、韋爾股份(韋爾轉債)——國內CMOS圖像傳感器龍頭

公司以半導體分銷業務起步,2019年收購國內CMOS廠商豪威科技、思比科,切入CIS領域。目前,公司主要業務包括半導體產品設計及銷售(CIS產品、模擬電路產品、屏幕顯示驅動)、電子元器件代理及銷售等。CMOS圖像傳感器是將接收到光學信息轉換為電信號,是攝像頭的核心零部件,價值量佔比超過50%。CMOS是決定圖片質量的關鍵因素,傳感器尺寸越大、感光性能越好、信噪比越低,成像效果越出色。

行業趨勢:

1)CIS替代CCD成為主流圖像傳感器。圖像傳感器加工工藝主要有CMOS工藝和CCD工藝,早期因為CCD圖像傳感器光照靈敏度高、噪音低等優點而佔據市場,但CCD存在高功耗、高電壓、弱抗輻射等問題。隨着技術發展,CMOS存在的技術缺點被解決,並具有低功耗、低成本、高集成度等優點,因此逐漸佔據市場成為主流圖像傳感器。

2)智能化趨勢下,車載CIS迎來量價齊聲階段。量:隨着智能駕駛技術不斷升級,需要搭配更多的鏡頭完成對應功能,在側視、環視、前視、後視、內置等車身各個方位搭載攝像頭,目前L1/2車型搭載3-5顆鏡頭,未來L3將搭載至少8顆鏡頭,L4/L5將達到10-20顆;價:像素要求提高推動車載CIS單車價值量提高。智能駕駛對物體識別要求更高,高清攝像頭能夠探測的距離更大,感知內容也更加清晰,目前高端手機攝像頭像素已經達到64MP,甚至108MP,而汽車高端CIS像素為8MP,未來有很大的增長空間。

公司優勢:

1)CIS行業集中度高,豪威位列全球出貨量第三。從全球圖像傳感器市場看,2019年出貨量最高的是索尼、三星和豪威,分別佔比31%、28%和16%;從細分領域上看,手機圖像傳感器市場,市佔率前三是索尼、三星、豪威;車載CIS市場,市佔率前三是安森美、豪威和索尼;安防電子CIS市場,市佔率前三是豪威、思特維和索尼。

2)手機市場是公司主要營收來源,汽車、安防領域快速增長。智能手機滲透率和手機攝像頭數量增加提升是近年來手機業務增長的主要原因,但智能手機市場目前增速放緩,未來手機業務增長有限,公司積極佈局汽車和安防等領域帶來新的業績增長點。

估值情況:

截至2022年3月11日,韋爾股份轉股溢價率為29.2%,韋爾股份PE(TTM)為43.2倍,轉股溢價率處於較高位置而PE指標處於低位。

5.3、長信科技(長信轉債)——車載顯示龍頭,戰略聚焦汽車電子

公司主營業務集中在汽車電子和消費電子板塊,汽車電子業務是公司未來業績增長主要來源。公司汽車電子業務主要分為兩個方面:1)與屏幕相關的各類電子元器件,包括觸控sensor,觸控模組,車載用蓋板,以自制元器件為主。2)通過外購的顯示模組,外購IC做貼合、封裝,構成車輛中各種各樣的屏幕,包括中控、儀表盤、抬頭顯示、後視鏡等的屏幕。公司汽車電子板塊業務增長迅速,或將成為公司主要營收來源,2020年公司汽車電子業務佔比20%,21年佔比接近40%。消費電子主要為減薄業務:薄化是指對玻璃進行減薄以達到顯示模組輕薄化的目的,可以分為傳統薄化和新型薄化,公司在傳統減薄市場裏已經佔據30%的市場規模,在中國佔據50%市場規模,是蘋果公司唯一認可的macbook和pad屏幕減薄的生產基地,未來傳統減薄主要來自於海外轉單需求以及公司進入國際市場,為面板廠提供減薄需求。

行業趨勢:

1)智能化趨勢下,車載屏幕數量大幅提升,並向高端化、大屏化發展。智能座艙需要搭載更多的顯示屏來顯示車輛信息和承載更多的功能。此外,智能化下人車交互需求大幅提升,對車載顯示屏的顯示效果、透光率、觸控手感等都有更高的要求,推動車載屏幕向高端化、大屏化發展。

2)汽車電子門檻更高,認證要求要比消費電子更加苛刻。消費電子的認證週期是3-6月,而汽車電子的認證週期是1-2年。從技術指標上來看,汽車電子的安全性、穩定性、複雜性和技術先進性、核心指標上都強於消費電子。從安全性講,在車輛上做各種各樣的安全性測試,要求屏幕只能形成碎裂紋,不能形成濺射;穩定性上,在不同的温度條件下,保持車載屏幕的穩定運行,在±50°的條件;先進性,陽光下手機屏幕看不清,在行駛車輛中太陽直射在車載屏幕,要求車載的senor蓋板有很強的透光性、很少的反射性,要求ITO的鍍膜上有很高的技術標準;在供應鏈格局上,汽車電子以獨供為主,一般少有二供,一供的比例超過70%。

公司優勢:

1)“3D曲面蓋板+車載觸控Sensor+觸顯一體化模組+全貼合”產業鏈一體化優勢,順應行業高端化、大屏化趨勢。車用觸控顯示模組主要由防護蓋板玻璃、觸控模組TP、液晶顯示屏LCD/OLED組成。公司提供的“3D曲面蓋板+車載觸控Sensor+觸顯一體化模組+全貼合”技術,即為客户提供車載蓋板、車載Sensor、車載觸顯一體化模組等關鍵元器件,也為客户提供封裝業務。

2)關鍵設備實現自主開發,成本優勢明顯。競爭格局上,車載Sensor主要對手是台灣宸鴻科技(TPK)、日本雙葉、日本電裝等;3D蓋板方面,主要競爭對手是旭硝子(AGC)等,公司在車載元器件和模組上在國內均位於前列。3D蓋板所需熱彎機已實現完全國產化,由公司進行設計、製造。

汽車電子客户情況:

新能源客户:公司是特斯拉model X、model S,比亞迪唐、秦、宋、漢,蔚來ES8、ET7,理想ONE獨供,紅旗H4的供應商,除此之外,小鵬、哪吒等新勢力馬上實現量產。公司新能源客户中收入佔比最大的是比亞迪,佔比50%以上,是比亞迪主要車型的獨供,第二大客户是特斯拉。新能源客户營收佔汽車電子業務的13-14%。

傳統燃油車客户:燃油車體系裏,公司是Tier 2,主要和Tier 1 如大陸,阿爾泰,博世合作,通過Tier 1進入到BBA、福特、現代、本田,豐田等,在國內主要通過德賽西威和東軟合作,通過其進入廣汽,上汽等,公司產品覆蓋全球70%以上的品牌。

估值情況:

截至2022年3月11日,長信轉債轉股溢價率為9.3%,長信科技PE(TTM)為25.4倍,轉股溢價率和PE指標均處於較低位置。

風險提示:

1)行業競爭加劇的風險

2)客户拓展不及預期的風險。

7、風險提示

(1)宏觀環境變化風險。

(2)汽車智能化正股股價波動對轉債市場價格波動的影響。