本文來自:林莎策略觀察 作者:林莎

摘要

我們在上一篇報吿《北向資金的阿爾法有多強?》中拆解過自陸股通開通以來北向資金的投資回報,發現:北向資金的長期收益可以跑贏指數及股票型基金,超額收益來自於重配行業和選股能力。基於跟蹤北向資金的流入/流出情況,對行業的漲跌有較強的預測效果。本期報吿我們嘗試構建北向資金的跟隨策略,以期尋找超額收益和回撤控制性價比最優的策略。

基於北向資金持倉市值Top50的個股構建組合,能跑贏北向資金整體及市場基準

嘗試基於跟蹤持倉市值和淨流入變化兩種策略,分別對照選取不同觸發條件(Top100/50/30/10或者不同流入閾值),發現跟蹤持倉市值的策略最優。自我們可得數據以來(2020年5月),跟蹤持倉最大的50支股票累計收益率31.92%,超額收益為23.12%,夏普比率為1.34,周平均換手率為2.83%。該策略對北向資金整體已經實現明顯的超額收益,北向整體的累計收益率15.17%,超額收益率8.76%,夏普比率為0.93。而跟蹤淨流入變化的策略雖然在收益率表現上更優(累計收益率64.29%,超額收益為23.23%),但需要超高的換手率(91.25%)才能實現。所以我們選擇跟蹤持倉Top50策略,且驗證發現周度策略明顯優於月度策略。

我們嘗試基於“北向50個股”構建行業跟蹤策略

考慮到頻繁跟蹤個股持倉變動可能帶來較高跟蹤成本,我們根據北向資金持倉市值Top50的個股所在行業,構建了對應的行業投資策略,買入對應的行業指數,設置行業調整閾值(周單個行業佔比累積變動達到4%或者總體累積變動達到10%時,次周開盤再進行調倉)。

北向行業跟蹤策略優於“北向50個股”

1)北向行業相比市場的超額收益率為24.24%,優於“北向50個股”策略的超額收益率23.12%。2)夏普比率來看,北向行業的夏普比率為1.98優於北向Top50個股的1.34;3)回撤來看,北向行業指數回撤控制能力也優於其他,其在過去兩年的最大回撤為37.13%,明顯低於“北向50個股”的59.80%、北向整體的56.47%,股票型基金指數的51.11%。

北向行業持股相對穩定,跟蹤成本較低。近期需要TOP50股票中末位股票所處行業可能出現的下調

1)自建立跟蹤策略以來,“北向行業”策略觸發調倉閾值發生過12次,當前的行業配置比例及歷史調倉情況詳情參見正文表6;2)北向行業策略跟蹤穩定性較高,自2021年12月以來,北向資金在1月、2月大幅流入294.94億元,3月(截止到15日)流出324.21億元,而北向Top50行業的持倉總體變動僅為2.03%,未觸及行業調倉線。在北向資金整體出現大幅波動時期,行業跟蹤策略也能維持相對穩定;3)關注北向Top50的後10只股票,需要跟蹤若當個行業變動是否超過4%的調倉閾值。

正文

我們在上一篇報吿《北向資金的阿爾法有多強?》中曾經拆解過自陸股通開通以來北向資金的投資回報,發現:北向資金的年複合收益可以跑贏指數及股票型基金,且超額收益來自於重配行業和選股能力。基於跟蹤北向資金的流入/流出情況,對行業的漲跌有較強的預測效果。本期的報吿,我們嘗試構建北向資金的跟隨策略,尋找超額收益和回撤控制性價比最優的策略。

01 個股跟隨策略:持倉市值還是流入規模

基於北向資金誠然擁有“聰明的資金”的屬性,具備獲得超額收益的能力。我們嘗試用不同的策略跟隨北向資金,綜合對比超額收益/回撤程度/夏普比率和考慮控制換手率的情況下,跟隨北向資金持倉Top100/50/30/10的股票或者跟蹤北向資金淨流入比例(北向資金周流入金額/北向資金周平均持倉)超過0.2/0.3/0.4/0.5的股票。

1.1 策略一、基於北向資金持倉市值的跟隨策略

我們持續跟蹤前一週北向資金的持倉情況,並在第二週開盤等比例買入前一週持倉量最大的前100/50/30/10支股票。我們在可得數據的起始點(2020/5/11)一次性買入上一週持倉最大的100/50/30/10支股票,此後如果這一週的持倉情況與上一週的北向資金持倉情況不同,則在下一週買入賣出變化的股票並保持持有未發生變化的股票。同時,我們也使用北向資金持倉市值的月度持倉數據構建了Top股票追蹤策略,發現還是周度策略的累計收益率更高(月度策略的累積收益率為29.89%),故最終選擇使用週數據來構建策略。

從收益率和夏普比率上來看追蹤持倉最大的50支股票的效果最好,累積超額收益為23.23%,夏普比率為1.34,此時周平均換手率為2.83%。對照來看,北向資金整體的累積超額收益率為6.37%,夏普比率為0.93,低於追蹤持倉最大的50支股票策略的夏普比率。這説明該策略相比北向資金整體的回報有明顯提升。

我們嘗試拆解該策略超額收益的主要來源區間。從收益率數據來看,追蹤持倉最大的50支股票策略的超額收益率主要來源於2020/8/17-2021/2/10這段時間,在這26週中策略有20周跑贏了大盤,累積超額收益率從2020/8/17的5.87%達到了2021/2/10的36.50%。在2021/2/13-2021/5/14這段時間中,策略收益出現了回調,在這13週中“北向50”跑贏大盤5周,累積超額收益率縮水到22.57%,回撤為41.98%,整體跑輸大盤收益率13.93%。在其餘時間段追蹤持倉最大的50支股票策略與“滬深300”的收益率差距不大。

1.2 策略二、根據北向資金流入比例的跟隨策略

我們持續跟蹤前一週北向資金的淨流入比例(北向資金周淨流入金額/北向資金周平均持倉),並在第二週開盤等比例買入前一週流入比例超過0.2/0.3/0.4/0.5的股票。我們在2020/5/11開始實施這一策略,買入前一週流入比例超過0.2/0.3/0.4/0.5的股票,此後如果這一週的持倉情況與上一週的北向資金持倉情況不同,則在下一週買入賣出變化的股票並保持持有未發生變化的股票。

僅從收益率和夏普比率的角度來看,策略二的表現非常優異,在買入流入比例超過0.5的股票時年化收益率最高,可以達到37.69%,而對應的夏普比率也達到1.84。與北向資金整體來進行對比,在收益率,夏普比率,最大回撤三個指標上的表現都優於北向資金整體的表現。

與策略一對比策略二同樣在收益率和夏普比率方面的表現都更優異,但是在換手率方面二者卻存在極大的差異,策略一中追蹤持倉最大的50支股票策略的周換手率僅為2.83%,而策略二中買入流入比例超過0.5的股票策略的周換手率則達到91.25%。如果考慮策略二的超高換手率帶來的交易成本,那麼策略二的收益可能是被高估的,同時過於頻繁的換倉也增加了策略的操作難度,所以綜合考慮以上因素我們選擇了策略一作為核心策略。

02 行業跟隨策略:基於個股市值構建行業持倉

嘗試基於北向資金持倉市值Top50的個股所在行業構建行業組合,分析其超額收益、最大回撤及換手率等指標。

2.1 北向資金的行業變動情況

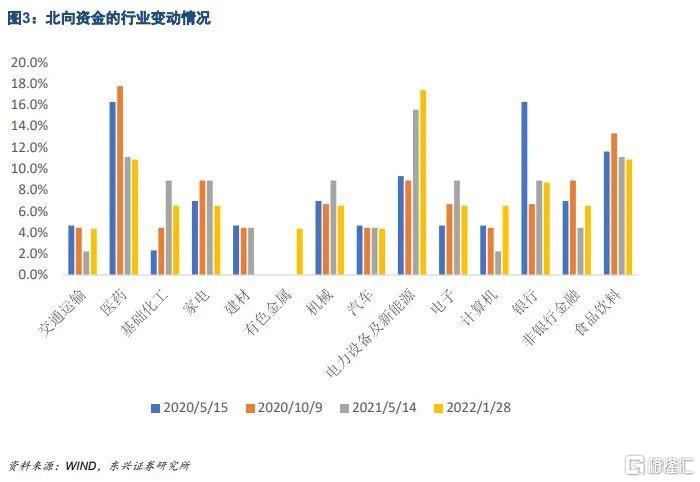

發現:若跟蹤北向資金持倉市值Top50的個股總共涉及:電力設備及新能源、電子、非銀行金融、機械、基礎化工、計算機、家電、建材、交通運輸、汽車、食品飲料、醫藥、銀行、有色金屬這14個行業[1] 。我們以單個行業持倉比率變化幅度達到7%作為閾值進行篩選,發現自2020年5月至今北向資金的行業分佈經歷了2次大幅調整。分別是:從2020.5-2020.11高配食品飲料和醫藥,逐漸減持銀行;從2020.11-2021.5逐漸減持食品飲料和醫藥,增持電力設備及新能源;2021.5後電力設備及新能源持股最高,其他行業比較均衡。

具體而言,在2020/5/15,持股比例最高的是銀行和醫藥佔比為16.3%,其次是食品飲料行業佔比為11.6%,電力設備及新能源佔比9.3%。而到了2020/10/9,行業持股情況發生了調整,在過去的5個月中,北向資金持倉市值Top50中對醫藥和食品飲料繼續進行增持,二者之和佔比達到31.3%;對銀行進行了大幅減持減少近10個百分點到6.7%。其餘像家電和非銀金融也有所增長;從2020年11月開始,北向資金持倉市值Top50開始對醫藥和食品飲料減持,到2021年5月醫藥和食品飲料佔比之和回到22.2%。電力設備及新能源佔比大幅增長,佔比達到15.6%位列第一,基礎化工和銀行也有所回調。這一趨勢一直持續到2022/1/28,電力設備及新能源一騎絕塵達到17.39%,其餘持股則比較均衡大多處在4%-10%的區間。

2.1 構建北向資金Top50的行業投資策略

根據北向資金持倉市值Top50的個股所在行業,構建了對應的行業投資策略。自2020/5/15開始,根據北向資金持倉市值Top50的個股所在行業的比例買入對應的行業指數,並在當週單個行業佔比累積變動達到4%或者總體累積變動達到10%時,在次一週開盤時將行業指數持倉調整到上週的北向資金Top50行業佔比。自2020年5月以來,出現12次調倉,平均周換手率為0.96%。

對比北向行業、北向Top50個股以及中證股票基金指數的收益情況,發現北向行業的表現更優。1)北向行業相比中證股票基金指數的累積超額收益率為7.16%,相比市場的累積超額收益率為23.12%,其整體表現也優於跟蹤北向Top50個股;2)夏普比率來看,北向行業的夏普比率為1.98優於北向Top50個股的1.34;3)回撤來看,北向行業指數回撤控制能力也優於其他,其在過去兩年的最大回撤僅37.13%,明顯低於北向50的59.80%、北向整體的56.47%,股票型基金指數的51.11%。

03 當下的策略:北向50及北向行業策略

在2022/3/7-2022/3/11這一週中北向資金整體流出358.45億元,而北向Top50所在行業的持倉則相對穩定,北向行業總體變動僅為2.03%,未達到我們設定的變動閾值,我們跟蹤的是行業持倉結構的相對變化,即便是北向資金的大幅波動,當未觸及行業波動閾值的時候,我們的策略也能相對穩定。北向行業中電力設備及新能源依然股票總數最多為7支股票並且有5支股票都排在持倉前15名,其次是食品飲料和醫藥的5支股票以及銀行的4支股票。從個股來看,北向資金依舊偏好各行業的頭部企業。

北向行業持股相對穩定,跟蹤成本較低。近期需要TOP50股票中末位股票所處行業可能出現的下調。1)自建立跟蹤策略以來,“北向行業”策略觸發調倉閾值發生過12次,當前的行業配置比例及歷史調倉情況詳情參見正文表6;2)北向行業策略跟蹤穩定性較高,自2021年12月以來,北向資金在1月、2月大幅流入294.94億元,3月(截止到15日)流出324.21億元,而北向Top50行業的持倉總體變動僅為2.03%,未觸及行業調倉線。在北向資金整體出現大幅波動時期,行業跟蹤策略也能維持相對穩定;3)關注北向Top50的後10只股票,需要跟蹤若當個行業變動是否超過4%的調倉閾值。

風險提示

市場波動超出預期,分析結果基於歷史數據測算,可能存在數據統計誤差,在政策、市場環境發生變化時存在失效的風險。