本文來自: 興業研究宏觀,作者:郭嘉沂 付曉芸

2022開年以來美元實際利率明顯上升,但黃金亦大幅反彈。俄烏衝突是資金配置黃金的一個原因,但戰爭本身對黃金的影響是脈衝式的。影響金價的中期核心變量仍是通脹與實際利率。

我們優化了黃金的實際利率預測模型,除了TIPS也考慮了調查通脹預期和美國月度CPI同比。

模型證明,隨美國CPI同比上升,其對於金價的影響權重也不斷上升。在高通脹環境中,黃金拐點與調查通脹預期拐點完美對應,而與實際利率拐點脱敏。本輪金價漲勢何時出現拐點,需密切關注調查通脹預期拐點。

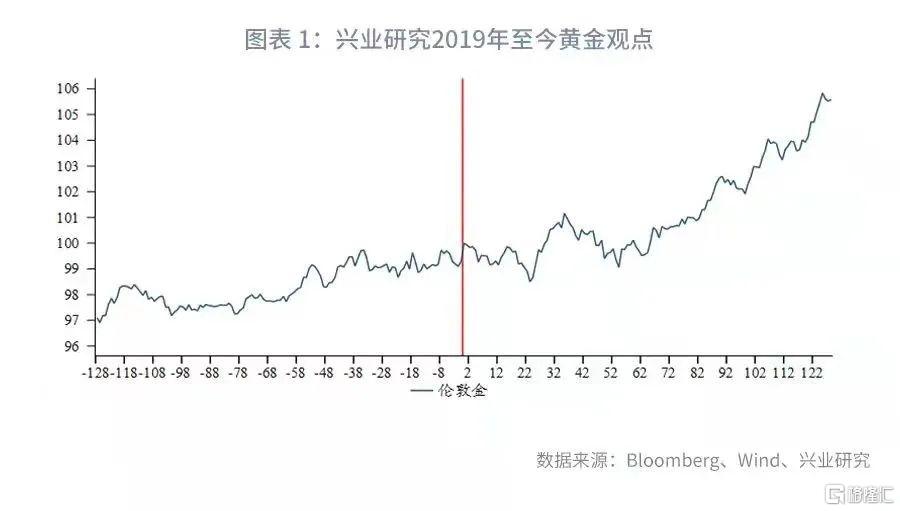

伴隨着居高不下的通脹,2022年開年以來美聯儲發聲的鷹派程度也屢屢超出市場預期。當前利率期貨隱含的美聯儲年內加息6次(每次25bp),若兑現預期將是次貸危機後年度最多加息次數,在80年代後較為罕見。在美聯儲如此鷹派的情況下,黃金近期表現亮眼,與實際利率走勢形成明顯背離。雖然近期俄烏衝突是資金配置黃金的一個原因,但歷史來看,戰爭前後90天內黃金整體仍處於震盪概率較高,這表明戰爭本身對黃金的影響多是脈衝式的。通脹仍是黃金中期趨勢最重要的影響因素。

一、黃金推手:通脹還是通脹預期

1.1三種實際利率建模

2022開年以來,十年期美債收益率繼續上揚,TIPS債券所隱含的通脹預期有所回落,導致實際利率大幅上升。與通脹預期回落形成對比的,2022年1月美國CPI同比上漲7.5%,升至1982年2月以來新高。通常而言實際利率作為黃金價格的錨,其走勢與黃金完美負相關。但實際利率上升背景下,黃金也大幅反彈。這背後的原因為何?本章節將分析通脹與通脹預期究竟誰是黃金價格的關鍵推手。

以LMBA金價為因變量、10年期美債收益率-美國月度CPI季調、10年期美債收益率-10年期通脹預期(TIPS債券隱含)以及10年期美債收益率-5年期密歇根調查通脹預期 [1] 為自變量做多元線性迴歸。本文選取TIPS債券所隱含的十年期通脹預期數據起始時間2004年4月作為起始點。為了使均值和標準差不同的自變量回歸係數之間具有可比較性,對所有自變量進行了標準化處理,使其服從單位正態分佈特徵。 迴歸結果顯示影響黃金價格變動的最關鍵因素是10年期通脹預期(TIPS隱含),其次是5年期密歇根調查通脹預期和月度CPI同比,兩者對黃金價格的影響權重分別為10年期通脹預期變量解釋力度的33%和11%。

1.2 高CPI同比利好金價

上節中我們證明了CPI同比對黃金價格的影響不及通脹預期,但是在不同CPI同比時段,其對於黃金價格的影響也存在較大差異。為了證明不同閾值區間內CPI同比對黃金價格影響不同,本文按照美國月度CPI同比構造三個虛擬變量,當其超過80%分位數(3.4%)時,HighCPIDummy為1,小於20%分位數(1.1%)時,LowCPIDummy為1,其他情形下MiddleCPIDummy為1,同一個月內三個虛擬變量之和為1,仍以LMBA金價為因變量,10年期美債收益率-美國月度CPI季調和三個虛擬變量的交乘項、10年期美債收益率-10年期通脹預期以及10年期美債收益率-5年期通脹預期調查為自變量做多元線性迴歸,為了使不同自變量之間具有可比性,也進行了標準化處理,模型見下:

LMBA金價 = α0+α1*HighCPIDummy*(10年期美債收益率-美國月度CPI季調)+α2*MiddleCPIDummy*(10年期美債收益率-美國月度CPI季調)+ α3*lowCPIdummy*(10年期美債收益率-美國月度CPI季調) + α4*(10年期美債收益率-10年期通脹預期)+ α5*(10年期美債收益率-5年期通脹預期調查)

迴歸結果顯示影響黃金價格變動的最關鍵因素依舊是TIPS隱含真實利率,但是不同CPI同比閾值區間下CPI同比對於黃金價格的影響程度不同,隨着CPI同比增加,其影響程度有所增加,CPI同比超過3.4%的時段CPI同比對黃金價格的影響程度是CPI同比低於1.1%時的15倍,因此雖然當下通脹預期有所下降,但是爆表的CPI同比也拉昇了金價。 在不加入5年期通脹預期調查時,CPI同比對金價的解釋力度隨CPI同比增加而增加的現象更為明顯,可能是因為5年期通脹預期和CPI同比的相關性分走了高CPI同比的部分解釋力度。

二、二十世紀七八十年代高通脹時期的金價

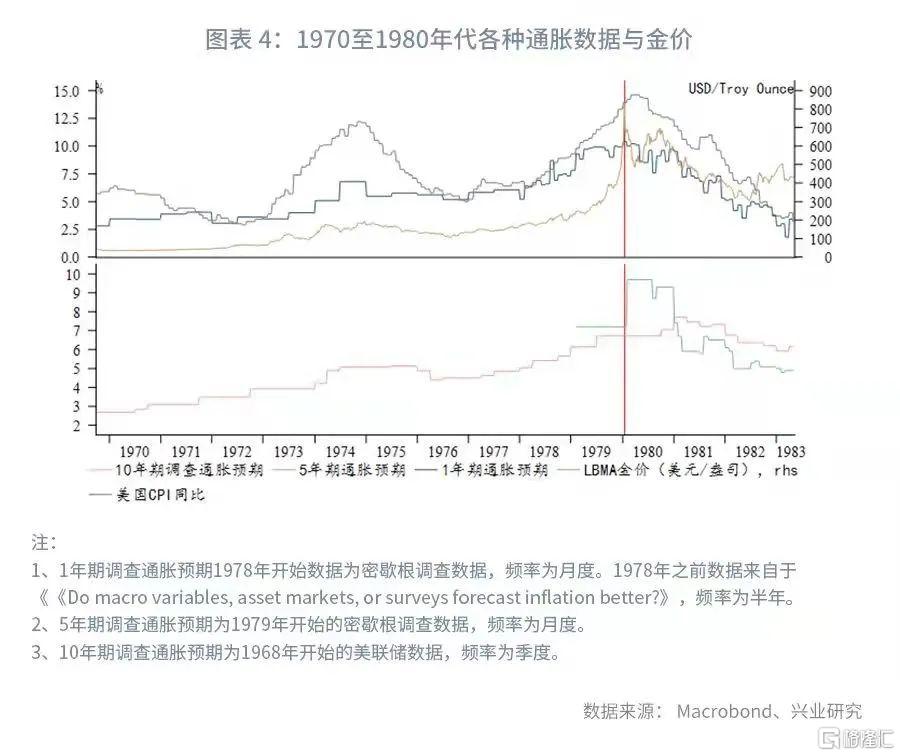

二十世紀七十年代開始,美國進入了實際通脹以及調查通脹預期都快速飆升時代。雖然七十年代初以及七十年代末,美國月度CPI同比最高都飆升至12%以上。不過七十年代初調查通脹預期並未同等幅度上行,1年期調查通脹預期1974年最高為6.78%,10年調查PCE通脹預期最高為5.07%。1974年至1976年,美國CPI同比階段性回落,但是1年期和10年期調查通脹預期都沒有經歷這一回落過程,呈現出明顯的中樞抬升特性。隨着1976年CPI同比重新回升,調查通脹預期也重啟升勢。八十年代初,1年期調查通脹預期最高飆升至10.4%,5年期通脹預期最高為9.7%,10年期PCE調查通脹預期最高為7.72%,短期調查通脹預期的上升和回落都較長期的更為敏感。

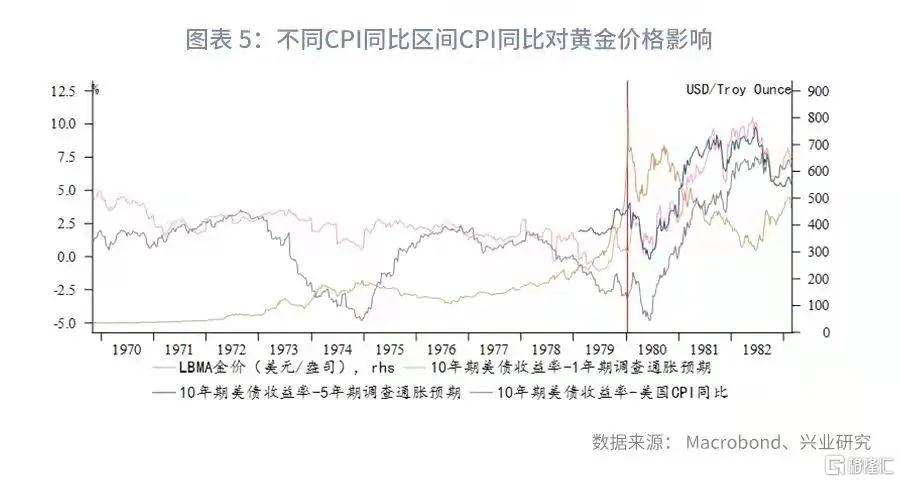

從金價表現來看,七十年代金價全程呈現出與CPI同比以及調查通脹預期的高度同步性。相較於CPI數據,金價的拐點與1年期調查通脹預期更為同步。1年期調查通脹預期向下拐點領先於CPI同比以及5年期和10年期調查通脹預期。

七十年代金價與實際利率 [2] 的關係在調查通脹預期不同階段呈現結構性變化。七十年代初,金價與實際利率負相關性較為顯著,1974年金價階段性高點也對應於實際利率低點(10年期美債收益率減去美國CPI同比以及10年期美債收益率減去1年期調查通脹預期均是對應關係),但伴隨通脹預期繼續飆升,八十年代初金價拐點已不再與實際利率拐點對應,而是呈現完全與通脹拐點相對應的特徵。

三、對當下的啟示

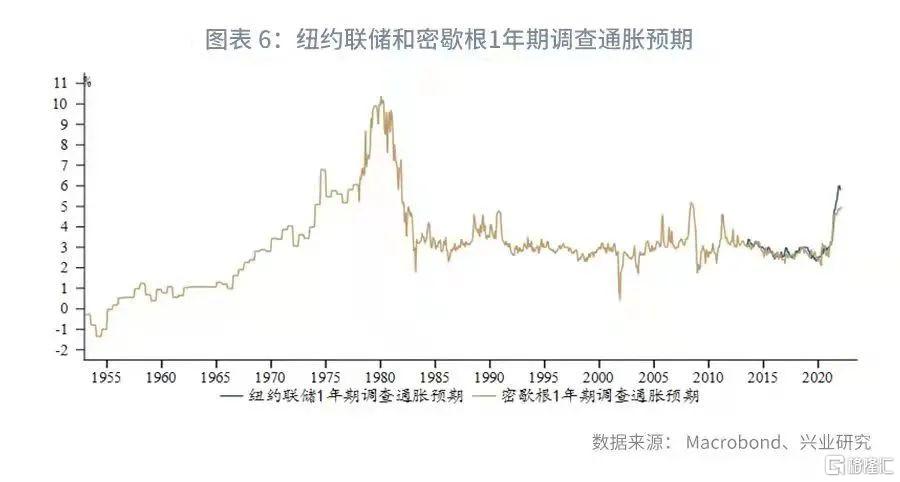

近期金價已經明顯呈現出與通脹數據較高的同步性,所以未來觀察1年期通脹預期何時出現回落態勢將是關鍵。不同調查渠道的1年期通脹預期近期走勢有一定程度分化,2022年2月發佈的紐約聯儲1年期調查通脹預期回落至5.79%,連續兩個月回落。但該數據2013年才開始發佈,可驗證歷史時段較短。2022年2月發佈的密歇根1年期調查通脹預期延續回升態勢至5%。故而我們選擇密切關注未來密歇根1年期調查通脹預期走勢。如有階段性拐頭跡象,黃金的升勢或暫吿一段落。目前我們預計年內美國CPI同比在下半年會有所回落,但調查通脹預期若未出現同等程度的回落,仍是需要警惕的因素。