虎年開市之後,A股市場情緒整體低迷脆弱。市場風格切換明顯,從熱門科技成長賽道調倉至平時並不起眼的傳統行業,諸如基建、房地產。

同期,外資亦瘋狂調倉切換。(2/7-2/17)大幅加倉前6的行業分別為銀行、金屬銅、有色金屬、保險、化工、水泥建材,分別增倉74.7億、35.5億、34.2億、31.7億、14.7億、13.8億。同期板塊均實現大漲,漲幅分別為3.4%、10.4%、8.4%、6.1%、5.7%、8.4%。

減倉方面,TOP6分別為鋰電池、醫藥、光伏、鋰礦、病毒防護、光伏組件、磷酸鐵鋰,分別減倉24.4億、18.8億、17.5億、15.5億、14.5億、13.4億、11.4億。同期,減倉前3的分別為寧德時代、恩捷股份、贛鋒鋰業,減倉額分別為21.5億、10.4億、8.4億。

很顯然,外資加倉金融週期,減倉熱門成長賽道,與A股主流市場步調一致。從外資的調倉路徑,也可以揣摩今年可能的投資主線。

01

追捧銀行

今年以來,外資瘋狂加倉銀行,額度高達258億,成為淨流入最多的行業板塊。細分個股來看,外資加倉TOP4分別為招商銀行、興業銀行、平安銀行、江蘇銀行,加倉金額分別為91.4億、32億、18.8億、14億,同期股價分別上漲5.7%、17%、-0.36%、16%。

尤其是招行,外資一直偏愛有佳,持倉加倉,當前持有最新市值高達873億元,持倉比例高達6.79%,位於歷史高位水平。按照外資重倉股排名來看,招行已經排名第4,僅次於貴州茅台、寧德時代和美的集團。

外資為何追捧銀行?

2021年全年,大盤漲勢良好,有色金屬、化工、鋼鐵以及熱門賽道,諸如新能源汽車、光伏、芯片均實現了雙位數的回報率。而銀行板塊僅上漲0.25%,僅次於SW農林牧漁(-7.58%)、SW非銀金融(-10.3%)、SW休閒服務(-11.4%)。

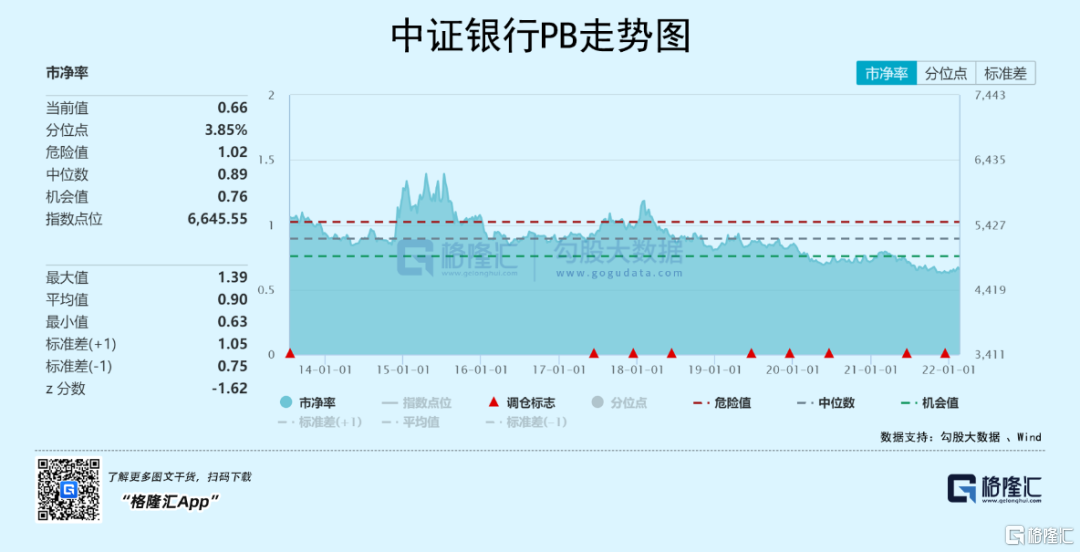

如果統計2020-2021年,銀行板塊2年還倒跌2.2%,為所有申萬28個子板塊中變現最差的。經歷2年的深度調整,銀行板塊估值位於歷史低位水平。據中證銀行指數來看,當前PB為0.66倍,位於10年來最低水平,還遠低於機會值的0.76倍。

過去2年,大盤熱門板塊均上演了大牛市行情,深成證和創業板指也錄得非常明顯的大漲。而銀行板塊盤子大,市場主力並不願意博取低廉的回報率,板塊被拋棄。

2022年,全球貨幣政策大轉向。美聯儲叫囂要多次加息,全球金融市場的動盪加劇,風險偏好收斂,從高估值的科技成長切換到傳統行業。而銀行又整整下跌了2年,估值具備較大吸引力,自然遭遇國內外資金的青睞。

41家A股上市銀行,流通市值高達67862億元。銀行經營好壞,差別較大。估值是市場所有市場參與者用真金白銀投票的結果,能夠一定程度上代表銀行經營的水平。

據Wind,PB最高的兩家銀行是寧波銀行、招商銀行,分別為2.25倍、1.84倍,遠遠高於行業平均的0.66倍。估值懸殊如此之大,源於公司經營水平。以上兩家龍頭銀行不管是利潤增速、還是資產質量(壞賬率、撥備覆蓋率)均遙遙領先其他上市銀行。

第二批次經營優秀的銀行,包括平安銀行、興業銀行等,估值排名都比較靠前,也是外資大幅加倉的銀行龍頭。

今年,包括外資在內的主力資金風格已經切換到傳統行業,不太可能一天兩天,一月兩月。在我看來,行情至少以季度為單位來演繹。

2022年,銀行可以高看一眼。

02

穩增長

年初至今,外資加大了“穩增長”板塊的倉位佈局。背後是什麼邏輯,今年還有投資機會嗎?

在經濟面臨“需求收縮、供給衝擊、預期轉弱”三重壓力之下,中央早在去年12月的經濟工作會議上,定調“適度超前開展基礎設施投資”來穩經濟增長。隨後,財政部與地方政府等在基建領域動作頻頻。

貨幣層面上,央行也很着急採取各種辦法來“穩增長”。

1月17日,央行盤中緊急調低MLF與OMO利率10個基點。

1月18日,央行高級官員繼續吹出明顯政策暖風:把貨幣政策工具箱開得更大一些,保持總量穩定,避免信貸塌方;準備金率水平已經不高,但仍有一定空間,會根據宏觀需要來使用;5個季度宏觀槓桿率下降,為未來貨幣政策創造了空間。

以上均屬於非常積極的貨幣政策邊際轉向寬鬆的信號。降息只是開始,更多寬鬆政策還在路上。央行還提到,美國貨幣政策調整對於中國影響有限,也説明中國央行的思路依然是“以我為主”。

今年1月,社融新增6.17萬億,同比多增9842億,創下歷史新高,大幅超出預期。其中,企業部門人民幣貸款3.4萬億,同比多增8100億。這可見近期監管信貸投放有所成效。貨幣供給側,M2同比增速回升至9.8%。結構上看,居民存款同比多增3.93萬億,以及財政存款同比少增5851億是主要貢獻,也印證年初財政明顯發力,預示基建有望迎來高增長。

不管是中央政治局會議定調穩增長、還是央行、財政部的積極行動,均能夠反映一個問題:經濟增長壓力大,轉向穩增長很迫切。

穩增長除了超前基建外,還有對房地產邊際放鬆,實現軟着陸。政策層面也是動作頻頻——保障性租賃住房有關貸款不納入房地產貸款集中度管理、全國性商品房預售資金監管辦法出台、重慶贛州部分銀行將首套房貸首付比例降低至20%……

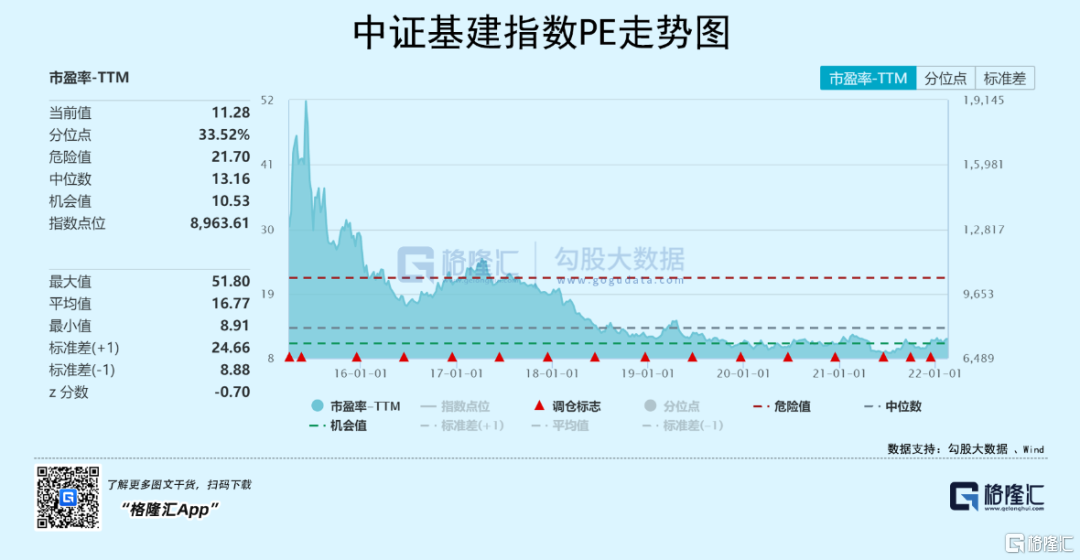

“穩增長”各項政策出台,從邊際上改善板塊公司基本面邏輯,疊加過去幾年經歷過深跌之後,估值大多處於十分便宜的狀態,相應基建、房地產板塊因此持續反彈。

基建、房地產被普通散户看不起,年前説會有不錯的投資機會,10個人可能最多2個人相信。隨着時間的演化,現在可能已經有4-5個人了。

房地產行業,上游包括水泥、建材、鋼鐵等,代表龍頭海螺水泥、北新建材、寶鋼股份,中游是開發商,代表企業為萬科、保利發展、招商蛇口,下游是家電,代表企業為格力電器、美的集團。

這些龍頭過去幾乎都是超級牛股,去年遭遇滑鐵盧行情,但今年有望走出不錯的反彈行情。比如,招商蛇口,國內資金大力看好,基金持倉家數、基金總持倉股數在去年四季度末均創下歷史新高。而股價也從去年底部反彈至今,超過50%。

老基建也就是傳統的“鐵公基”項目,多是鐵路、公路、機場、港口、水利設施等建設項目。該細分領域包括的龍頭非常多,諸如中國交建、中國中鐵、中國電建、山東路橋等等,最近2個月漲勢良好。

除了股票市場,還有商品市場,機會也不小。諸如螺紋鋼主力合約2205已經有一波良好的漲幅,從年初的4300元/噸一度反彈至5000元/噸以上,最大漲幅高達16.3%。加上5-6倍的槓桿,這波行情足足有將近1倍的回報率。還有更上游的鐵礦石,也都是呈現出很強的反彈行情,但近期遭遇政策打壓,有一波劇烈回撤。

2022年,市場投資主線缺不了“穩增長”,雖然已經上漲了一些,但行情並未演繹到位。

03

尾聲

在2022年Daily Journal年會上,芒格在談及為何選擇投資中國時表示,在中國投的每一塊錢都更有優勢。他們所投資的公司相對於競爭對手更強,價格卻更低:

“中國是一個現代化的大國。它有如此龐大的人口,過去30年實現瞭如此巨大的現代化,我們在中國投資了一些資金,理由是在企業實力和證券價格方面,我們在中國可以獲得的價值比在美國要多。”

對於中國資產,並不是芒格一家看好。債券市場上,境外機構合計持有中國主要品種債券超過3.7萬億,連續38個月上升。

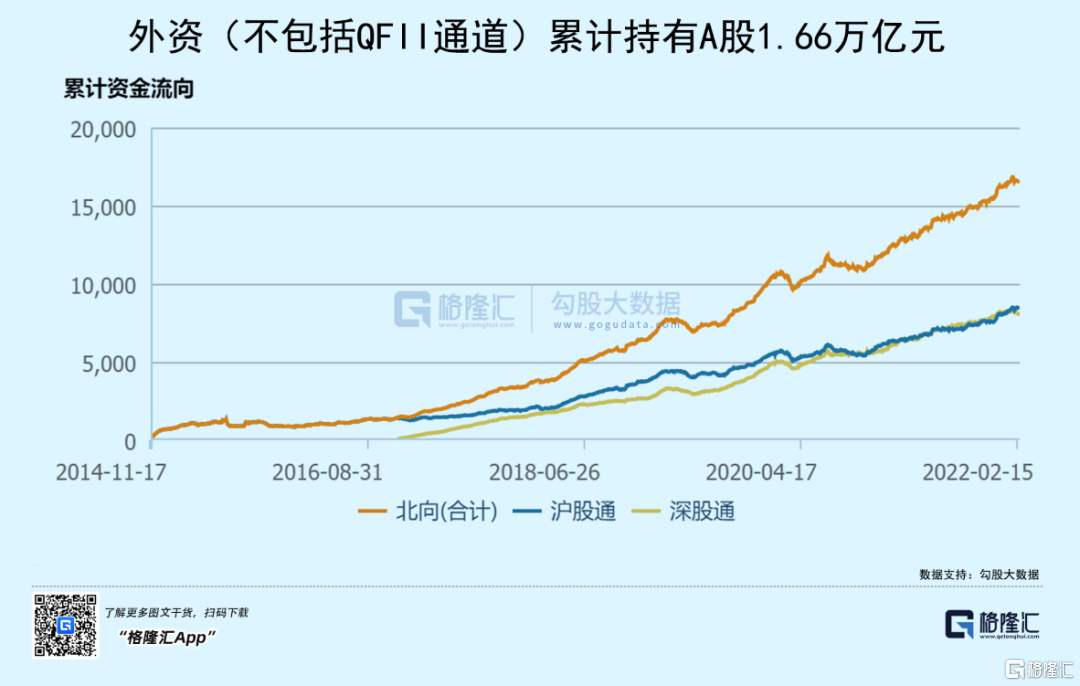

股票市場,外資去年累計淨流入約4322億元,創年度淨流入歷史新高。2022年,流入趨勢依舊,1月淨流入438億,2月以來淨流入83.5億。截止最新數據,外資(不包括QFII通道)累計持有A股1.66萬億元,已經成為一個重要的角色。

外資歷來被稱為“聰明資金”(個股操作上不一定),大的倉位變化與市場步調大概率是不會錯的。減熱門成長,加週期銀行,今年可能的市場主線就在這了。儘管成長股已經跌不少了,但估值依然高昂,仍不值得匆忙抄底。

對了,外資重倉股前15名,均是家喻户曉的明星股,值得投資者重視。其中,一共有3家銀行,招行第4,寧波第6,平銀第14。最近1年,外資流入銀行板塊淨額607.7億元,位列所有板塊第一名。對於“穩增長”,不是外資重倉行業,但今年調倉動作頻頻,也算是積極信號吧!

2022年黑天鵝頻發,在貨幣大轉向的大背景下,全球股市動盪加劇,A股也幾乎必然跟隨,不具備整體的牛市機會,但結構性的行情一定存在,就看諸位如何把握了。個人認為,在兩會之前,會是一個比較好的盈利窗口期。