作者 | 朱伊道久

數據支持 | 勾股大數據(www.gogudata.com)

2021年收官了,不知道大家去年表現如何,如果用一個詞定義2021,那一定就是分化,指數沒怎麼漲,但行業之前卻出現了大分化,而在一個行業中,板塊和板塊,也出現了分化,結果“有的人關燈吃麪,有的人錦衣玉食”。

那麼回顧2021,有什麼值得借鑑的?展望2022,又有什麼值得注意的?格隆匯研究,特別推出了【行業覆盤系列】,逐一覆盤與展望各個行業,温故知新,內容將會優先推送給SVIP用户,同時也會在公眾號逐一推送給大家。祝大家新的一年裏,財源滾滾,漲停不斷!

2021年互聯網傳媒行業回顧

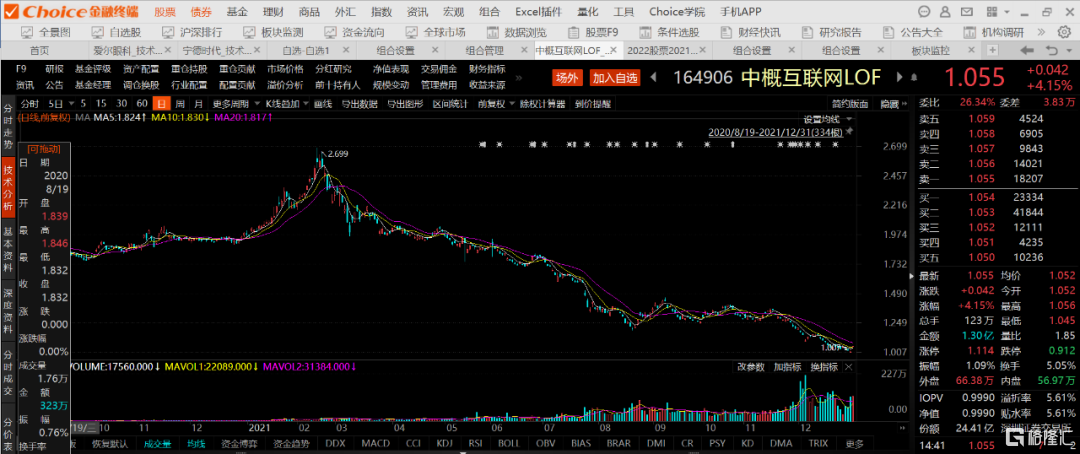

2021年是中國互聯網傳媒重要分水嶺的一年,以2021年農曆過年為分界點,可以鮮明的將前一半劃為天堂,後一半劃為地獄。在此之前,整個互聯網行業,包括中概以及港股都經歷了一波波瀾壯闊的大牛市,隨後互聯網經歷了反壟斷、K12雙減等重大事件以及多如牛毛的各子賽道行業的小政策,股價一落千丈,恆生科技與中概互聯指數都超過腰斬。

數據來源:東方財富

深究其因,主要有幾點變化,首先是基本面的因素:

歸結起來可以用一句話概括——互聯網流量見頂,加速進入內卷時代。從我國互聯網普及率來看,在城鎮地區2021H1已經接近80%,在作為互聯網主戰場的一二線城市可能超過90%,這個滲透率已經超過互聯網估值的天花板,受紅利消退的影響,互聯網行業估值整體下移在所難免。

我國互聯網普及率

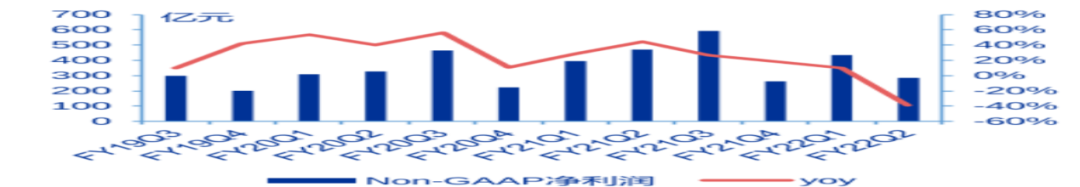

第二個實實在在影響基本面的要素是利潤的消退,這方面雖然也受外部的影響造成。但究其結果,在過去的一年中,互聯網兩大龍頭中,騰訊出現近十年來首次季度淨利潤同比下滑;阿里則創下-39%的超預期鉅額虧損。一些中小互聯網企業的作為收割這些公司長尾或者作為配套的存在,其經營利潤下滑更為明顯。

騰訊控股 騰訊單季度收入、Non-IFRS經營利潤、Non-IFRS歸母淨利潤

數據來源:騰訊財報,天風證券

阿里巴巴利潤同比下滑39%

數據來源:阿里財報,申萬宏源

第三點事關公司經營,即很多公司還沒有從過去狂歡燒錢的情緒中及時調整公司經營戰略,出現了很多堪稱匪夷所思的經營行為;比較代表的首先是愛奇藝,在利潤以及付費人數同時下滑時,選擇了大會員提價。包括B站,目前也仍舊是全面出擊,到處燒錢,沒有明確的主打方向,遊戲戰略收效甚微。這些行徑則更加引起市場的擔憂。

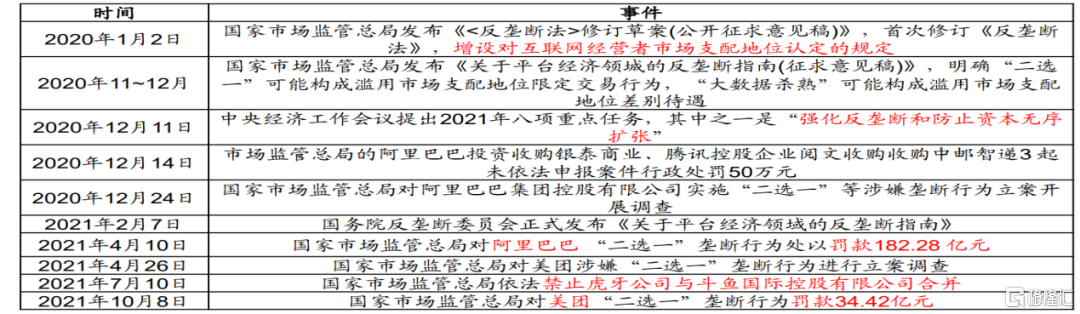

除了基本面因素,政策面風險巨大:

首先是反壟斷的重錘不斷錘下,從2020年開始國家開始着手反壟斷,到了2021年,對於大廠的不斷重罰,從處罰數量上,2020年的反壟斷處罰案例接近2019年的10倍。

而在手法上,甚至出現了騰訊賣京東股票分紅,以放棄持股,響應國家號召的情況,這在互聯網歷史上是頭一遭。疊加傳出阿螞蟻在改組後再次上市以及阿里放棄微博的傳聞,可以預見,2022年,國家對於互聯網巨頭恐由單純的處罰改為混改、拆分等多手段並用,對於一家互聯網公司的估值要提防在一夜之間按百分比消失。

近兩年我國反壟斷案件重要立案

數據來源:國家市場監督管理總局官網,市場監管總局《中國反壟斷執法年度報吿 (2020 年)》《< 反壟斷法>修訂草案(公開徵求意見稿)》

近兩年我國反壟斷案件立案數量

數據來源:海通證券

除了國內的政治因素,還有國外的政治因素也不可忽略,鑑於最近有關美國上市中國公司的爭議(中概股監管:《外國公司問責法》,“HFCAA”),預計好諸多中概互聯公司很有可能在香港進行二次上市。對於其他受到政策打擊且缺乏足夠重組資金的規模較小的同業來説,則可能會完全從美國市場退市。受此影響,中概股出現了預期退市的一輪超級大跌。

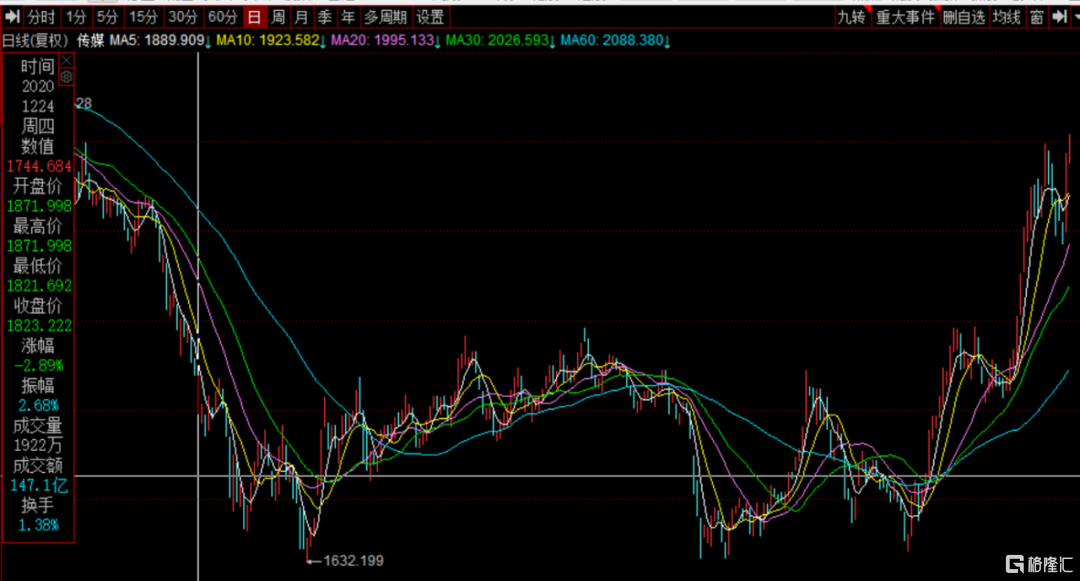

以上代表了2021年港股互聯網和中概互聯網的基調,相比起來,A股的傳媒股就顯得不温不火,前期略受外部影響。主要受雙減政策以及遊戲版號暫停影響出現了下跌,但是近年底後,由元宇宙帶起的浪潮使得傳媒成為A股最牛板塊之一,預計這個浪潮有望繼續保持,因為經歷了2017年倒數第一,2018年倒數第二,2020年倒數第三的超級大熊市後,大量傳媒公司估值都在地板上,需要一個提振糾錯的理由,而現在這個理由出現了,叫做元宇宙。2022年有望成為元宇宙+的一年。

數據來源:東方財富

2022年互聯網傳媒行業展望

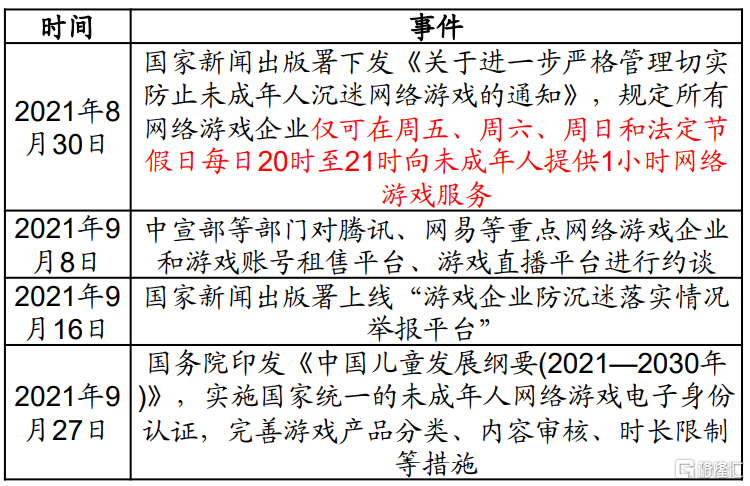

第一個板塊是遊戲,從2021年7月22日以來,遊戲版號發放就處於暫停階段,預計目前針對飯圈和影視行業的“清朗行動” 已經開展半年以上,取得階段性成果。在遊戲行業,版署下發的《關於進一步嚴格管理切實防止未成年人沉迷網絡遊戲的通知》已經是針對未成年人較嚴的政策管控,目前未成年人充值佔比仍普遍較低,對實際業績影響較小,未來隨着新一輪版號的下發,傳媒政策面有望出現邊際放鬆。

2021年遊戲行業主要監管政策梳理

數據來源:工信部

第二個板塊是主要互聯網巨頭的價值回補,分析2020年以來我國對平台經濟領域反壟斷工作給予高度重視,陸續推出一系列法律法規及整治措施,另一方面,受新業務投資佈局、業務規範調整等影響,主要互聯網公司業績一致預期亦有所下調,導致2021年以來主要互聯網公司走勢疲軟。但目前無論是港股還是中概,互聯網巨頭公司目前普遍處於超跌低估的狀態,但是這種狀態在2021年經歷了一整年下跌後,在2022年有望得以緩解,市場也會有所糾偏,但是具體時間節點難以把握,不宜過早抄底。

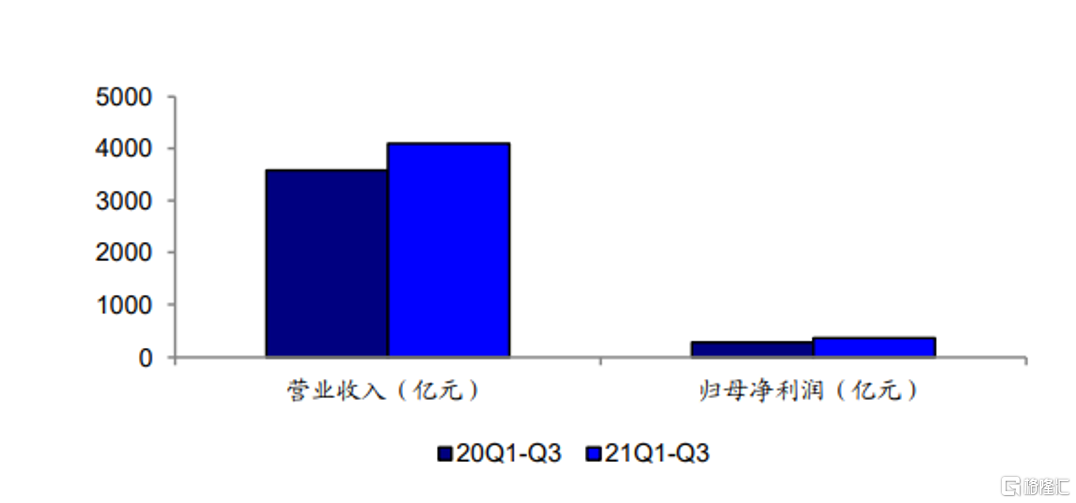

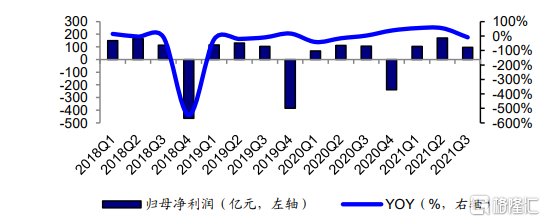

第三是傳媒板塊,具體包括數字媒體、數字貨幣等,作為2017年以來最熊板塊,傳媒行業其實一直都在穩步增長的,2021年前三季度傳媒板塊共實現營收4090億元,同比增長14.22%,歸母淨利潤 372億元,同比增長30.51%。但從季度業績來看,由於2020年Q1、Q2國內經濟受疫情影響,院線、影視等子板塊同期處於虧損狀態,傳媒板塊業績基數相對較低,業績改善明顯,21Q3以來隨着政策監管趨嚴,以及實體經濟整體增速放緩,傳媒板塊營收同比增長5%,歸母淨利潤同比下滑9.2%,環比增速顯著放緩。2022年有望疊加元宇宙拔估值,以及防疫政策寬鬆拔業績,實現戴維斯雙擊。

2021年前三季度傳媒板塊營收、淨利潤

18Q1-21Q3傳媒板塊季度歸母淨利潤及增速

數據來源:海通證券

21Q3,A股傳媒板塊基金持倉佔比1.11%,持倉相較Q2環比下降0.29個百分點,自20Q4以來,傳媒板塊已經連續四個季度處於低配狀態。個股持倉來看,受宏觀經濟放緩以及教培行業監管影響,梯媒龍頭分眾傳媒21Q1 以來基金持倉比例持續走低,視頻龍頭芒果超媒近期持倉基本保持穩定,遊戲板塊公司基金持倉隨產品及業績週期波動較大,吉比特、三七互娛在20Q4和21Q1分別 迎來估值底部區間,此後持倉穩步回升。受政策監管影響,港股互聯網公司21Q3受內地機構減持較多,龍頭騰訊控股基金減持比例為47%。

總結

2022傳媒整體戰略方向有兩條,第一條叫做元宇宙,具體板塊包括數字貨幣,NFT確權、遊戲,AR/VR等六大方向,元宇宙作為平行於現實世界的全真數字虛擬空間,能夠打破現有移動互聯網存在的場景掣制,始於泛娛樂而後向社交、消費、教育等拓展,乃至延展到精密機械等工業產業領域。其線上線下融合、突破物理時空侷限性的交互方式,能夠進一步擴大用户規模基數。其虛實相生、極致沉浸的用户體驗,助力突破現有移動互聯網使用時長天花板。同時,高用户粘性與強時間侵佔下,元宇宙時代單用户價值有望不斷攀升。此外,相較當前消費者驅動下的DAU/MAU估值體系,元宇宙以內容創作者為核心驅動力的模式有望重塑互聯網估值體系。一言以蔽之,元宇宙將從用户規模、使用時長、ARPU值和應用場景等各方面延長現有移動互聯網的量級,帶來更大的空間。

第二條是出海,受國內政策監管收緊以及內卷明顯加劇,出海成為必爭之地。2021年上半年中國自主研發遊戲在海外市場的實際銷售收入達84.68億美元,同比增長11.58%,增速高於國內市場,海外收入/國內收入比重達42.1%,並預計2021年中國自主研發遊戲海外市場實際銷售收入有望突破170億美元。從長期來看,我們認為海外市場收入對於中國遊戲企業的貢獻力度將持續提升,更多遊戲企業也具備進一步提升海外收入佔比的長期計劃。

綜上所述,對於大廠而言,2022年是價值回補的一年,但是壓力依舊很大,不要期望能夠重返往日的巔峯,或許輝煌永遠回不去了。更多的阿爾法來自於中小公司,而這些小公司,引爆點有很多,如業績摘帽、元宇宙、回港成功,他們更能帶來超額收益。