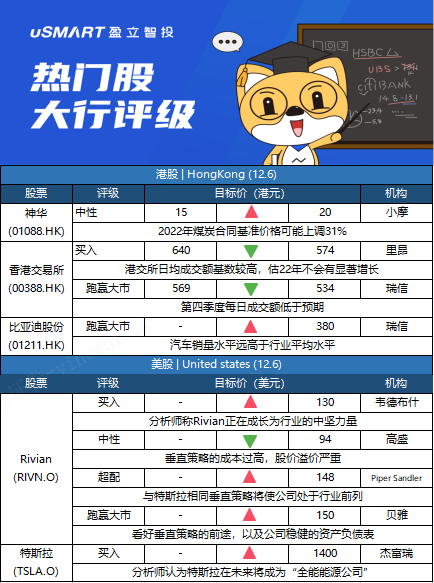

港股點評

摩根大通:升神華評級至中性 目標價上調至20港元摩根大通發表研究報告指,國家發改委上星期五在徵求意見稿中表示,2022年煤炭合同基準價可能上調31%至每噸700元人民幣,指對中國神華(01088.HK)等煤炭企業是重大舉措。該行認爲,從政策結構上分析,反映出政府亦認同煤炭行業需要一個更現實的長期合同定價機制,以反映煤炭資源環境成本較高,並通過減少對獨立發電商/終端用戶的煤炭補貼來加速綠色轉型。摩通表示,雖然對明年現貨市場供需前景預測未有改變,繼續預計煤炭現貨價格將較目前的每噸約940元人民幣有所下降,但認爲神華將顯着受益於該新政策,因爲神華有超過80%的敞口來自合約市場,相應將神華的盈利預測上調25%至30%,並將上調評級,由原來減持升至中性,將目標價由15港元升至20港元。

裏昂:下調香港交易所目標價至574港元 維持買入評級裏昂發研報指,預期港交所(00388.HK)於2022財年的增長不太令人興奮,雖然美國聯儲局縮減買債規模將影響港交所的日均成交額(ADT)表現,但市場表現纔是最大的影響因素,港股現時跑輸,基於今年港交所的日均成交額基數較高,因此預期2022年的日均成交額不太可能出現顯着的增長,而在美國存託憑證於2024年首季退市前,相信港交所於2023年的日均成交額將有所回升。該行認爲,監管機構對網絡的安全審查監管將減緩在港首次公開招股(IPO)程序。該行將港交所的目標價由640港元下調至574港元,維持買入評級。

瑞士信貸:下調香港交易所目標價至534港元 評級跑贏大市瑞士信貸發表研究報告指,截至目前爲止,香港交易所(00388.HK)第四季每日平均成交金額爲1,320億港元,較第三季回落20%,預期在市場情緒好轉、大型IPO加速及中概股迴歸的推動下,第四季及2022財年每日平均成交將分別達到1,330億及1,630億港元。瑞信認爲,擴大港股通、引入SPAC上市方式及推出MSCI中國A50期貨指數均有助港交所鞏固全球市場競爭力,帶來長期增長動力。考慮到第四季至今每日平均成交金額低於預期,該行將目標價從569港元降至534港元,維持評級跑贏大市。

瑞士信貸:上調比亞迪股份目標價至380港元 評級跑贏大市瑞士信貸發表報告指,比亞迪股份(01211.HK)11月汽車銷量達98,340部(按年增82%),創新高,遠高於行業整體水平(按年跌11%),只需要在本月賣多5.9萬部車就可以達到全年銷售目標70萬。該行將比亞迪目標價由350港元上調至380港元,維持跑贏大市評級。瑞信將比亞迪今年至2023年每股盈利預測上調3.6%至9.1%。該公司明年銷售目標爲150萬部,並將推出新產品以達到目標。

美股點評

韋德布什:予Rivian買入評級 目標價130美元 韋德布什分析師Dan Ives予Rivian買入評級,並給出130美元的目標價。Ives稱,Rivian是“正在形成的電動汽車市場的中堅力量”,該公司尋求戰略性地進軍一個尚未開發的市場,因爲目前電動汽車市場上幾乎不存在SUV/皮卡電動汽車,有潛力在未來十年成爲電動汽車行業的領導者之一。亞馬遜是Rivian的早期投資者和早期客戶,這一點也令投資者感到鼓舞。該分析師預計,Rivian 2022年將交付4.5萬輛汽車,銷售額將達36億美元;2023年將交付10.5萬輛汽車,銷售額將達84億美元;不過,未來兩年該公司預計都將無法實現盈利。

高盛:首予Rivian中性評級 目標價94美元高盛分析師Mark Delaney首次覆蓋Rivian,予其中性評級和94美元的目標價。該分析師指出,Rivian擁有具備吸引力的產品組合和不斷增長的品牌影響力,但從歷史上看,汽車行業一直難以讓新進入者擴大規模,包括電動汽車。分析師表示,該公司的垂直整合模式成本高昂,預計從2021年第四季度到2025年,該公司將消耗約200億美元的現金。分析師還補充稱,該股“已經具有相當大的溢價”。

Piper Sandler:首予Rivian超配評級 目標價148美元Piper Sandler分析師Alexander Potter開始覆蓋Rivian,給予超配評級,目標價爲148美元。Potter在一份研究報告中告訴投資者,與特斯拉(TSLA.O)一樣,Rivian將在軟件和電池方面追求自力更生。分析師說:“在供應鏈成熟之前,我們認爲採用這種垂直策略的公司將佔據上風。

貝雅:首予Rivian跑贏大市評級 目標價150美元貝雅分析師George Gianarikas開始覆蓋Rivian,評級爲跑贏大市,目標價爲150美元。Gianarikas在一份研究報告中告訴投資者,Rivian有機會“有力地挑戰特斯拉(TSLA.O)的市場主導地位”。這位分析師說,該公司已經採取了“大有前途的垂直整合方法,並通過其穩健的資產負債表、與亞馬遜(AMZN.O)的合作關係和不斷招賢納士來增強自身實力”。

傑富瑞:予特斯拉1400美元的目標價 評級買入傑富瑞汽車分析師Philippe Houchois對特斯拉(TSLA.O)的12個月目標價給出了最樂觀的估計,爲1400美元,評級買入。Houchois認爲,特斯拉將繼續快速擴大生產,保持強勁的利潤率,以更好地與傳統汽車公司競爭。未來特斯拉甚至可能成爲“全能能源公司”,就像亞馬遜成爲“全能商店”一樣。這位分析師表示,特斯拉自稱的目標是到2030年將產量從2021年的89萬輛提高到2000萬輛,這是“離譜的”,可能並不會實現。他反而願意考慮這樣一種情況:屆時特斯拉的汽車產量將超過800萬輛,從而在全球市場上佔有約10%的份額。