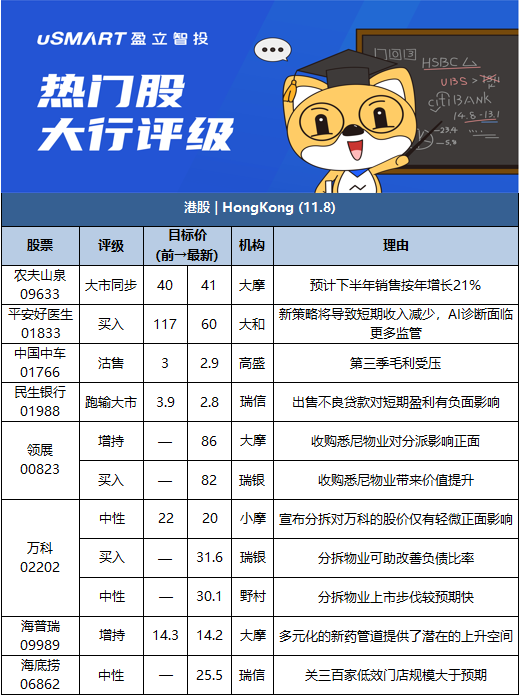

摩根士丹利:上調農夫山泉(09633.HK)目標價至41港元 評級與大市同步預計農夫山泉(09633.HK)下半年銷售按年增長21%,比上半年31%有所放緩,因下半年銷售基數略高,以及受第3季的新冠疫情影響,儘管原材料成本上升,農夫山泉管理層預計今年下半年生產瓶身的PET(滌綸樹脂)成本可控。預計公司將通過成本控制和產品結構升級來維持其利潤率,因此將今年的毛利率假設提高0.3個百分點,22年和23年預測則維持不變。大摩同時將農夫山泉21年、22年和23年的每股盈利預測各提高4%,目標價由40港元上調至41港元,評級與大市同步。

大和:下調平安好醫生(01833.HK)目標價至60港元 評級買入平安好醫生(01833.HK)新策略將會減少非核心業務,短期來說會導致收入減少,但長遠來說將會加速收支平衡,公司使用的人工智能(AI)診斷將會面臨更多監管措施,預計公司需要詳細披露AI和醫生的工作範圍、增加醫生身分和意圖透明度。大和將平安好醫生目標價由117港元下調至60港元,維持買入評級。大和指,由於健康商城和非會員醫療服務並非平安好醫生髮展策略重點,將其今年收入按年增長預測由33%下調至10%,另外中等的開支水平應有助今年下半年虧損收窄,並估計在2023至2024年間取得收支平衡,較之前的指引早一年。

高盛:降中國中車(01766.HK)評級至沽售 目標價下調至2.9港元中國中車(01766.HK)今年第三季收入、經營利潤及純利分別爲490億元、26億元及25億元人民幣,按年下跌13%、27%及20%,較該行預期分別低出9%、18%及11%。中國中車H股股價年初至今已上升43%,對比MSCI中國爲下跌7%,高盛認爲股份跑贏的水平並不合理,因集團的基本面未見有改善情況。高盛將中國中車H股評級由中性降至沽售,目標價由3港元下調至2.9港元,並調低集團今年至2025年每股盈利預測1%至6%,以反映第三季業績的毛利受壓。

瑞信:下調民生銀行(01988.HK)目標價至2.8港元 評級跑輸大市與民生銀行(01988.HK)就第三季業績、經營趨勢及策略更新進行了溝通。民行重申其追求穩定及持續的增長,並繼續致力於清理資產負債表,該行指民行降低風險胃納及出售不良貸款對短期盈利會有負面影響。瑞信表示,房地產行業仍有很大不明朗性,民行第三季的特別關注類貸款(SML)比率估計與過度房地產貸款相關。在波動環境下能見度仍低,該行或有更多的資產質素壓力,可能壓抑增長並阻礙其重建儲備緩衝的努力。瑞信下調民行H股目標價,由3.9港元降至2.8港元,維持跑輸大市評級,並維持對其審慎看法。

瑞銀:領展(0823.HK)收購悉尼物業帶來價值提升 予買入評級

領展(0823.HK)斥5.38億澳元收購澳洲悉尼三個零售物業項目50%股權。瑞銀髮表報告指,是次爲領展於悉尼首宗收購,由於領展有效借貸成本可低至2.66%,是次收購相信可提升價值,但關注未來五年悉尼零售供應提升,或對領展收購物業的長期租金及租用率表現造成負面影響。該行並關注,若現時與領展共同管理相關物業的Vicinity退場,領展是否有足夠能力獨自管理相關物業。該行對領展的評級爲“買入”,目標價82港元。

大摩:領展(0823.HK)收購悉尼物業對分派影響正面 予增持評級

領展(0823.HK)斥5.38億澳元收購澳洲悉尼三個零售物業預目50%股權。摩根士丹利發表報告指,相關項目於澳洲移動年度銷售額排名分別第一、第二及第七,現時租用率達94.3%,即物業經營淨租金收入(NPI)利潤率達5.5%,對全年每基金單位分派(DPU)正面影響爲1.4%。報告指,悉尼零售活動於9月按年增長1.7%,惟相信近期未能回覆至疫情前水平。該行對領展評級爲“增持”,目標價86港元。

摩通:予萬科(2202.HK)中性評級 目標價降至20港元

萬科(2202.HK)宣佈將分拆物管業務萬物雲來港上市,上市後將繼續保持對萬物雲的控股權,以同業此前宣佈分拆後的股價表現作參考,預期今次宣佈分拆對萬科的股價僅有輕微正面影響。

該行表示,假設2022至2022年盈利年複合增長率50%及2022年預測市盈率達30倍,估計萬物雲的估值可能達150億美元,其歸屬估值佔萬科目前市值的30%。

摩通表示,由於分拆前的物管業務通常佔母公司淨利潤僅5%以下,因此市場通常對以實物分派的分拆反應更正面,而對於萬物雲等分拆後仍然合併到母公司的物管商,投資者反應通常相當溫和,因此對萬科給予“中性”評級,認爲萬科的淨負債率在行業中爲較低水平,資產負債表相對強勁,但市場挑戰下盈利有下行壓力,將目標價由22港元降至20港元。

瑞銀:萬科(2202.HK)分拆物業可助改善負債比率 予買入評級

萬科企業(2202.HK)公佈計劃分拆其物管分支萬物雲上市,認爲有利公司,可助改善負債比率,將其由“三條紅線”中的黃級降至綠級,以及有助投資者注意其非物業業務隱藏價值。

該行指,是次分拆或會爲行業帶來負面影響,因集資額或佔行業今年來集資額的36%至52%,與去年同期多隻大型物管股上市時令行業估值下降的情況相若。該行予萬科“買入”評級,目標價31.6港元。

野村:萬科(2202.HK)分拆物業上市步伐較預期快 維持中性評級

萬科(2202.HK)宣佈計劃分拆物業管理業務萬物雲空間科技赴港上市,步伐較預期中快。

報告指出,萬物雲2020財年錄得收入及淨利潤分別爲180億及14億元人民幣,假設收入增長30%,淨利潤率維持約8%,預期2021財年該公司淨利潤將達到約19億元人民幣。野村指出,萬物雲盈利水平爲內地物管行業中最低,2020財年淨利潤率僅8%,爲同業平均水平的一半。

野村又指,假設萬物雲的估值爲2021財年預測市盈率的45至50倍,其市值將達到1,040億至1,160億港元,預期市值佔萬科目前市值的約53%至59%,但計及其領先市場地位和創新業務性質,實際市值可能遠高於預期,維持對萬科的“中性”評級及目標價30.1港元。

大摩:予海普瑞(9989.HK)增持評級 目標價14.2港元

在海普瑞(9989.HK)公佈第三季業績後,上調對其製劑銷售預測,但降低2021年至2030年的原料藥部門毛利率預測。在平衡這兩個因素後,大摩調整對其2021至2023年盈測,由介乎降5%至升1%不等,目標價由14.3港元輕微下調至14.2港元。

大摩予海普瑞“增持”評級,因多元化的新藥管道提供了潛在的上升空間,而2021至2024年預測盈利年複合增長率爲31%,現估值相當於預測2022年市盈率9倍具吸引力。

瑞信:海底撈(06862.HK)關三百家低效門店規模大於預期 維持中性評級

海底撈(6862.HK)上週五(5日)公佈,決定調整門店擴張規劃決策,於今年底前逐步關停300家左右客流量相對較低及經營業績不如預期的海底撈門店,指若海底撈門店的平均翻檯率低於每日4次,原則上不會規模化開設新的海底撈門店。

該行指,海底撈關閉門店的決定屬意料之中,但受影響的門店數量超過了該行原先估計(原料150家)和市場預期(100至150家),這些商店大部分是過去一至兩年開設的新店。

瑞信表示,海底撈在積極擴張後一直在努力應對虧損的新店。這種關店舉措無疑會帶來近期壓力,但同時也部分消除了最大不明朗因素,並可能引發明年的翻檯及利潤率改善。該行維持對海底撈“中性”評級及目標價25.5港元。