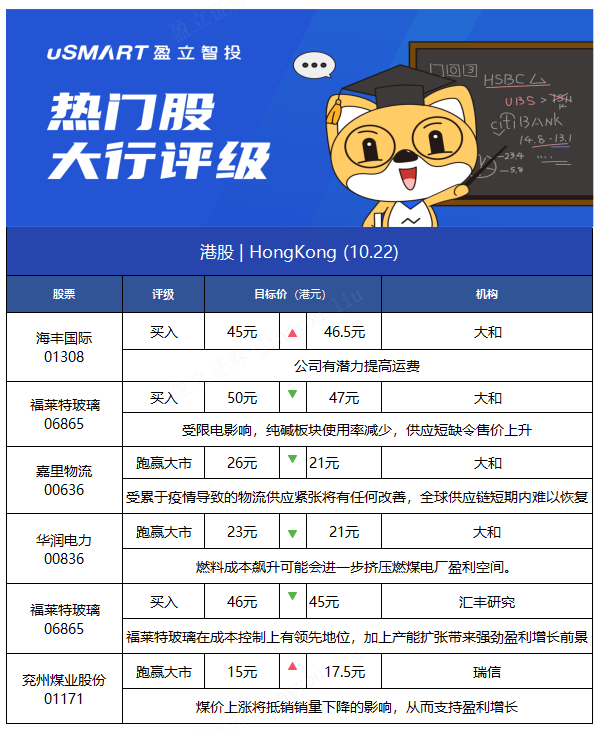

1.大和:重申海豐國際(01308)“買入”評級 目標價由微升至46.5港元

大和發佈研究報告稱,重申海豐國際(01308)“買入”評級,將2022/23年每股盈測提高11%至20%,以反映第三季高於預期的運費和高運費持續的預期;其股價從9月24日的高位回調約30%後,現價具吸引力,目標價由45港元上調至46.5港元。

報告中稱,公司第三季整體收益按季下跌0.8%,管理層指平均運費則按季增長4%,更預期增長勢頭可能會持續,因第四季屬亞洲區內旺季將有公司毛利率增長。公司展望2022-23年,亞洲區內運費將受到新船供應有限、貿易需求強勁和成本上升的支持。

該行認爲,公司有潛力提高運費。此外,對於電力問題,管理層指沒有看到任何訂單下降,並認爲製造商將通過重新分配各省的生產活動來解決問題。

2.大和:維持福萊特玻璃(06865)“買入”評級 目標價下調6%至47港元

大和發佈研究報告稱,維持福萊特玻璃(06865)“買入”評級,目標價由50港元下調6%至47港元。雖然公司第3季純利表現符和預期,但預計第4季毛利率繼續受壓,下調今年純利預測3%,以反映第4季低於預期的毛利率。

報告中稱,第3季純利上升30%4.558億元人民幣,符和預期,但毛利率同比跌11個百分點,按季跌6個百分點至32%,或因碳酸鈉及天然氣等成本上升,導致製造成本上升。

該行預計,第4季太陽能玻璃供需放緩,太陽能設備安裝潛在延後風險,也可見公司將嘉興廠房開工時間由今年年底延至2022年。預計第4季毛利率繼續受壓。

報告提到,受限電影響,純鹼板塊使用率減少,供應短缺令售價上升,光伏玻璃平均售價已從8月每平方米22元人民幣升至本週的30元人民幣,升幅36%。此時純鹼價格已較去年升逾倍,靠玻璃價格提價或不能完全抵銷成本上漲情況,預計第4季毛利率進一步回落至30%,另第4季純利預計按季跌4%至4.37億人民幣。

3.大和:重申嘉裏物流(00636)“跑贏大市”評級 目標價下調19%至21港元

大和發佈研究報告稱,重申嘉裏物流(00636)“跑贏大市”評級,目標價由26港元下調19%至21港元。上調2021-23財年的每股盈利預測增長19至47%,反映對其於2021財年保持高運費率相對樂觀預期。

該行指出,與公司管理層就其最近的業務發展進行通話,管理層認爲尚未看到受累於疫情導致的物流供應緊張(尤其是港口擠塞)將有任何改善,全球供應鏈短期內難以恢復,在脆弱的供應鏈下,相信海運和空運的運費於2022財年上半年將保持高位,估計公司收入將創新高。另外,管理層同時對公司與順豐控股(002352.SZ)合作的前景感到樂觀,但相信財政貢獻最早也要到2022財年第四季纔會出現。

報告中稱,除了嘉裏物流獲順豐入主完成後宣派每股7.28元的特別息以外,該行估計公司將於2021財年下半年提供每股0.4元的股息,而2022財年的股息率約爲4%。該行又指公司近期成交量表明市場流動性不錯。

4.大和:下調華潤電力(00836)評級至“跑贏大市” 目標價下調8.7%至21港元

大和發佈研究報告稱,下調華潤電力(00836)評級至“跑贏大市”,目標價由23港元下調至21港元。由於煤炭價格上漲,燃煤IPP的燃料成本預測提升,因此將2022/23年每股盈利預測降低10%至25%。

報告中稱,秦皇島港5500大卡動力煤近期價格達到每噸1800元人民幣,在發改委宣佈考慮幹預煤價後仍處於較高水平,預計隨着冬季臨近,煤炭價格可能會繼續上漲。雖然市場交易燃煤電廠基準電價已上升20%,但該行認爲,燃料成本飆升可能會進一步擠壓燃煤電廠盈利空間。

5.匯豐研究:維持福萊特玻璃(06865)“買入”評級 目標價微降至45港元

匯豐研究發佈研究報告稱,維持福萊特玻璃(06865)“買入”評級,目標價由46港元下調至45港元。

匯豐研究認爲,雖然原材料成本上升及產品平均單價(ASP)較低,但新增產能仍支持公司業績表現穩健,首三季盈利同比增長112%。撇除一次性項目後,預計經常性利潤同比增長96%;意味第三季盈利同比增長31%。該行表示,福萊特玻璃在成本控制上有領先地位,加上產能擴張帶來強勁盈利增長前景,預期ASP已見底,因此福萊特仍是光伏玻璃行業的首選,估值具吸引力。

管理層表示,由於電力限制不確定性,原計劃於年底新增的嘉興生產線將推遲至2022年投產,但維持2022至2023年產能擴張計劃,因此該行將2021年底的產能預測下調至每天12200噸,2022年底產能預測則保持在每天20600噸不變,相應將2021至2023年盈利預測下調0%至7%。

6.瑞信:維持兗州煤業股份(01171)“跑贏大市”評級 目標價上調17%至17.5港元

瑞信發佈研究報告稱,維持兗州煤業股份(01171)“跑贏大市”評級,目標價由15港元上調至17.5港元。將2021-23年的盈利預測分別上調20%/18%/12%,至144/148/145億元人民幣,以反映上調煤炭價格假設。

報告中稱,公司首三季初步業績好過市場預期,預期純利爲115億元人民幣,經追溯調整後同比增64.8%;意味第三季純利54億元人民幣,同比升294%,按季升41%。

瑞信指出,公司將盈利增長歸因於煤炭和煤化工產品的價格上漲。儘管自採煤的銷售量下降18.7%,至6880萬噸,但該行預計煤價上漲將抵銷銷量下降的影響,從而支持盈利增長。而政策上的阻力和產能的增加對煤價構成壓力,預計在庫存堆積之前,煤價將保持韌性。