過去很多年,恆瑞醫藥都是A股的“醫藥一哥”,上市21年一度創造過160倍的輝煌戰績。投資者們談論到它,往往最後的結論是擇機上車、死拿就對了。

但當下情況有變,“醫藥一哥”的霸主地位已被邁瑞搶走,恆瑞股價跌跌不休,半年時間一度大跌35%,蒸發市值2300億元。當前價格跟2020年3月、2019年10月同在一個水平線上。然而,同一批被市場公認的醫藥白馬則不知漲了多少,少則50%翻倍,多則翻倍,乃至幾倍的都有。

(恆瑞股價走勢圖,來源:Wind)

恆瑞逆勢大跌這麼多,市場究竟在擔心什麼?又在交易什麼邏輯呢?

01

暴跌邏輯

市值大跌,無非有兩個層面的因素,一個是基本面,一個是估值,前者往往決定着後者的表現。基本面的表現不僅是當前,更有可能是市場在預期未來基本面的邊際轉差。

一季度,恆瑞營收69.3億元,同比增長25%,歸母淨利潤14.97億元,同比增長13.77%。這個成績表現相對過往其實是不合格的,因為去年一季度受到疫情影響,營收和利潤受到較大沖擊,基數較低。要知道,在疫情之前的9年間(2011-2019年)的增速處在20%-43%之間,唯有2013年和2016年稍低於20%。

恆瑞淨利潤表現不及預期,主要邏輯是研發費用大增,研發費用達到13.16億元,同比增長62.3%。恆瑞一個季度的研發費用比2017年以前每年的費用還要高得多。對於創新藥龍頭而言,研發投入加大,一方面説明公司有戰略前瞻性,為未來業績做鋪墊。但另一方面也説明,當前的創新藥的大背景競爭非常激烈,不得不投入高研發才能維持業績的增長。要知道,2020年,光是抗腫瘤藥物的IND申請獲批便高達355個。

(恆瑞研發費用高速增長,來源:Wind)

恆瑞面臨新生代藥企的激烈競爭,包括百濟神州、信達生物、君實生物、康方生物等一大批優秀藥企。恆瑞不得已加大研發,才能與之抗衡,但盈利能力會受損。2017-2020及2021Q1,淨利率分別為23.8%、23.32%、22.87%、22.75%、21.59%。淨利率保持逐漸下滑態勢,而這幾年正是恆瑞加大研發的時候。

(恆瑞核心財務指標,來源:Wind)

而器械龍頭邁瑞不一樣,同期淨利率分別為23.28%、27.09%、28.3%、31.67%、29.68%。盈利能力一個向逐級下,一個逐級向上,股價的表現也大相徑庭。

恆瑞當前面臨的最大短板在於國際化太差。自從2009開始在海外做創新藥臨牀,是目前還沒有上市的。高端製劑出口除了環磷酰胺,其他18個產品都沒有形成預期銷售。

這從銷售收入上也能看出端倪。2020年,國外收入僅7.58億元,佔比總營收277.35億,區區只佔2.7%。一家超級創新藥龍頭,海外戰略毫無建樹,國內面臨集採和沒有PD-1量級的大單品承接的大背景下,恆瑞面臨業績增長的壓力。

但恆瑞也明顯感受到了桎梏。根據4月30日機構的調研紀要顯示,恆瑞決心要走向世界了,fast-follow提前、國家化提速。但是海外臨牀成本是國內的5-10倍,按照百濟的燒錢速度,恆瑞每年20-30%的營收增長根本不太能夠覆蓋如此之大的研發投入。看看國際化做的成功的百濟,過去5年累計虧損230億,燒錢無止境啊……

(百濟神州淨利潤表現,來源:Wind)

按照過去的股權激勵,2020-2022年,恆瑞淨利潤考核指標要達到18.64%。另外,恆瑞決心要國際化,同時財務處理上非常乾淨,要保持研發的全部費用化。不可能三角出現了,恆瑞未來的確定性並沒有之前那麼好,這是投資者必須要面臨的現實。

未來幾年,可以預期恆瑞的業績增速會下降,估值就得相應下滑,逐步向40-50倍靠攏。當前,恆瑞PE為62倍,未來還有進一步下跌的空間。

(恆瑞PE走勢圖,來源:Wind)

過去,恆瑞表現足夠優秀,也給股東們創造過足夠的回報率。但當下,我們也要清醒的認識到恆瑞面臨的困境。不能簡單的認為過去每年能給我們帶來30%的複合回報,未來一定還能夠達到,事實上投資並沒有那麼簡單。

02

生命週期

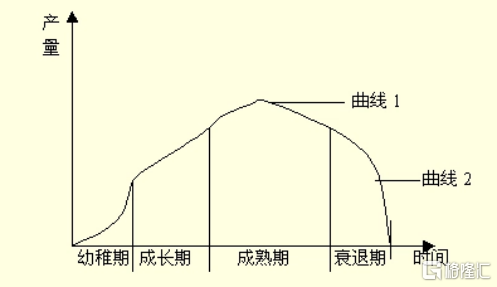

通常而言,每個行業存在發展週期理論,所處階段包括幼稚期、成長期、成熟期、衰退期。當前,中國宏觀經濟逐漸下大台階,很多行業已經進入成熟期乃至衰退期,陷入深深的存量競爭之中。就連前些年發展迅猛的互聯網行業,也無不意外出現了流量見頂,逐步向“傳統行業”靠齊的節奏。

中國醫藥行業,總體處在成長期階段,而創新藥還處於成長期早期,整個成長期會非常長,乃至可以長達數10年。因為醫療未被滿足的需求一直存在,細分領域總存在創新研發的必要。

2015年-2019年,中國創新藥行業市場規模從1137億美元增長到1325億美元,年複合增長率為17.9%,遠超於全球的平均增速。

2016年,中國全年批准的新藥才7個,現在翻了好幾倍。數據還顯示,2016~2020年間,中國累計上市了200種創新藥,其中80%來自外資創新藥企。值得一提的是,中國本土創新藥越來越多,2020年批准上市53款創新藥,國產新藥已經高達21個,佔比40%,遠超過去的年份。

之前,中國醫藥產業以仿製藥為主,但2015年醫藥改革之後,中國創新藥已經起步,正在走向first-in-class,從跟隨者走向並行者,但還沒有達到引領者的高度。

總之,中國創新藥行業還處於朝陽成長階段,並且長時間內都將處在這個階段。但企業的生命週期卻不一樣,恆瑞已經走過了成長期,開始逐步邁入成熟期。

然而恆瑞強勁的競爭對手卻處在不一樣的生命週期之中。康方生物、榮昌生物處於生命週期第一階段,而信達生物、百濟神州處於生命週期的第二階段,而恆瑞則更老一些,已經進入了第三階段,如日中天,進入了中年危機時段。

未來,康方會重複信達的精彩,信達會重複恆瑞的故事,但恆瑞呢,也會進一步發展,但速度慢下來了。

2019年,在PD-1/PD-L1的國家醫保談判中,信達生物以64%的降幅成為首個納入國家醫保目錄的PD-1產品,PD-1正式步入10萬/年時代。

2020年,一共有7家PD-1/PD-L1參與醫保談判,恆瑞醫藥、百濟神州和君實生物的PD-1以平均降價78%的代價全部納入醫保,涉及病種包括肺癌、肝癌、黑色素瘤、淋巴瘤等多種惡性腫瘤。

經過此輪醫保談判,PD-1/PD-L1年治療費用大幅降低到約5萬/年的時代。短短兩年時間“天價”PD-1/PD-L1以降價80%折扣飛入尋常百姓家,歷史上從未有過一款創新產品以如此快的降速惠及患者。

今年6月30日,國家醫保局發佈2021年醫保目錄調整工作,截止上半年底,參與談判的還是原來的4家,大多新增了適應症。其中,信達新增1L NSQ-NSCLC、1L SQ-NSCLC和1L HCC,百濟新增1L NSQ-NSCLC、1L SQ-NSCLC、2L HCC,都是大適應症,而君實生物僅有3個小適應症,且非獨家適應症。尤其是百濟和信達對於恆瑞的發起了非常大的挑戰。

今年的PD-1談判對於4家企業而言將會是一場惡戰,對於恆瑞壓力頗大。

國產第二梯隊的產品,很有可能在2022年獲批,參與明年的國家醫保談判。另外,4個進口PD-1/PD-L1也有多個新增適應症獲批,2022年再次角逐國家醫保談判。

可以預見的是,2022年的PD-1國家醫保談判將更加慘烈,不論是競爭的企業數量還是大適應症的數量均達到空前激烈的程度。

今年,將會是PD-1最後的紅利期。恆瑞在接下來的這一輪又一輪的惡戰中,並不佔優,且面臨大幅降價的困擾,後續恆瑞沒有類似PD-1的大單品接龍,業績增速將會下一個台階。為什麼恆瑞現在就在暴跌,主要邏輯之一就是市場已經在反應這個悲觀預期。

除此之外,恆瑞還面臨一個超級利空。7月8日,CDE發佈了一個新政——《以臨牀價值為導向的抗腫瘤藥物臨牀研發指導原則》,原文説了這麼一段:

新藥研發應以為患者提供更優的治療選擇為最高目標,當選擇非最優的治療作為對照時,即使臨牀試驗達到預設研究目標,也無法説明試驗藥物可滿足臨牀中患者的實際需要,或無法證明該藥物對患者的價值。

這會打壓恆瑞me too跟隨模式。未來,創新藥企轉向百濟神州模式,靠攏first in classhe 和best in classhe,也會推動創新藥具備國際競爭力,大規模出海。

顯然,恆瑞邁入了中年危機。

03

尾聲

中國創新藥還處在黃金成長時代,但優秀的恆瑞不可避免的進入了成熟生命週期。未來,恆瑞將面臨百濟、信達、康方等一大批新生態代藥企的激烈競爭。尤其是CDE新政之後,恆瑞還面臨不小的生存危機。

7月9日,18年元老級人物的周雲曙因身體原因辭去董事長、總經理職務,而創始人孫飄揚再次掛帥出征。或許,63歲的飄總再不出手,就來不及了。

最後,祝福恆瑞。但投資者也應該清晰的意識到,過去非常高的回報率在恆瑞身上已經不現實了。