上週五,權重大藍籌集體回撤,給火熱的市場澆了一盤冷水。今日,三大指數上躥下跳,最終小幅反彈。但家電板塊持續萎靡,今日大跌逾2%,令投資者們人心惶惶。

美的集團大跌4%,格力電器和海爾智家均大跌2%,被投資者戲謔為“家電三傻”。剛拉一張表統計了下,美的高點回撤逾35%,格力和海爾回撤逾28%。半年時間,家電三巨頭累計蒸發近5000億市值,其中美的一家蒸發2700億。

2020年初到今年2月,美的和海爾均大漲80%以上,股價於年前創下歷史新高。格力則是去年12月初,再度創下歷史新高。去年市場對家電龍頭極度看好,股價持續上行,怎麼今年就翻身大變臉了?本身就是虛幻的泡沫,還是另有隱情?

1

回購無濟於事

美的格力持續下跌,管理層如熱鍋上的螞蟻,想盡一切辦法維穩股價,其中的殺手鐗便是大手筆回購。

2月23日,美的宣佈重磅回購方案,以不超過140元每股的價格回購不超過10000萬股且不低於5000萬股。彼時的美的,股價僅為90元,離回購價格上限足足有50元之巨,潛在升幅高達50%+。

但市場幾番掙扎後,股價再度下行。5月10日,美的再度官宣,擬不超過100元/股的價格回購不超過50億元,直接用於註銷。而這時的美的股價為75元,離100元還有33%+的潛在升幅。

5月22日,何享健宣佈半年之內,增持美的股份,資金不低於8億元。

2次回購,1次增持,總計涉資將近150億,回購價格也要遠遠高於現價,另外掌託人帶頭增持,維穩股價的意圖較為明顯。但不幸的是,回購根本止不住股價的持續暴跌。

無獨有偶,格力同樣如此。5月26日,格力宣佈不低於75億,不超過150億元的回購,每股價格不超過70元。而在去年10月,格力宣佈不超過60億元的回購,用於股權激勵。而在今年6月28日,格力突然改口,將回購的股份將直接註銷。但股價一蹶不振。

大首筆回購,一部分用於直接註銷,一部分是用於股權激勵。其中,美的格力股權激勵計劃透露出了未來業績的疲軟。

6月21日,格力宣佈將第一期回購用於第一期員工持股計劃,資金規模不超過30億元。但給出的業績考核要求分別為:2021年淨利潤較2020年增長不低於10%,2022年淨利潤較2020年增長不低於20%。

按照這個增速,格力2022年淨利潤為266億元,基本與2018年持平。這意味着4年,格力業績0增長,公司管理層和員工便可以拿到大額激勵。這自然令投資者失望,公司宣佈員工持股計劃次日,格力股價大跌近5%。

美的方面,2021年的激勵計劃要求2021年和2022年、2023-2024年歸母淨利潤不低於前兩年平均水平的110%。可見,近幾年股權激勵的業績要求都不是很高,基本上只是維持平均水平或者是小幅增長。

大額回購並沒有阻止股價大跌,反而給市場傳遞了一大信號:未來幾年,不要奢望業績高增長了。市場也開始預期家電巨頭們業績要下台階,那麼此前的高估值自然會均線迴歸。

2

泡沫破了

去年,家電巨頭們均受到疫情不同程度的衝擊,但股價卻一個勁持續猛漲,令投資者喜出望外。

當然,去年那一波,主要的邏輯是市場瘋狂抱團龍頭,情緒亢奮,阿貓阿狗動輒翻倍,多則幾倍,家電三巨頭也創下歷史新高就不奇怪了。但這明顯脱離基本面,漲上去的是泡沫,一戳就破。這個被戳的時間點就是農曆牛年開市第一天,即2月18日。美的和海爾就是從這一天開始大幅回撤的。

估值方面,美的PE一度高達30倍,海爾則高達45倍,格力去到25倍,遠超過去5-10年的估值上線區間。估值高,無非是市場期待業績能夠保持較高增速增長,且能夠有持續性。但很明顯,這樣的邏輯基礎並不可靠,今年證偽了。

今年一季度,美的營收830億元,同比增42%,歸母淨利潤為64.7億元,同比增34.5%。看似增速很高,但其實並不好,因為去年一季度基數太低的因素導致的。要知道,2019年Q1,美的歸母淨利潤為61.3億,相當於2年時間累增5.5%,平均增速僅為2.7%。

如果把時間維度拉長一點,就更能看出趨勢了。2017-2020年,美的營收同比增速分別為51.35%、8.23%、6.71%、2.27%,歸母淨利潤分別為17.7%、17%、19.7%、12.44%。看到沒,美的整體業績增速是往下走的,那麼正常情況下,估值應該往下走,但去年令投資者意外的是,由於市場瘋狂抱團,美的估值大幅暴漲。

市場預期交易的是未來。除了擠泡沫以外,今年持續瘋狂大漲的大宗商品,對於家電巨頭的利潤擠壓不小,因為原材料的猛漲只有小部分才能轉嫁給消費者。這自然會影響今年的業績表現,股價也會提前反應這種悲觀預期。

3

未來邏輯

2018年,格力年報亮眼,營收增速33%,利潤增速17%。而在2019年,格力大幅變臉,營收增速0.24%,利潤負增長5.8%。2020年那就更慘了。

美的則從2018年開始,營收增速大幅下滑,從過去雙位數的高增長丟到個位數增長,利潤增速也明顯在下台階。

海爾智家也是從2018年開始,營收增速下了大台階。2018-2020年,營收增速分別為12.17%、9.05%、4.46%。而在2016和2017年,營收增速均高達32%以上。

三巨頭基本從2018年及以後,增速就走下坡路了,宏觀層面很顯然是受到了房地產週期的影響與衝擊。

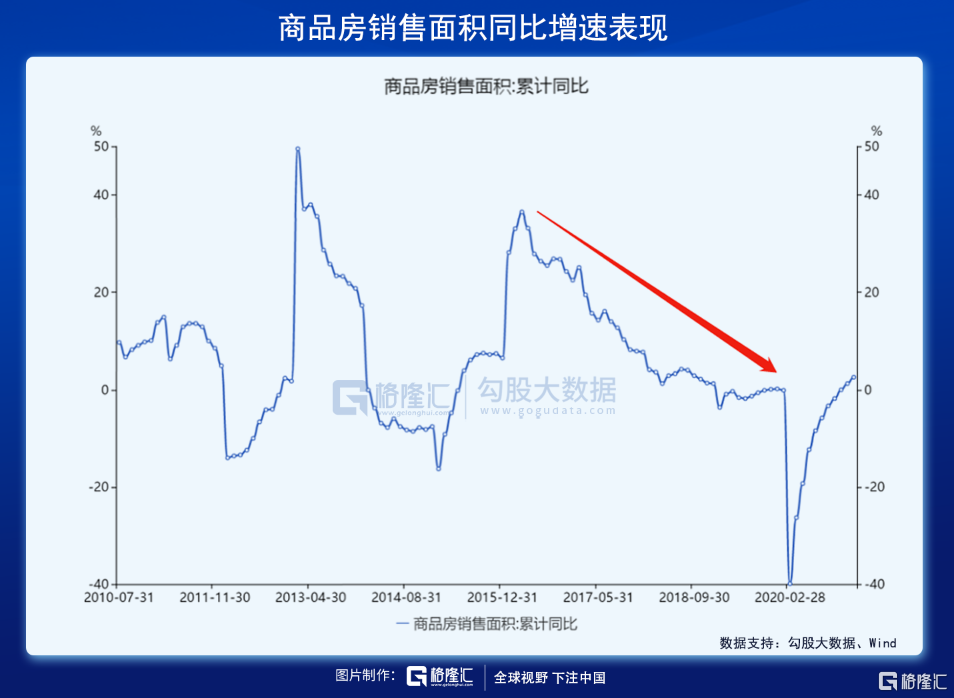

2016年,中國商品房銷售面積同比增速高達22.5%,房地產景氣度非常高。在此高基數的背景下,2017年仍然取得7.7%的同比增速。但2018年增速大幅下滑至1.3%,2019年則變為-0.1%。

可見,2017年、2018年是這一輪房地產高景氣度的高點,此後便走下坡路了。那麼,這輪只是週期性變化嗎?未來還會重現房地產的高景氣度嗎?

其實,不太可能了。

去年8月,央行給房企劃出了“三道紅線”。同年12月底,又給銀行設置了房地產貸款規模以及比例的紅線。這是重磅級真正落實“房住不炒”的長效頂層機制。房地產野蠻生長的黃金時代已經過去了,未來是競爭激烈的存量時代。未來,房地產的開發投資增速拾級而下,不太可能再週期性景氣了。

家電是房地產的下游,跟房地產行業綁定很深。現在,家電行業也已經進入明顯了存量競爭時代。

當前,中國自主家電品牌已經佔據國內市場90%以上份額,而且家電普及程度已很高。在一二級市場,冰箱、洗衣機、彩電、空調用户人均擁有率已經超過100%;在三四級市場,除了廚電之外,這四大類家電的普及率也超過70%。

2020年,家電行業市場總體呈現下滑趨勢。據統計,2020年家電行業國內市場零售規模為7297億元,同比下降9.2%;家電行業出口規模為4582億元(不含彩電),同比增長為24.2%。

未來家電巨頭想要增長,必須向海外市場要份額。這是一個增長點,但競爭也非常激烈。另外,還有一條路就是拋開家電老本行,拓展其他新興行業賽道。

格力早就做了嘗試,做手機、做新能源汽車、做芯片等等,最後以失敗吿終。美的則是把目光瞄準了工業機器人賽道。

2020年,中國工業機器人市場出貨量為171490台,同比大增15%。今年前4月,出貨30178台,同比更是大增43%。可見工業機器人還是不錯的。

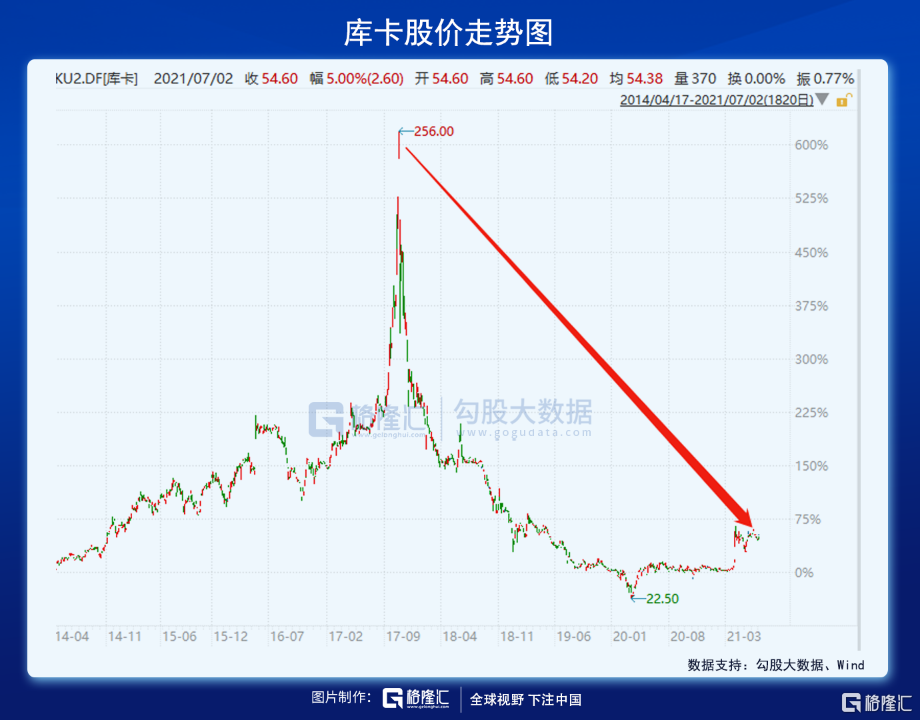

但美的並沒有把握好機遇。2017年,美的花近300億巨資收購庫卡公司,正式進入機器人領域。但天有不測風雲。

2018-2020年,庫卡公司營收分別為256.8億、252億、216億,同比增速分別為-5%、-1.9%、-14.3%,歸母淨利潤分別為1億、0.76億、-8.3億,也是大幅變臉下滑。而在2017年收購之前,庫卡基本實現兩位數的高速增長,而收購後大幅變臉,連連負增長。到2020年,還鉅虧8.3億,拖累家電主業。

截止2021年一季度末,美的總商譽284億元,在所有A股公司中排名第一。2020年末,公司商譽為296億元,其中庫卡新成了228億商譽,佔比高達77%。

庫卡業績大幅變臉,但美的一分錢不減值,財務處理上也非常激進。但為後面可能埋下了大雷。2017年,庫卡被美的收購的時候,股價一度高達256歐元,而現在僅為54.6歐元,累計跌幅高達78.6%。

4年過去了,庫卡業績越來越爛,基本可以斷定美的這筆投資是很失敗的,基本上在山頂上接了盤。

總而言之,美的格力跨行業的增長點都沒有跑出來。

4

尾聲

未來,家電三巨頭們的業績增速會承壓,估值自然會往下走。當前,美的估值為16.64倍,位於5年來估值中線區間。看起來不高,但未來業績承壓,這個估值並不便宜。2016-2017年,房地產處於高景氣週期,美的的估值也就當前的這個水平。如果接下來美的業績承壓明顯的話,估值還有一定的下跌空間。

站在當前的視角來審視,家電巨頭們其實缺乏了想象空間,未來業績會保持較低增速,估值也會明顯承壓。簡單來説,未來美的格力的回報率相較於此前會明顯下降,投資者要有心理準備。