6月30日,京津地區第二豪車經銷商百得利控股(6909.HK)在港啟動公開招股,招股期為6月30日至7月8日,預期將於7月15日正式在港股主板上市。

(來源:公司招股書)

據公司招股文件披露,本次百得利控股IPO擬全球發售1.5億股,其中香港公開發售佔比10%,90%為國際配售,另有15%的超額配售權。發行價為4.0-4.8港元/股,預計總市值在24.0-28.8億港元之間,麥格理將擔任此次IPO的獨家保薦人。

眾所周知,以“BBA德系三劍客”為首的豪華車市場在國內已經歷了快速發展的十年黃金時代,豪車市場滲透率持續提升,豪車經銷商賽道被視作穿越牛熊的好賽道,並伴隨中升控股(0881.HK)、永達汽車(3669.HK)、美東汽車(1268.HK)這些佼佼者的出現而不斷被驗證,相較而言,這家資本市場新晉的豪車經銷商,百得利控股的質地又如何?

一、深耕豪車及超豪華車賽道的區域經銷商龍頭

1.深耕豪車賽道20多年,京津冀第二

百得利控股創立於1998年,最早以汽修服務起家,次年率先拿下奧迪在中國華北區的經銷權,開啟了品牌組合及銷售渠道的逐年穩步擴張之路,並持續向車後市場延伸其服務鏈條。發展至今,深耕國內豪華車及超豪華車市場已有20多年,算得上是該領域的老牌經銷商之一。

百得利控股可謂是國內頂尖的豪華及超豪華汽車經銷商,尤其是在京津冀地區。根據弗若斯特沙利文報吿,以2020年收益計,百得利控股在中國所有超華汽車經銷商中排名第六,同時在京津冀地區超豪華乘用車市場位居第二;而若以平均單店收益計,百得利控股在中國以超豪華品牌4S經銷店業務的十大企業集團相比則位居第一。

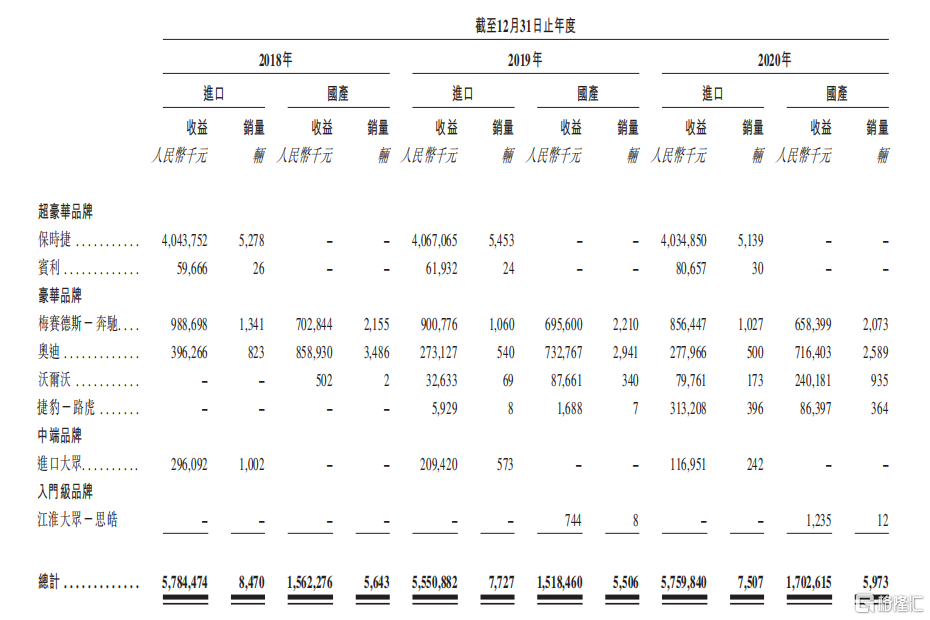

2.涵蓋六大豪華及超豪華品牌,保時捷、奔馳及奧迪為主力陣營

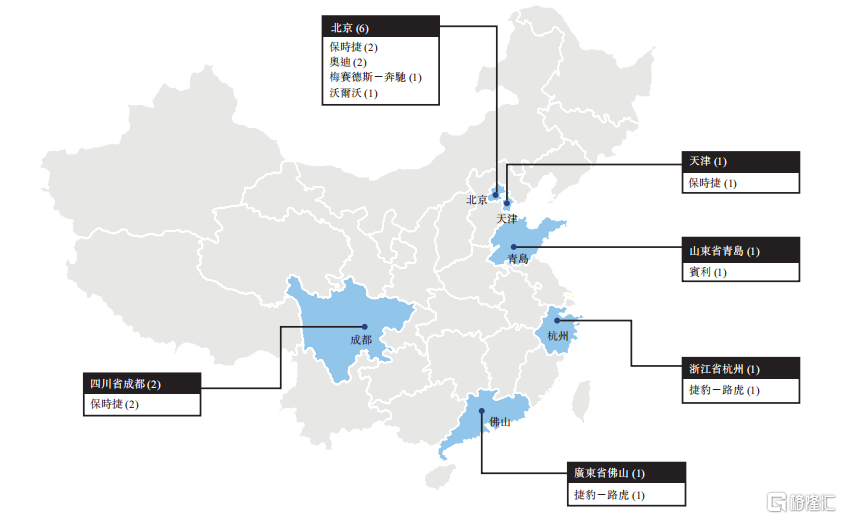

公司目前覆蓋八大品牌,包括2個超豪華品牌(保時捷、賓利)及4個豪華品牌(梅賽德斯-奔馳、奧迪、沃爾沃、捷豹路虎)、中端品牌(大眾)及入門級品牌(江淮大眾-思皓)各1個;現有12家4S店,分佈於北京、天津、山東、浙江、四川、廣東六大省市。

(來源:公司招股書)

(來源:公司招股書)

其中,超豪華品牌保時捷是公司增收的絕對主力,梅賽德斯-奔馳和奧迪領銜豪華品牌陣營,同樣表現強勢。由此也可見強勢品牌對於經銷商業績無疑是關鍵的內在驅動力。

3.售後服務能力突出,後市增長可期

再從業務模式和收益結構來看,其實汽車經銷商都比較類似,一般主要由賣車和售後服務兩部分構成,簡單清晰。

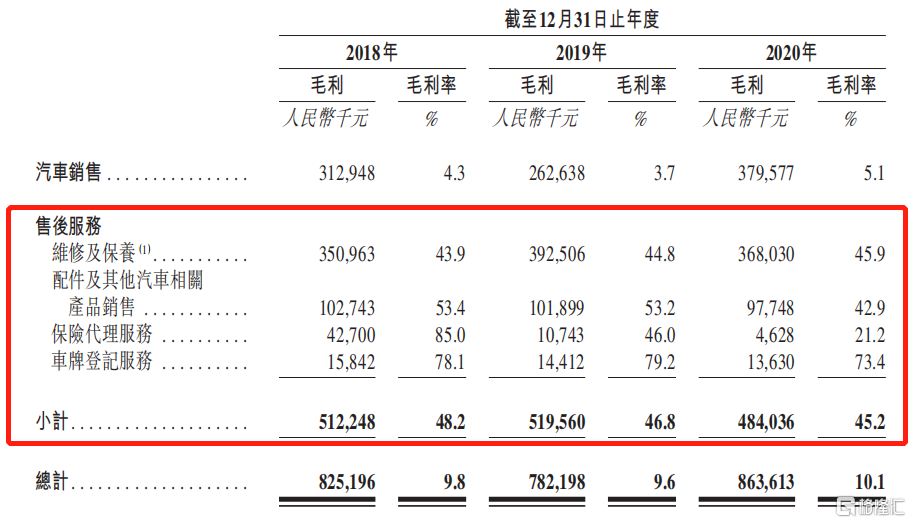

(來源:公司招股書)

根據百得利控股的招股書數據顯示,2018-2020年近三年,接近九成收入來自於豪華及超豪華汽車的銷售,售後服務貢獻兩成不到;而同期,六成左右的毛利則由售後服務所創造。

(來源:公司招股書)

(來源:公司招股書)

實際上,隨着近年來我國私家車保有量提升、居民消費槓桿率快速上升等多因素影響,乘用車市場整體增速不斷減緩,毛利率較低的賣車業務逐步成為搶佔高毛利率且“肥沃”的售後服務市場的入口型業務,因此導致汽車經銷商業務結構中往往出現收益和利潤的“二八錯配”現象,即大部分收益來自賣車,而售後服務則是主要的利潤貢獻來源。

對於維保起家的百得利而言,售後服務優勢亦尤為突出,主要體現在兩方面。一方面,服務內容全面,包括維修及保養、配件及其他汽車相關產品銷售、保險代理及車牌登記等服務,以涵蓋用户服務全生命週期,從而增加與客户互動的頻率。

而相對穩定的毛利率和吸收率水平則是有力驗證。招股書數據顯示,2018-2020年,公司的售後服務毛利率分別為48.2%、46.8%及45.2%;對應的吸收率分別為95.7%、100.1%及87.5%。其中,2020年吸收率下降主要由於當年產生的上市費用以及COVID-19疫情導致業務量減少導致售後服務產生的毛利減少。

其中的吸收率作為衡量汽車經銷商單店營運表現的常用指標,即售後服務的毛利除以銷售及分銷費用以及行政費用之和,用以反映售後服務毛利對於單店營運成本的覆蓋水平,吸收率接近或超過100%,表明售後服務毛利可完全覆蓋單店營運成本。

此外,從團隊成員結構也能看出百得利對於售後服務板塊的倚重。據招股書披露,到今年6月21日止,售後服務板塊員工數佔公司接近一半。

(來源:公司招股書)

車後市場作為汽車產業鏈接下來最為“誘人的蛋糕”已成共識,而百得利憑藉突出的售後服務能力也將有機會脱穎而出,後市增長可期。

二、同業比較視角:全面透視百得利的經營質地

為了更為直觀地判定百得利的內在質地,不妨從成長性、盈利能力、運營效率及財務槓桿水平四個維度,並通過與“豪車經銷商三傑”來作比較,透視其財務業績質量。

1.“國六”切換導致業績波動,現已呈全面回升態勢

數據顯示,2018-2020年,百得利控股的收益分別約為84.09億元、81.79億元,85.33億元,對應的歸母淨利潤分別約為2.07億元、1.60億元、2.35億元。其中,2019年公司收益和淨利均有所下滑。這主要是由於“國六”標準實施(公司業務分佈的六大省市率先於2019年開始實施),導致汽車進口量下降,加之過渡期間消費者傾向持觀望態度,公司在此期間採取保守的存貨購買及低價銷售策略,以在2019年年底前售出全部舊排放標準汽車。

儘管新標落地對公司業績有所擾動,但過渡期之後,2020年均有所回升(相比2018年)。值得關注的是,這是在疫情肆虐全球的背景下,全球汽車產業鏈遭遇到空前的危機,正處在艱難時刻,正是在這樣不利的外部環境下,百得利依舊實現了業績逆勢回升,足見其內在的競爭優勢。

(來源:公司招股書)

當前,經濟總體向好趨勢不變,且消費升級需求旺盛,並不斷得以驗證,因此公司未來的成長性顯然可高看一線。

2.盈利水平旗鼓相當,呈全面向好趨勢

盈利能力方面,一般重點關注毛利率、淨利率及ROE三個維度。經過整理(如下圖),不難看出,百得利控股盈利水平與“豪車經銷商三傑”旗鼓相當,其中近三年的ROE均值相對偏低,主要受2019年拖累,但2020年已回升至18%以上,整體趨勢向好。

(2018-2020年四大豪車經銷商的毛利率、淨利率及ROE均值;數據來源:百得利控股招股書、同花順iFinD)

3.存貨週轉效率居前,應收賬款週轉效率領先

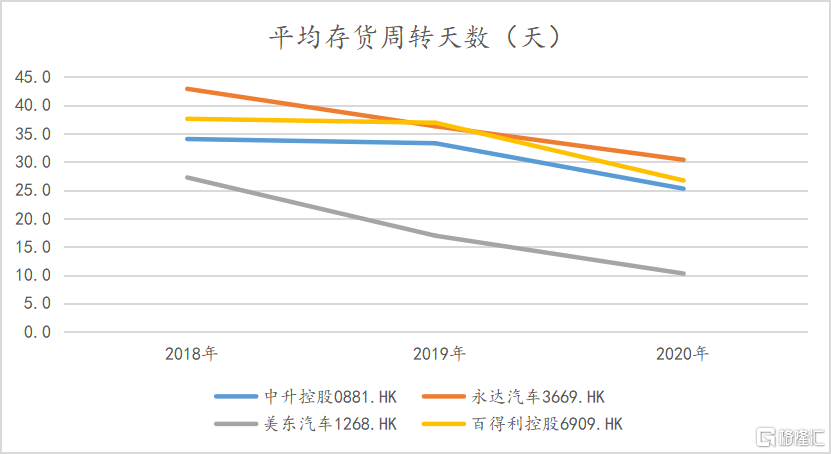

運營效率方面,重點體現在存貨週轉和應收賬款週轉效率,進而決定汽車經銷商的現金流管理能力。由下圖可見,近三年來,四家豪車經銷商的存貨週轉效率均處於持續上升態勢,其中百得利與中升、永達三家水平接近。而應收賬款週轉效率則表現有所分化,其中百得利與美東表現靠前,且百得利呈趕超領先趨勢。

(2018-2020年四大豪車經銷商的平均存貨週轉天數;數據來源:百得利控股招股書、同花順iFinD)

(2018-2020年四大豪車經銷商的應收賬款週轉天數;數據來源:百得利控股招股書、同花順iFinD)

4.齊力“去槓桿”,百得利負債率持續處於低位

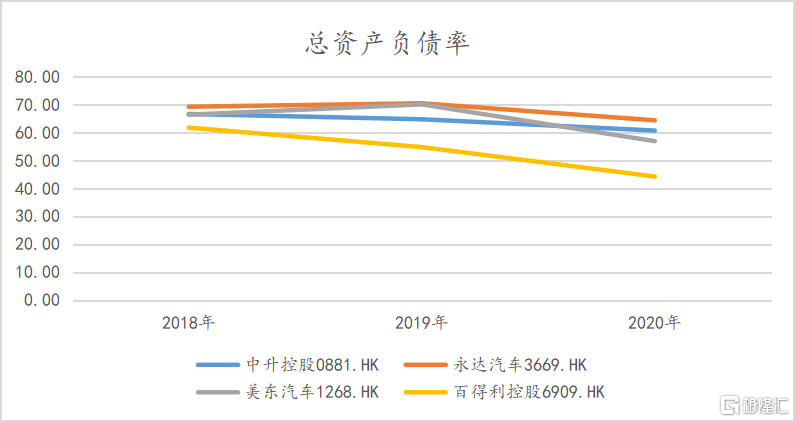

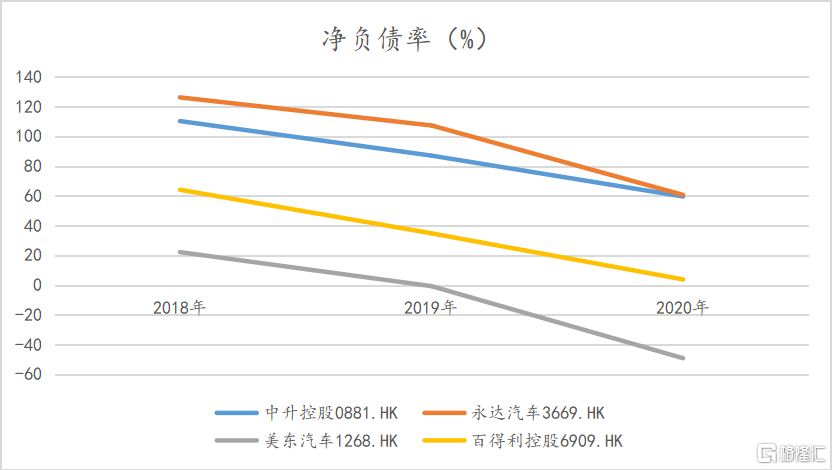

再從財務槓桿水平來看,可以通過總資產負債率和淨負債率兩個主要指標來觀察。如下圖,四家都在去“槓桿”,總體負債率呈下行趨勢,而反映債務和股權結構的淨負債率明顯下降更快,其中百得利的負債水平持續處於相對低位。

(2018-2020年四大豪車經銷商總資產負債率;數據來源:百得利控股招股書、同花順iFinD)

(2018-2020年四大豪車經銷商淨負債率;數據來源:百得利控股招股書、同花順iFinD;注:淨負債率=(有息負債-現金餘額)/淨資產,負數表明賬面現金資產餘額大於有息負債)

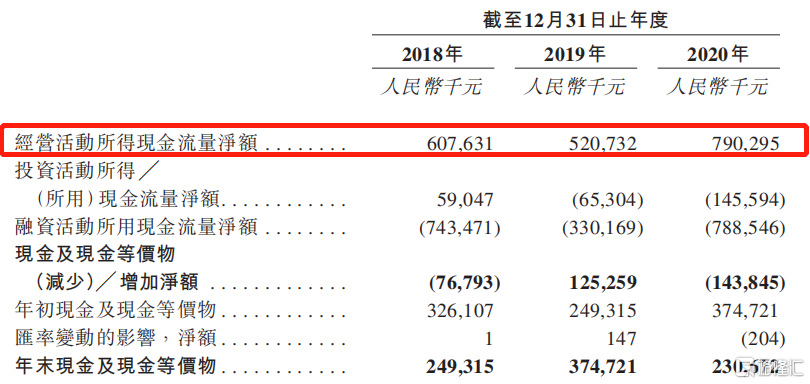

得益於品牌、經營管理等組合優勢,百得利近三年的經營現金流及自由現金流(如下圖,簡單測算)均呈現持續增長的態勢。

(來源:公司招股書)

綜合上述多個維度比較分析,百得利控股的質地可見一斑,儘管短期受行業新政影響導致業績出現波動,但隨新政落地業績回升,影響大概率已消除,長期而言,在消費升級驅動下,豪華車賽道持續高景氣,加之汽車電動化及智能主升浪愈演愈烈,主機廠加速開啟新能源車產品新週期,併疊加一系列減税降費等政策的刺激,有望助推市場需求進一步釋放,這對於百得利這樣豪車賽道的領先者顯然是極為有利的機會。此外,疫情短期仍存在反覆的不確定性,但考慮到國內防疫形勢總體穩定,處於可控局面。

三、估值探討

以百得利現行的招股定價計,其市值大約在24.0-28.8億港元之間,對應的靜態PE大概在8.5-10.2x之間,若按10%淨利增速計,2021年PE預測值將在7.7-9.3x區間範圍,而這一水平明顯低於當前市場給予行業的均值(如下圖),而綜合考慮百得利所處細分賽道、經營質地及業績彈性,其賠率優勢凸顯。

(數據來源:同花順iFinD)

儘管車市在近幾年來遭遇重重打擊,但豪車市場可謂是一股暖流,表現持續堅挺,其背後可歸結為豪車品牌價格持續下探及消費升級綜合反應的結果,而在此背景下,領先的豪車經銷商顯然是主要受益者,加上產業資本和政策齊力推動電動化和智能化新週期加速展開,在此背景下,經銷商也在加速渠道擴張,並推進數字化轉型,這從公司此次擬募資用途也不難窺見一二。

據招股書文件披露,公司擬將此次全球發售所得款項淨額的75%預計主要用作通過內部增長及選擇性收購擴大公司的經銷店網絡。其中,45%將用來收購長三角及廣東省大灣區以及其他一、二線城市的汽車經銷店;30%擬用來為目前經營的品牌開設新4S經銷店,並以一二線城市為目標。

可見,百得利依舊瞄準的是一二線核心城市的高消費羣體市場,計劃通過收購和新設兩種方式,以加速擴大現有渠道網絡覆蓋面,在車市尤其是豪車市場多重機會下,有望實現自身業績加速增長。