作者:借東風

今年以來,A股市場在經歷一波過山車行情之後整體走勢趨向穩健,尤其部分熱門主線題材持續受到資金追捧,不斷創出歷史新高。

但同時,也有一部分行業遭受市場逆風,導致表現差於大市,如近期的保險行業,整個板塊指數出現持續性回落,累計回撤達20%。

中國最大的綜合金融龍頭中國平安同樣未能例外,在A股萬億市值的核心巨頭中短期中稍顯乏力。

中國平安股價的持續回落,一方面與整個保險行業以及市場資金選擇有直接關係,另一方面也與近期一些風險事件因素有關,導致市場資金對平安的短期態度不夠自信。

但同時,我們也可以看到,這些大部分都只是短期影響因素,而在經歷了半年的股價調整,利空因素最大的影響已經基本消化完畢。隨着平安的業務不斷穩健推進,其本身所擁有的強大底藴力量以及一些積極的跡象正在逐漸展露出來。

鑑於目前其估值水平回到了近十餘年來的最低點,股價調整至此,或許也意味着拐點基本已經不遠了。

一、資金重新迴流,拐點或在不遠處

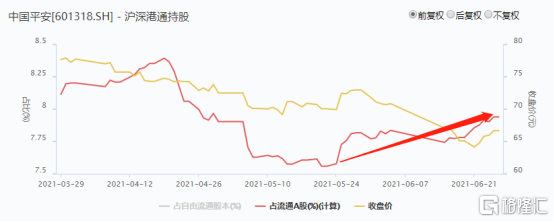

可以看到,自從5月中旬開始,雖然平安的股價還在弱勢運行,但已經有大量北上資金已經在靜悄悄地重新佈局,這或許是一個明顯的利空出盡信號。

從市場的角度,在市場整體結構性走強的大背景下,整個保險板塊都在大跌的背後其實主要的不只是關乎險企本身的邏輯,還在於市場資金的選擇。大金融板塊向來作為規模容量最大卻業績增長彈性相對小一點的大板塊,一直來並不是市場炒作資金的重點佈局對象。只有在市場確定性全面走牛及其他很多熱門主題板塊相繼被翻炒上去之後,才會輪到金融保險這種大權重板塊。

雖然今年初中國股市經歷了瘋狂抱團及瓦解行情,但總體對市場的未來還是普遍有較積極的預期。尤其新能源車、光伏、芯片、生物醫藥等正在享受國家政策紅利的熱門領域,未來成長彈性更高,也更受資本的追捧。

同時,在通脹高企,美國美聯儲對加息預期徘徊不斷的影響下,央行在宏觀流動性的問題上實際也處於偏收緊的預期,導致市場增量資金缺乏,進而導致國內股市的資金只能從內部轉移。最終結果是市場資金容易從類似保險這類短期預期表現一般的板塊拋售,再回流上述熱門板塊,最終形成目前的結構化行情。

這並不是市場對險企的長期預期不看好,而是短期它們有更熱門更好賺的短線機會。但這樣最終會形成熱門板塊估值泡沫溢價過高,同時金融保險板塊估值被嚴重低估的剪刀差。

一旦剪刀差值明顯過大,或者這一波題材炒作熱潮退卻,市場資金最終會迴歸到金融保險的領域,進行修復估值。

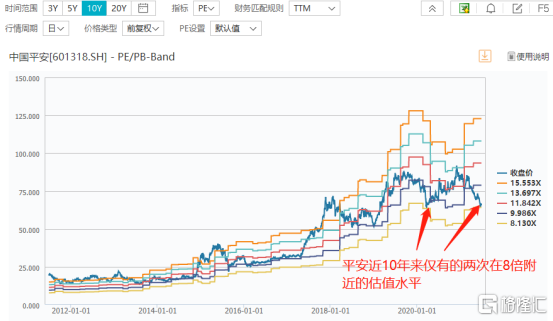

回顧近10年以來,平安也經歷過2輪明顯的股市暴跌衝擊,但其整體的估值也從未真正跌破過10倍左右的PE估值水平。

目前平安的動態PE已經回落至8倍附近,相當於優質大銀行,已經足夠便宜。這也是近十年來僅有的兩次如此低的估值水平。上一次是2020年3月出因疫情衝擊導致的短期全面股災形成的,但很快又重新反彈上去了。

如今,時隔1年多,平安的股價再次快速反彈回去的概率,並不小。

二、市場的短期擔憂過度

這一輪平安的股價下行壓力,來自投資者對近期一些風險事件的困擾,比如華夏幸福風險事件及此前的匯豐控股2020年因歐洲金融監管要求而不派息的風波影響。但如果深入瞭解平安的內在業務,這些因素的影響實際上還是比較小的。

今年一季報顯示,平安已經對華夏幸福相關投資資產進行規模為182億元的減值計提及估值調整,佔此前披露的全部風險敞口540億元的1/3,實際上已基本減值完畢。平安本身也對此測算過,即使全部減值對內含價值產生負面影響也最多僅有4.2%,實在有限。

匯豐控股之所以成為港股投資者最看重的每年拿分紅的長期核心股之一,是因為其長期以來的穩健成長及高分紅慣例。排除2020年的風險事件,其總體經營依然非常穩健,派息政策也會持續下去。匯控的最新派息明顯顯示,其目前已恢復了大幅派息,最新一期每股派息1.1641港元,股利支付率高達79.84%。

同時,由於市場信心修復,匯豐控股的股價也在近月從最低點大幅反彈超60%,重新回到了以往穩健增長的邏輯。

實際上,平安在金融資產配置方面一直有成熟策略,且除了匯控,其目前也是工商銀行的TOP10大股東,同時還持有建行等優質銀行股票,這兩大銀行的投資已為平安帶來了顯著的業績貢獻。

另一方面,壽險銷售業務調整,包括對銷售人員的精英化改革,以及深化數字化渠道的改革,導致了平安處在代理人數持續下降而新改革成效還尚需時間驗證的窗口期,業績增長也受到一定的影響。

但實際上,平安主動淘汰部分低效產能,推進隊伍升級戰略的效果可能會在2年左右才會比較明顯呈現出來,只是因為疫情衝擊被打亂了節奏,如今國內已經明確進入疫後修復階段,預期會很快恢復增長狀態。

從客觀上講,任何不斷成長的大企業,其發展不可能長期只維持一種穩定業務模式,肯定需要迎合行業變遷及時進行最合適調整,方能與時代一起長青增長下去。所以即使是短期會帶來業績下降的陣痛,但只要改革的路線是正確的,那長期一定是更值得期待的。

大企業經營戰略和架構經常調整從來都是很正常的事。在近幾年,阿里、騰訊、字節跳動、京東等互聯網大廠都相繼經歷了數次很大規格的架構調整,也取得了市場看得到的積極變化及新發展,此輪平安的調整肯定不會例外。

事件至今,影響終有消化殆盡時。平安的股價也為此調整了整個上半年,估值也出現了很大的回撤,到目前這個位置,反映已經相當充分。

結語

每一個偉大企業的煉成之路,必定是伴隨宏觀市場環境、行業政策、企業本身業務調整而不斷轉變。它會有高速成長的激昂,也會有遇到瓶頸的短期低谷,而絕不是線性或是完美不回調的增長指數。因此在它們成長過程中,也必然會出現短期業績波動,偶然小事件影響等短期的雜音。

對於價值投資,我們要有足夠的長期主義視角,才能避免被短時雜音一葉障目錯過與偉大企業一起成長的困擾。

平安的基本盤一直很穩,它的所有經營業務都在穩健發展,並且不斷在衍化出更多更有成長預期的新增長點,它還是每天都能賺好幾個小目標的中國最大綜合金融集團。

鑑於其利空事件已經基本塵埃落定,其業務調整帶來的陣痛也正在消除,隨着其改革成效不斷凸顯,疊加估值水平歷史最低位置,其未來的估值修復彈性,將尤值得期待。