“碳中和”大背景下,新能源車熱度不減反增,鋰電板塊無疑是近期最強方向之一,加之5月末美國參議院財政委員會通過的《美國清潔能源法案》提案對新能源車刺激超市場預期,板塊持續掀起漲停潮,動力鋰電池龍頭寧德時代(300750.SZ)更是突破萬億市值,昂首創業板,創始人曾毓羣則再度登上香港首富寶座,這背後緣由不言而喻。

雖然兩輪領域的關注度明顯不及四輪領域,但也不乏牛股。今年4月,CATL和ATL也開始盯上電動兩輪車市場這塊蛋糕。實際上,相比四輪的電動車市場,電動兩輪車市場的格局顯然更優,這主要體現在兩方面:

其一,我國在全球市場扮演着絕對主導的角色。以2019年公開數據計,全球90%以上的產銷量都來自中國,因此電動兩輪車產業也被視為國內引以為傲的民族產業。

2019年全球兩輪電動車產量分佈

(來源:前瞻產業研究)

2019年全球兩輪電動車銷量區域分佈

(來源:EBWR,方正證券)

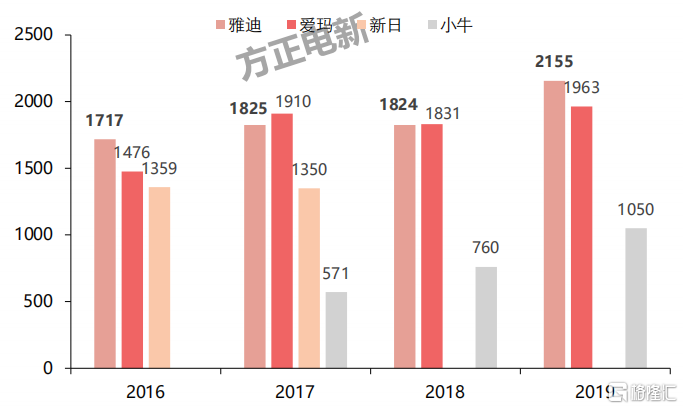

其二,國內市場高度集中,且頭部品牌份額日趨提升。按銷量計,2016-2019年,CR7由39%提升了22個百分點至66%,CR4從27.5%提升了12.1個百分點至39.6%。

CR4銷量情況(萬輛) CR7銷量情況(萬輛)

(來源:中信證券)

其中,僅雅迪控股(1585.HK)一家的市場份額就由11.3%提升了6.2個百分點至17.5%。而根據工信部數據顯示,到2020年10月末,中國電動自行車產輛為2548萬輛,而到同期11月底,雅迪控股的兩輪電動車銷量已突破千萬,這意味着自“新國標”落地後雅迪的份額將有更明顯的提升。

目前,雅迪在多項核心經營指標上都做到了全面領先同業,是當之無愧的“兩輪電動車之王”。而回歸資本市場來看,在長期蟄伏後,在全球流動性氾濫背景下,自去年3月初也迎來一輪頗為“兇猛”的“戴維斯雙擊”的行情,一年不到飆漲十倍,一騎絕塵。

(來源:WIND)

年初至今,雅迪股價隨大盤進入震盪整理階段。那麼,勢必會有投資者好奇,雅迪接下來還有多大的想象空間?此外,值得留意的是,近幾年來,哈囉出行、滴滴和美團等互聯網資本相繼入局,這對於兩輪電動車市場的格局是否會有所衝擊?

一、消費品投資視角,看雅迪高議價權背後的“三板斧”

電動兩輪車作為短途代步車,屬於消費品,因此也有機構稱這門生意本質是披着“製造業外衣的消費品”。一般而言,消費品主要看品牌、渠道和產品三個方面。

1)品牌力

先從品牌來看,雅迪作為國內知名度最高的兩輪電動車品牌,可以説是人盡皆知,等同兩輪電動車的代名詞。

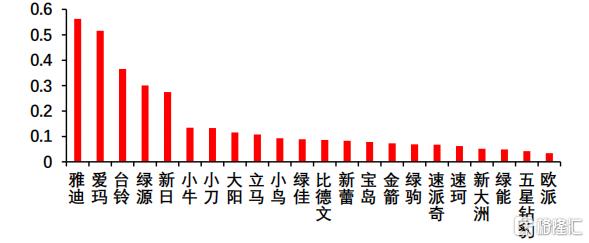

2019年兩輪電動車品牌關注度統計

(來源:《2019年中國電動車產業發展白皮書》,方正證券)

雅迪自2007年起開啟了品牌出海之路,並逐步在海外落地生根,目前產品遠銷全球88個國家和地區。2014年雅迪就啟動“更高端化”品牌戰略,推動產品結構升級。

雅迪控股發展重大里程碑

(來源:方正證券)

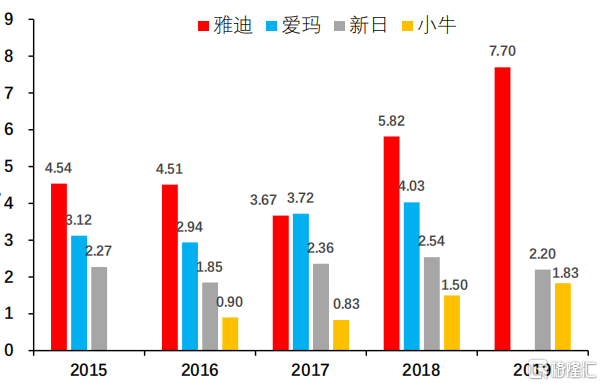

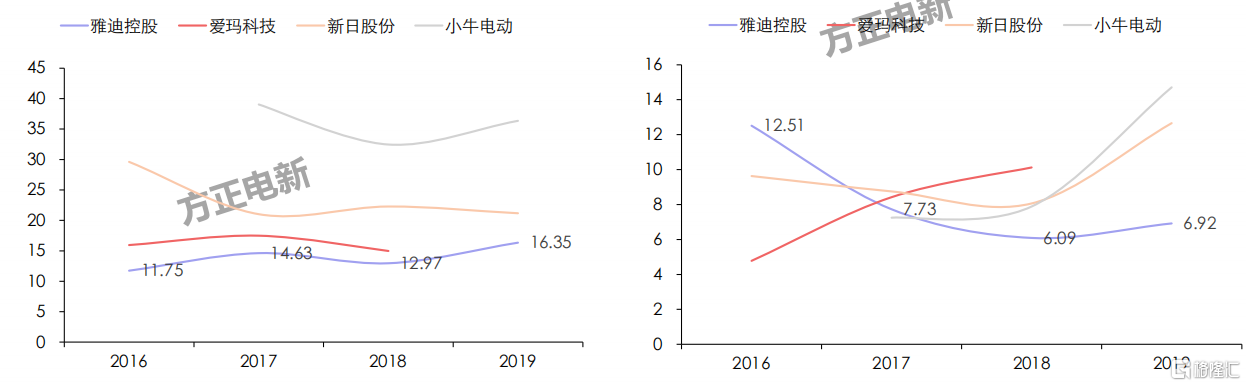

相應地,雅迪一路開疆拓土,自2017年起銷量超越愛瑪科技登頂國內兩輪電動車銷量寶座,並不斷拉開追隨者的差距(如上所述)。而雅迪之所以能實現品牌持續領先,最具解釋力的莫過於銷售費用大幅領先各家。

銷售費用(億元)

(來源:Wind,方正證券)

2)產品力

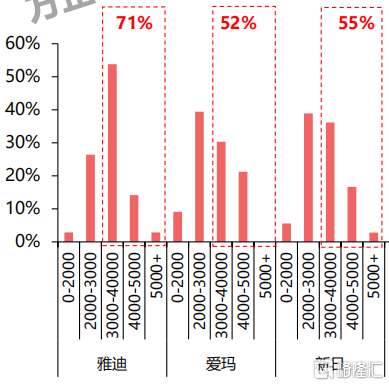

再來看產品層面,雅迪目前的SKU數明顯領先同業其他幾家,這也是公司能不斷出爆款的重要因素之一。與此同時,雅迪的產品系列主要集中在3000-4000元區間,而愛瑪和新日主要集中在2000-3000元區間。也就是説,雅迪更多的產品處在3000元以上的價位,相較於同等級別的傳統對手有更好的產品結構。

(來源:方正證券)

線上平台在售產品價格(元)

(來源:京東,方正證券)

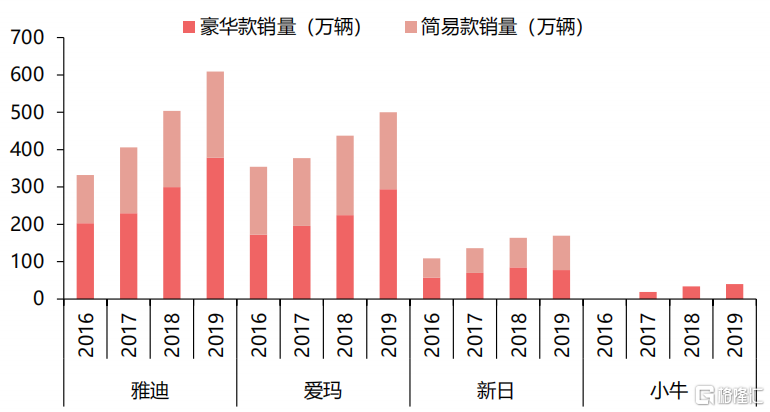

在產品毛利率上,雅迪在2015年便開始拉開與同業之間的差距(如下圖),2017年行業大洗牌之後,差距進一步拉大,這主要系公司有更好的產品結構,其中豪華款電動兩輪車產品佔比60%,遠高於其他傳統品牌。

(來源:天風證券)

豪華款和簡易款銷量(萬輛)結構

(來源:Wind,方正證券)

如果説雅迪的品牌溢價反映在對營銷推廣的大力投入,那麼其產品力則體現在對於研發的慷慨投入。近幾年來,雅迪的研發投入長期維持遠高於同業的水平(如下圖)。

研發投入(億元)

(來源:Wind,方正證券)

3)渠道力

除品牌和產品之外,渠道也是雅迪的另一大重要優勢。據天風證券報吿顯示,雅迪2020年銷量增長77%,其中42%依賴渠道增長,25%依賴單店門效提升,意義可見一斑。

經銷商數量

(來源:方正證券;注:小牛為門店數)

可以看到(如上圖),雅迪與愛瑪在渠道端的優勢居前,且雅迪相對佔優,尤其是在2019年“新國標”落地後擴張加速。公開資料顯示,目前雅迪銷售網絡遍佈全球88個國家,國內有2955家經銷商、18000個門店,並下沉至縣、鎮等區域,今年計劃新增20-30%家專賣店,6月旺季之前會準備好7-8成。

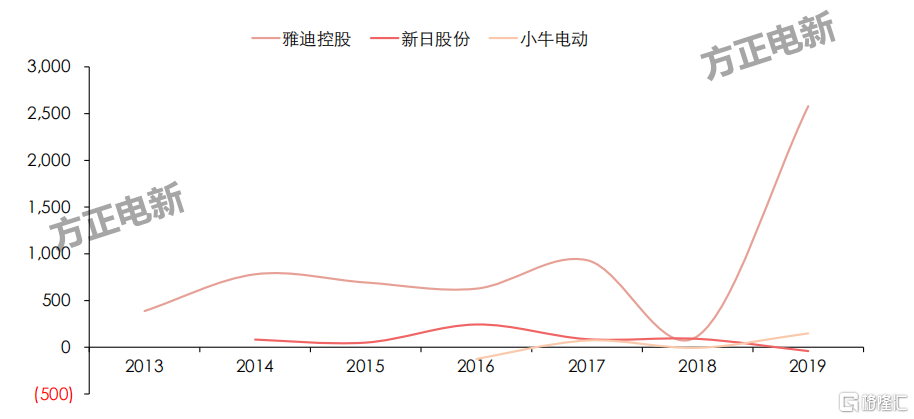

基於上述三大核心優勢(當然還包括對於供應鏈的整合等其他方面的優勢,在此不作展開探討),雅迪在兩輪電動車產業得以擁有足夠強的議價權,體現在其週轉能力明顯強於同業(如下圖),且近年來呈持續上升趨勢,因此雅迪的自由現金流也顯著優於行業其他家。

存貨週轉天數 應收賬款天數

自由現金流(百萬元)

(來源:Wind,方正證券)

二、雅迪未來成長格局探討:雙主線邏輯清晰

經過分析和梳理,雅迪未來的成長邏輯,大體可以歸結為如下:

其一,出行產品智能化及鋰電化演進,加之龍頭深入佈局全球及國內下沉市場,可視作供給側的發展主線。

其中,以打造智能化、長續航為代表的出行體驗,伴隨產品高端化升級,有助於提升整體ASP。通過重塑硬件售賣的傳統商業模式,創造軟件服務收入,打開新的利潤增長點,進一步優化盈利結構。

相比海外主流品牌,包括雅迪在內的國內品牌的ASP仍處於較低水平,未來提升潛力大。參照海外品牌發展經驗,未來伴隨產品結構調整和品牌溢價上升,公司整體ASP提升也將值得期待。

國內外主要兩輪車品牌ASP-銷量矩陣

(來源:中信證券;注:ACcell、美利達、巨大(捷安特)兩輪車產品主要包括腳踏自行車、電踏車;本田、雅馬哈以燃油摩托車為主包括少量電動摩托車;其它品牌均全部單指電動兩輪車產品)

而智能化方面,雅迪在去年12月推出新“冠智”系列,重智能化體驗,通過增加多個貼近消費者真實需求的智能化應用,如智能上坡推行模式切換,坐墊重力感應解鎖,遠程控車,防盜監測等,同時也新增了更多的APP功能,以全面提升用户的用車體驗。此外,公司還在研發多個智能化新系列,有望於今年發售,成為新爆款,帶動公司產品結構持續優化。

雅迪冠智系列車型

(來源:方正證券)

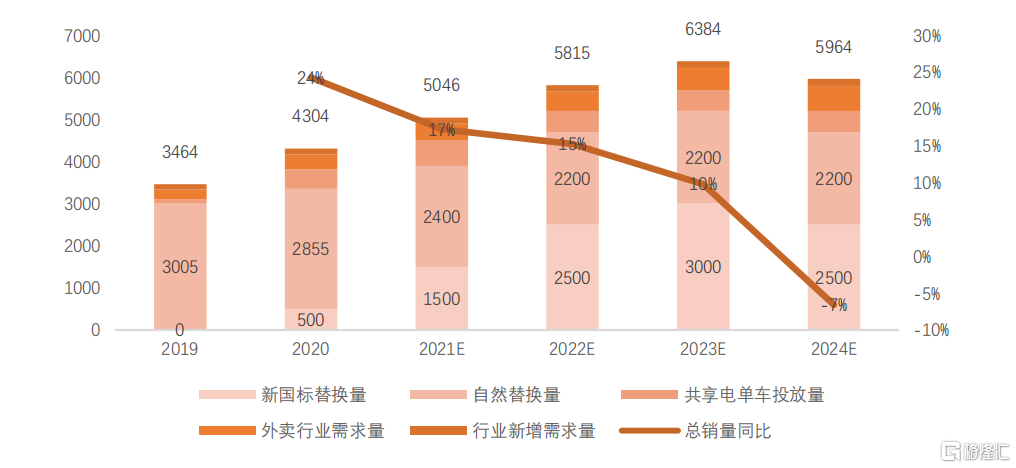

其二,需求側的主線邏輯則在於:“新國標”和消費升級帶來持續的換量替代需求,加之外賣、快遞等及時配送業務所創造的增量空間。而且在“碳中和”大背景下,摩托車電動化大勢所趨,並將為電動兩輪車市場提供持續的增長動力。

(來源:天風證券)

值得一提的是,政策方面,除“新國標”外,即將於7月1日正式執行的“一車一票”新政,也有望加速行業洗牌,加快市場進一步向龍頭集中。業內分析認為,該新政導致行業合規及税收成本上升,加之生產成本上漲,將加速倒逼掛靠企業和小品牌淘汰出局。同時,2000元以下低價車時代將正式終結,而3000元以上的電動車將成為主流車型。

在此,不妨粗略估算下後市空間,根據天風證券測算,預計2021-2024年銷量分別為5046、5815、6384、5964萬台,年均複合增速達5%。2019年、2020年國內電動兩輪車銷量分別為3464、4304萬台,同比增長24%。若按公司目標(未來兩年內佔領行業35%的份額),預計2022年銷量將達2234萬輛,若再綜合近七年單車淨利均值計,預估2022年淨利潤約20億元。考慮到雅迪近三年來的估值中樞在26x左右,照此保守假設,2022年預計雅迪總市值達520億元,較當前425億元仍有22%以上的上行空間。實際上,在行業集中度不斷提升的進程中,龍頭將會享受到更高的估值溢價,也就是説,上述得出的總市值具備足夠的安全邊際。

尾聲

總的來講,伴隨“新國標”、“一車一票”等政策落地實施,行業門檻將不斷提高,同時加速行業集中度不斷提升,照此趨勢發展,雅迪作為龍頭將實現擠壓式增長,不斷擴大份額優勢、鞏固龍頭地位。

與此同時,在“碳中和”的大方針下,產業資本也紛紛入局,競爭加劇的同時,也將加速電動兩輪車智能化及鋰電化變革的進程。而在新政、產品技術迭代及消費升級共同驅動下,行業走向高端化,進而提高利潤率可期。

目前來看,雅迪作為綜合實力突出的電動兩輪車品牌,護城河深厚,擁有足夠的議價權,因此未來的確定性依然較高,有望充分受益電動兩輪車市場集中度提升及高端化趨勢。