近幾年,A股市場的一個重要特徵就是分化:行業龍頭受到追捧,非龍頭被邊緣化。邏輯在於,經濟下行疊加去槓桿,各行各業加速分化,唯有行業龍頭才能逆勢增長,搶佔更多份額。

在銀行業,估值分化也很明顯,但並非基於規模,而是基於市場競爭力:招行、平安、寧波等銀行受到追捧,國有大行估值普遍較低。邏輯也很清晰,銀行業的既有龍頭並非市場競爭的產物,隨着市場開放,唯有市場競爭力才是持續增長的保障。

這套邏輯用在全國性市場是對的,但若照搬到中小銀行身上,很容易對其投資價值產生系統性低估,因為地方中小銀行的市場開放度、競爭度,不同於全國性銀行。

強龍不壓地頭蛇

中國的銀行業,看上去全國一盤棋,全國性銀行可以全域設點經營,資金要素自由流通,但實際上,很多區域市場都以地方城商行為主導。在這些市場中,全國性銀行有佈局,競爭力卻通常弱於地方法人銀行。

就零售、對公、資金三大業務來看,資金業務標準化高,零售業務科技屬性強,全國性銀行更佔優勢;對公業務具有較強的區域屬性,地方法人銀行更佔優勢。地方性銀行的對公優勢,主要來源於以下幾個方面:

一是網點數量集中,區域覆蓋密度行業領先,服務能力更強;

二是長期紮根地方,具備“本土智慧”,與地方經濟休慼與共,對風險有更高的敏感度和把控力;

三是總行在當地,決策鏈條短,創新更快、靈活性高,產品服務更具競爭力;

四是股東以地方財政局和地方大企業為主,拓展當地業務和本地場景更具優勢。

這些優勢,讓地方性銀行具備了一定的護城河效應,很大程度上足以抵禦全國性銀行的侵蝕,甚至還能反過來搶佔全國性銀行的份額。

從數據上看,2005-2018年,大行+股份制銀行的總資產佔比從68.3%降至53.1%,同期,城商行佔比從5.4%提升至13.1%,市場影響力日益凸顯。

與區域經濟休慼與共

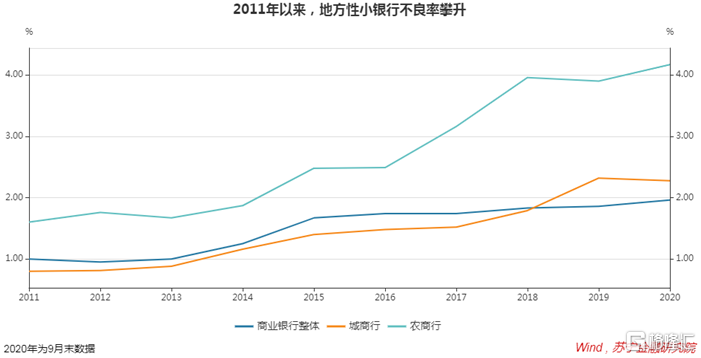

當前,市場對中小銀行的印象比較差,普遍擔心其不良問題和增速問題。的確,2012年之後,國內GDP增速下台階,疊加產業調整升級,地方性銀行的全局性機遇窗口不在,作為一個整體來看,高不良、低增長,數據很差,大概率還會越來越差。

以農商行為例,截止2020年9月末,不良率高達4.17%,城商行也升至2.28%,均高於銀行業平均水平。但鑑於各地經濟發展的巨大差異,從個體層面看,地方銀行之間表現出巨大的差異性:GDP增速乏力的地區,地方性銀行多面臨困境,表現為不良率高企;GDP繼續高增長的地區,地方性銀行依舊處於發展機遇期。

另外,本文討論的上市中小銀行,本就屬於地方性銀行的佼佼者。仍以不良率來説,2020年9月末,14家上市城商行的平均不良率僅為1.36%,比城商行整體低0.92個百分點,也明顯優於股份制銀行和國有大行。對於上市中小銀行,唯有把它們從中小銀行羣體中剝離,去掉有色眼鏡,才能夠看得準確。

多數上市小銀行,其業務重心依託單個城市,如果脱離城市本身的產業結構、發展潛力,就很難對中小銀行進行正確的評估。對於仍處於發展機遇期的地方性銀行,就如同十年前的銀行業,只要地方經濟高速增長、產業結構日趨合理,平庸的機構也能實現快速增長。

對於這類上市銀行,其優秀本身主要依賴外部環境,若嚴格以機制文化、管理水平、創新能力、零售轉型等視角對其進行評估,就容易低估其發展潛力和價值。

脱虛向實,基礎更加紮實

地方中小銀行的另一重利好,是經營基礎更加紮實。

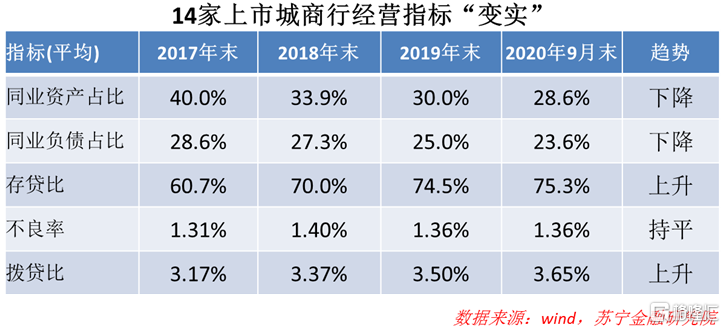

2017年之前,基於網點優勢,地方銀行的典型特點是吸儲能力強、放貸能力弱,不少銀行走上了同業大發展之路,依靠同業投資做大資產,在剛兑環境下賺取無風險利差,表現為同業資產佔比高、貸款佔比低,脱實向虛。

就個別銀行而言,債券投資收入甚至超過了貸款利息收入,怎麼看都不像一家正經的銀行,服務實體的能力變差。

此外,由於同業業務容易上規模、且零不良,不少中小銀行在經營業績上表現出“高增長、低不良”的特徵,儘管脱實向虛、基礎不實,但估值普遍較高。

2017年之後,在同業新規、資管新規的約束下,中小銀行全面迴歸實體,同業資產快速萎縮、貸款佔比穩步提升,由於貸款增速低於同業資產萎縮速度,且貸款的風險高於同業資產,不少銀行在經營指標上表現為增速下滑、不良率抬升,此時,資本市場開始拋棄中小銀行,估值水平不斷壓低。

整體來看,中小銀行的經營環境在變差,但就特定中小銀行而言,所在城市產業基礎好、發展前景光明,隨着中小銀行加速回歸實體,與地方經濟的連接更加緊密,有望充分享受到地方經濟發展提質的果實。就這類銀行而言,業績指標變差是經營基礎變實的過渡現象,是好事而非壞事。

所以,前提依舊是區分所在區域,區分銀行在該區域的差異化競爭力,不能一概而論。

正確看待金融科技的衝擊

市場的另一個擔心,是金融科技衝擊。金融科技推動金融業務線上化,打破了物理隔離,某種程度上也削弱了中小銀行屬地優勢,為全國性銀行、互聯網機構的業務下沉打開空間。

僅就APP運營進行對比,全國性銀行科技實力雄厚,用户基礎龐大,在場景連接、用户運營上更具優勢;相比之下,地方性銀行科技實力弱、用户基礎薄,缺乏規模優勢和網絡效應,迭代速度慢,用户體驗難以及時提升。長此以往,全國性銀行加速滲透,地方性銀行會不斷丟失屬地份額。

這個邏輯有道理,但這兩年邏輯演繹過度悲觀了。站在當前時點,應正確看待金融科技的衝擊。

第一,地方性銀行的資產結構仍是典型的對公主導,能在一定程度上降低互聯網金融和金融科技的衝擊。零售金融大同小異,但對公客户千差萬別,很難出現贏者通吃的局面。

2019年末,37家上市銀行中,22家地方性銀行的個人貸款佔比僅為33%,比15家全國性銀行低9個百分點。在對公業務上的比較優勢,為中小銀行應對金融科技衝擊提供了寶貴的緩衝地帶。

第二,地方性銀行的零售轉型進展順利。零售轉型的本質並非科技轉型,而是金融與場景的融合,誰的融合程度高,誰就能牢靠地抓住用户,至於科技是否自主可控,並不重要。

在場景融合層面,地方銀行藉助其股東背景,基本能實現政務場景的全覆蓋,如很多地方銀行拿下了當地工資代發、智慧項目、社保、醫保、養老保險、交通罰款、低保發放等項目,藉此積累了大量的零售基礎用户。同時,以單點密集突破為策略,高密度連接本地消費場景,中小銀行有能力搭建更為完善的本地生活場景圈。

只要能抓住核心場景,掌握基礎客户羣,零售轉型後發先至不是難事。場景生態存在網絡效應,一般一個城市只能成就一家法人銀行,上市中小銀行作為本地法人銀行龍頭,最有希望脱穎而出,充分享受網絡效應帶來的護城河壁壘。

尋找下一批黑馬

自2020年4季度以來,銀行股相繼迎來上漲行情,這輪上漲更多的是行業整體層面的預期修正——市場發現銀行2020年的業績沒有那麼差。

在這輪上漲中,還看不到對中小銀行估值偏見的系統性修正,但偏差終究會被修正。在這個意義上,上市中小銀行裏,潛藏着一批黑馬。