近幾年以來,新經濟巨頭們從不缺席投資風口。

2020 年末,社區團購酣戰。一些巨頭們或者親自下場或者投資併購,都在試水——比如全力扶持多多買菜的拼多多,收購了橙心優選的滴滴,收購美家買菜的京東。騰訊與阿里則選擇重注投資社區團購獨角獸——騰訊選擇興盛優選,阿里投資十薈團。

當下,中國互聯網巨頭們已經成為新經濟創投領域不可忽視的一股力量,除 BAT、京東、小米以外,包括字節跳動、美團、快手等小巨頭都在積極對外投資佈局:他們既是創新創業的實踐者和主導者,也是創業的有力投資者、推動者。

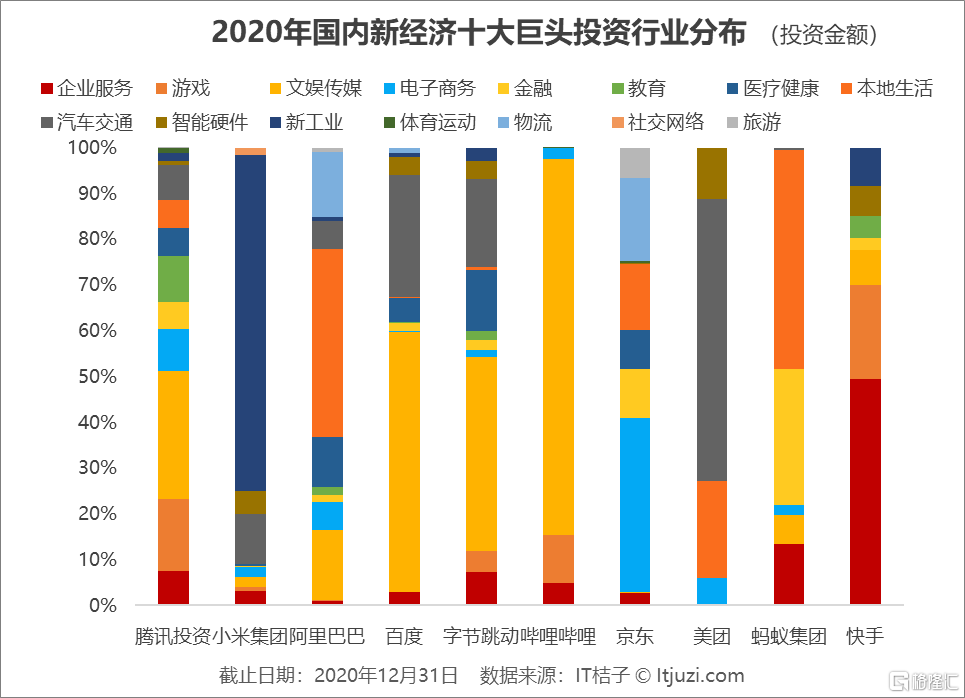

IT 桔子對騰訊、阿里、百度、京東、小米、字節跳動、美團、螞蟻集團、嗶哩嗶哩、快手這 10 家在 2020 年最為活躍的巨頭進行年度投資數據覆盤,分析他們在 2020 年的主要投資方向和策略。

* 本文節選自《2020-2021中國新經濟十大巨頭投資佈局分析報吿》

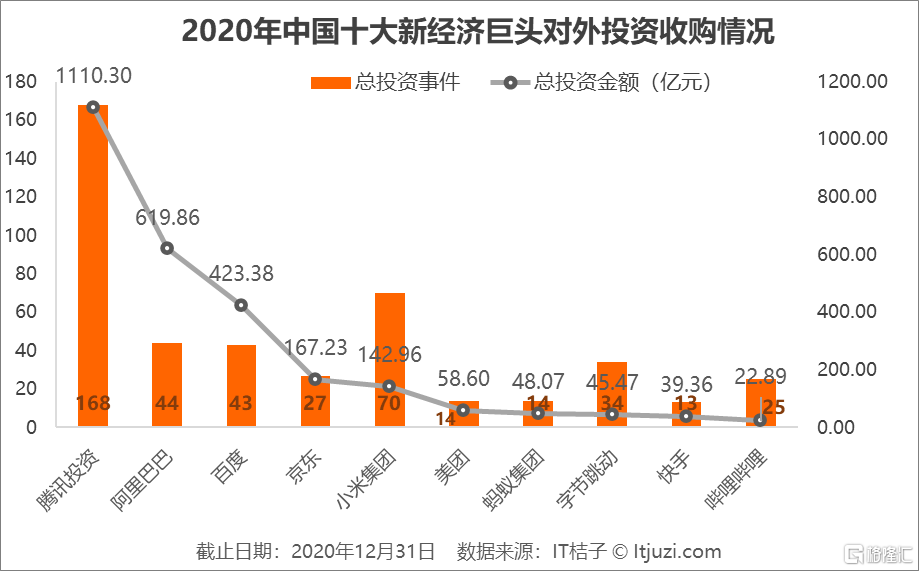

注:投資事件數量包含投資+併購,為市場公開事件數量的加總;投資金額為估算,僅供參考。

在整體投資活躍度上,騰訊投資已經遠遠超越了其他公司。2020 年度騰訊參與投資/併購國內外企業達到 168 次,同比增加了 37%(包括騰訊投資、騰訊雲、騰訊音樂等騰訊系主體);其對外投資金額整體達到 1100 多億元,佔騰訊控股 2020 全年總營收的 1/4 左右。可以説,騰訊的投資風格已經趨向於財務投資,而非 CVC 單純所追求的戰略投資意義。

相比之下,阿里系公司(包括阿里巴巴、阿里雲、阿里健康等,並不包括螞蟻集團)在 2020 年的投資數僅有 44 次,其中,阿里巴巴全年的投資數同比下降了 1/3。

百度系(包括百度、百度資本、百度風投等)在 2020 年投資出手 43 次,相比往年也略微有所下滑。小米集團以及小米產業基金在 2020 年投資出手了 70 次,主要是以少量佔股方式扶持和小米生態鏈企業,以及對集成電路產業開始重注佈局。

此外,新巨頭們也開始活躍,美團 2020 年投資收購 14 次國內外企業,同比增長 75%;快手、嗶哩嗶哩、字節跳動的投資部也比往年更活躍。

如果從總投資金額來劃分的話,BAT 仍是第一梯隊,其年度內投資額超過 400 億元;京東和小米集團屬於第二梯隊,對外投資額超過 100 億元;其他小巨頭的 2020 年投資額低於 100 億元。

全球疫情是機遇,中國巨頭們紛紛開拓海外投資

儘管 2020 年全球遭遇 COVID-19 疫情,但巨頭們大都沒有放棄對海外的投資佈局。因為疫情亦是機會,它催生了數字化辦公、生活的需求,加速了全球在線教育行業的發展。

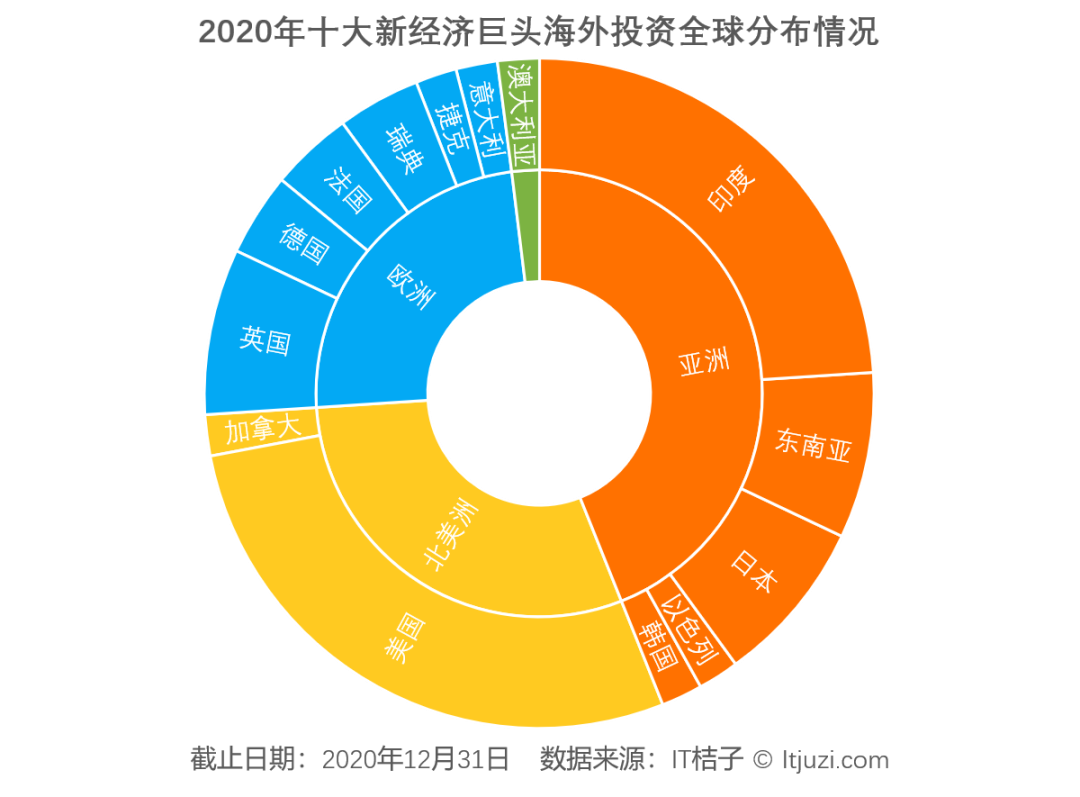

根據 IT 桔子統計,十大巨頭中除了京東和快手以外的其他 8 家巨頭都在海外進行了投資,其中投資數量最多的依然是騰訊集團——2020 年度在海外出手 32 次;但在海外投資佔比最高的是螞蟻集團,達到了 40%,螞蟻集團在一年內 3 次投資了印度外賣點餐企業 Zomato。美團、嗶哩嗶哩也首次開拓海外投資。

在國內投資地區的分佈上,字節跳動、百度、快手、美團、京東 2020 年在北京的投資佔比都超過了 30%,螞蟻集團 2020 年的主要投資區域在上海;嗶哩嗶哩 2020 年在北京、上海的投資都較多;而小米集團 2020 年的投資區域比較分散,既有北上廣,也有江蘇、浙江等國內其他省市,主要原因是小米投資的一些智能製造、智能家居企業涉及生產型企業。最能「一碗水端平」的是騰訊,2020 年騰訊在北京、上海、廣東、國內其他地區、海外國家的投資數量上不相上下,佔比都在 20% 左右。

印度和美國是巨頭們出海投資的主戰場

2020 年,中國巨頭們在海外投資的重心在了亞洲(除中國外,下同)和北美。十大巨頭在亞洲地區投資事件有 22 起,佔比達到 44%;北美有 15 起,佔比 30%;而歐洲有 12 起,佔比 24%。如果按國家來劃分的話,那麼印度(12 起)和美國(13 起)則是重中之重。

美國科技的發展居於世界前沿,2020 年百度和騰訊投資了數家美國企業。而印度作為發展中國家,新興市場的誘惑裹挾疫情的機遇吸引了中國巨頭們爭相出海投資,包括螞蟻集團 3 次投資印度外賣訂餐平台 Zomato,美團投資印度外賣點餐平台 Swiggy,騰訊投資印度在線教育企業 Doubtnut、流媒體公司 Gaana 和印度版「簡書」Pratilipi,字節跳動投資印度版「今日頭條」DailyHut。印度無疑成為了 2020 年中國新經濟巨頭們最熱衷的海外投資區域。

然而,印度在 2020 年 8 月出台了限制中國投資的政策,這一定程度上阻擋了巨頭們在印度的投資步伐。至少,阿里在消息公佈後已明確表示 6 個月內不會再對印度企業擴大投資。另一方面,中國巨頭對東南亞的投資也日漸興起,例如騰訊在 2020 年戰略投資了菲律賓數字支付企業 Voyager Innovations,螞蟻集團投資了緬甸移動錢包企業 Wave Money。

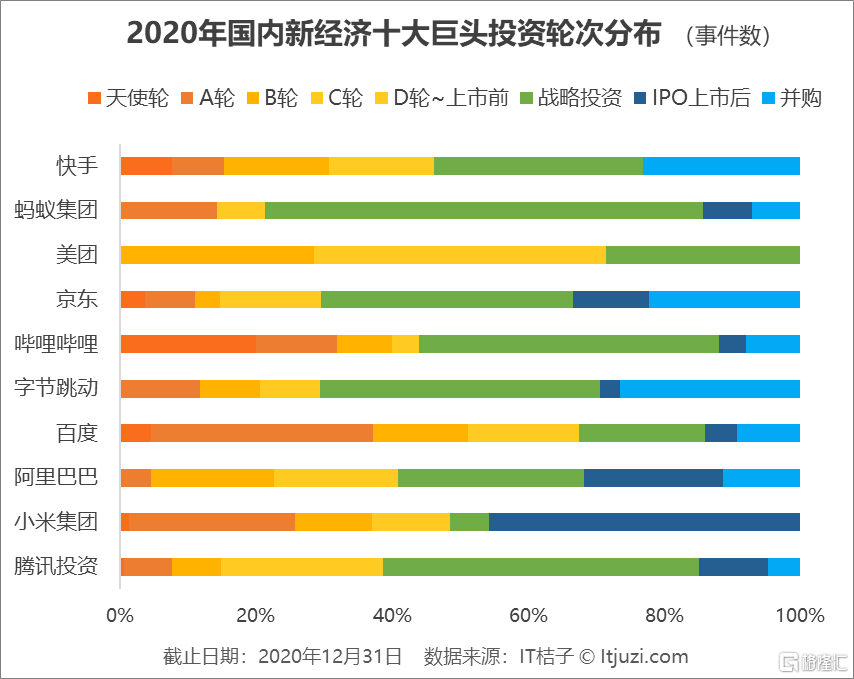

巨頭偏愛後期投資,財大氣粗的他們不愛合投

從輪次分佈可以看到,除小米集團對已經上市的公司進行增資較多外(IPO 上市後佔比多),其餘新經濟巨頭的戰略投資佔比都較高,並偏好於 B 輪以後的投資;而除了百度(主要百度資本)、B 站和小米外,其他巨頭對 B 輪前的早期投資數極少,佔比都很低。

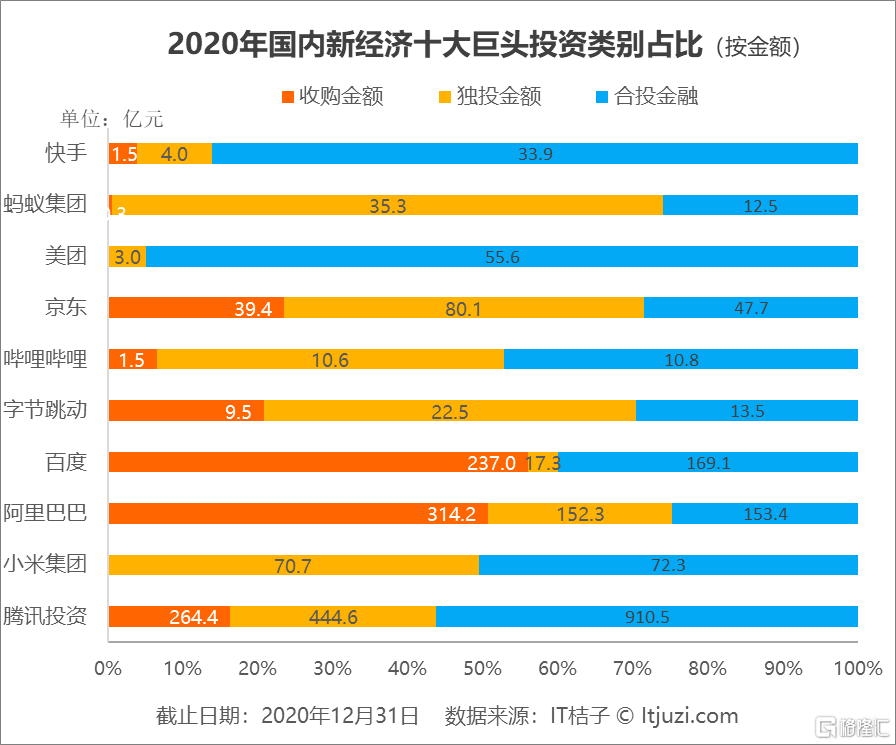

根據收購、獨投、合投(含領投)三種投資類別的金額分佈,我們發現,除了美團和快手以外,巨頭們普遍不愛合投,阿里、字節跳動、京東和螞蟻集團自身收購和獨投佔總投資金額的 70% 以上,百度略低,佔比為 60%。一來他們財大氣粗,資金富裕;二來,對於戰略級業務,決策層傾向於直接收購,獲得控制權,好實現戰略意圖。

這方面,騰訊和小米的考慮是不同的。騰訊投資的攤子大,各方面的需求都會顧及,對於自身優勢業務,騰訊傾向於收入囊中,對於其他業務,以投資為主,少數極具戰略意義的項目會選擇收購,比如 2020 騰訊就收購了樂遊控股等。小米則更追求少量股權、生態型投資。而對於剛上市不久的 B 站、美團,以及 2021 年準備上市的快手,先發展穩定主業才是王道,資本運作還需要摸索學習,合投、跟投更適合作為起點。

騰訊投資廣撒網,小米、螞蟻集團、B 站投資聚焦主業

在對外投資上,騰訊的態度是開放的,騰訊投資的業務版圖也是最廣的。騰訊本身業務眾多,遊戲、文娛都是優勢領域,投資上也是輕車熟路,2020 年騰訊集團在文娛領域的投資金額高達 408 億元(估算);同時,騰訊近年來發力企服、雲業務,上到人工智能、前沿科技,下到餐飲小吃、社區團購無所不包。

小米集團雖然投資範圍較廣,但不管是投資數量上還是金額上,都明顯集中在新工業、集成電路、智能家居相關的領域;京東的投資涉足企服、電商、智能硬件,但在投資金額上電商佔比最大;比較聚焦於主業投資的巨頭有美團、嗶哩嗶哩和螞蟻集團。

美團圍繞主業聚焦本地生活服務投資,投資了餐飲 SaaS 服務商嘩啦啦;而嗶哩嗶哩聚焦於文娛傳媒、遊戲等年輕人喜愛的賽道,收購了動漫社區 AC 模玩網等;螞蟻金融主要投資金融企業和佔領數字支付的場景,如投資印度點餐外賣平台 Zomato。快手總體投資額很小,屬於小試牛刀階段。