打新分析

1、招股信息

(1)簡稱及代碼: 先聲藥業,2096.HK

(2)招股日期: 10.13-10.19(受颱風影響,時間表有變動)

定價日期: 10.19

上市日期: 10.27

計息日: 4天

(3)發行價格: 12.1-13.7港元

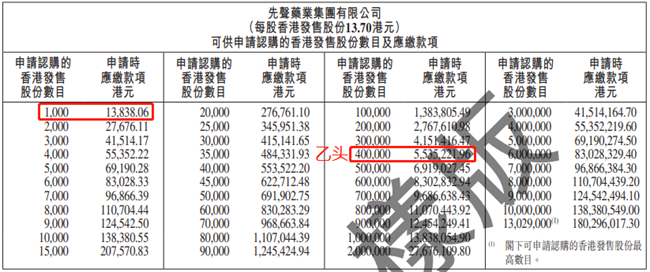

(4)入場費: 13838.06港元,乙頭需認購40萬股(400手),金額約553.5萬港元;以3.5%利率和10倍槓桿計算,融1手利息約4.8港元,乙頭利息1911港元

(5)發行股數: 2.60569億股,90%國際配售,10%公開發售,1手1000股

(6)超額配股權: 有,可按發售價發行最多3908.5萬股(佔發售股份的15%),以補足國配的超額認購

(7)集資金額: 31.5-35.7億港元

(8)市值: 315-357億港元

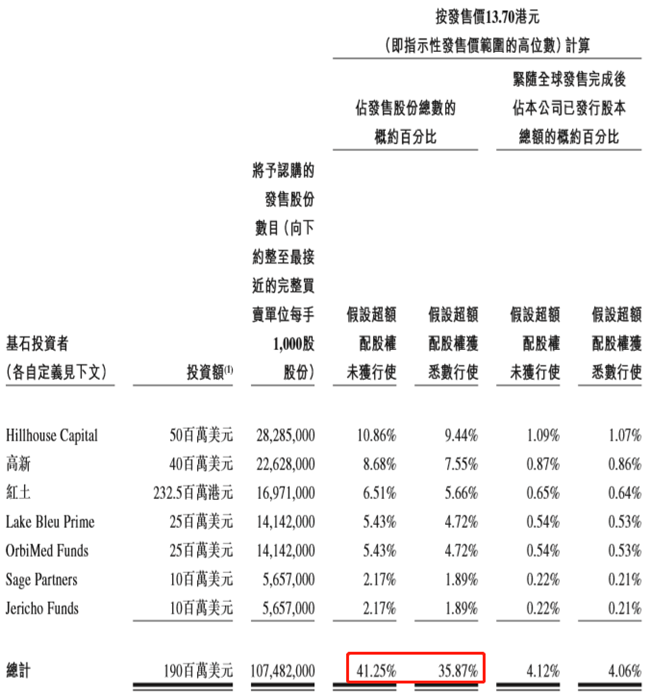

(9)市盈率: 2019年PE 27-31倍,公司預計2020年利潤不少於4.8億元(5.42億港元),即2020 PE 58-66倍

(10)保薦人及近兩年IPO首日表現:

摩根士丹利,20漲3跌,代表作歐康維視生物-B,首日收漲152%

中金,15漲11跌,代表作明源雲,首日收漲86%

(11)穩定價格操作人: 摩根士丹利

(12)包銷商: 摩根士丹利、中金、UBS等6家,包銷傭金2.5%+獎金最高1%

(13)基石: 7位,認購股數約佔發售股份的41.25%-46.7%,包括高瓴、清池資本、奧博資本以及深創投旗下的紅土創新,均是知名的機構投資者,近2年參與的港股IPO項目首日幾乎全部上漲,且漲幅較大,包括雲頂新耀、嘉和生物、明源雲、歐康維視等

2、回撥機制

常規回撥機制,不回撥前,甲乙組分別有1.3萬手。

當公開發售認購15-50倍時,回撥30%,即甲乙組分別有3.9萬手。

當公開發售認購50-100倍時,回撥40%,即甲乙組分別有5.2萬手。

當公開發售認購超過100倍時,回撥50%,即甲乙組分別有6.5萬手。

3、IPO前投資者

先聲藥業在IPO前共引入6位投資者,均有6個月禁售期,包括復星醫藥、淡馬錫、中信銀行。

最後一輪融資由中信銀行在2020年4月投出,每股成本1.08美元,相對於最高發售價約折價39%,對應當時公司估值180億人民幣,即210港元左右。

投資亮點

產品組合豐富,涵蓋三大治療領域

公司現有的產品組合非常豐富,超過30種產品被納入國家醫保藥品目錄,10種主要產品貢獻的收入在80%左右,包括多個No.1產品,包括恩度、艾得辛等。產品涵蓋仿製藥和創新藥,目前仍以仿製藥爲主,涉及的疾病領域主要是腫瘤、中樞神經系統和自身免疫性疾病,這三大治療領域佔整體中國醫藥市場的25%。

三款重磅產品近期已上市或臨近上市

2020年8月推出恩瑞舒、先必新。恩瑞舒是生物創新藥,用於治療中度至重度類風溼關節炎,是中國首個及唯一獲批準銷售的CTLA4-Fc融合蛋白,自身免疫性生物製劑的市場預期到2024年將達到260億元。先必新是自主研發的一類創新藥,爲腦卒中治療藥物。

此外,KN035預計今年下半年提交NDA,2021年在中國上市,這是跟康寧傑瑞製藥、思路迪合作的PD-L1單抗,用於治療晚期實體瘤,公司獲得推廣的獨家權利。PD-L1市場規模大(2020年138億元),增速快(未來5年複合增速56%)。

業績高速增長,2020年爲短暫影響

2017-2019年,收入從38.7億元增加到50.4億元,年複合增長率14%。淨利潤從3.5億元增加到10億元,年複合增長率69%。毛利率超過80%。

今年上半年收入同比下降20%,淨利潤減少60%,主要受到疫情、醫保目錄變更、集中採購、上市開支以及研發激增的影響。未來隨着在研產品進入收穫期,業績有望回升。