機構:興業證券

評級:審慎增持

目標價:59 港元

投資要點

受疫情影響 20H1 收入-16.5%,外賣收入大幅增 123.7%。20H1 營收 97.6 億元,同比下-16.5%。按業務看,餐廳業務營收同比-19.2%至 91.5 億;調味品及食材銷售業務+3.9%至 1.8 億;外賣業務+123.7%至 4.1 億。由於公司成本費用相對固定,在收入下降情況下,期內原材料成本/員工成本率同比+2.6pct/+10.5pct 至 44.5%/41.7%。公司期內歸母淨利潤虧損 9.65 億元。

門店擴張:20H1 淨新開 167 家門店,一線/二線/三線及以下城市/內地以外地區淨開店數佔比為22.7%/41.6%/28.6%/7.1%。預計全年開店有望超 400 家(此前預計為 300 家)。

翻枱率:20H1 全年翻枱率為 3.3 次/天,同比下降 1.5 次/天。新開餐廳/現有餐廳翻枱率分別達 2.4/3.4 次/天。但預計截至 8 月,內地門店翻枱率已恢復至約 4 次/天。同店銷售:20H1 同店總數為 370 家。同店翻枱率為 3.7 次/天,同比下降 1.1 次/天。值得注意的是,三線城市及以下市場恢復領先。20H1 同店平均日銷售下降 21.1%至 9.8 萬 /天。ASP:各市場均上升,帶動內地餐廳 ASP+7.6%至 108 元,內地以外 ASP 增 3% 至 191 元。期內推出 91 款新品,包括蝦滑、牛肉及高附加值的甜點飲品等。

收購漢舍及 Hao Noodles 拓寬賽道。公司通過內部創業在北京、西安、成都、鄭州等地試運營“十八汆”、“新秦派”、“撈派有面兒”等多個麪館品牌。近期公司完成了漢舍及 Hao Noodles 的收購事宜,有望將其成熟的管理及供應鏈體系複製運用到中式正餐及快餐賽道。短期看,該業務仍處初期階段,對公司業績影響有限;長期看,如我們一直強調的“海底撈不止是火鍋”,公司強大的後台支持及管理實力不止能運用於火鍋賽道,更能複製到新的業態,協助公司由火鍋巨頭向餐飲巨頭轉型。此次收購便是公司在內生增長可期的情況下,進一步未雨綢繆、孵化新的發展曲線。

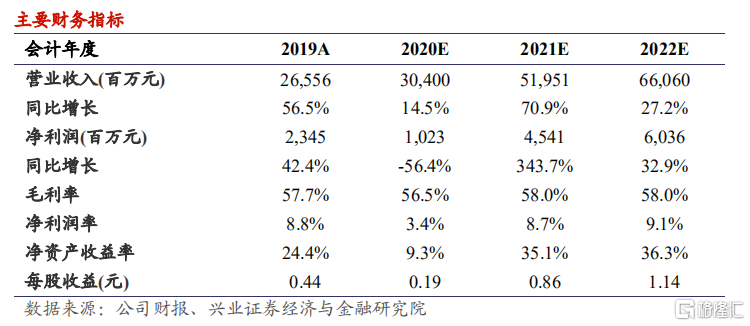

我們的觀點:海底撈期內維持快速擴張,超市場預期。公司大陸門店已全部恢復營業,截止 8 月底,同店表現已恢復逾 8 成。公司約 8 成新開門店在二三線及以下城市,跑 通下沉市場,預計全年開店數超 400 家(年初指引為 300 家),擴張潛力依舊。疫情期間,公司亦大力優化供應鏈管理、推進門店智能化以提效,管理能力出眾,在維持門店擴張時實現增質增效。我們預計公司 FY20-22 EPS 為 0.19/0.86/1.14 元,現價對應 21E EPS 為 57.6 倍。 基於公司處內生成長+外部擴張期,加上公司產品化、零售化提升變現能力,參考墨式燒烤及星巴克上市初的估值溢價,我們認為公司近年來 50-60倍 PE 屬合理。長期看,疫情或加速行業洗牌,相較於小型餐館,連鎖餐企在上下游議價、渠道控制、員工管理及資金方面均頗具優勢,品牌效益日益加強。我國餐飲業集中度仍低,海底撈有望在攝取增量市場同時,整合現有市場,提升市佔率,值得長期關注。升目標價至 59 港元,對應 21/22 年 PE 為 60.6/45.6 倍,維持審慎增持評級。

風險提示:1、食品安全;2、疫情反覆;3、競爭加劇;4、單店回報降低;5、開店遜預期。