機構:興業證券

評級:買入

目標價:13.3 港元

投資要點

20H1收入同比下降 29.1%,但湊湊及調味料逆勢增長,表現亮眼。20H1 公 司收入 19.2 億元(yoy-29.1%)。其中呷哺呷哺收入同比-44%,主要由於其超 3成門店位於湖北省和北京市及周邊,受疫情影響明顯;湊湊收入同比+21.3% 至 593 百萬元,主要由於門店數從 19H1 的 61 間增至 20H1 的 107 間。此外,公司期內調味品業務銷售額同比增 133.3%至 57.1 百萬元,新開拓終端超15000 家,預計全年突破 5 萬家,發展潛力巨大。由於公司成本費用相對固定,公司歸母淨利潤大幅下降至-2.5 億元。但公司期內亦盡力優化成本,包括共享人才、降租降息、採用抽成租金模式的等。

19H1 湊湊翻枱率達 4.1 次/天,表現亮眼。門店擴張:截至 20H1,公司共有1117 家門店,其中呷哺呷哺 1010 家,湊湊 107 家。20H1 新開 36 家門店,呷哺呷哺 31 家,湊湊 5 家,關閉 43 間呷哺門店。翻座率:20H1 呷哺翻座率為 1.8次/天,湊湊為翻枱率為 2.9 次/天,分別-0.6 次/1.2 次/天。公司首次披露湊湊經營數據,19H1 湊湊門店數達 61 家(其中 20%為 19H1 新開門店),綜合翻枱率仍高達 4.1 次/天,處行業領先位置。各城市情況:呷哺呷哺收入在一、二線城市分別-49.5%/-45.0%;而低線城市領先恢復,期內收入同比-29%。湊湊淨收入在各線城市增加,其中二線城市增長率最高為 34.1%。ASP:呷哺呷哺/湊湊人均消費在均各線城市均有增長,整體增長率分別為 10.3%/9.4%。

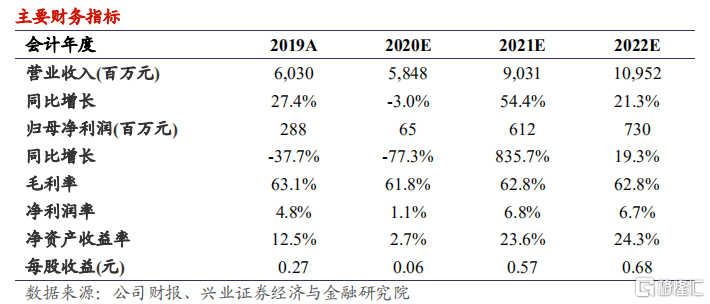

我們的觀點:疫情導致公司上半年客流量和經營情況下降,但公司費用成本控制相對得當,內部管理持續優化:自 19H2 人才盤點後,公司進一步精確選址系統+優化考核+強化產業鏈佈局+快速拓展零售渠道等。從成效看,一方面,華中華東地區呷哺呷哺同店已止跌回升,走出泥潭;另一方面,湊湊及調味料期內已為公司帶來了新的增長動力。截止 8 月,湊湊同店已基本恢復至去年同期水平,表現亮眼。我們看好 1、公司優化管理後呷哺呷哺經營的企穩, 2、湊湊優質的單店模型、擴張增速及空間,3、公司在控制上游的同時對產品組合進行升級、如奶茶等高毛利產品發力,呷哺有望維持穩中有升、行業領先的毛利水平。我們預計公司 20-22 年 EPS 為 0.06/0.57/0.68 元,考慮到公司正迎來底部企穩、業績釋放的階段,加上湊湊的快速擴張有利於提振公司估值,升公司目標價 16%至 13.3 港元,對應公司 21/22 年 EPS 20.6/17.3 倍 PE。公司現價對應 21 年 PE 僅 14 倍,具備安全邊際,維持“買入”評級。

風險提示:1、食品安全;2、成本波動;3、競爭加劇;4、新店不及預期;5、疫情反覆。