機構:國信證券

評級:買入

2019年:盈利加速提升,改革動力初現

實現收入271.9億元,+19.9%,連續6年雙位數增長;歸母淨利潤8.3億元,+53.5%,趨勢強勁,渠道改革措施成果初現。盈利能力恢復顯著,毛利率34.1%,+0.6p.p.;經營利潤率5.4%,+1.1p.p.,淨利率3.1%,+0.7p.p.。同店增長5%,存貨/應收/應付週轉天數分別150/21/13天。ROE/ROA提升至11.5%和5.4%,資產負債率有所下降。

20Q1:業績受損可控,品牌共克時艱

實現收入49.5億元,-25%;淨虧損1.65億元,-186%;預計疫情期間折扣增大10%-15%,而毛利率30.7%,-3.1p.p.影響較小,預計因疫情前折扣良好且疫情期間積極動銷,獲得品牌大力支持。淨利率-3.3%,-6.3p.p.。同店為-32.5%,存貨/應收/應付週轉天數分別192/25/17天,分別同比+48/+1/-1天,存貨增加明顯,但預計後續流水持續恢復將有效縮短公司存貨週轉時間,下半年有望逐步恢復正常。

“庫存盤活+線上提升”,經營改善彈性大

公司在去年推出PSP,有助於增大渠道庫存能見度,並縮短存貨週轉天數,目前超過60%的直營實體店參與,未來目標達到70%以上。同時公司提升線上銷售滲透率,Q1達到16%,+4p.p.,並改善電商業務質量,B2C佔比達到72%,+53p.p.,電商有望成為未來增長新驅動力。

風險提示

1.疫情反覆,宏觀經濟與消費需求大幅下行;2.渠道改革不及預期;3.市場的系統性風險。

投資建議:復甦趨勢良好,業績拐點可期

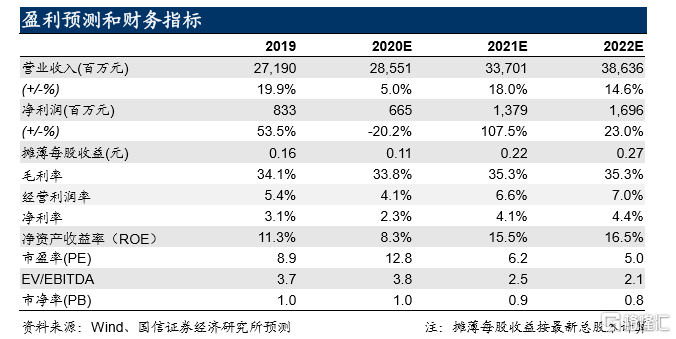

公司19年表現出色,20年Q1業績影響可控,我們看好公司中期經營改善持續修復的潛力。我們預計公司20-22年淨利潤分別同增-20.2%/107.5%/23.0%,EPS分別為0.11/0.22/0.27元,對應PE分別為12.8x/6.2x/5x,給與一年期合理估值為1.8-2.0港元,對應20年PE15x-16x,首次覆蓋給予“買入”評級。