機構:華西證券

評級:買入

事件概述

公司發佈中期業績,截至 2020 年 2 月的 6 個月中期營收 3.93億、同比增長 15.9%,經調整淨利 1.61 億、同比增長 24.8%,該業績符合公司正面盈利預告不少於 20%增長的指引。公司派息 6162 萬元、摺合每股 0.051 元,按經調整淨利口徑計算其中期股息支付率達 38.3%。

分析判斷:

收入增長主要來自學費增長貢獻:(1)從就讀人數看,2020H1集團整體就讀學生人數同比增長2.1%達4.56萬人,其中華立學院/華立職業學院/華立技師學院分別同比增長 17.4%/-2.9%/-11.8%至1.78/1.98/0.8萬人。從人均費用看,2020H1集團人均半年學費及住宿費同比增長 13.4%達 0.86 萬元,其中華立學院/華立職業學院/華立技師學院分別同比增長 9.6%/13.0%/1.0%至 1.25/0.61/0.63 萬元。 (2)分拆學校來看,華立學院/華立職業學院/華立技師學院分別同比增長 28.7%/9.7%/-11%。

毛利率提升及經常性費用率下降推動公司盈利更快增長:從毛利率看,2020H1集團毛利率同比提升 1.6pct至 57.4%,主要得益校區使用率提升及人均學費上漲,其中增城/雲浮校區使用率分別提升 1.4/10pct 至 93.1%/25%。從費用率看,2020H1 集團銷售 / 剔 除 上 市 開 支 後 管理 / 財 務 費 用 率 分 別 下 降 -0.6/1.3/0.5pct 至 3.0%/11.7%/5.8%,銷售費用增長主要來自技師學院擴招初中生、邀請學生到校參觀。由此從經調整業績看,2020H1 集團經調整淨利同比增長 24.8%至 1.61 億,經調整淨利率同比提升 2.9pct至40.9%。

投資建議

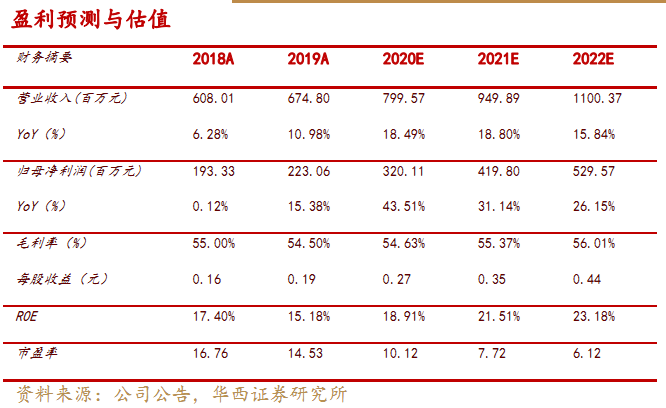

維持FY2020/2021/2022EPS為0.27/0.35/0.44 元,對應 PE 分別為 10/8/6X,公司看點在於:(1)考慮所處廣東省毛入學率提升空間較大,因此伴隨增城、雲浮校區擴建,以及江門校區計劃申請新的大專牌照、華立技師學院改變學制後將迎來招生增長;(2)本科學費每兩年提升 10%,期待職業學院升級本科落地;(3)獨立學院轉設加速,脱鈎後有望增厚業績;(4)在手現金充裕,未來存在併購預期;(5)淨利率潛在改善。綜合公司低估值及較高成長空間,維持“買入”評級。

風險提示

招生情況不達預期風險、轉設進度不及預期風險、政策風險、首發解禁風險、 系統性風險。