來源:基本面力場

昨天,在香港上市的甘肅銀行(2139.HK)在發佈了年度業績報告後,股價瞬間垮塌,單日暴跌了;從更長週期來看,自從2018年初上市之後,甘肅銀行二級市場股價就沒能過上幾天好日子,IPO的發行價還高達2.46港元,截止到昨天,股價就只剩下0.65港元了,累計降幅、股價跌成了渣渣。

單看股價表現,就不難想象甘肅銀行2019年業績的令人失望:總收入同比下滑了18.47%,歸母淨利潤更是斷崖式下跌了85.18%,不良率從上年度的2.29增長到2019年的2.45,與之相對應的撥備率從上年度的169.47%下降到2019年的135.87%,核充也從2018年末的11.01%快速下滑到了2019年末的9.92%。

從某種意義上來説,甘肅銀行的垮塌放在經濟基礎本就相對落後的地區,疊加2019年的經濟整體景氣度下降,或許也並非完全的意外;這一點從甘肅銀行上市後一直頹廢的股價表現,也可以判斷出市場的預期。力場君(微信公號:基本面力場)感興趣的是,在甘肅銀行的這份報表數據,會不會讓某些區域性色彩濃厚的銀行戰慄?比如~~算了,還是不比如了,大家自己聯想吧。

還是説甘肅銀行,力場君拔出來甘肅銀行的數據,是覺得這家銀行的零售業務數據表現,給投資者、給整個市場提個醒。當前,幾乎每一家銀行都聲稱在做零售轉型,投資者也在熱捧零售銀行業務。單方向來説,這是對的;但是細節數據方面,風險也不容忽視。

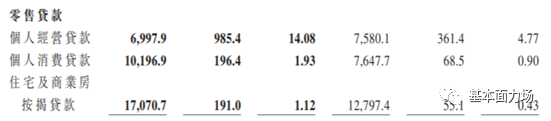

以甘肅銀行為例,2019年不良的垮塌,直接動因就是零售貸款不良率的飆升,從2018年的1.73%猛增到2019年的4.01%,這一不良率水平,即便放在分行業公司貸款分類中,也是排名靠前的。

再細化來看,零售貸款不良垮塌的直接動因就是“個人經營貸款”,不良率從2018年的4.77%直線飆升到2019年14.08%,背後透露出來的信息,令人恐慌,但力場君不想多説什麼。事實上,從甘肅銀行的零售貸款構成來看,“個人經營貸款”一直佔據着很大的份額,在2017年之前,這一比例甚至一度達50%左右,即便是在2019年,這一比重也仍然高達20%左右。

這樣的份額佔比,在絕大多數上市銀行中,是不存在的。但是力場君(微信公號:基本面力場)特別提示一點,現在很多在申請上市中的農商銀行的零售貸款中,“個人經營貸款”所佔比重是不低的,值得關注和警惕。

此外,甘肅銀行的個人消費貸款和個人房貸,不良率在2019年也顯著提升。以銀行眼中“無比優質”的個人房貸,2018年不良率是0.43%,2019年就提高到了1.12%了;這個不良率絕對值並不高,但是同比來看,幾乎是2018年的3倍。可見,零售業務對於銀行來説,不能簡單地視為“免費午餐”,背後藴含的風險,更不能無視。