2019 年遊戲產業年會召開,中宣部出版局副局長馮士新指出,2019 年中宣部着力優化審批流程,提高審批效率,同時加強了制度建設,嚴格導向管理;展望 2020 年,監管部門將在着力保護未成年人身心健康,健全審批與監管並重的工作機制,豐富遊戲的思想文化內涵,推動高質量精品化戰略等方面發力。

從目前行業政策延續性的監管態度來看,2020年手遊行業審批速度和數量都有望持續回暖。

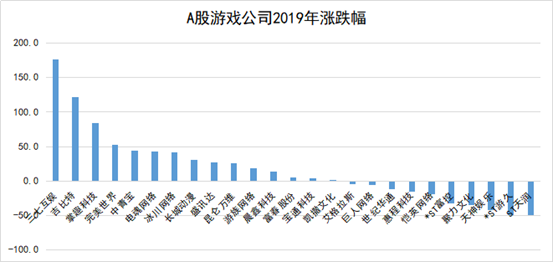

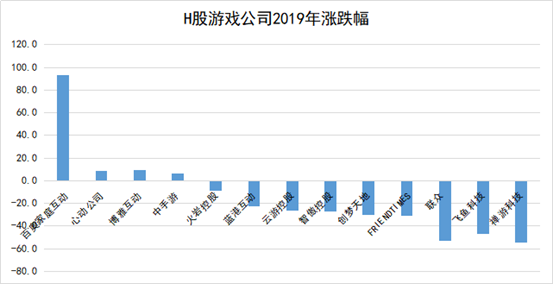

疊加行業集中度提升帶來的影響,上市遊戲行業股價表現分化十分明顯,今年以來頭部遊戲公司出現估值修復行情。A股與H股市場相比,H股不乏優質的手遊遊戲公司,但是這部分企業2019年表現平淡。

根據伽馬數據顯示,2019年中國遊戲市場實際銷售收入2330.2億元。增速為8.7%,較去年5.3%增速,形成邊際回升。其中,移動遊戲市場實際銷售收入突破1513.7億元,較去年同比增長13.0%,繼續保持增長勢頭。

可預見,隨着遊戲行業流量紅利“天花版”顯現,未來帶動銷售收入增速主要靠提升APRU來帶動,而佈局的賽道與遊戲內容的“精耕細作”成為了行業分化的關鍵因素。其中,女性向遊戲逐漸成為了行業下一個加速器之一。

當下,已成功上市的女性向遊戲公司十分稀缺,只有一家H股公司:FriendTimes(代碼6820.HK)。

從估值上看,A股遊戲公司頭部優質企業PE(TTM)集中在25-40倍,次級規模梯隊優質遊戲公司PE(TTM)集中在15-25倍;而H股優質遊戲公司目前PE(TTM)穩定在15-20倍。但值得注意的是,FriendTimes目前PE只有5倍,其中或隱含的投資機遇值得關注。

下面,便對這家女性向遊戲第一股進行深入研究。

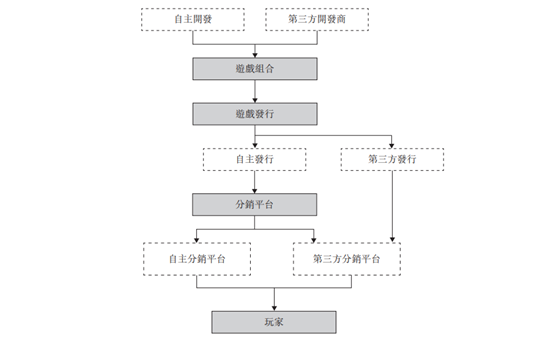

一、商業模式為“研運一體”,分銷渠道穩定

FriendTimes,是一家以女性向遊戲為主的遊戲開發商、發行商及運營商,開創了女性向古風遊戲的品類,誕生了《熹妃傳》、《熹妃Q傳》、《宮廷計手遊》等多個爆款遊戲。

首先看看公司的業務模式如何。

公司目前的業務模式為“研運一體”的業務模式,簡而言之,公司的遊戲業務包括了對遊戲的開發、發行與運營,及渠道。

對於FriendTimes的商業模式特點可以分為兩個方面理解:

1.遊戲以自主開發為主。

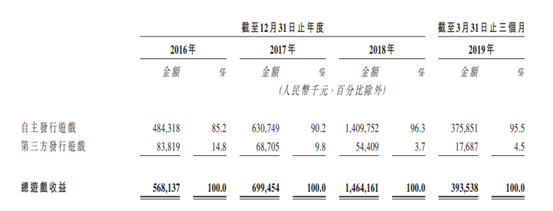

遊戲開發顧名思義,是生產和製作遊戲內容。FriendTimes的遊戲均採用免費暢玩模式,通過用户購買虛擬道具產生的消費實現盈利。其中公司的主要收入來源是自主開發的遊戲。

截至2019年3月31日,FriendTimes擁有由864名僱員組成的研發團隊,佔員工總數逾65%,公司總收入99.9%均由自主開發遊戲產生。

如果遊戲公司只做遊戲研發,其收入通常只能賺取遊戲流水的20-30%,而面對強勢的發行商,則只能獲取10-15%的流水收入。而且,純開發類遊戲公司收入只能算分成後的收入。相對來看,目前FriendTimes“研運一體”的模式具有發行能力,因此在行業更為“吃香”。

2.發行為自主發行,渠道以第三方為主。

發行業務主要為市場宣發、運營及客服。其中運營業務是發行業務的核心,因此發行商通常賺取得流水佔比更高。截至2019年3月31日,公司專注遊戲發行及運營的團隊合共有354名員工,其自主發行遊戲收入佔比為95.5%。

分銷渠道方面,公司已與Apple的App Store、Google Play及硬核聯盟等知名分銷平台建立穩定的合作關係。此外,公司擁有自有的遊戲社交平台“好玩友”。

公司目前渠道分發大部分遊戲乃透過第三方分銷平台分銷,第三方平台一般收取公司遊戲銷售所得款項30%至55%作為收益分成以及付款渠道和其他服務費,這部分構成了公司主要的銷售成本。

二、“女性+出海”為發展主線,遊戲儲備豐富

接下來,再對公司的發展路徑進一步瞭解。

總體而言,目前FriendTimes的業務發展方向主要有兩個:1.持續深耕和發揮公司在女性向遊戲的優勢,開發及運營更多優質女性向遊戲;2.把握“出海”浪潮,其原有的優質遊戲是出海業務發展的基石。

1.遊戲組合生命週期長,遊戲儲備豐厚。

截至2019年9月16日,公司現有產品組合包括12款不同語言版本(共33個版本)的遊戲,四大支柱遊戲為:《熹妃傳》、《熹妃Q傳》、《宮廷計手遊》及《京門風月》。

其中《熹妃Q傳》所帶來的營收佔比高達47.2%,《熹妃傳》則為30.3%,這兩大爆款所貢獻的營收佔比已接近78%。而這四款遊戲於2016年、2017年及2018各年分別共佔總營收的93.4%、97.0%、99.5%。

FriendTimes最有代表性的產品要數《熹妃傳》,其抓住了女性的需求特徵,遊戲定位非常清晰,並具有較強的社交屬性。自上線後一直保持着非常高的用户活躍度,曾一度位列iOS暢銷榜前50名達八個月之久,最高達到前10名。

而《熹妃Q傳》則是FriendTimes首個以《熹妃傳》同一故事為藍本的3D遊戲,於2017年9月上線後廣受歡迎。高峯期DAU及MAU分別為55.9萬和325萬,月銷售收入達7370萬。

據招股書顯示,公司預計《熹妃傳》、《宮廷計手遊》的穩定成熟期將超過48個月,整個週期將超過72個月,遠超同類手機遊戲的3-12個月的一般週期。而《熹妃Q傳》預計整個生命週期更是長達84個月。

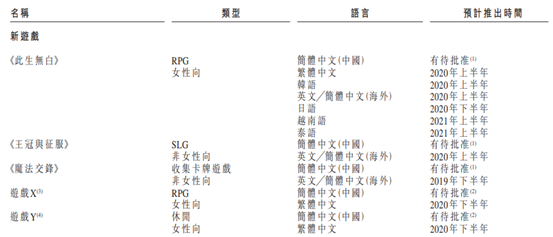

展望2019年與2020年,FriendTimes的遊戲儲備相當豐富,包括了五個具不同語言版本的新手機遊戲、16個現有遊戲的新語言版本及5個H5遊戲;而遊戲類型也更多樣化,如SLG、模擬經營及卡牌遊戲等。

上圖可見,大部分遊戲將於2019年下半年及2020年陸續推出。

從遊戲儲備中也可以看到,公司主打的遊戲有多個語言版本將於未來推出,這背後便是FriendTimes遊戲加速“出海”的體現。

2.遊戲“出海”加速。

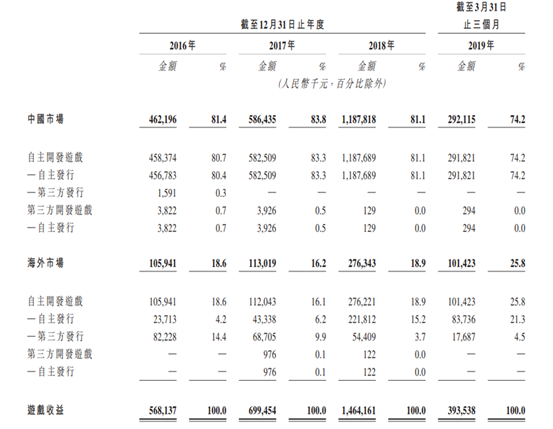

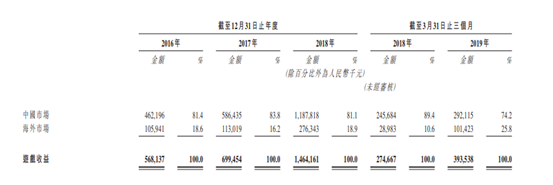

憑藉在中國市場的成功,FriendTimes2011年開始踏足海外,最開始與當地第三方發行商合作,自2015年開始自主海外發行。

根據招股書,2018年FriendTimes在海外市場取得收入為2.76億元,同比增長超過145%。2016—2018年,海外累計總收入4.95億元,複合年增長率為61.5%,海外收入佔比公司總收入為18.9%。截至2019年3月31日,海外收入佔比進一步提升至25.8%。

可見“出海”業務儼然成為了FriendTimes另一新增長點。

三、新遊推出在即,業績增長潛力釋放

下面,我們進一步回到公司實際的業績增長方面。

FriendTimes作為遊戲公司,業績增長邏輯離不開用户(MAU)-變現(APRU)- 收入 的業績增長模型。

公司收入提升主要來源用户的增長及單客收入兩個方面。

1.先看用户增長方面。

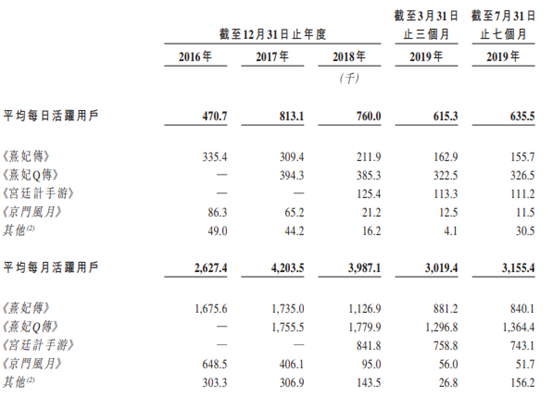

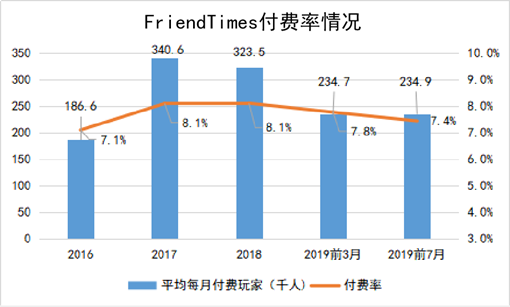

截至2019年7月31日,FriendTimes累計註冊玩家約9950萬人。2019年前7個月,平均每月月活用户超過315萬人,平均每月付費用户接近24萬人。

其中,月活用户主要集中在《熹妃傳》、《熹妃Q傳》及《宮廷計手遊》三款遊戲中,而《熹妃Q傳》最受歡迎。

遊戲由於其生命週期限制,因此不管多優質的遊戲,其活躍用户長期都成逐漸下降趨勢,因此對於開發和發行商而言,都需要不斷推出新的優質遊戲來“獲客”。

值得注意的是,公司將於12月31日在內地推出重磅新作《浮生為卿歌》。

《浮生為卿歌》為一款女性向中國古風的3D-RPG遊戲,乃根據FriendTimes內部小説創作團隊編寫的小説改編而成。該遊戲以中國古代生活為舞台的系列故事,通過輕鬆愉悦的全新方式體驗到多元養成、古典收集、家園社交等眾多玩法,高自由度的全3D場景與隨機動態探索,為玩家提供了具有浸入感的古風生活體驗。

此外,為了使遊戲中角色、場景的表現更細膩逼真,FriendTimes此次針對《浮生為卿歌》手遊研發,還在技術層面上罕見地運用了3D物理渲染技術,並在其所構建的古代虛擬世界中實現了天氣系統和日夜交替,力求完美還原一個真實的古風世界。

我們預計新遊戲的推出將不單單推動公司用户的增長,更將推動公司ARPU的增長。

2.其次,來看看公司ARPU的情況。

遊戲公司要提升ARPU(每活躍用户平均收益)方法有兩個:1)提升付費用户轉化率;2)提升ARPPU(每付費用户平均收益)。

付費率方面,FriendTimes一直保持十分穩定的趨勢,付費率區間為7-8%之間。

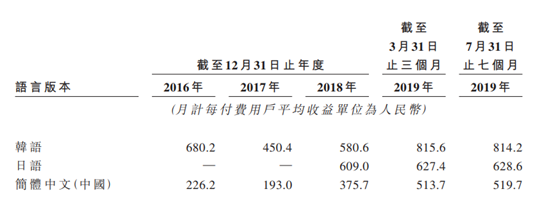

而ARPPU方面,主要是提升遊戲商品單價和付費用户付費頻率兩個方面,對此FriendTimes具備較大優勢。截至2019年前7月,公司的月計每付費用户平均收益持續提升至544.9元每人。

其中優勢有三個方面:

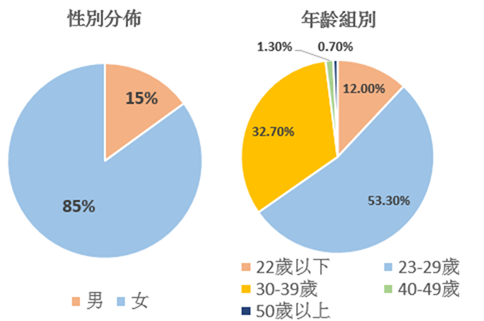

1)女性向遊戲賽道的天然優勢。由於FriendTimes遊戲主要的客户為女性,而女性玩家更願意為喜愛的遊戲商品、遊戲帶來的愉悦情緒進行付費,因此女性玩家的商品單價及付費頻率的提升空間更大。

(《熹妃傳》、《熹妃Q傳》玩家資料)

2)研運一體的優勢。遊戲行業目前同樣受益於消費升級趨勢,而新遊戲由於新技術、玩法、體驗等都將推動遊戲內付費商品的單價提升,因此具有研發優勢的企業能夠被動享受新遊戲推出帶來的“提價”優勢;而具有運營優勢的企業,能夠更好推出切合玩家需求及吸引玩家的活動、付費商品及更多元的玩法,從而刺激用户付費頻率提升。

3)“出海”業務帶來的優勢。從公司不同語言版本遊戲的月計ARPPU來看,FriendTimes的遊戲在國外帶來的ARPPU遠超國內市場。

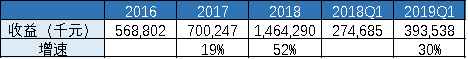

最後通過活躍用户及ARPU的增加,公司的收入保持穩定增長,截至2019年前三月,公司收入規模為 3.9億元,同比增速為30%。由於公司的業績受到新遊和出海業務的發展,按照過往數據預計,公司2019下半年-2020年收入增速將超過30%,有望保持40-50%的增長速度。

四、細分賽道頭部優勢顯著,具備重估前景

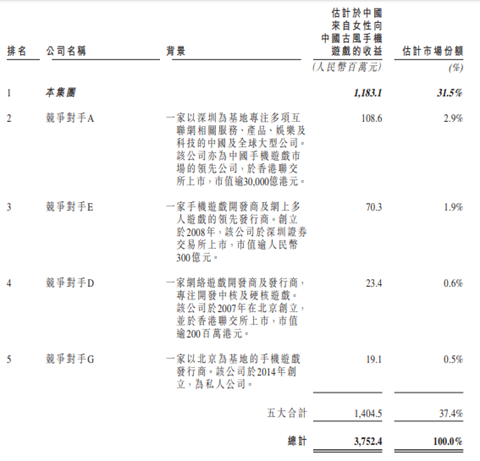

根據弗若斯特沙利文報告顯示,2018年,五大女性向手機遊戲市場參與者的估計收益總額為84億元,合計佔2018年女性向手機遊戲市場份額20.4%。而FriendTimes以來自女性向手機遊戲的收益計於所有競爭對手中排名第三,其於2018年的市場份額為2.9%。

而在女性遊戲賽道進一步細分的女性向古風遊戲賽道上,FriendTimes位列行業第一,且遠遠領先,可以説是細分賽道的頭部企業。

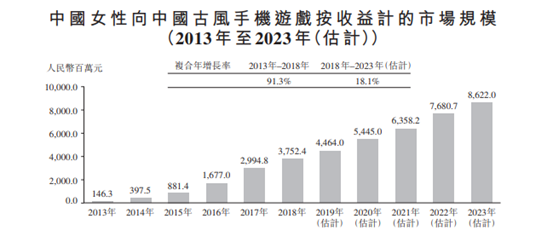

而對比整體的手遊行業,女性向手遊和古風女性向手遊的銷售增長更具前景。其中根據弗若斯特沙利文預測,中國手遊市場收入規模2018-2023年複合增速能夠保持16.6%;女性向手遊市場收入規模2019-2023年收入增速能夠達到18.4%;而女性向古風手遊市場收入為18.1%。

由此可見,在充分考慮行業之成長潛力,手遊公司的中長期平均PE有望達到16-17倍;女性向手遊公司平均PE將維持在18-19倍;女性古風手遊公司PE有望達到18-19倍。

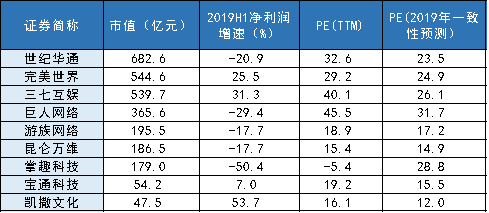

從估值上看,A股遊戲公司頭部優質企業PE(TTM)集中在25-40倍,2019年預計PE區間為20-30倍;次級規模梯隊優質遊戲公司PE(TTM)集中在15-20倍,2019年預計區間為10-20倍。

而H股遊戲公司,規模較大且具備增長預期的企業PE(TTM)集中在10-15倍,而規模較小的公司PE(TTM)集中在5-10倍。

考慮港股遊戲公司市值規模普遍低於A股,且AH溢價的長期存在,因此港股遊戲企業估值更低為合理。

但優質企業仍具備重估空間,預計中期估值穩定15-20倍PE更符合目前行業發展趨勢,而H股遊戲板塊平均的估值水平應穩定在10-15倍。可見,目前港股市場對遊戲公司的估值較為保守,仍處於2018年版號監管大幅加強時的估值水平。

FriendTimes受到規模因素及流動性因素影響,估值形成一定折價。然而,公司具備良好的成長性,以及優質的遊戲儲備,且在女性遊戲細分領域具備頭部優勢,因此應給予公司一定溢價。

綜合考慮,公司合理估值應穩定在10-15倍,對比目前5倍PE(TTM),公司估值處於低估狀態,具備較大的重估空間。

小結:

近期,FriendTimes的新遊戲《浮生為卿歌》的宣傳視頻曝光,而遊戲公測時間為12月31日。

根據TapTap平台數據顯示,該遊戲在Android預約榜排名第6,有望成為“寒假”時期的熱門遊戲。

目前,公司估值處於行業低估位置,新遊戲的推出預計會對公司2020年的業績增長形成支撐,同時有望刺激市場,為公司帶來估值重估之行情。