機構:銀河證券

目標價:389.8港元

騰訊的19財年三季度業績低於預期,主要是由於其他收益下降,但非國際財務報告準則業績則符合預期。增值服務、網絡廣告以及金融科技及企業服務業務的收入增長基本符合預期。

■預計在未來幾個季度,增值服務和金融科技及企業服務的增長將保持穩定。

■預計網絡廣告業務短期前景仍然艱鉅,這是由於:a)宏觀經濟放緩;b)政府對電視劇實施監管;c)競爭加劇。

■我們認為,三季度網絡廣告業務偏弱這一因素已得到反映。我們仍對公司持正面看法。

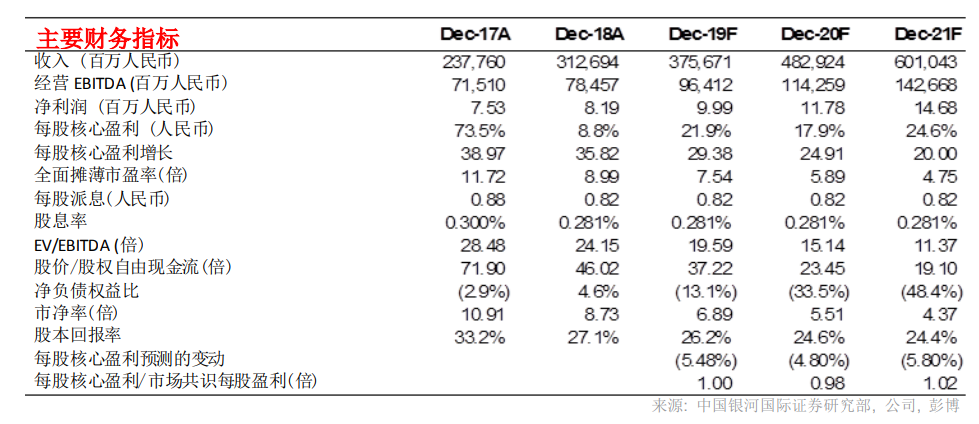

我們將2019、2020和2021年的淨利潤預測分別下調6.1%、5.7%和13.6%。維持「增持」評級,貼現現金流目標價由397.1港元下調至389.8港元,主要是由於下調了盈利下降;我們亦計入了近期人民幣走強的因素。

19財年三季度業績摘要

期內騰訊的總收入為972億元人民幣,同比增長21%,較我們預期低0.9%。以下是19財年三季度各業務的表現:a)社交網絡收入同比增長21%至220億人民幣;b)網絡遊戲收入總額同比增長11%(19財年一季度:同比下降1%;19財年二季度:同比增長8%)至286億人民幣,主要受助於手機遊戲收入同比增長25%至243億人民幣,但個人電腦遊戲收入仍然疲弱,同比下降7%至115億人民幣);c)廣告總收入同比增長13%(19財年一季度:同比增長25%;19財年二季度:同比增長16%)至184億人民幣,主要是受累於媒體廣告收入同比下降28%(19財年一季度:同比增長4.9%;19財年二季度:同比下降7%)。社交及其他廣告業務收入同比增長32%至147億元人民幣;d)金融科技和企業服務收入在19財年三季度增長36%,達到268億人民幣。騰訊的毛利率在19財年三季度同比下降1.7個百分點至43.7%,而同期淨利潤同比下降13%至203.82億人民幣,低於我們預期的2,720.7萬人民幣,主要是由於其他收益下降。若撇除其他收益,騰訊19財年三季度核心經營業績符合我們預期。

網絡廣告表現欠佳,但大致屬預期之內

網絡廣告市場在2019下半年的前景仍然艱鉅,主要由於汽車、房地產和金融等在線廣告市場中的主要行業的經濟活動放緩、市場競爭加劇(廣告庫存過多)以及政府作出管制。我們仍然預計,在未來幾個季度,騰訊的網絡廣告收入將錄得約15%增長。鑑於一些在今年初發布的遊戲(例如《和平精英》)和新遊戲(例如《英雄聯盟》手機版)產生貢獻,預計移動遊戲收入的增長勢頭將持續。未來幾年,金融科技和企業服務仍將是騰訊的主要收入增長動力,但管理層仍然未有透露太多細節。我們預計19財年四季度增值服務收入(網絡遊戲和社交網絡)同比增長16.7%。我們還預計19財年四季度網絡廣告收入將同比增長14.8%。

下調淨利潤預測

我們將2019、2020和2021年的淨利潤預測分別下調6.1%、5.7%和13.6%。此次下調主要是由於降低了其他收益的預測。目標價為389.8港元,基於35倍目標市盈率,與股份的歷史均值一致。