在A股沉浮多年的人一定聽過一句話:“敬畏市場,市場永遠是對的。”

今年以來,大資金繼續借道ETF買入A股。截至2024年4月30日,ETF份額年內增加1334.76億份,其中僅跟蹤滬深300指數的ETF份額就大增1054.69億份,較年初增長97.68%。

也就是買ETF的大資金基本是奔着滬深300相關的ETF去的,僅4個月時間,跟蹤滬深300的ETF份額接近翻倍。

恰逢中國資產大反攻,是時候探討一下滬深300究竟有何魅力,值得市場資金奔向於它。

01

中國資產大反攻

“忽如一夜春風來,千樹萬樹梨花開。”這句詩應該是對近期飆升的中國資產最佳寫照了。

港股僅用兩週時間就收復去年9月以來全部失地,五一假期間領升全球。北向資金資金更是在4月26日爆買A股224.69億元,創下歷史之最。

為何這麼突然?為何是這個時點?

便宜就是硬道理,是關鍵因素之一。儘管經過一波“技術牛”上升,恒指PE(TTM)倍數也才9.43倍,滬深300指數為12.18倍(時間截至5月8日),具有相對充足的安全邊際。

要説絕對便宜,恒指今年最低的估值出現在1月19日,當時PE(TTM)低至7.5倍,滬深300指數估值則是在2月2日下探至10.6倍。

港股和A股2月的確迎來一波爆發式反彈,北向資金同期大舉買入A股607億元。

但進入3月,港股和A股進入橫盤震盪模式,滬深300指數同期升0.61%,恒指僅升0.18%,北向資金1個月才買了219億元,可在4月26日,外資單日就爆買224億元,説明背後一定有新的交易邏輯誕生了。

港股4月中旬突然爆發,A股同樣上攻。同期發生的事是強勢已久的美股、日股、韓股在4月均以收跌落下帷幕。

經過兩個月的反彈,港股和A股估值有一定修復。但整體而言,當前中國資產估值仍處低位,疊加經濟與政策邊際改善,顯然是更高性價比的選擇。

進一步來看的是,與2月無波無瀾的估值修復行情不同,這次是海外投行率先吹響中國資產反攻號角。

4月23日,瑞銀率先將A股和港股的評級上調至“增配”,將韓國股票評級下調至“中性”;

5月4日,高盛疾呼“中國交易回來了!”;同日,摩根大通喊話,5月大舉加倉中國股票,耐心等待經濟加速復甦;

5月8日,匯豐堅定看好中國股市未來可能會跑贏日本股市。

無一例外,報吿都在指向:看好中國經濟復甦!

一方面,中國經濟邊際復甦,或將帶動中國股市在分子端盈利修復。另一方面,港A股仍處歷史估值低位,具有相對充足的安全邊際,有望同時與盈利修復共振,中國資產真正迎來戴維斯雙擊。

02

核心資產號角正在吹響

外資看好中國資產已經是毋庸置疑的事實了,那他們真金白銀買入的又是什麼?

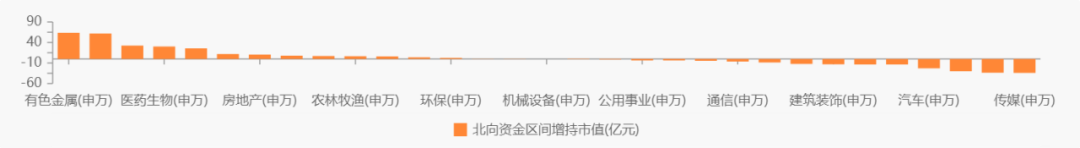

本輪外資一如既往青睞大白馬股。行業層面上,北上資金4月主要加倉有色金屬、銀行、電力設備、醫藥生物、化工、房地產等板塊。

(北向資金4月主要加倉的行業,來源:Choice)

個股層面,外資加倉也集中在寧德時代、招商銀行、京東方A、海爾智家、赤峯黃金、中國平安等龍頭白馬。

同時ETF、險資和公募基金也是白馬股的重要增量資金。中央匯金持續增持跟蹤滬深300的ETF,帶動今年超3000億元的資金淨流入股票型ETF。

險資作為最受期待的長線資金之一,自去年以來逐步加大對權益市場的配置,今年一季度險資整體加配了非銀行金融、電子、醫藥、食品飲料等板塊。

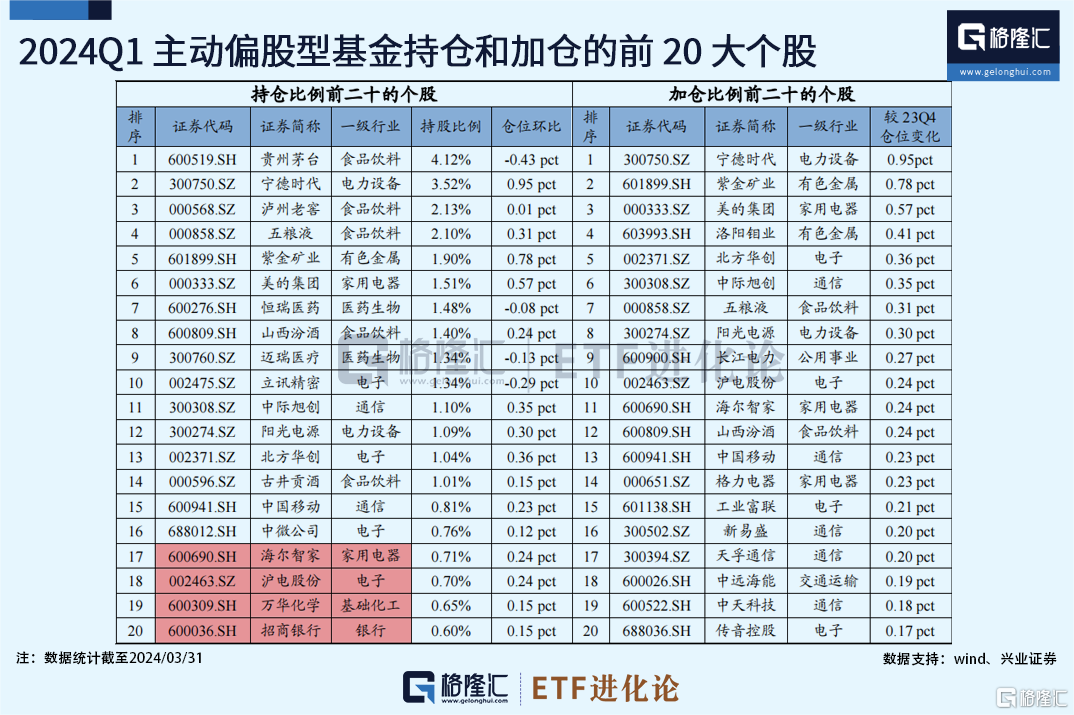

公募基金持倉去年下半年有一定市值規模下沉的傾向,但今年一季度,基金經理重新聚焦核心資產,對加倉的個股基本都集中在以各行業龍頭為代表的核心資產。

從核心資產表現來看,1月29日之後,萬得微盤指數持續跑輸滬深300指數。

相比行業本身,行業的龍頭今年超額收益顯著,滬深300也重新開始取得超額收益。

如今外資、ETF、險資、公募等資金均帶動市場進一步聚焦核心資產,可以預見,隨着外資繼續大張旗鼓入場,勢必與內資形成共振,核心資產的號角已經吹響。

03

300ETF,一網打盡A股核心資產

作為A股投資“風向標”,滬深300指數是中國股市的標杆指數之一。

300ETF(基金代碼:159300)跟蹤的正是A股旗艦指數“滬深300”。

眾所周知,滬深300指數覆蓋了滬深兩市中規模大、流動性好的300家龍頭,成分股合計市值超51萬億元。滬深300指數以不到6%的股票數量佔據A股67%的總市值,當之無愧把A股硬核資產“一網打盡”。

指數特徵一:獲大資金偏愛

今年ETF的份額增長中近八成是由跟蹤滬深300的ETF貢獻的,資金僅用四個月時間就把相關ETF的份額翻了近一番,從年初1079.7億份,增長至4月末的2134.39億份,增長97.68%。

指數特徵二:行業覆蓋全且均衡

從行業分佈看,滬深300指數覆蓋的行業主要集中在銀行(13.09%)、食品飲料(11.49%)、非銀金融(9.17%)、電子(8.09%)、電力設備(7.95%)和醫藥生物(6.41%),合計權重超50%。

值得一提的是,滬深300的成分股每半年變動一次,近十年金融地產、鋼鐵等行業佔比降幅較大,而電子、電力設備、新能源等新興成長行業的佔比則有所增加。

這恰恰符合中國新舊動能交替的趨勢,體現出該指數的與時俱進,能代表中國經濟發展動力的新變化。

指數特徵三:大盤藍籌屬性突出

滬深300指數聚焦A股核心資產,總市值約51.19萬億元,成分股平均市值約1706.19億元。

按流通市值分佈看,6000億以上的權重佔比為4%;3000億-6000億的權重佔比為28%;500億-1000億的權重為33.33%,成分股整體呈現出大市值龍頭的特徵。

滬深300還有31%的權重分佈在100億-500億的流通市值公司,體現出滬深300大市值與成長性並重的特點,保證了指數的穩健性之餘,還具有一定的進攻性。

其中,滬深300前十大重倉股均為核心資產,分別為貴州茅台、寧德時代、中國平安、招商銀行、美的集團、五糧液、紫金礦業、長江電力、興業銀行、恒瑞醫藥,合計佔比22.55%。

毋庸置疑,作為行業龍頭股,平均盈利增速跑贏所屬行業。未來,核心龍頭有望進一步發揮規模效應,長期增長動能或更明顯。

指數特徵四:分紅相對豐厚

作為囊括各行業龍頭股的指數,滬深300分紅實力不容小覷,近十年基本穩定在2%以上,2023 年滬深300指數股息率達到3.16%,現金分紅總額為1.2萬億,佔全部A股比例70%,妥妥的分紅小能手。

04

經濟企穩,300ETF(159300)投資正當時

2月以來,隨着穩市場、穩預期的多項政策密集出台,當下穩增長政策成效正逐步顯現。

一季度中國GDP同比增速5.3%,4月製造業PMI“量穩價升”,為50.4,高於預期的50.3,指向中國名義經濟有望繼續改善。

4月財新中國服務業PMI錄得52.5,連續16個月處於擴張區間。

五一的最新旅遊數據也展現內需正在逐步恢復。2024年“五一”假期3天,國內旅遊出遊2.95億人次,按可比口徑較2019年同期增長28.2%;實現國內旅遊收入1668.9億元,較2019年同期增長13.5%。

歷史數據表明,經濟企穩前期,龍頭股具有較好的盈利優勢,在經濟回暖時往往會迎來先估值修復、後盈利修復的行情。

以滬深300指數(非金融)為代表的藍籌企業從去年下半年盈利就已經見底,隨着企業盈利的不斷修復,預期第二季度滬深300等大盤價值股有望顯著優於中證1000小盤股。

截至4月19日,滬深300指數市盈率(TTM)為 11.74 倍,處於上市以來 28.07%分位;市淨率為 1.26,處於近十年6.85%分位。兩者均處於歷史相對低位,將來上升空間較大,安全邊際較高。

當前滬深300估值處於歷史低位,在主力資金大量申購滬深300相關ETF的背景下,其下行風險有限。

在資產荒的背景下,今年高分紅、高股息類指數具備走強的實力,高股息中的相關核心資產或可提供額外的上升彈性。在滬深300指數成分股中,順週期上市公司的總權重接近50%,所以可以説300ETF(159300)屬於攻守兼備的品種。

恰逢外資強烈看好中國經濟的預期顯著修復,有望與助力資金共振推升核心資產,此時關注300ETF(159300)可謂是老話常説的“進可攻,退可守”。

300ETF(159300)發行期為5月13日至5月24日。300ETF的費率也屬於跟蹤滬深300指數中最低的檔位之一,管理費年率0.15%,託管費率0.05%,合計0.2%,對投資者而言,300ETF(159300)成本優勢顯著。

站在當下時點,中國經濟不斷釋放出復甦的信號,核心資產經過三年的浴火淬鍊,有望迎來涅槃的一天。換言之,不管是博弈短期反彈,還是長期看好,300ETF(159300)都是值得研究關注的投資品種之一。

風險提示:

上述觀點、看法和思路根據當前市場情況判斷做出,今後可能發生改變。指數過往業績不代表其未來表現,亦不構成基金投資收益的保證或任何投資建議。指數運作時間較短,不能反映市場發展的所有階段。基金有風險,投資須謹慎。