本文来自格隆汇专栏:中金研究 作者:林英奇、许鸿明等

11月27日,人民银行发布《2023年第三季度货币政策执行报吿》[1](下称《报吿》)。

政策兼顾短中长期。《报吿》提到“稳健货币政策要精准有力,更加注重做好跨周期和逆周期调节”,相比二季度的表述“加大逆周期调节力度”,中金研究认为意味着更重视好平衡短期经济稳增长和长期问题(地方债务化解、房地产风险、信贷可持续性等)。

盘活存量信贷资源。报吿专栏二专门阐述“盘活存量资金、提高资金使用效率”,提到信贷需求随经济转型调整的大趋势,影响因素包括房地产贷款占比下降、地方融资平台贷款偿还、基础设施资产盘活、直接融资替代等;在这一环境中,银行要“把握好信贷增长和净息差收窄之间的平衡”,指出了当前信贷需求不足同时信贷增长过快导致息差承压的问题;提到“保持货币供应量和社会融资规模增速与名义经济增速基本匹配,要从更长时间的跨周期视角去观察,更为合理把握对基本匹配的理解和认识”,在这一趋势下银行应“寻求新的信贷合理增长水平”,中金研究认为意味着长期来看信贷持续高增长的必要性可能降低,更加重视资金的投向和使用效率。同时,“不宜过于关注新增贷款情况”,也意味着市场未来对金融数据的解读不应过度关注绝对规模,接受月度数据波动的“新常态”。

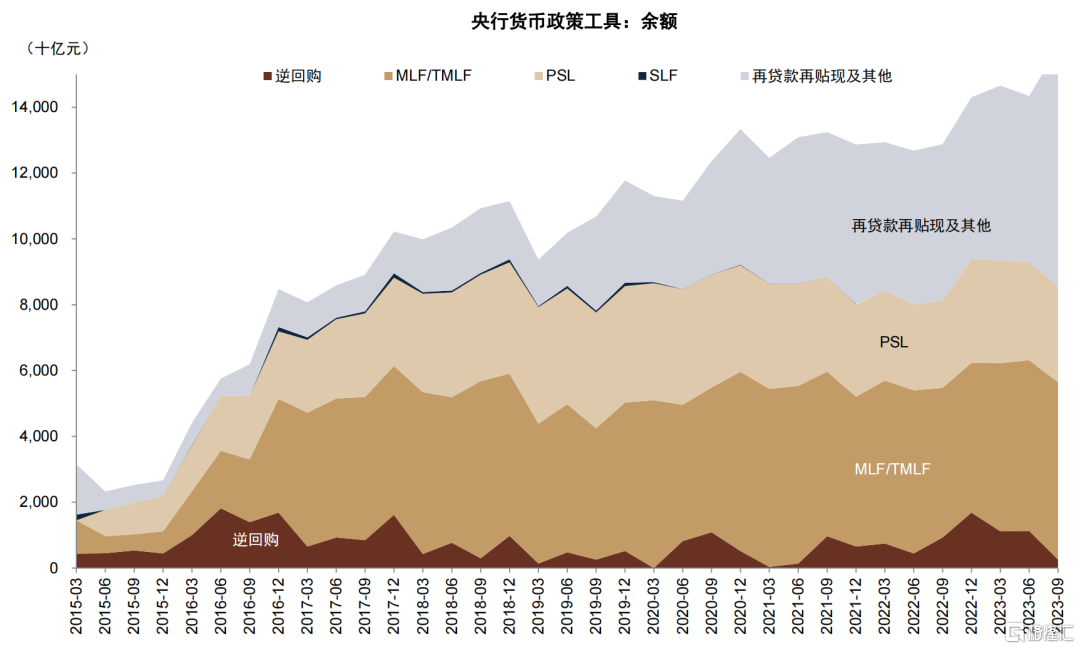

加强货币财政协同。报吿专栏三分析货币政策与财政政策协同的方式,主要包括熨平财政存款对流动性的影响、支持政府债券发行、结构性货币政策等。报吿提到未来将“优化国债持有结构”“推动银行发展政府债券柜枱销售和交易,便利更多企业和居民持有国债”,中金研究认为在赤字率上升的趋势下,银行有必要在支持财政融资方面发挥更大的作用。

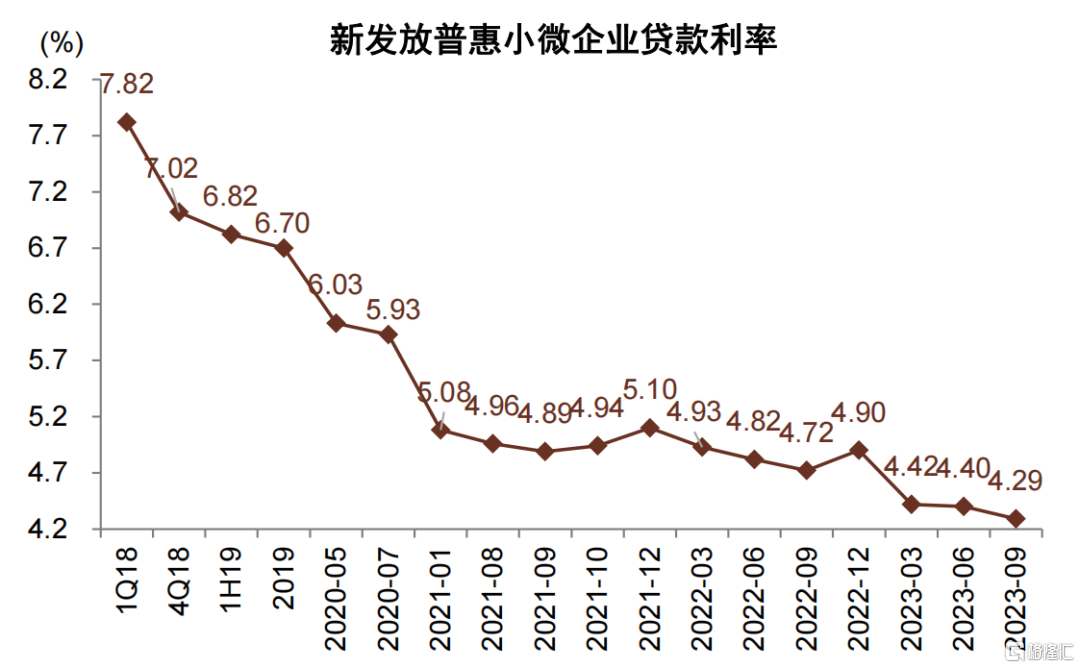

增加对民企的信贷支持。报吿专栏四阐述支持民营经济,与11月27日八部门联合印发《关于强化金融支持举措助力民营经济发展壮大的通知》[2]中的导向一致。报吿提到“制定民营企业年度服务目标”“提高民营企业业务在绩效考核中的权重”,中金研究认为民营企业贷款可能成为继普惠、绿色、制造、科技等之外银行新的信贷投放目标。报吿提到截至9月末,私人控股企业贷款余额41.3万亿元,同比增长10.9%,而同期全部对公贷款同比增速13.6%,中金研究估算同期其他企业(包括国企)贷款同比增速约15%,民企贷款增速有提高空间。

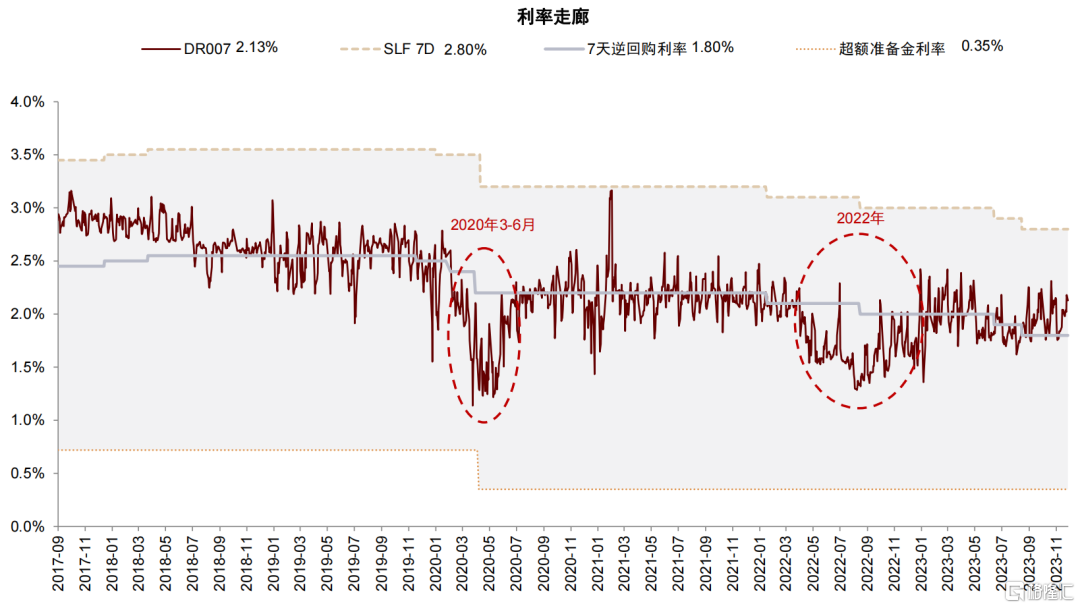

继续强调利率政策协同。专栏一提到“提高利率政策协同性”,中金研究认为与11月6日央行专栏文章《持续深化利率市场化改革》[3]中的导向一致,即健全“市场利率+央行引导→LPR→贷款利率”和“LPR+国债收益率→存款利率”的利率传导机制;报吿提到“提升市场基准利率的公信力”,中金研究认为反映了防止银行间利率过于宽松、资金空转的导向;报吿提到“增强LPR对实际贷款利率的指导性”,结合《持续深化利率市场化改革》中“督促LPR报价行继续健全报价机制、提高报价质量”,中金研究认为可能旨在减少当前实际贷款利率相对于LPR偏离度较大的现象(近40%存量贷款利率低于LPR),未来有必要下调LPR、提高对真实利率的反映程度(参见《降准后会有降息吗?》[4])。考虑到年底下调LPR对存量利率定价影响过大,中金研究认为合适的降息时间点可能在明年年初;为了预备明年信贷“开门红”,不排除12月进行降准释放流动性。

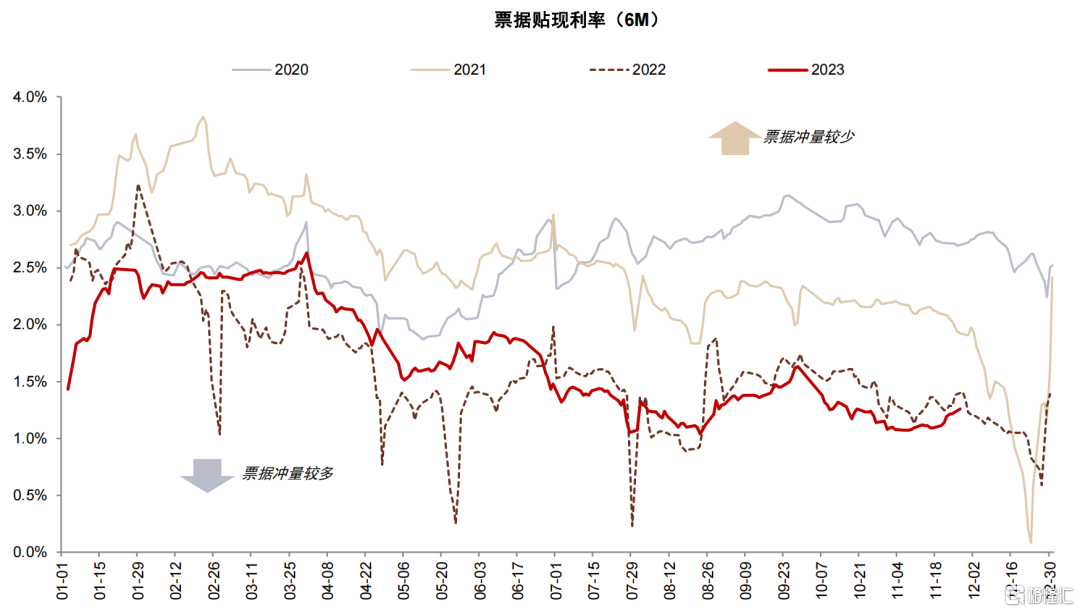

平滑信贷波动。报吿提到“统筹衔接好年末年初信贷工作, 适度平滑信贷波动”。与此前11月17日金融机构座谈会的基调一致,中金研究认为意在避免银行储备“开门红”导致最后两个月信贷增量偏低。最近几个交易日票据利率上行,可能表明信贷资源已有所释放。

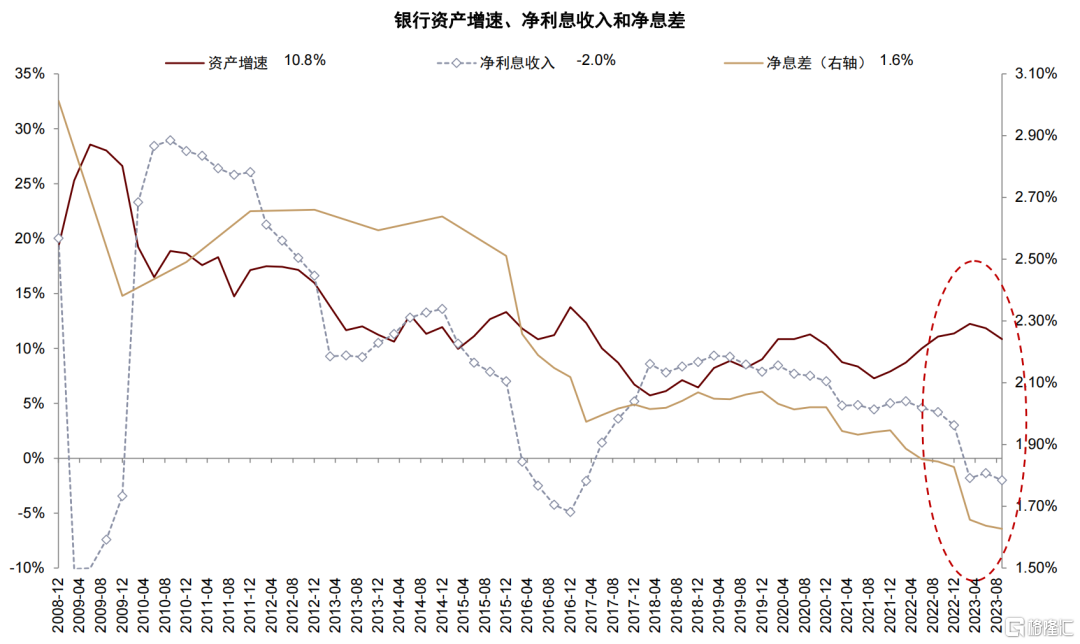

对银行的影响。中金研究认为报吿中“把握好信贷增长和净息差收窄之间的平衡”体现出贷款量价更加平衡、可持续的政策导向,与人大常委会议对金融工作的意见一致(“稳健的货币政策应更加稳健”),未来金融支持实体经济的效果不应简单追求规模的绝对增长,而更重视资金的投向和使用效率;对于银行而言,这一政策导向具有长远的意义,有望降低对息差的压力,减少信贷资源的无效使用,更有利于行业保持“合理利润”。另一方面,保持适度的信贷增长也有必要,防止抽贷、断贷对实体经济现金流的影响和资产质量的冲击,如何把握这一平衡是中金研究观察政策效果的关键。截至前三季度国有大行/股份行/区域行净息差同比收窄幅度分别为23bp/19bp/16bp,国有大行息差压力相对更大,降低信贷增长的要求对息差压力缓解更多,对于中小银行而言贷款竞争压力也有望降低,未来观察银行能否在量价“新常态”下实现收入增速的企稳。

风险

地方隐性债务风险,房地产风险,海外金融风险。

图表:房地产贷款在新增贷款中占比从2017年初的40%降至今年三季度的0%

注:房地产贷款包括对公房地产贷款和个人住房按揭贷款;剔除基建、制造、普惠、绿色贷款中的重合部分。

资料来源:Wind,中金公司研究部

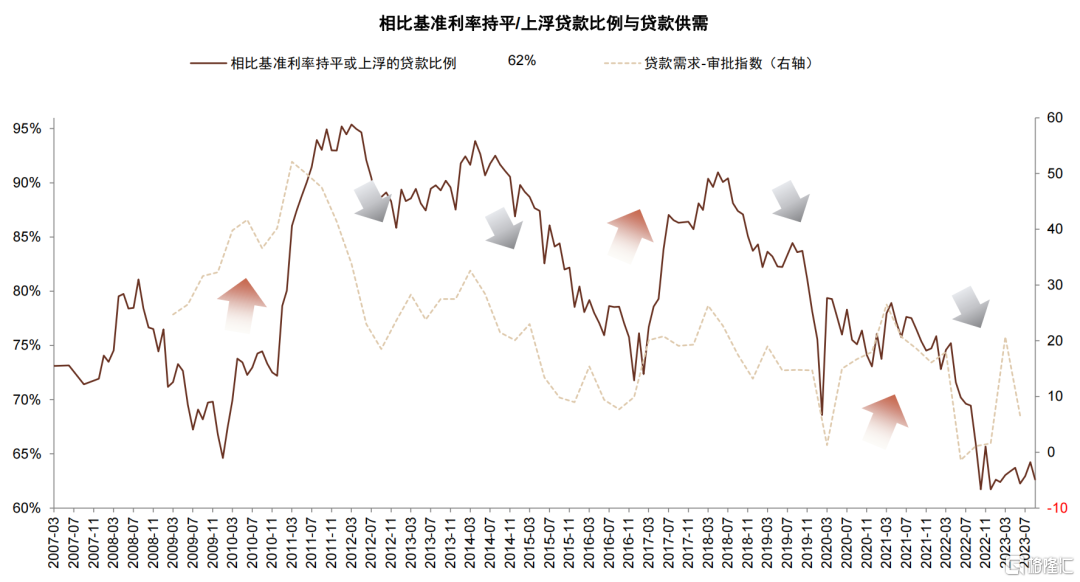

图表:接近40%贷款利率已低于LPR

资料来源:Wind,中金公司研究部

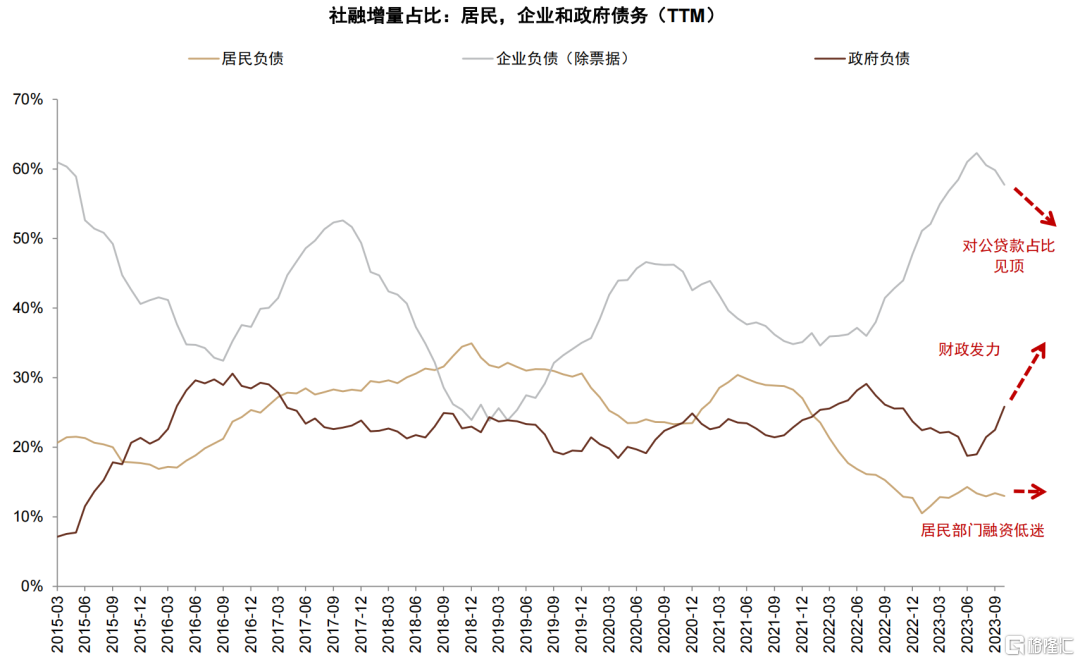

图表:财政在社融中的占比可能提升

资料来源:Wind,中金公司研究部

图表:信贷需求较弱环境下银行资产增速过快是息差压力的直接来源

资料来源:Wind,中金公司研究部

图表:“提高基准利率公信力”意味着减少银行间利率偏低中枢的情况

资料来源:Wind,中金公司研究部

图表:近期票据利率有所上行,贷款投放可能加快

资料来源:Wind,中金公司研究部

图表:2019年以来结构性货币工具规模明显上升,财政货币协同加强

资料来源:Wind,中金公司研究部

图表:9月新发放企业贷款利率与6月环比下降13bp

资料来源:中国人民银行,中金公司研究部

图表:9月新发放普惠利率相比6月下降11bp

资料来源:中国人民银行,中金公司研究部

注:本文摘自中金研究2023年11月28日已经发布的《货币政策报吿的深意》,分析师:林英奇 S0080521090006;许鸿明 S0080523080007;周基明 S0080521090005;张帅帅 S0080516060001