本文来自格隆汇专栏:中金研究,作者: 林英奇、许鸿明等

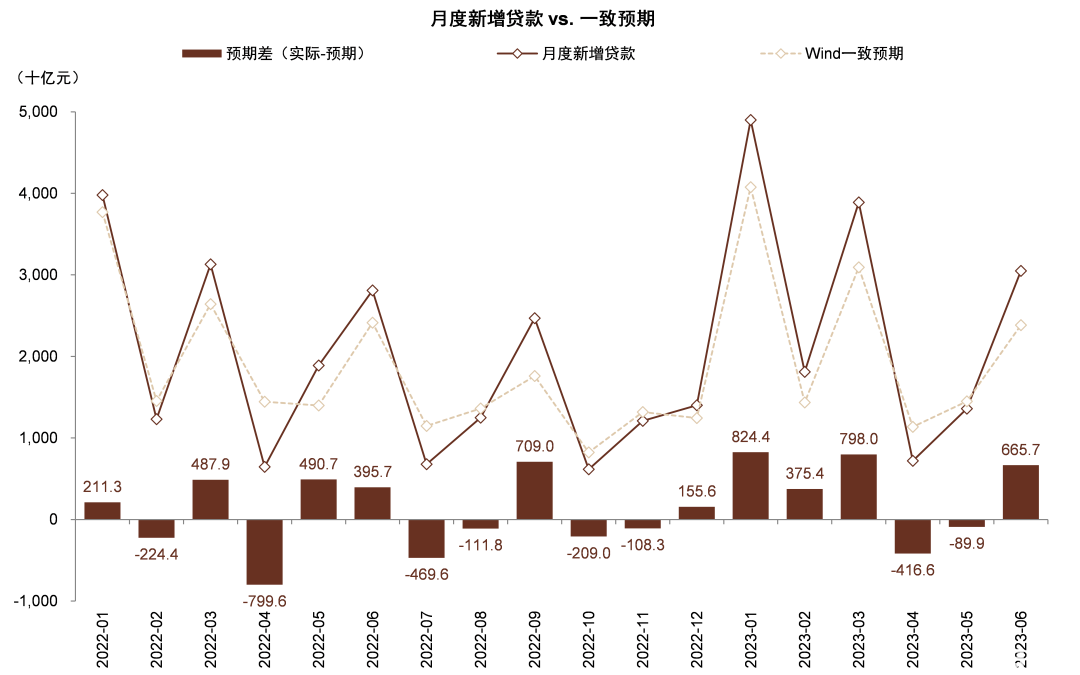

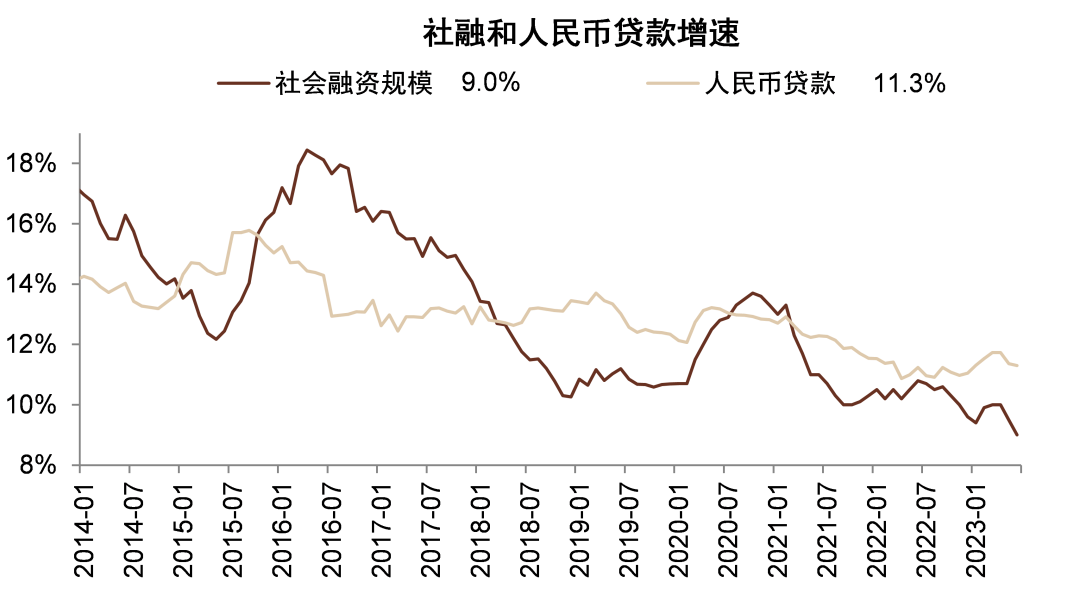

人民银行发布6月金融数据:新增贷款3.1万亿元,高于Wind一致预期的2.4万亿元,同比多增2400亿元,贷款余额同比增速11.3%,环比上月下降0.1ppt;6月新增社融4.2万亿元,高于Wind一致预期的3.2万亿元,同比少增9726亿元,社融存量同比增速9.0%,环比上月下降0.5ppt。

正文

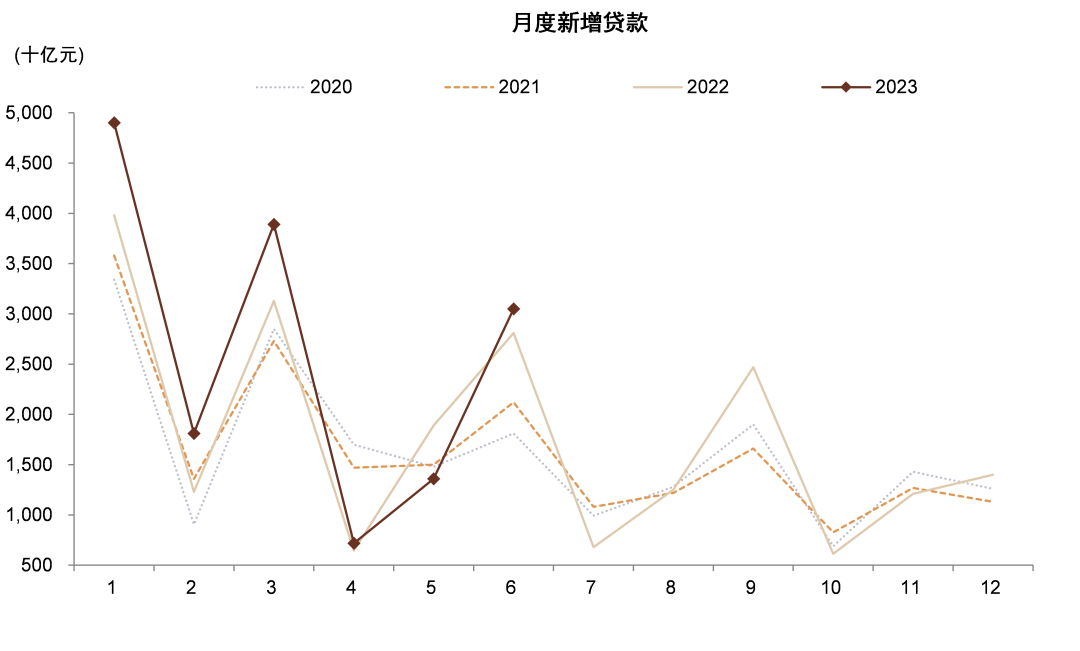

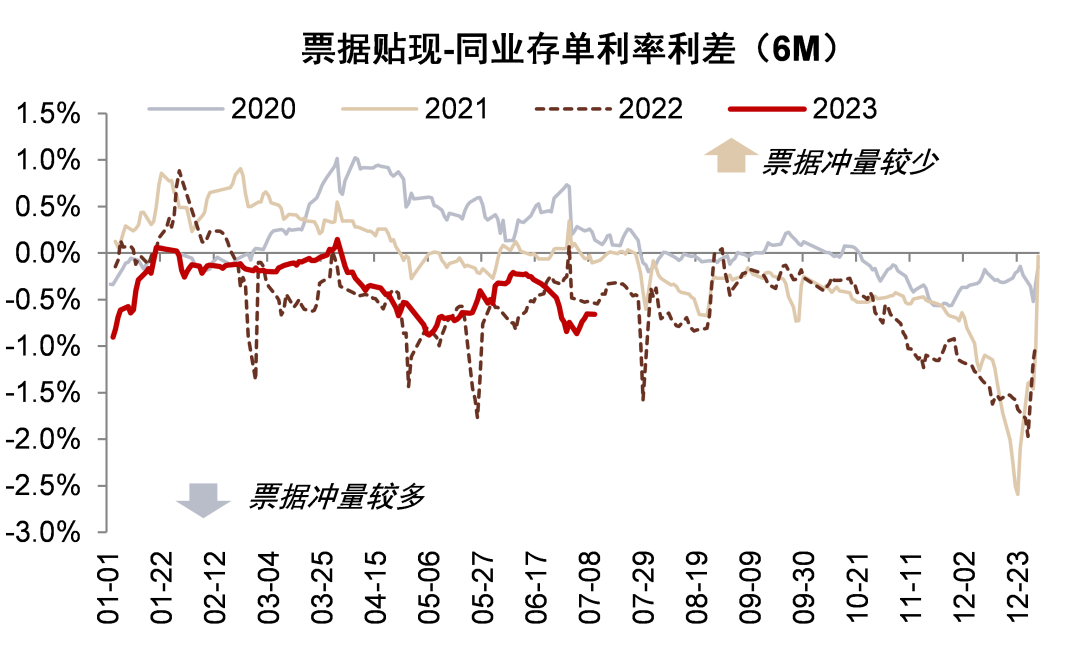

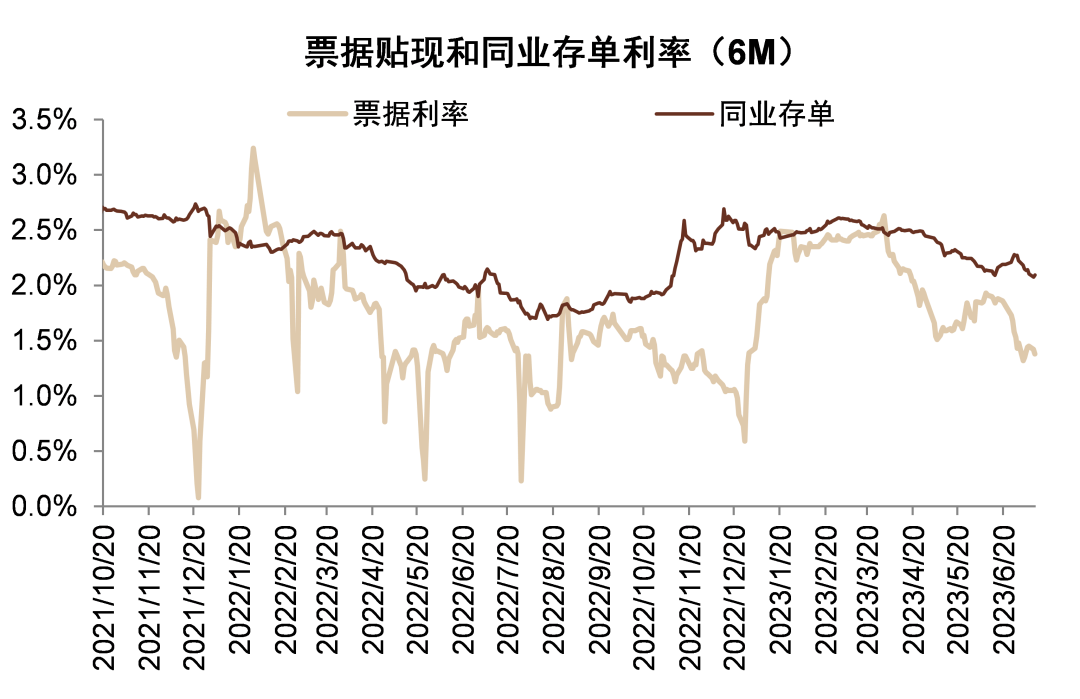

“稳增长”信号明确,信贷超预期。我们在6月13日报吿《央行重启新一轮降息》[1]中提到人民银行[2]重提“逆周期调节”,后续信贷投放力度可能加大;6月16日国常会[3]中“研究推动经济持续回升向好的一批政策措施”中也包括“加大宏观政策调控力度”,“稳增长”政策信号明确,此次信贷好于较为“悲观”的预期,同比多增符合政策导向。除票据贴现外主要贷款项目均同比多增,体现银行实体信贷投放力度较强,贴现冲量现象减少。

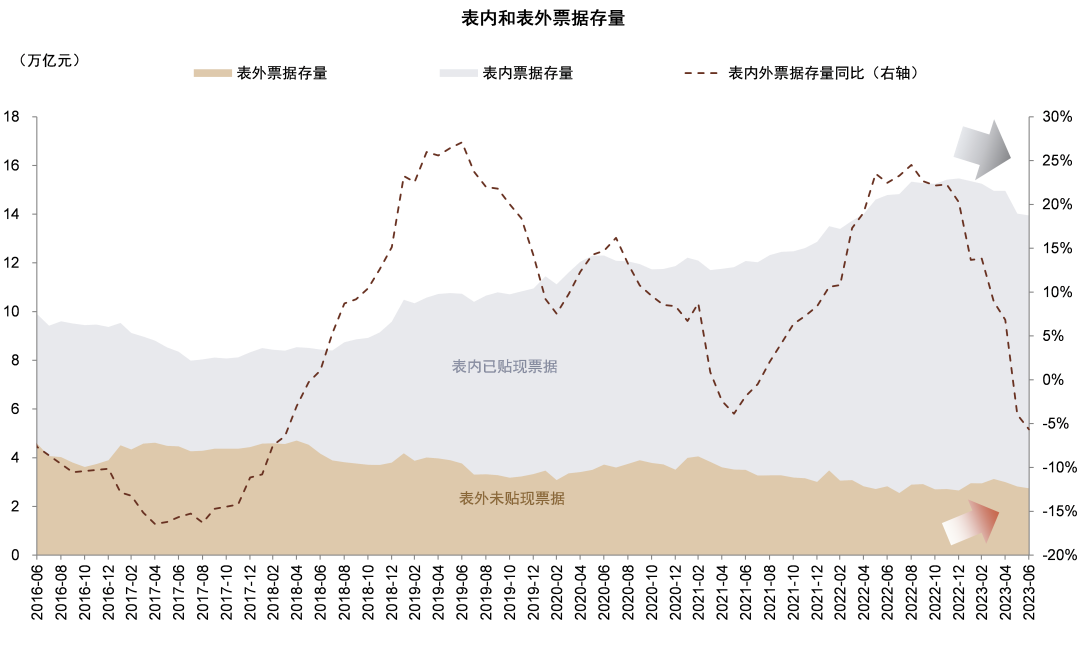

政府债券拖累社融。6月社融同比少增9726亿元,社融存量增速9.0%,为历史最低水平。主要由于:1)政府债券同比少增1.1万亿元,与去年高基数、一季度发行前置、6月政府债券到期量上升有关;2)表外票据同比少增1758亿元,企业开票规模整体减少,我们认为主要与资金套利减少、以及票据新规实施有关(参见《票据新规影响几何?》[4])。

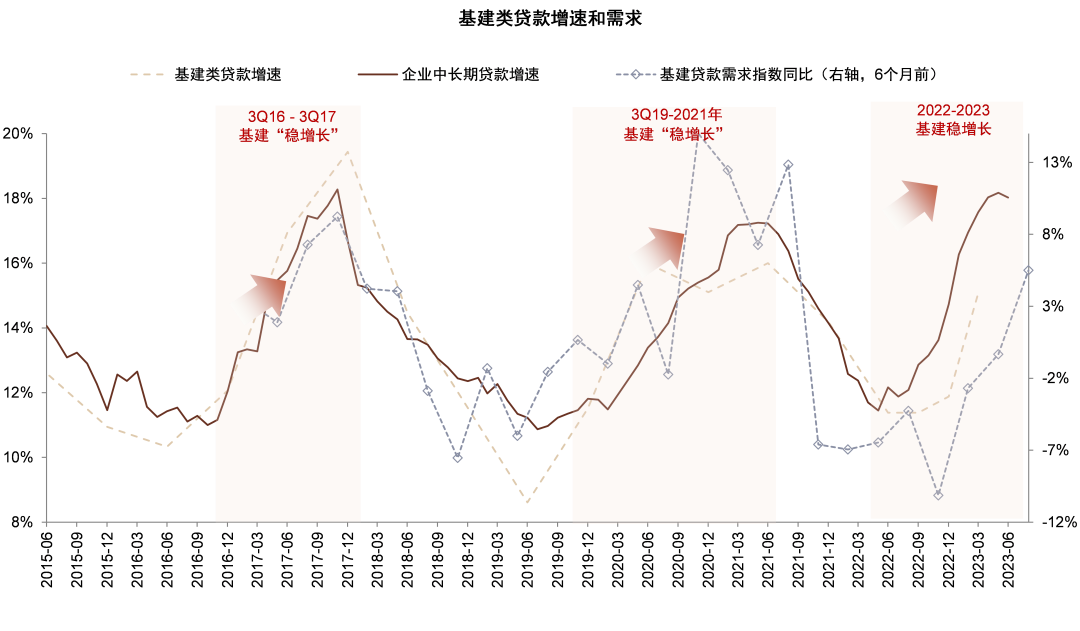

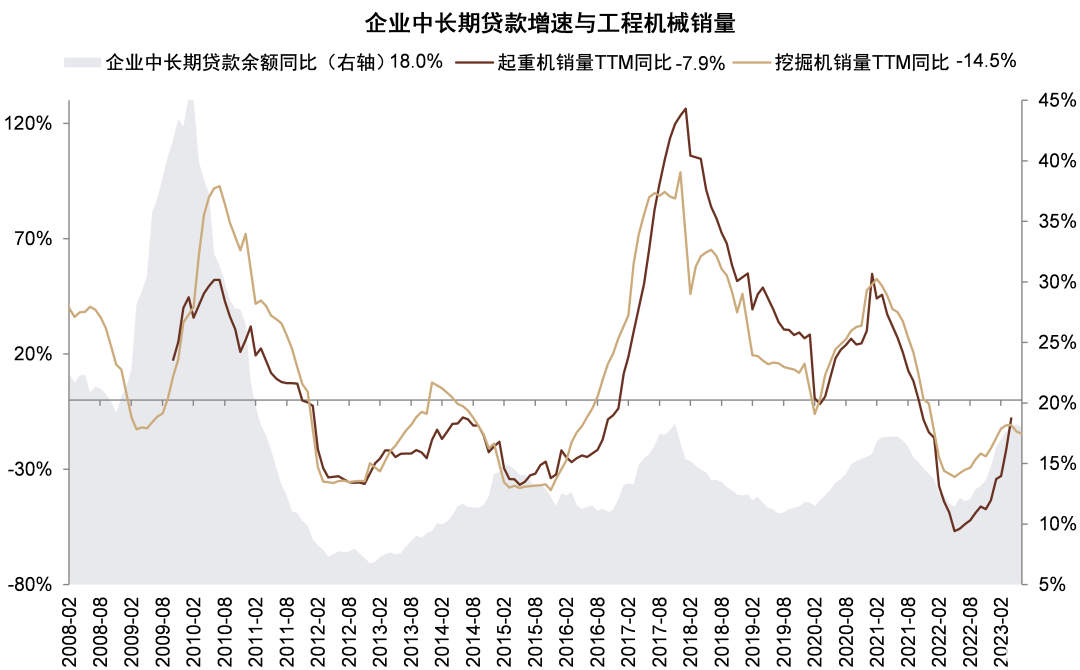

企业中长期贷款拐点出现。对公中长期贷款同比多增1436亿元,连续第11个月实现同比多增,但高基数下企业中长期贷款余额增速18.0%,环比上月下降0.2ppt,同比增速为去年7月以来首次下降。向前看,我们认为如果没有增量支持政策,高基数下企业中长期贷款增速可能已出现向下拐点。为保持基建贷款投放强度,我们认为可通过政策性银行发行新一批政策性金融工具,补充项目资本金;PSL 9-11月增加6300亿元,后续新增暂歇,今年下半年也有望重启。

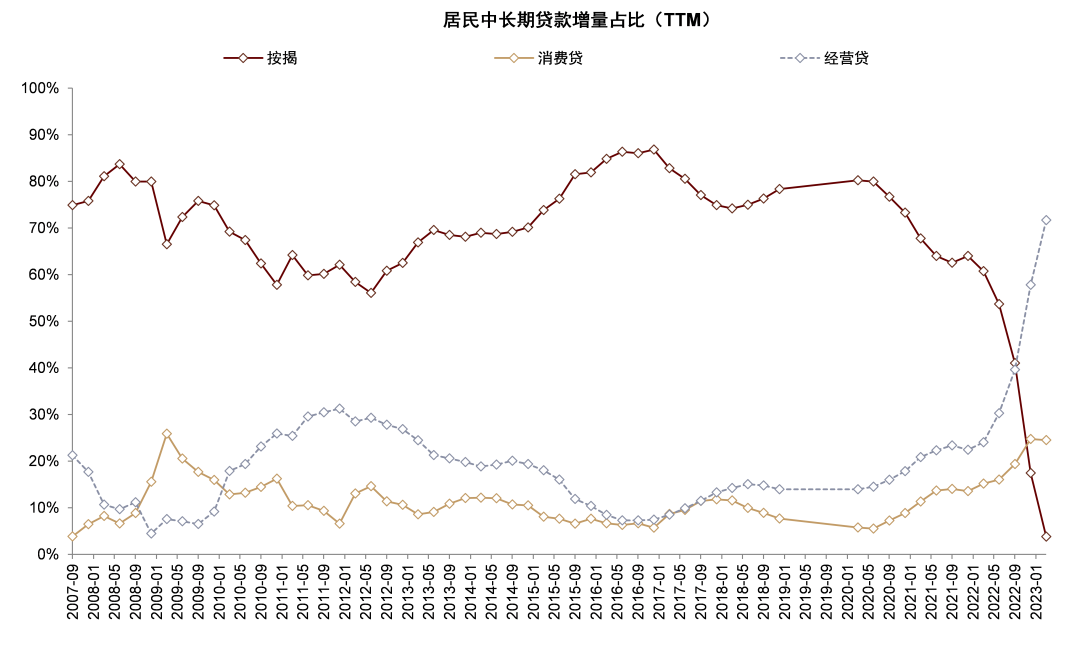

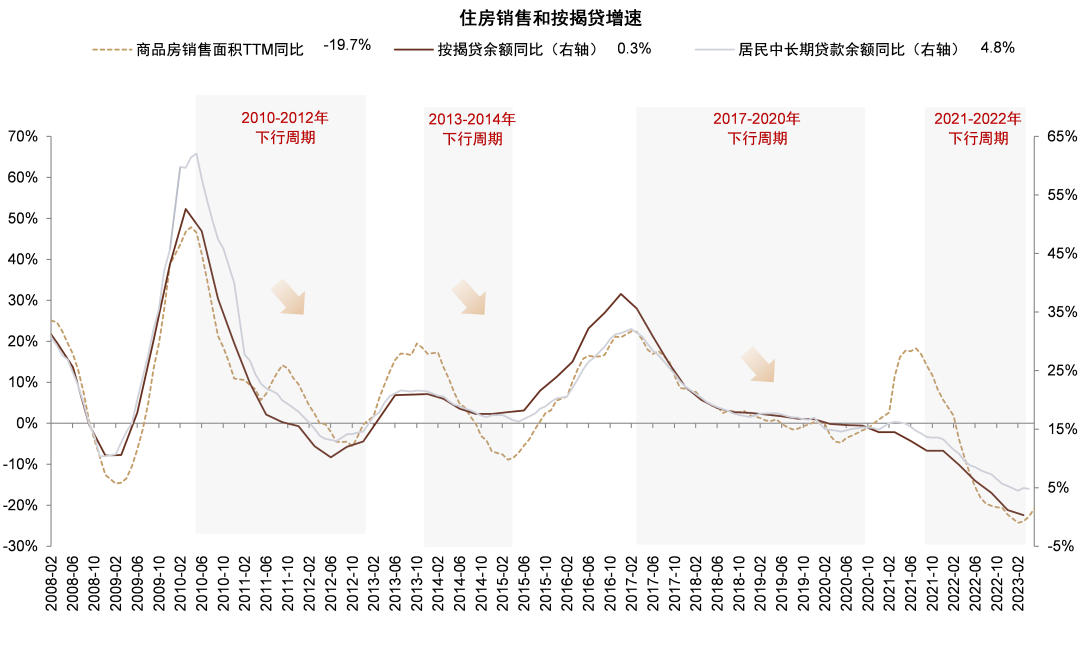

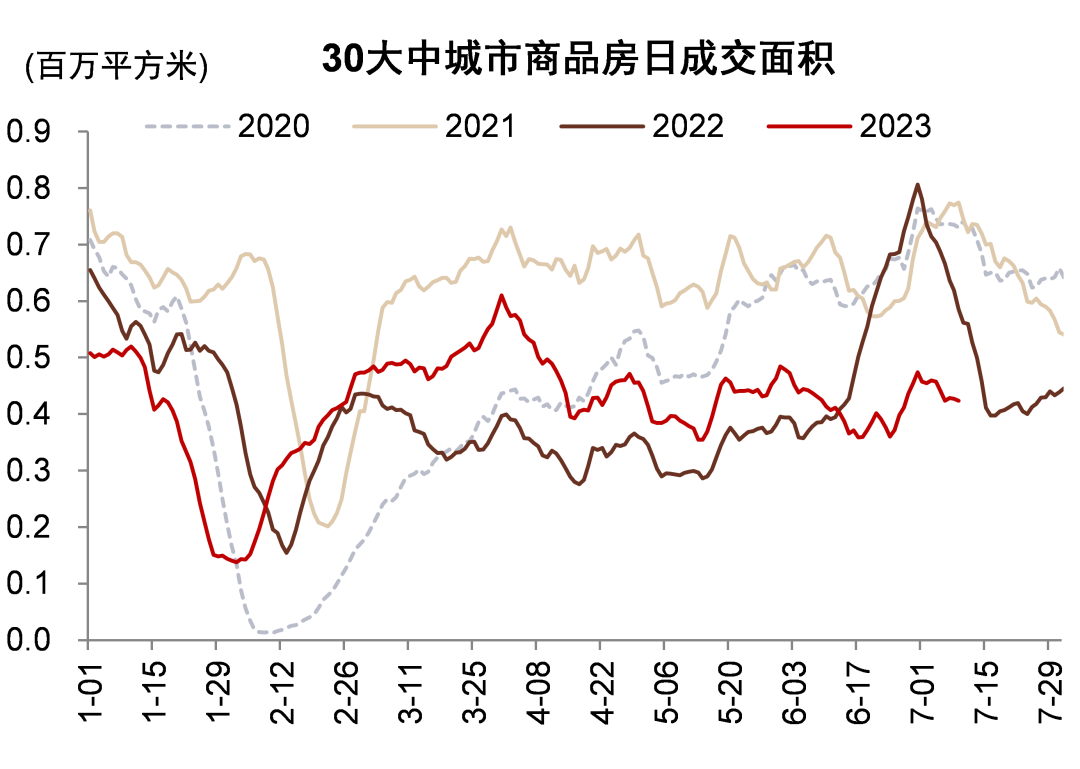

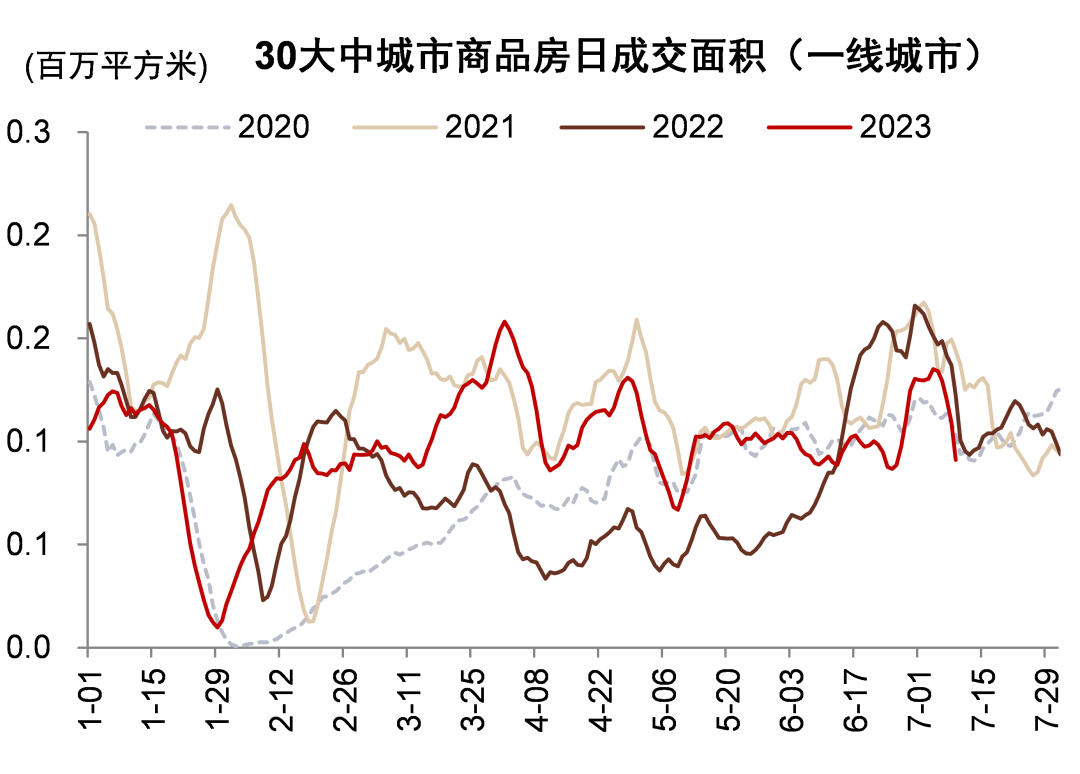

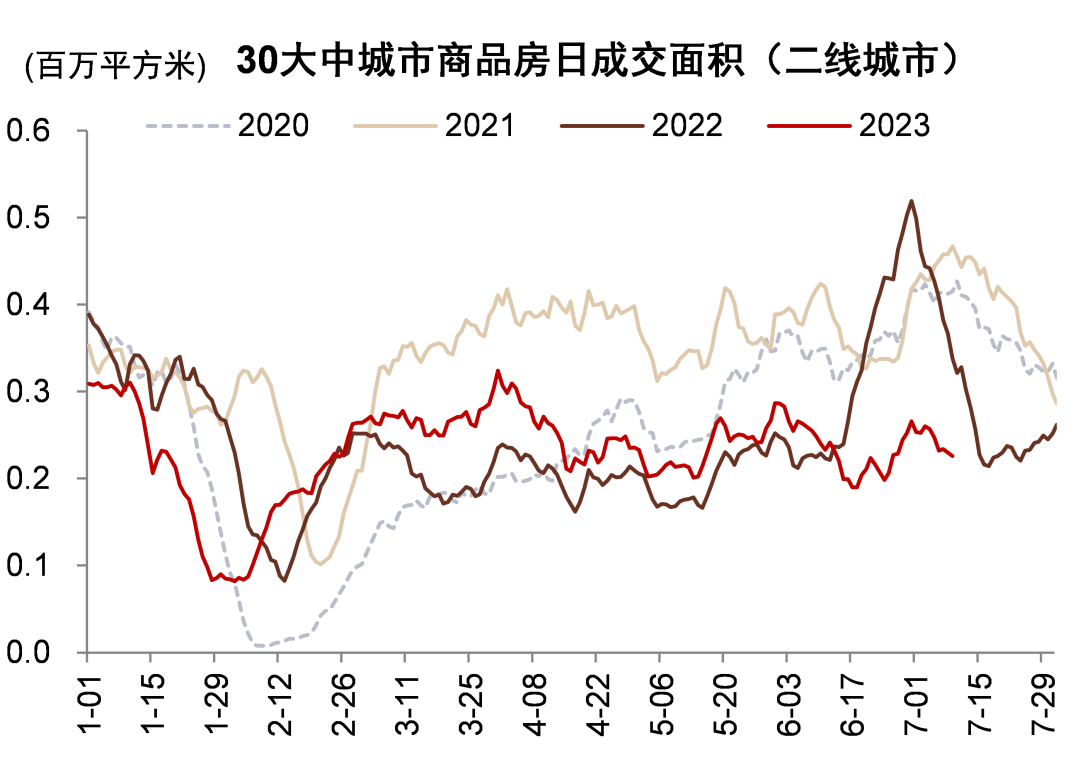

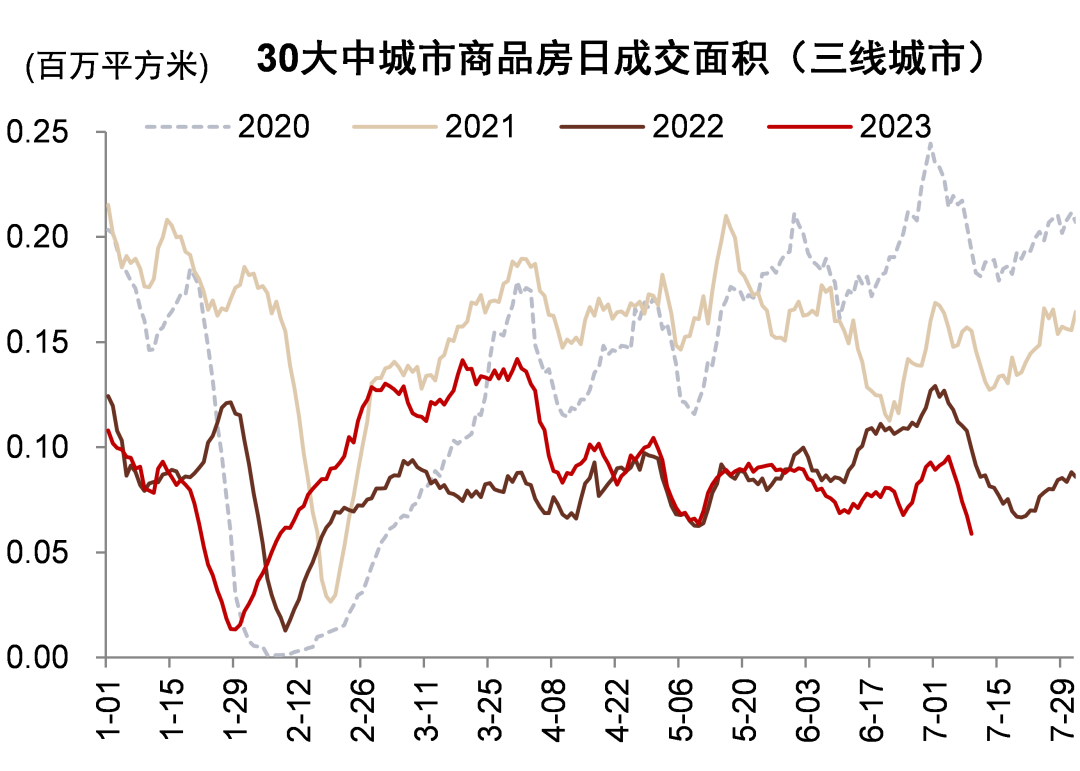

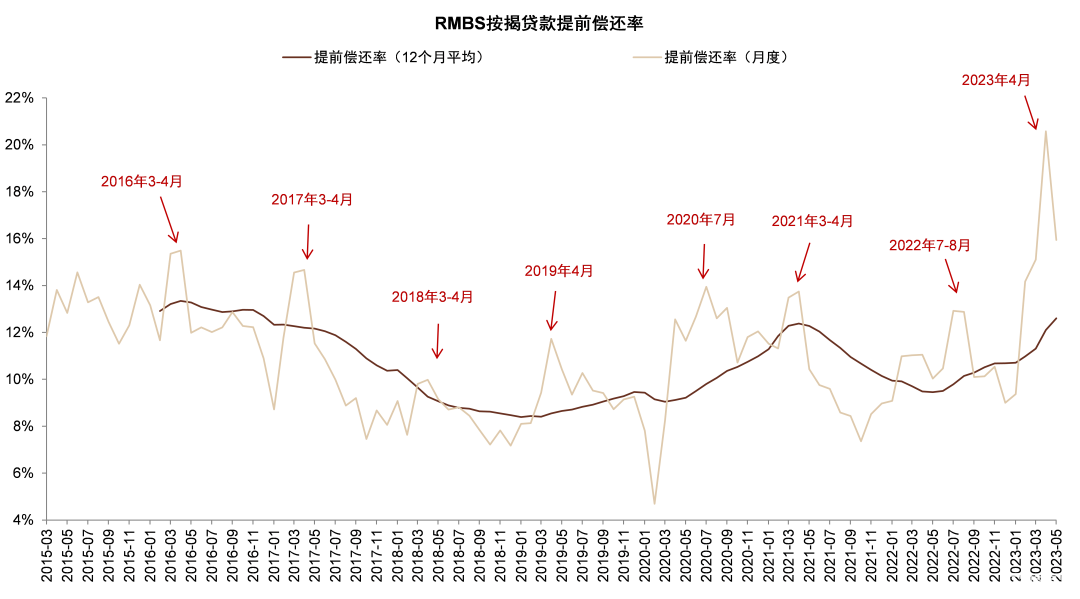

为何居民中长期贷款多增?6月居民中长期贷款同比多增463亿元,已连续两月同比多增。考虑到6月商品房销售同比下滑、居民提前还贷仍较多,我们认为居民中长期贷款同比多增主要由经营贷和消费贷贡献。尽管按揭/消费贷/经营贷占居民中长期贷款余额占比分别为70%/11%/19%(截至1Q23),但由于按揭增速快速下行,居民中长期增量结构出现较大变化,1Q23新增按揭/消费贷/经营贷占比分别为4%/72%/25%(TTM增量)。

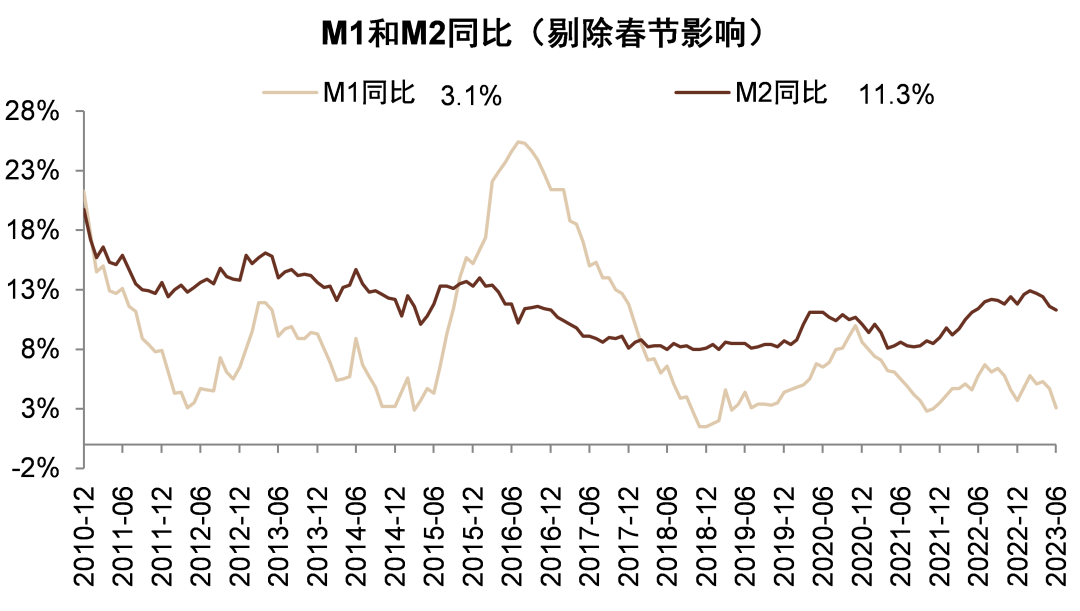

M1-M2剪刀差下行,经济活动偏弱。6月M1/M2同比增速分别为3.1%/11.3%,环比上月下降1.6ppt/0.3ppt,M1增速为2022年以来最低水平;M1-M2剪刀差为-8.2%,环比5月继续下降1.3ppt,我们认为M1增速放缓及M1-M2剪刀差扩大主要由于基建投资放缓、“保交楼”进度较慢情况下,企业经济活动放缓导致企业活期存款增速下降。

“稳增长”信号明确,银行股估值有望修复。尽管6月金融数据反映了当前偏弱的信贷需求和经济活动,但考虑到“稳增长”信号较为明确、当前情绪过于悲观,对于银行股,我们维持积极观点,估值有望继续修复。

风险

经济增长恢复不及预期;房地产和地方隐性债务风险。

图表:2023年6月信贷社融数据

资料来源:Wind,中金公司研究部

图表:6月信贷数据超预期

资料来源:人民银行,Wind,中金公司研究部

图表:社融/信贷增速环比-0.5/-0.1ppt

资料来源:Wind,中金公司研究部

图表:M1/M2增速环比-1.6/-0.3ppt

资料来源:Wind,中金公司研究部

图表:2022年5-6月贷款高基数

资料来源:Wind,中金公司研究部

图表:中长期对公信贷增速出现拐点,票据贴现下行

资料来源:Wind,中金公司研究部

图表:合并表内表外票据,增速明显下行

资料来源:Wind,中金公司研究部

图表:6月以来票据贴现与资金利率利差收窄

资料来源:Wind,中金公司研究部

图表:6月以来票据利率下行

资料来源:Wind,中金公司研究部

图表:2021年以来按揭贷款占全部居民中长期贷款的比重持续下降

资料来源:Wind,中金公司研究部

图表:按揭对居民中长期贡献降至4%,经营贷占72%

资料来源:Wind,中金公司研究部

图表:按揭余额同比增速接近0%,经营贷增速22%

资料来源:Wind,中金公司研究部

图表:居民中长期贷款增速低位企稳

资料来源:Wind,中金公司研究部

图表:6月以来主要城市房地产成交面积同比下滑

资料来源:Wind,中金公司研究部

图表:提前还贷在4月达到高峰,5月环比下降但仍在高位

资料来源:Wind,中金公司研究部

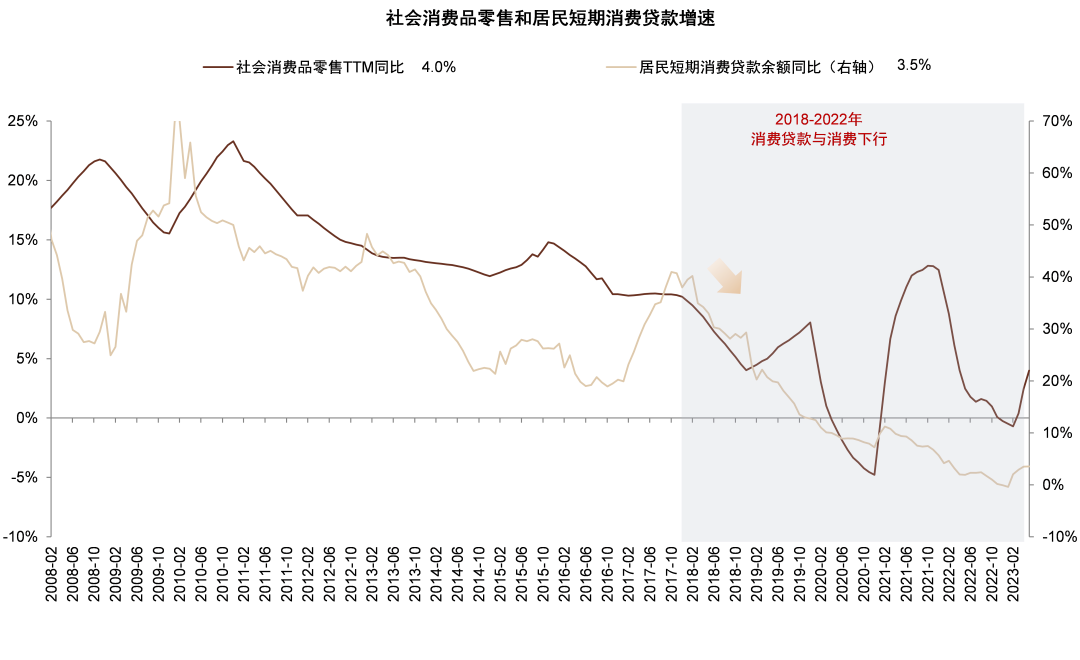

图表:居民短期消费贷款增速回升

资料来源:Wind,中金公司研究部

图表:2022年7月以来企业中长期贷款增速首次放缓

资料来源:Wind,中金公司研究部

图表:工程机械资本开支也有见顶迹象

资料来源:Wind,中金公司研究部

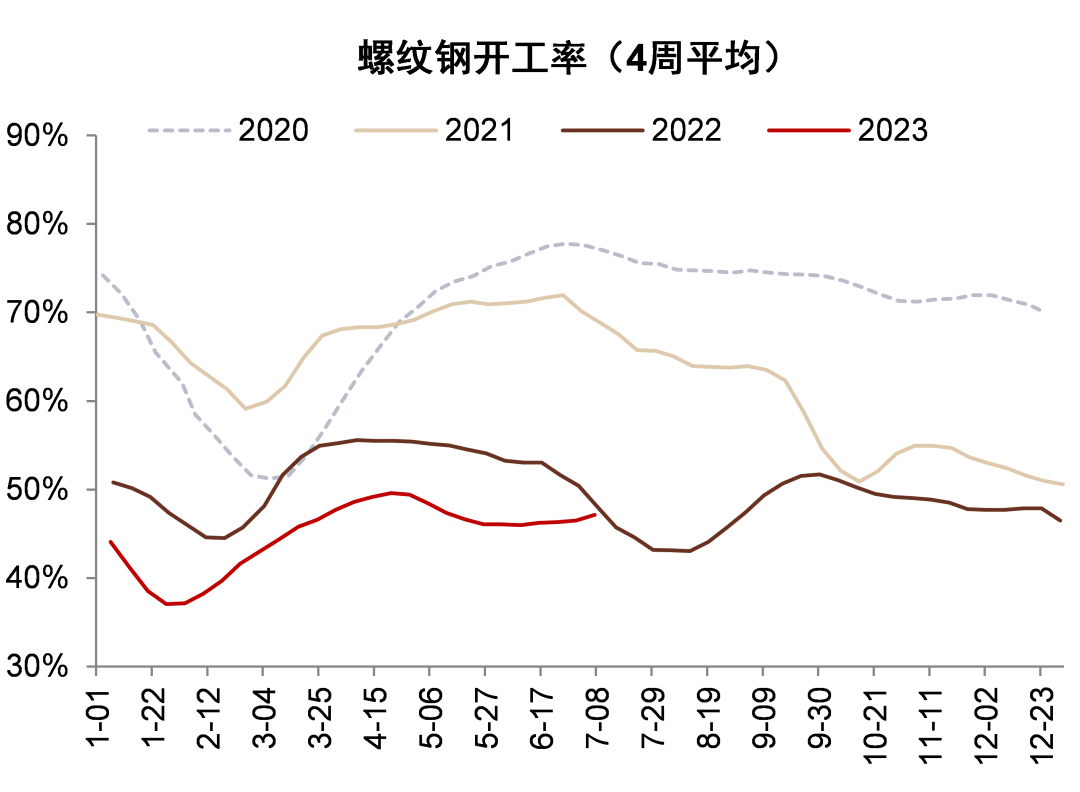

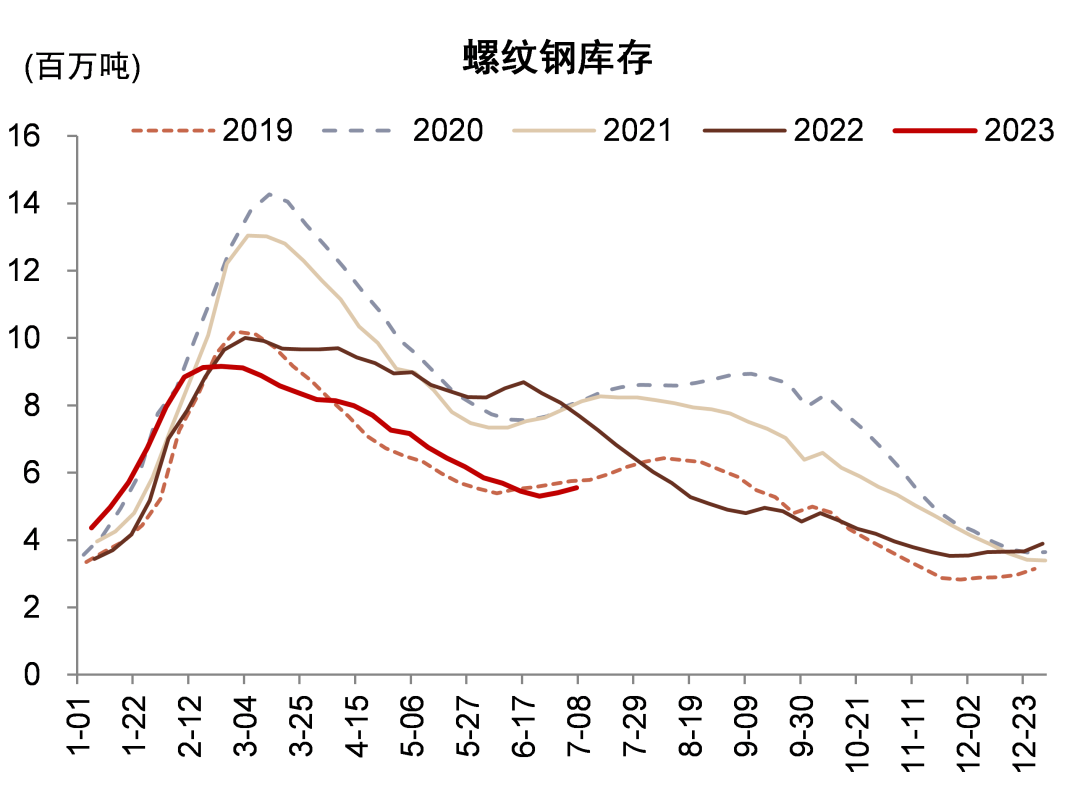

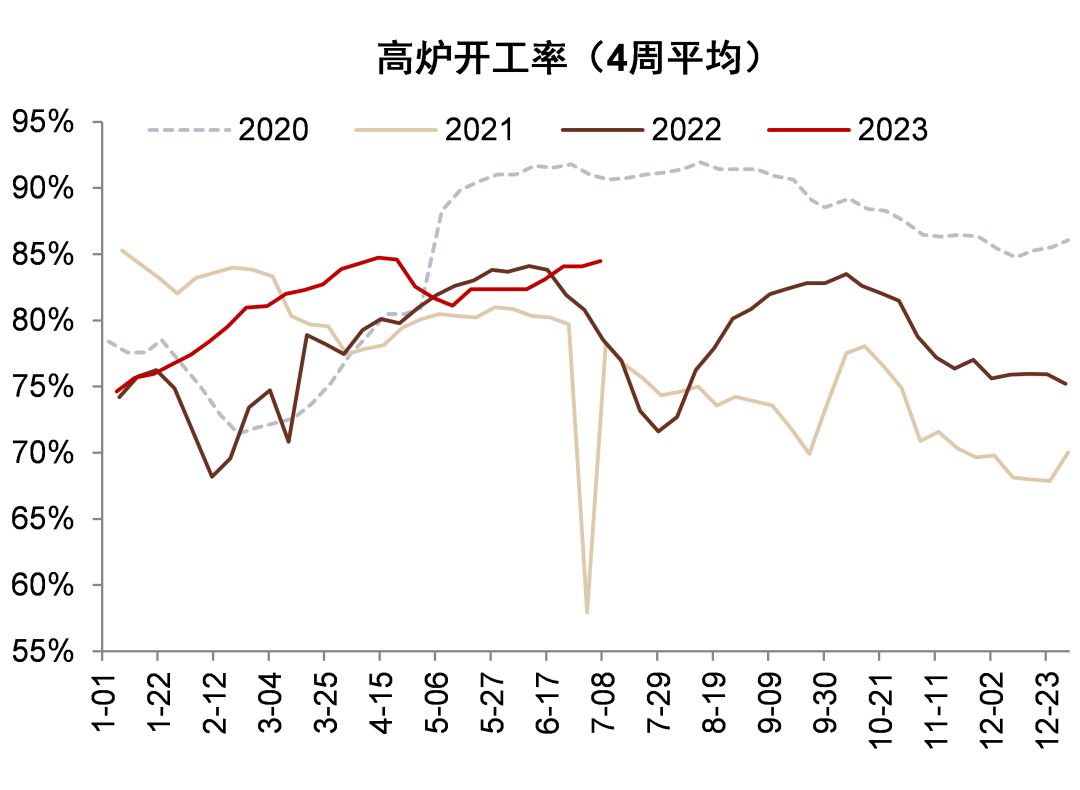

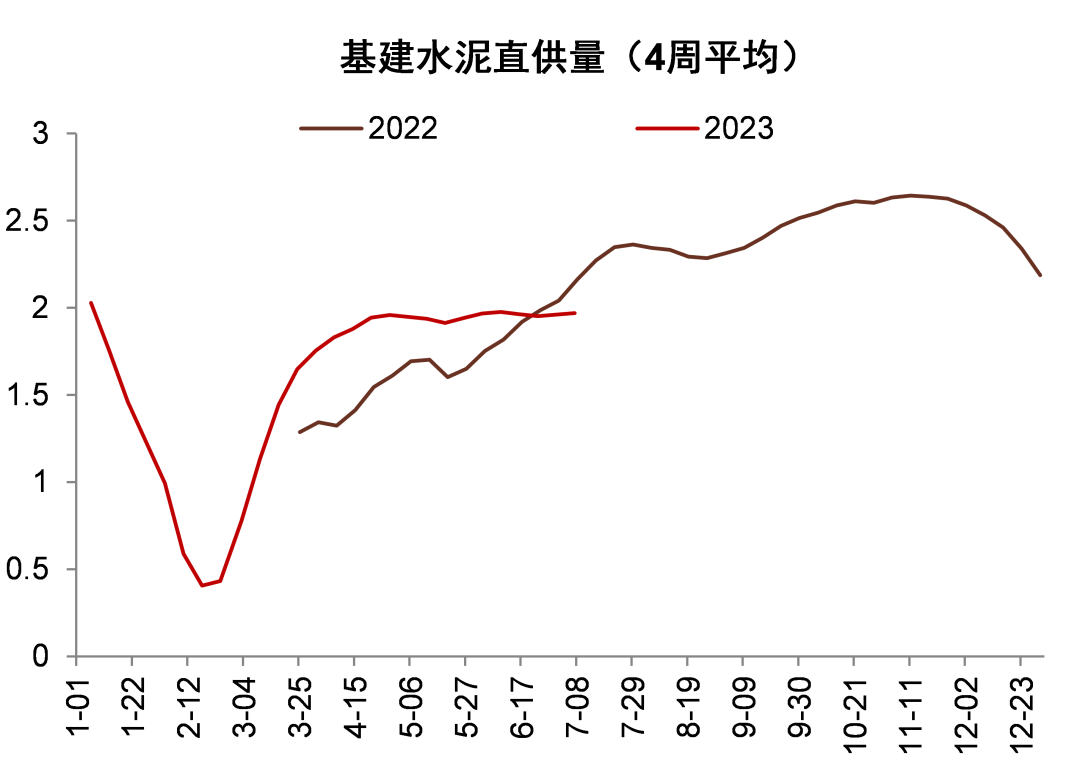

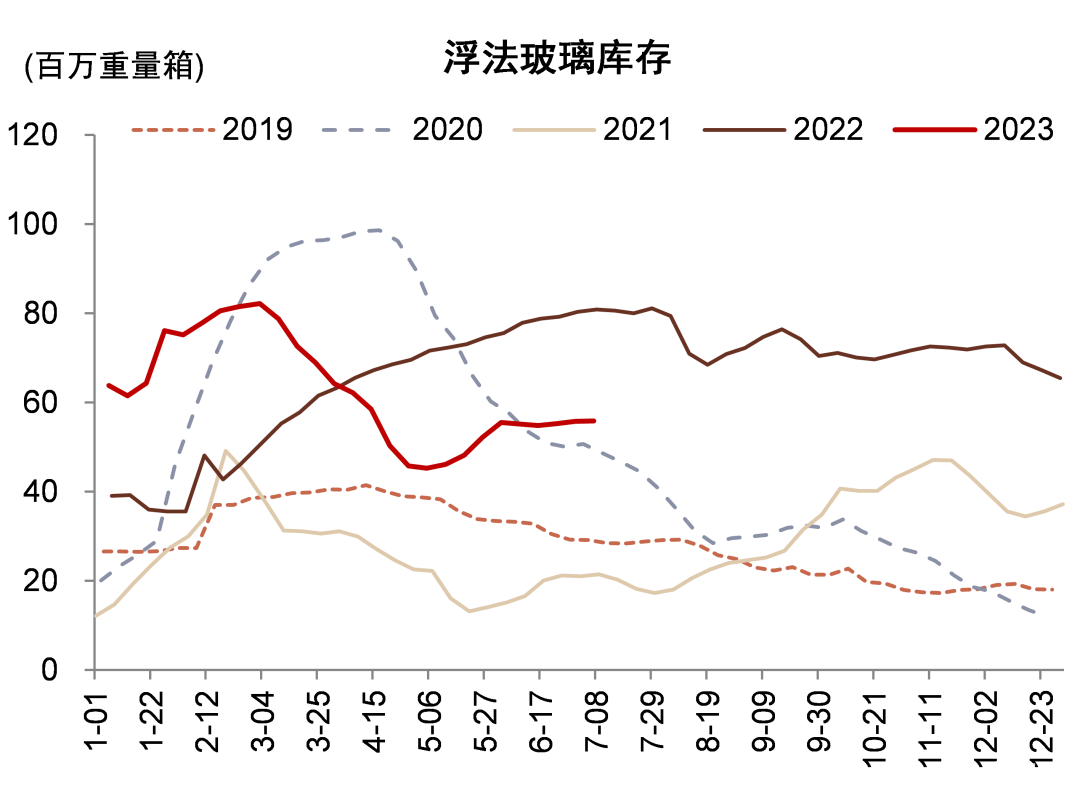

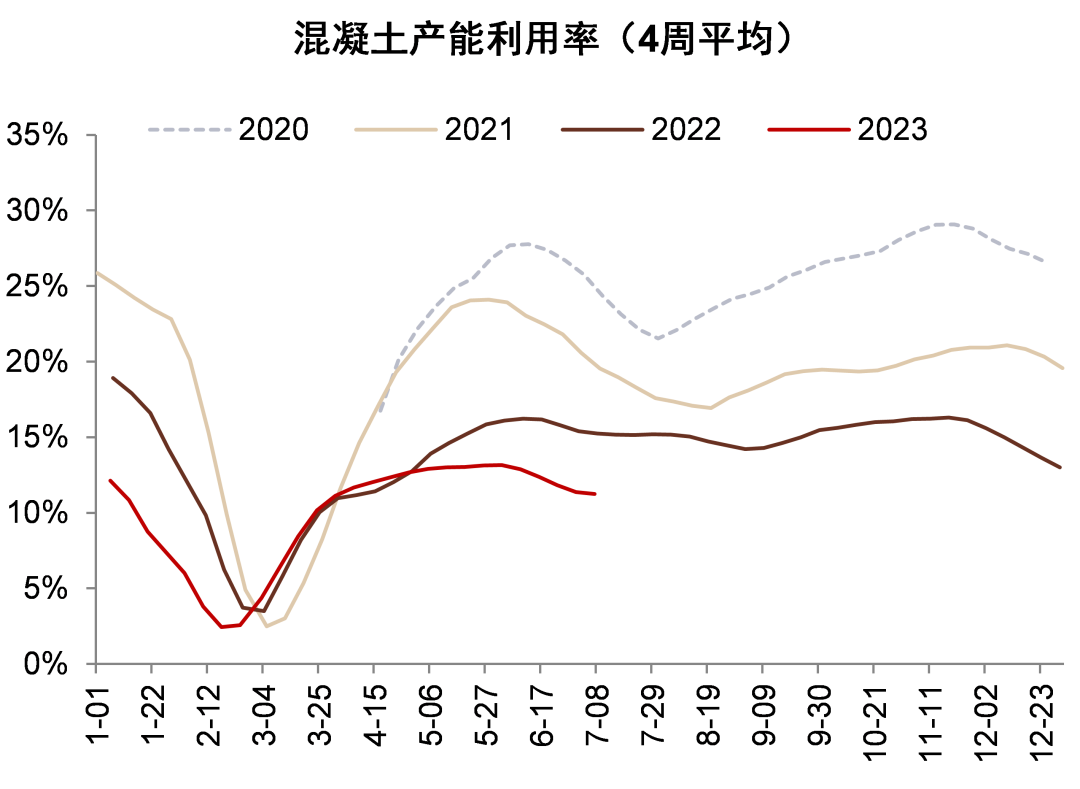

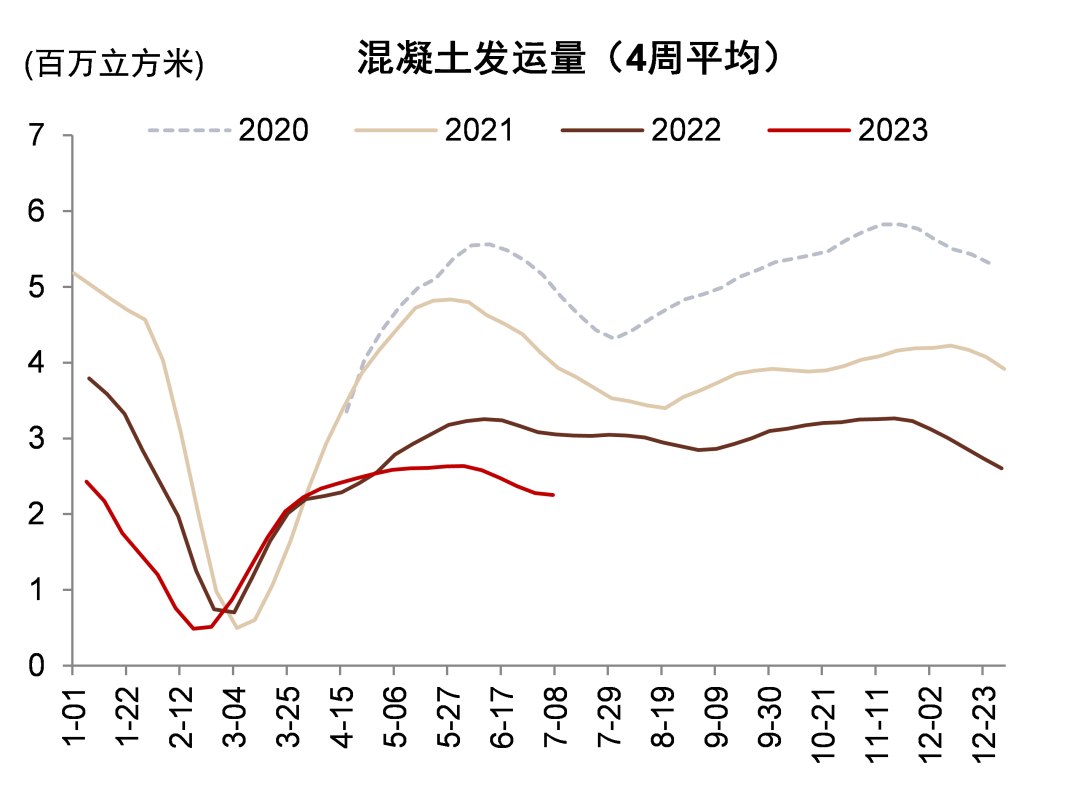

图表:6月草根景气度指标表明基建落地有所放缓(1/2)

资料来源:Wind,Mysteel,中金公司研究部

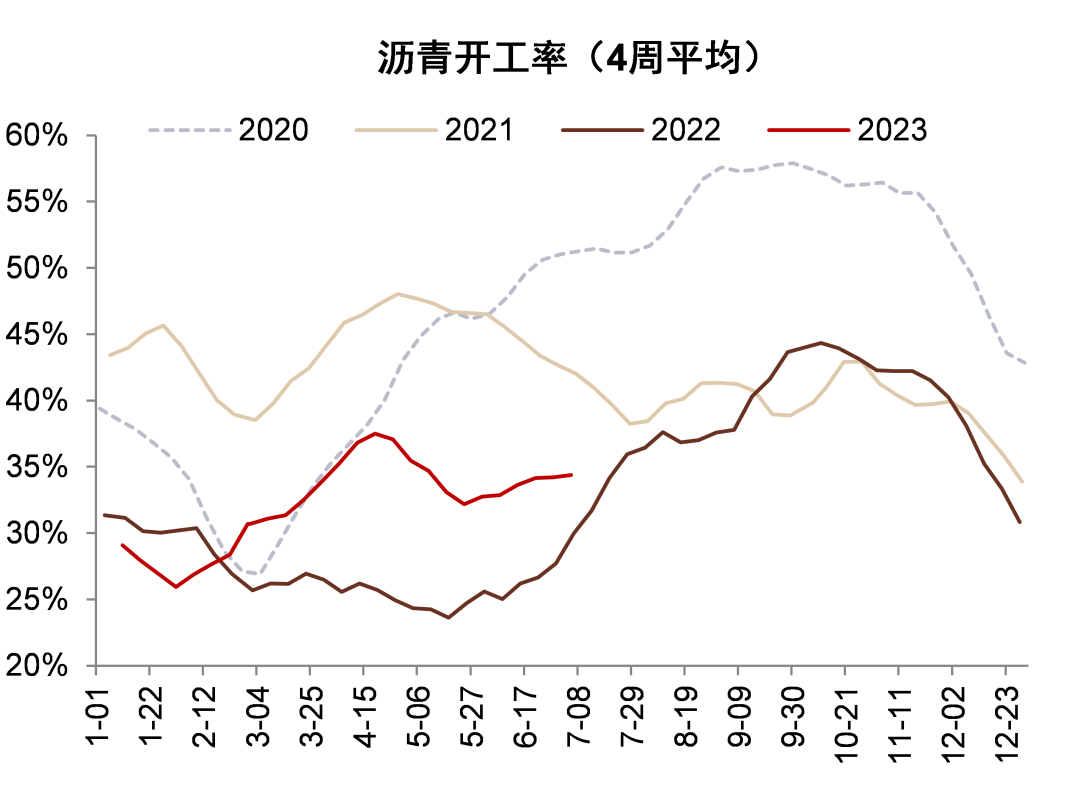

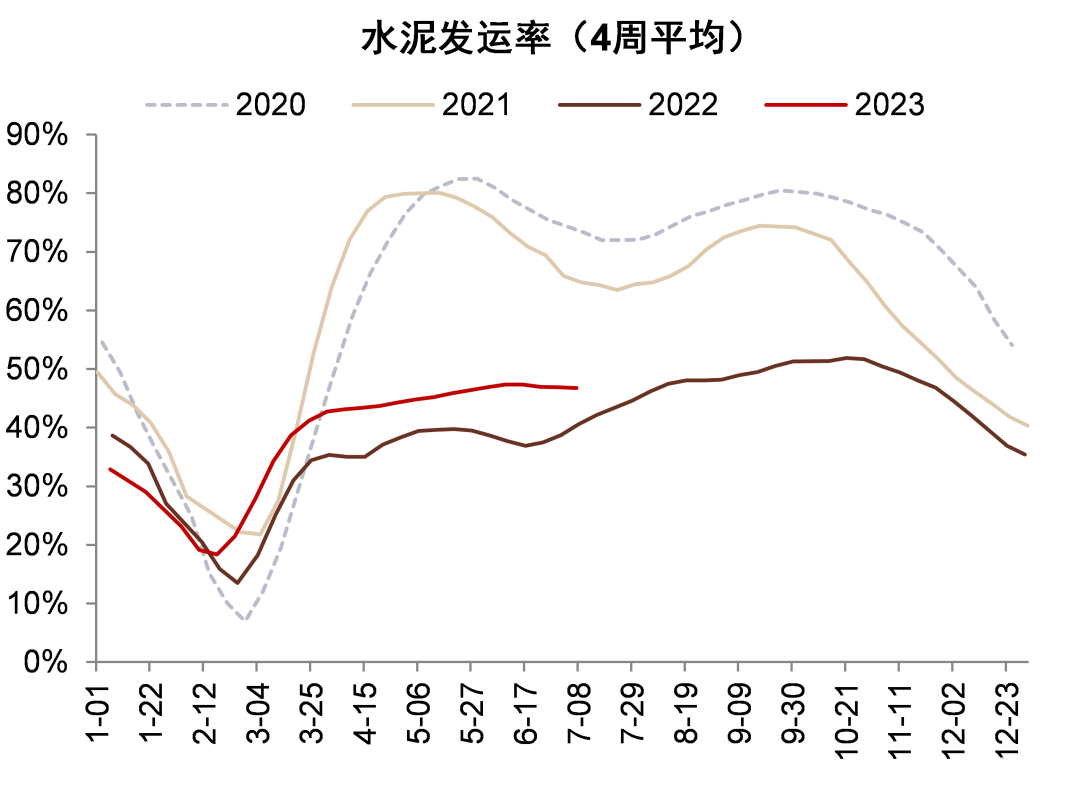

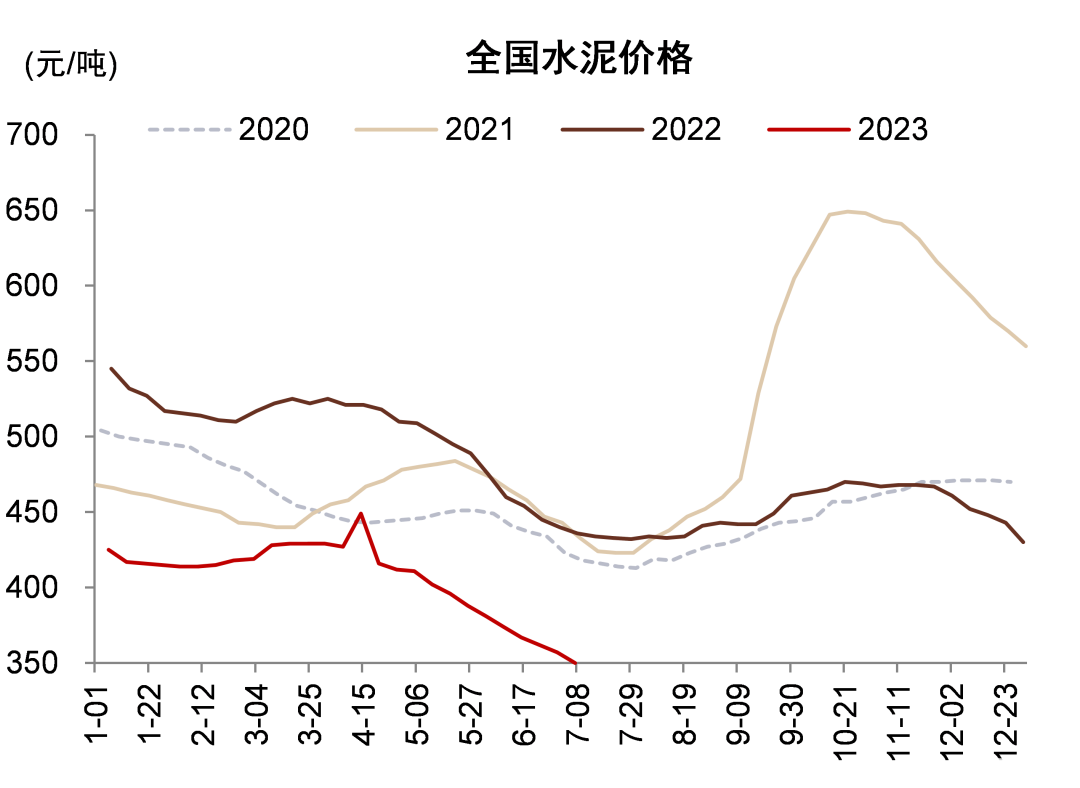

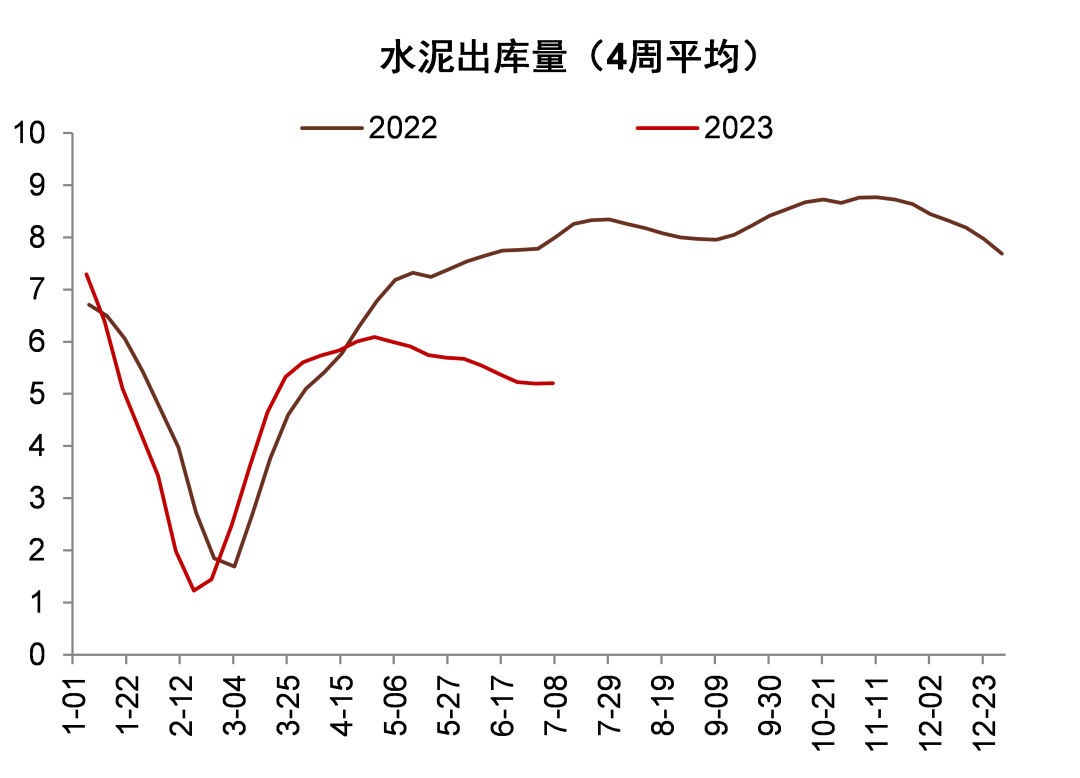

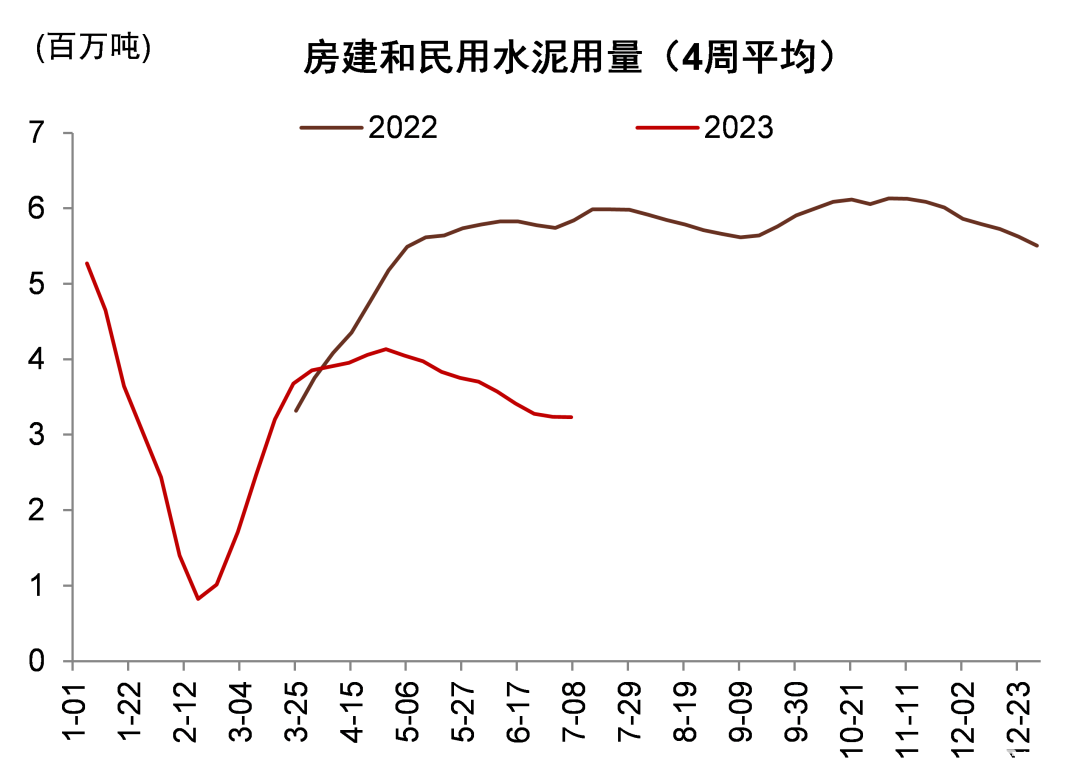

图表:6月草根景气度指标表明基建落地有所放缓(2/2)

资料来源:Wind,Mysteel,中金公司研究部

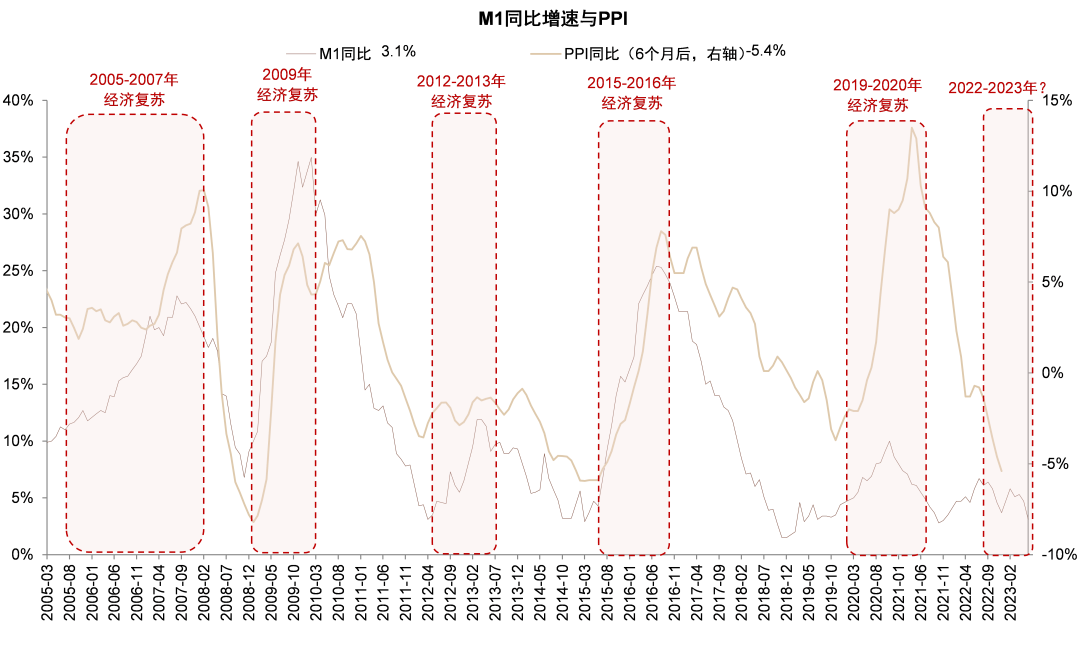

图表:M1增速领先PPI 6个月,M1增速低迷

资料来源:Wind,中金公司研究部

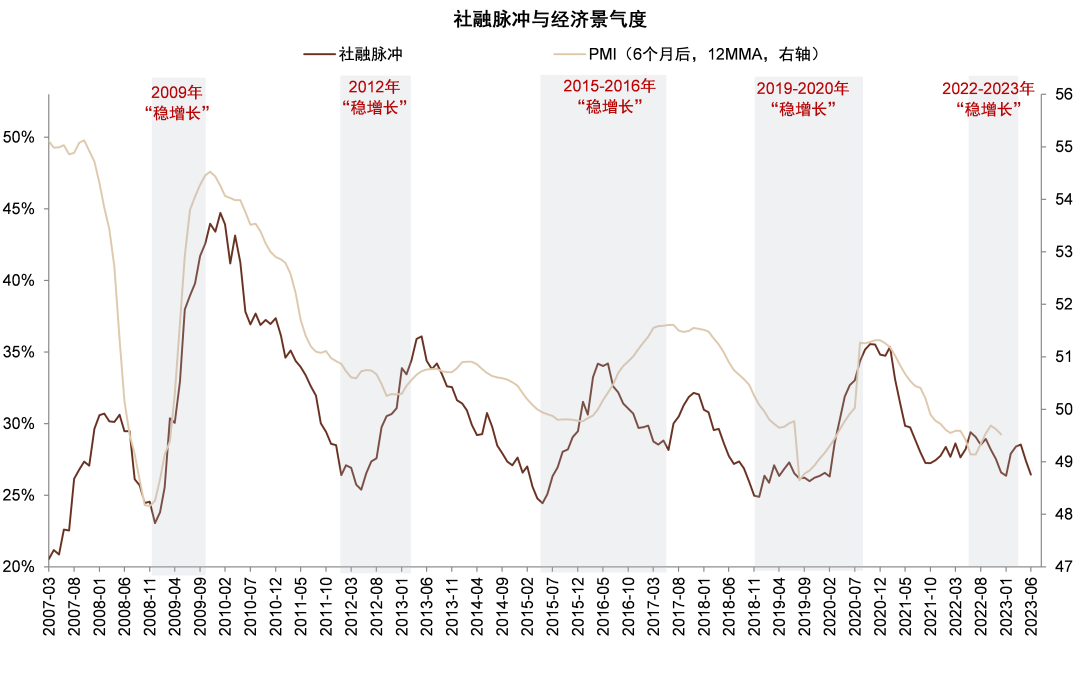

图表:社融脉冲继续回落

资料来源:Wind,中金公司研究部

本文摘自:2023年7月12日中金已经发布的《如何理解6月信贷超预期?》

分析员:林英奇 SAC 执证编号:S0080521090006;SFC CE Ref:BGP853;联系人 许鸿明 SAC 执证编号:S0080121080063;周基明 SAC 执政编号:S0080521090005;张帅帅 SAC 执证编号:S0080516060001;SFC CE Ref:BHQ055