摘要

東西方股諺 “Sell in May” 與“五窮六絕”,均指向市場表現的季節性“規律”,這一經驗背後的原因?是否具有現實參考意義?本文分析,供參考。

熱點思考:五月賣出法則,如今還適用嗎?

一問:“五月賣出法則”成立嗎?海外市場普遍存在,疫情期間有所減弱

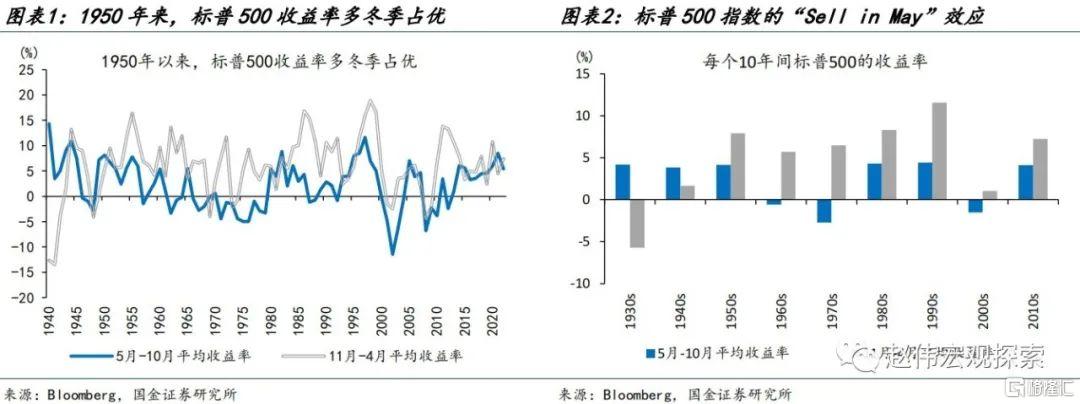

1950年以來,“五月賣出法則”在美股市場長期應驗,但近些年有所減弱;流動性與交易行為等季節性變化可以輔助解釋“五月賣出效應”,而疫情的擾動打破了這一規律。從標普500指數來看,1950年以來,11月至次年4月的市場平均表現,優於5月至10月,兩者分別為6.9%和1.8%,差異顯著;流動性的季節性波動、機構投資者“度假”帶來的交易行為變化或是主要原因。新冠疫情爆發後,市場季節性規律受到明顯擾動,“5月效應”也變得不再明顯。

二問:A股市場,5月的歷史表現為何偏弱?業績預期的波動或是主要原因

A股股諺“五窮六絕七翻身”也顯示了與海外相似的季節性;A股5月表現的相對弱勢,更多受到上市公司業績發佈中“早報喜晚報憂”擇機行為的拖累。2000年以來,5月至7月間,A股市場月均收益率分別為-0.7%、-1.5%和1.3%,“五月賣出效應”同樣顯著。國內上市公司業績披露的擇機行為,導致4月底扎堆發佈的業績,更易對市場造成負面衝擊。業績披露的衝擊,容易促成A股市場4-5月的V型走勢,當業績預期整體向好時,無需過慮季節性擾動。

三問:“5月效應”會重演嗎?疫後修復過程中,市場迴歸基本面

疫後修復過程中,市場或重新迴歸基本面:分子端矛盾是美股博弈的關鍵,“殺盈利”壓力下,美股或將維持高波動;而伴隨經濟內生增長動能增強,國內企業利潤有望加快恢復,財報業績偏弱帶來的“季節性效應”有望被打破。不同於過往,美債利率的回落或對二季度的美股有所支撐;但“殺盈利”壓力顯現下,美股高波動或將延續。年初以來,微觀數據拖累下A股表現疲軟;當下經濟復甦剛剛開啟,一季度多數行業利潤已有修復,市場有望受益經濟改善。

風險提示

俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期

報吿正文

一、熱點思考:五月賣出法則,還適用嗎?

東西方股諺“Sell in May”與“五窮六絕”,均指向市場表現的季節性“規律”,這一經驗背後的原因?是否具有現實參考意義?本文分析,供參考。

一問:“五月賣出法則”成立嗎?海外市場普遍存在,疫情期間有所減弱

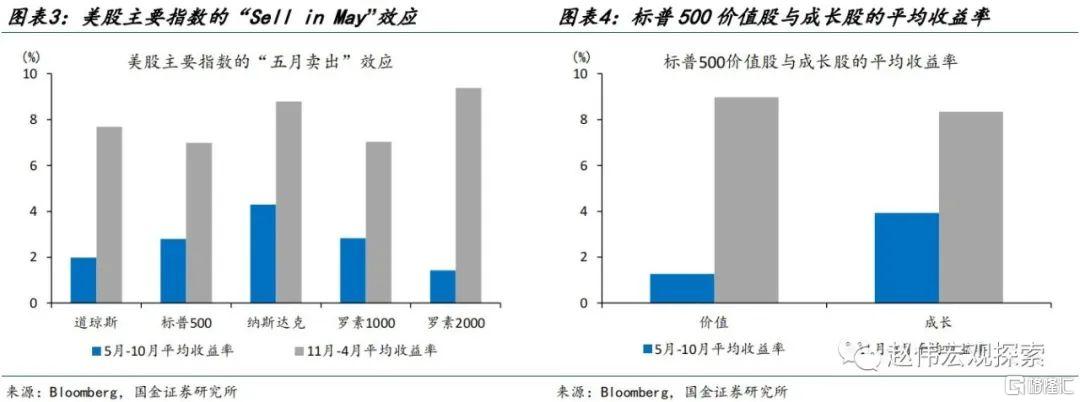

1950年以來,“五月賣出法則”在美股市場長期應驗。“Sell in May and go away”刻畫了自5月開始,股票市場開始整體走弱的現象;西方市場在11月至次年4月表現,較5月至10月更強。歷史回溯來看,1950年以來標普500指數在11月至4月表現均優於5月至10月,兩者分別為6.9%和1.8%。從市值規模來看,“5月效應”在構成羅素2000指數的小盤股上更明顯,5月至10月與11月至4月期間月均收益率分別為1.4%和9.4%;從風格來看,價值股“5月效應”較成長股更顯著,5月至10月與11月至4月期間月均收益率分別為1.3%與9.0%。

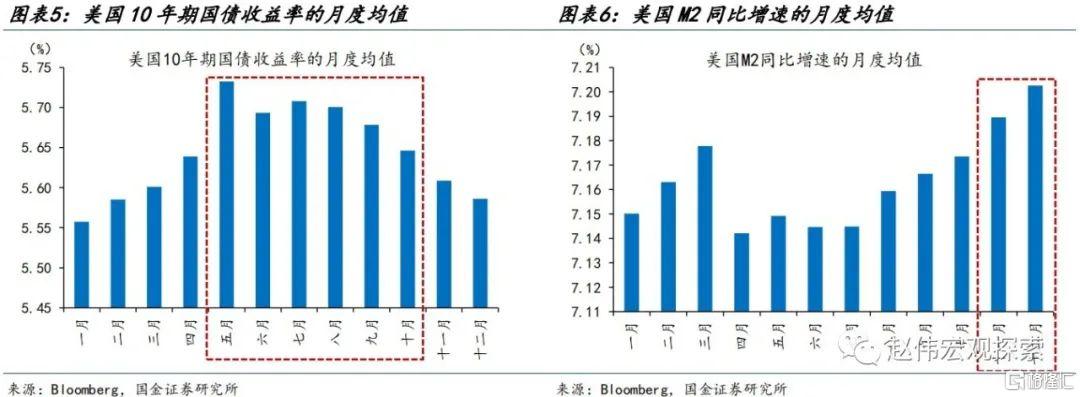

流動性的季節性波動是“5月效應”成因之一;疫情以來,美聯儲的天量放水打破了原有季節性規律。隨着10月新財年的開啟、聖誕季流動性需求的增加,美國往往會在歲末年初增加貨幣投放。從1950年以來各月M2同比增速來看,11月與12月是全年M2增速高點,而4月至7月的M2增速相對較低。這導致美國10年期國債收益率也呈現明顯的季節性特徵。5月至10月是國債收益率全年最高的6個月,相對較高的國債收益率對美股估值形成壓制,進而加劇了“五月賣出效應”。新冠疫情則打破了原有的規律,量化寬鬆的重啟、高通脹下“趕作業式”加息,對市場流動性形成明顯擾動。

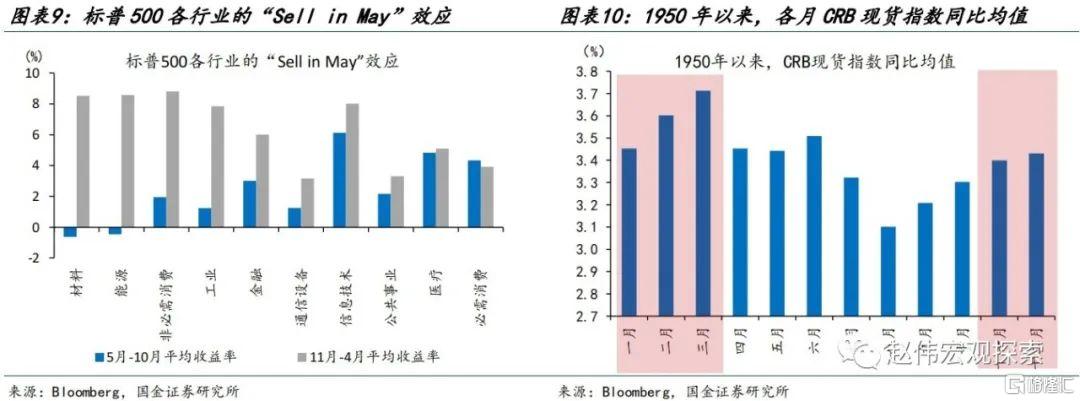

5月賣出效應還有其他幾種常見的解釋:如機構投資者的度假效應、商品價格的季節性波動等。1)度假效應:“Sell in May”最初用來描繪倫敦金融城的銀行家們在5月沽出股票,去鄉間避暑,在賽馬日之後重返倫敦進行交易的行為。數據上,巴西、阿根廷、新西蘭等南半球國家夏季假期與歐美國家不同,這三個國家“五月效應”的確較弱;從日均成交量來看,5-8月的夏季,美股交易活躍度較低。2)商品價格的季節性波動:從標普500各行業表現來看,以材料、能源、非必需消費為代表的週期性行業“五月賣出效應”更為明顯,在商品價格季節性變化的驅動下,週期性行業在這一期間的表現相對突出。

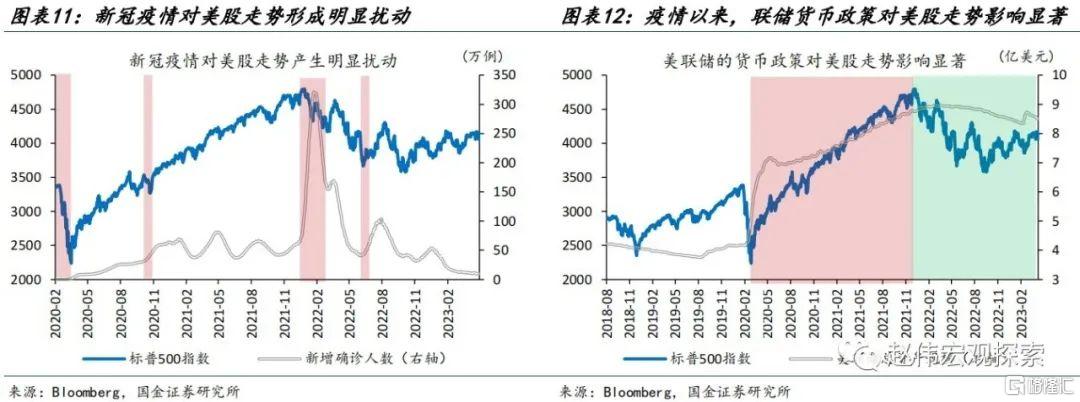

新冠疫情爆發後,市場季節性規律受到明顯擾動,“5月效應”也變得不再明顯。2020年新冠疫情爆發以來,市場舊有周期性規律被明顯打破。1)新冠疫情的脈衝式爆發接連對經濟基本面和市場情緒造成衝擊,如新冠初始爆發階段、Delta起步階段、Omicron快速傳染階段,美股均受到顯著衝擊;2)新冠疫情下,美聯儲貨幣政策的大開大合也對權益市場形成明顯擾動,QE期間,美股持續上行,而貨幣政策緊縮階段,美股下行壓力顯現。

二問:A股市場,5月的歷史表現為何偏弱?業績預期的波動或是主要原因

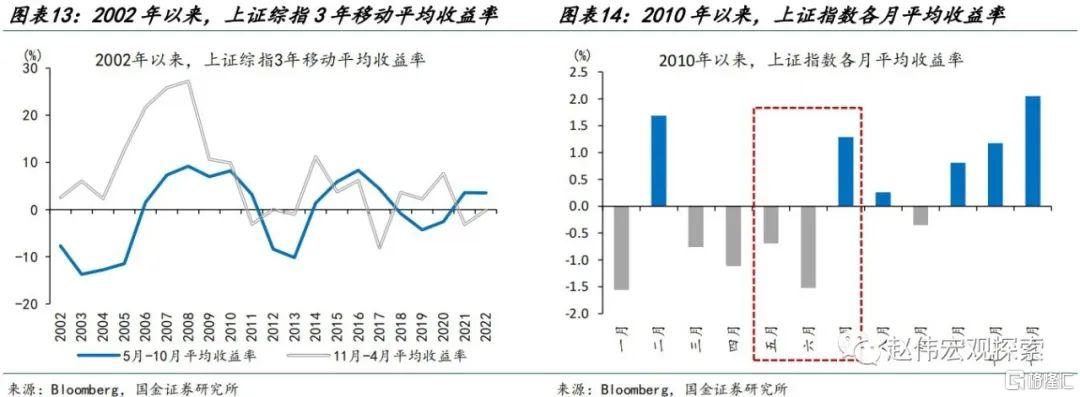

A股股諺“五窮六絕七翻身”也顯示了與海外相似的季節性;從歷史經驗來看,雖然近些年來,A股市場的“五月賣出效應”逐步減弱,但季節性特徵依然存在。2002-2011年間,剔除2008年極端行情後,上證指數5月至10月、11月至4月月均收益率分別為-0.9%和9.4%;2012-2022期間,兩者則分別為0.7%和4.2%,A股市場的“五月賣出效應”逐步減弱。“五窮六絕七翻身”的季節性特徵則依舊存在,5月至7月,剔除2015年極端行情後,上證指數月均收益率分別為-0.7%、-1.5%和1.3%,5月至6月的市場表現往往偏弱。

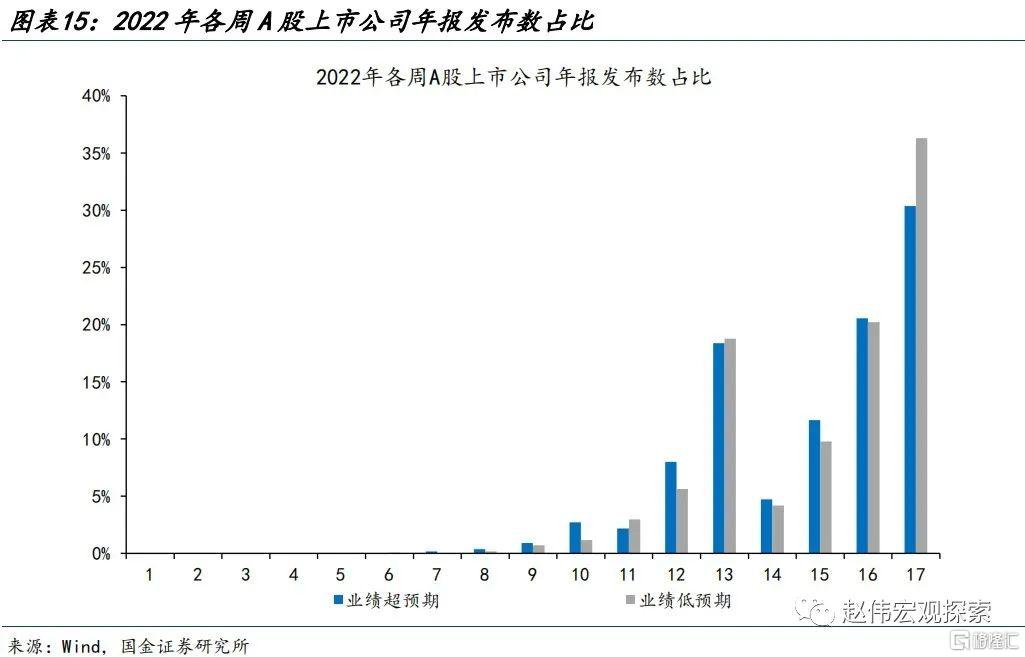

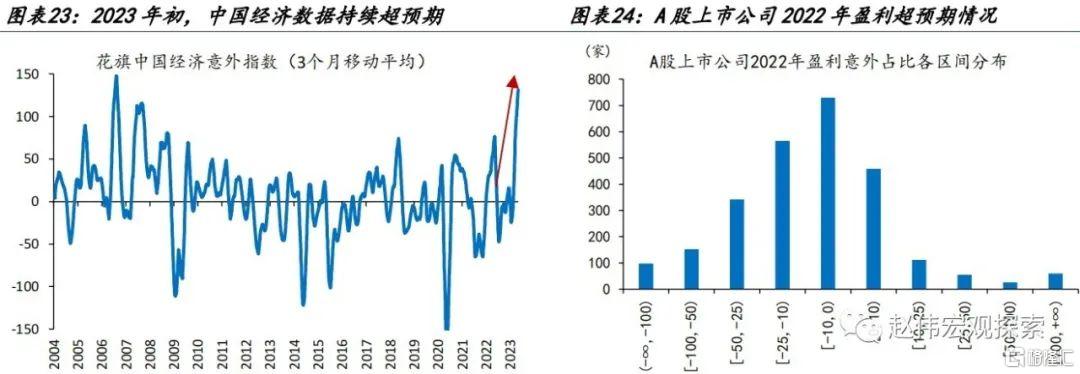

A股市場5月表現的相對弱勢,更多受到了4月底上市公司業績發佈中“早報喜晚報憂”擇機行為的拖累。上市公司在業績披露上顯著存在着“早報喜晚報憂”的擇機行為,當業績改善時,上市公司傾向於提早與投資者分享這一喜訊,而當業績不及預期時,上市公司傾向於推遲業績披露時間,以儘可能減少披露時的投資者關注。從2022年A股上市公司年報披露情況來看,業績低預期的上市公司中將年報披露拖延至最後一週的比例高達36.3%,高於業績改善上市公司30.4%的比例。上市公司於4月底扎堆發佈的年報及一季報業績更易對市場造成負面衝擊。

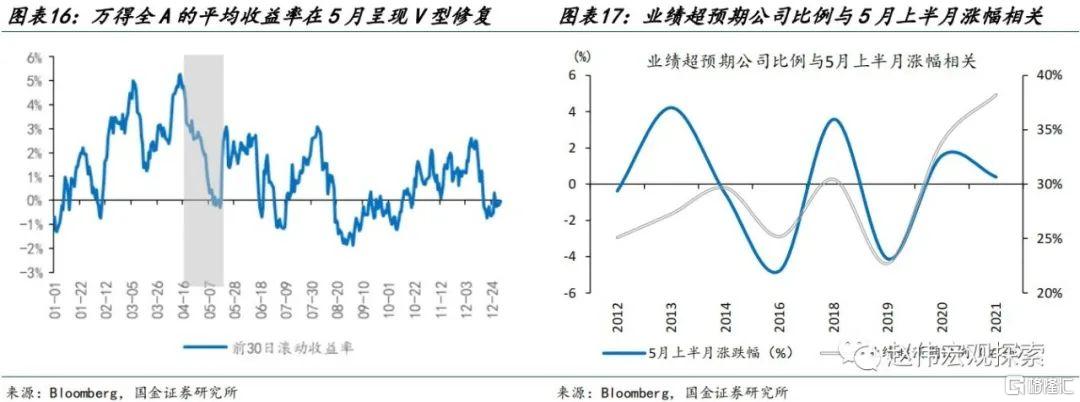

業績披露的衝擊,容易促成A股市場4-5月的V型走勢,當業績預期整體向好時,無需過慮季節性擾動。隨着4月下旬“業績爆雷率”提高,萬得全A快速回落,4月下半月平均收益僅為-2.6%。一方面,4月底年報、一季報集中披露,市場對已披露信息的消化速度較慢;另一方面,市場情緒衝擊也有一定持續性,5月上半月市場往往會延續弱勢表現,直至下半月開啟修復。在2018、2020、2021等A股業績超預期年份,5月季節性弱勢往往不會上演。此外,轉型過程中,總量經濟的趨勢性減弱也是5月市場相對弱勢的可能原因。

三問:“5月效應”會重演嗎?疫後修復過程中,市場迴歸基本面

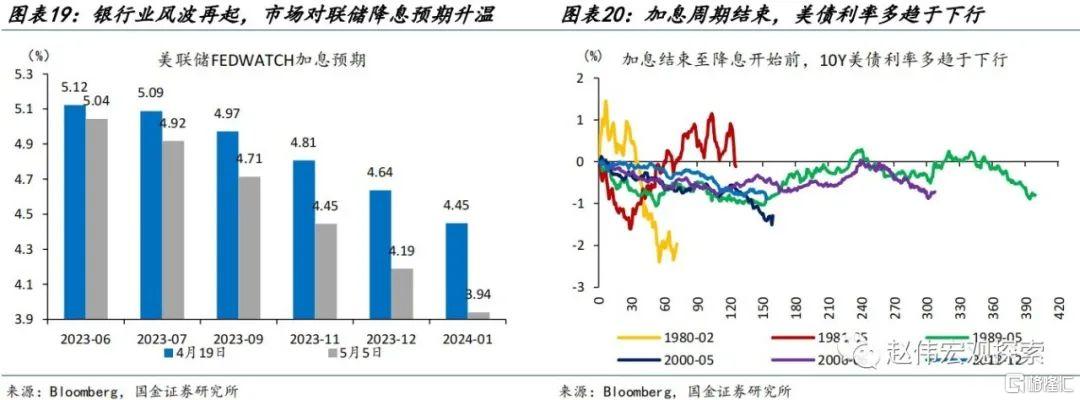

不同於過往,美聯儲加息週期或已結束,美債利率的回落或將對今年二季度的美股形成支撐;但當下,分子端矛盾才是美股博弈的關鍵,“殺盈利”壓力下,美股或將維持高波動。近期,美國銀行業風波再起,美聯儲加息週期或已結束,年底美聯儲降息預期明顯升温。歷史回溯來看,美聯儲加息週期結束、降息週期開啟前,美債利率多趨於回落;流動性環境或不再是制約今年美股上行的主要因素。隨着銀行業危機的發酵,美國貸款條件明顯收緊,或將加劇經濟的衰退。從美國PMI對標普500未來12個月EPS約1個季度的領先性來看,美股“殺盈利”的壓力或將顯現,“Sell in May”的股諺或仍有參考意義。

國內市場,當下經濟數據持續超預期,但市場並未買賬,主要受到微觀業績不及預期的拖累。2022年四季度、2023年一季度GDP等經濟數據持續超預期,近2個月,花旗中國經濟意外指數也持續上行、一度攀升至162.3,接近2006年6月的歷史極值;但A股市場則受部分行業的業績低預期拖累,表現相對疲軟。其中2022年年報有分析師預測的2598家上市公司中,72.6%的上市公司業績均不及預期。

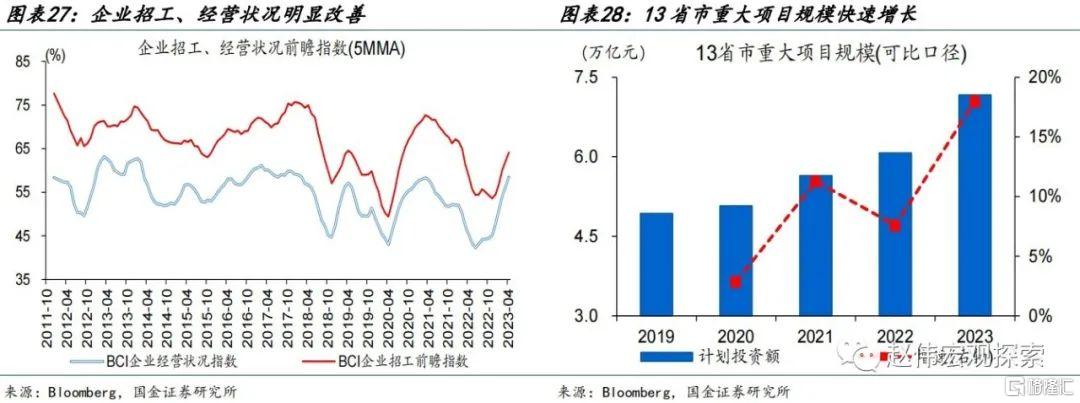

利潤的修復是經濟的滯後的指標,伴隨經濟內生增長動能增強,企業利潤有望進入修復通道。過去10年回溯中,宏觀數據持續超預期的過程中,除2011年歐債危機、2018年中美貿易摩擦、2022年疫情衝擊外,市場通常會受益於經濟改善。當下,疫後修復在企業經營、招工上已有所體現,從就業到消費的正反饋剛剛開始;2023年地方重大項目等集中上馬,可比省份年度投資同比增18%,對經濟的支持作用加速顯現。經濟復甦剛剛開啟,一季度多數行業利潤已啟動修復,財報業績偏弱帶來的“季節性效應”或有望被打破。

經過研究,我們發現:

1)1950年以來,“五月賣出法則”在美股市場長期應驗,但近些年有所減弱;流動性與交易行為等季節性變化可以輔助解釋“五月賣出效應”,而疫情的擾動打破了這一規律。從標普500指數來看,1950年以來,11月至次年4月的市場平均表現,優於5月至10月,兩者分別為6.9%和1.8%,差異顯著;流動性的季節性波動、機構投資者“度假”帶來的交易行為變化或是主要原因。新冠疫情爆發後,市場季節性規律受到明顯擾動,“5月效應”也變得不再明顯。

2)A股股諺“五窮六絕七翻身”也顯示了與海外相似的季節性;A股5月表現的相對弱勢,更多受到上市公司業績發佈中“早報喜晚報憂”擇機行為的拖累。2000年以來,5月至7月間,A股市場月均收益率分別為-0.7%、-1.5%和1.3%,“五月賣出效應”同樣顯著。國內上市公司業績披露的擇機行為,導致4月底扎堆發佈的業績,更易對市場造成負面衝擊。業績披露的衝擊,容易促成A股市場4-5月的V型走勢,當業績預期整體向好時,無需過慮季節性擾動。

3)疫情擾動下市場的季節性規律已發生明顯變化:分子端矛盾是美股博弈的關鍵,“殺盈利”壓力下,美股或將維持高波動;而伴隨經濟內生增長動能增強,國內企業利潤有望加快恢復,財報業績偏弱帶來的“季節性效應”有望被打破。不同於過往,美債利率的回落或對二季度的美股有所支撐;但“殺盈利”壓力顯現下,美股高波動或將延續。年初以來,微觀數據拖累下A股表現疲軟;當下經濟復甦剛剛開啟,一季度多數行業利潤已有修復,市場有望受益經濟改善。

風險提示

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉為直接捲入戰爭。2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啟或繼續推升全球大宗商品總需求。3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速為勞動生產率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文節選自國金證券2023年05月07日研報《5月賣出法則,還適用嗎?》

分析師:趙偉 S1130521120002