本文来自格隆汇专栏:中信建投宏观固收黄文涛,作者:黄文涛、钱伟

年初以来市场普遍认为出口将出现明显回落,出口超预期的现实,提示我们一定有一些被忽视的新逻辑,和错误的旧想法,而这些与滞胀的特殊背景息息相关。滞胀与衰退系列第四篇,我们将探讨出口的竞争力问题。

一、滞胀背景下:输出通缩的能力对出口的重要性上升

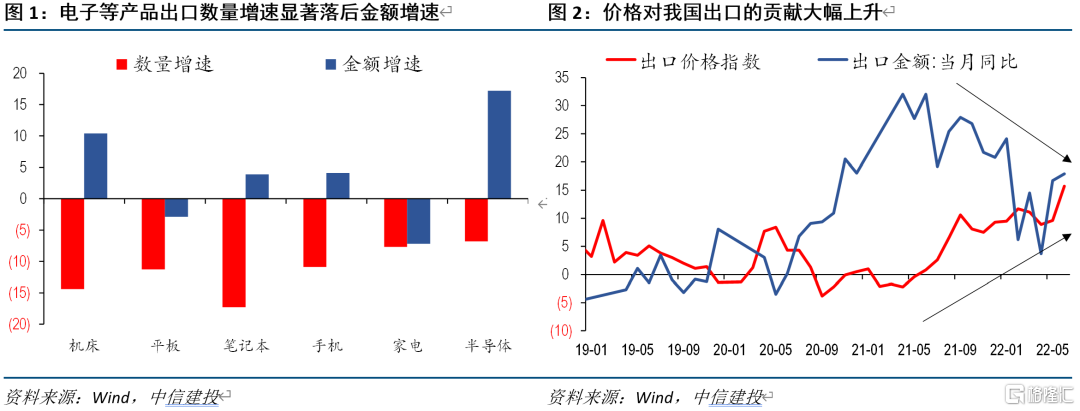

滞胀背景下,海外需求边际上在走弱,表现在出口数量显著不敌出口金额。市场对出口的担忧,主要来自滞胀和衰退背景下外需的下滑。实际情况也确实如此,从不变价或者数量的角度看,外需和出口的动能已出现明显的衰减信号。美国方面,居民实际消费增速从去年底的7%降至今年2季度的2%,商品部分实际增速在2季度更是出现-3%的同比萎缩。我国出口产品按照数量衡量,机电相关的众多产品负增长幅度均接近两位数。但是,通胀背景下价格起到的贡献越来越大。美国居民消费的名义增速仍高达8.4%,商品部分也达到6.4%。我国手机、集成电路等商品的出口金额增速仍实现正增长。

因此,目前出口的核心矛盾更在“胀”的部分,而并非“滞”,贸易对价格的敏感度大幅上升,哪国出口商品的价格优势更大,将获得竞争力。目前的贸易竞争中,订单萎缩可能仍是一个大方向,此时价格的优势更明显,在分析我国出口产业链的竞争力时,除了传统的视角,需要增加通胀的维度。

中国和东盟处于通胀的洼地和贸易顺差的高地,输出“通缩”的能力可能是现阶段保持强势出口的核心竞争力之一。过去一年多时间,中国和东盟的在全球的贸易份额都在上升,并且是为数不多能够保持稳定贸易顺差的国家或地区,因此不能用我国蚕食东盟的简单逻辑去解释。2022年初以来数据显示,我国与东盟众多国家都保持着非常低的通胀水平,而欧美的通胀则一发不可收拾,与此同时我国与东盟也维持着强势的贸易地位。结合上面的分析,我们猜测,低通胀的国内环境,使得我们能够通过出口向海外输出通缩,这是欧美对抗通胀的有效、甚至不多的途径。国内通胀控制的越好,同等条件下出口的优势将越大。

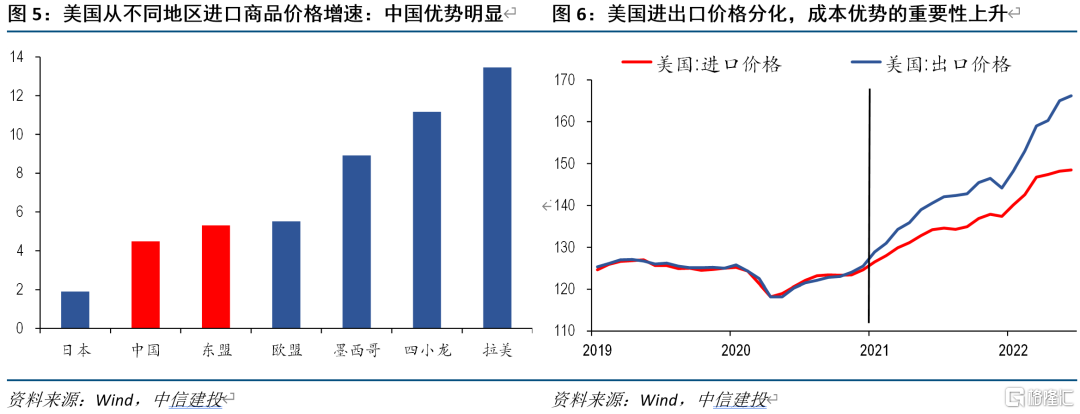

今年以来我国和东盟出口美国商品的价格涨幅远低于其他地区,侧面验证国内低通胀能够带来出口方面的价格优势。上半年,美国国内CPI平均涨幅超过8%,PPI涨幅超过10%,生产和消费的成本恶化严重,美国自华进口的商品价格加权涨幅仅有4%左右,自东盟进口的涨幅也只在5%附近,显然进口替代国产的逻辑非常通顺。与此同时,欧盟和其他发达、发展中经济体的出口价格涨幅远超我们,韩国、新加坡、拉美地区涨幅甚至达到10%以上,比美国本土物价涨幅更高,相比中国和东盟劣势明显。

美国进出口价格分化严重,成本考量的重要性上升。上述逻辑存在一定不同口径的瑕疵,那么从同一口径上看,美国进口和出口价格在历史上基本是一致走势,但去年以来分化明显,今年未见好转。出口价格涨幅较大意味着美国国内生产成本的高昂。

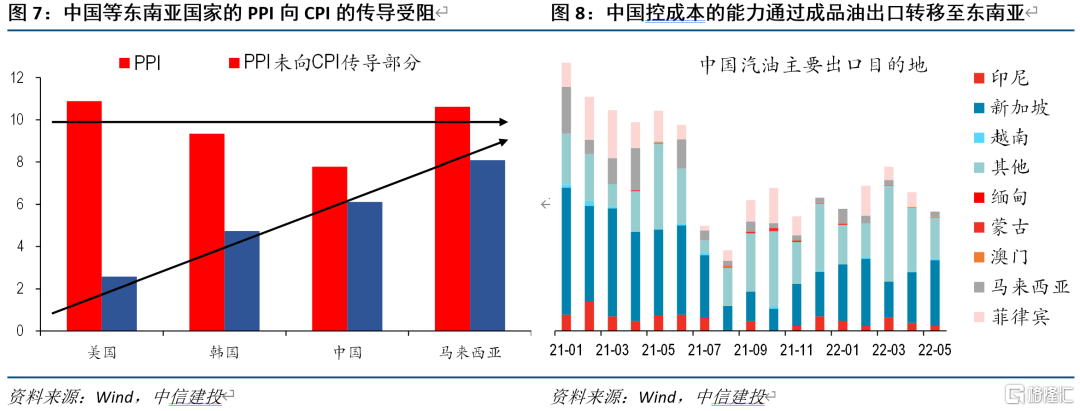

中国和东盟等国家地区的输出通缩能力,主要来自对PPI冲击的抵御能力,中国在其中可能发挥着最关键的作用。尽管我们和东南亚国家的CPI涨幅有限,但实际上都暴露在全球的供应链冲击和能源价格上涨的压力下,数据显示中国、韩国、马来西亚等国的PPI涨幅程度与美国差异并不大,但PPI向CPI传导并不通畅。

国内方面,上中游行业价格存在一定的管制和补贴措施,同时供应链和和人力资本优势能够对冲部分成本冲击,使得海外的输入性通胀压力无法完全传导至终端产品。例如我国电价等能源价格并非完全市场化,交通运输价格也有一定管制,制造业实际上享受了一定的成本端保护。此外,我国供应链在疫情后损失不大,劳动力素质高、吃苦耐劳,也能在一定程度上对冲上游的输入性通胀。

东南亚等国是我国的成品油等原材料和中间品的主要输出地,产业链位置决定了其可能也间接享受到了我国控制通胀的红利。例如,我国加工后的汽油基本都销往新加坡、印尼、菲律宾等地,越南进口中间品的主要来源便是我国。因此,某种程度上,东盟可以看做是我国国内中下游产业链的一种延伸,因此也间接享受了我国抵御能源冲击的红利。

因此,下半年国内通胀的整体控制、尤其能源领域供需的合理安排,可能事关出口竞争力。

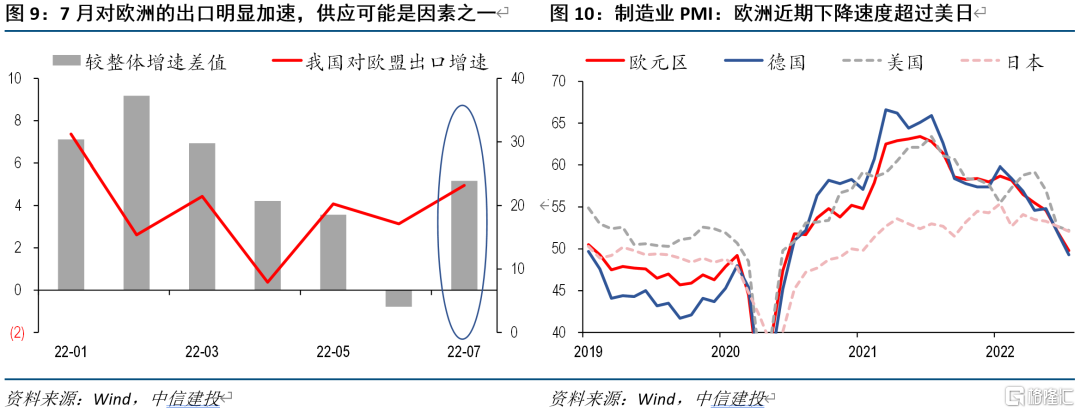

二、能源危机中:欧洲的生产能力进一步下降,中国继续替代

7月对欧盟的出口增速大幅改善,欧洲能源和生产矛盾可能促使对中国进口的依赖度上升。欧洲高通胀的压力有着不同于美国的逻辑,除了内部经济滋生的涨价问题外,外部政治影响的担忧更为严重。欧洲各国对俄罗斯的能源依赖度非常高,一旦天然气出现断供,德国等工业生产将出现毁灭性的打击。相比终端消费需求具备韧性,生产供应一旦崩塌将会迅速完成,叠加我国港口运营在二季度受到过疫情的干扰,不排除欧洲提前下单,对冲潜在的下半年的供应风险。从制造业PMI的走势看,欧元区在疫情后一度反弹幅度最高,但最新7月数据已降至发达经济体中的最低水平。7月我国对欧盟的出口增速接近25%,是4月以来新高(同期美国增速出现下降),抢占欧洲份额的逻辑或继续演绎。

三、衰退预期内:美国消费是最后倒下的那个,商品贸易有韧性

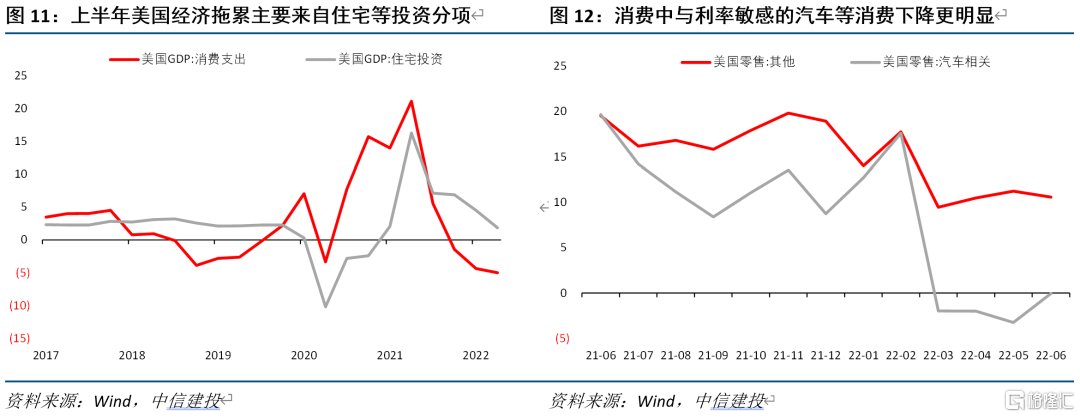

衰退停留在预期和领先指标,现阶段美国消费仍然有韧性;高通胀的负反馈集中在联储加息带来的大额消费和投资的间接影响;这样的经济结构特征对于商品贸易不算全面利空。我们在此前报吿《高通胀的负反馈,为何还没到》中,强调了在衰退期间的需求回落和衰退前的负反馈是两个量级,目前衰退尚未到来,消费和就业作为周期滞后指标,仍然有一定韧性。相比直接的高通胀对消费的负反馈较为轻微,联储加息带来的利率上升抑制效果在短期更为快速。今年上半年,对利率敏感的大额消费到相关住宅、设备投资,均很快出现较大下行,是连续两个季度GDP环比负增的主要拖累,而消费相对投资更为稳健、普通消费相对汽车更为稳健,高频的零售名义增速在7月不降反升。

四、传统框架里:中国制造业的竞争力仍不输越南等国

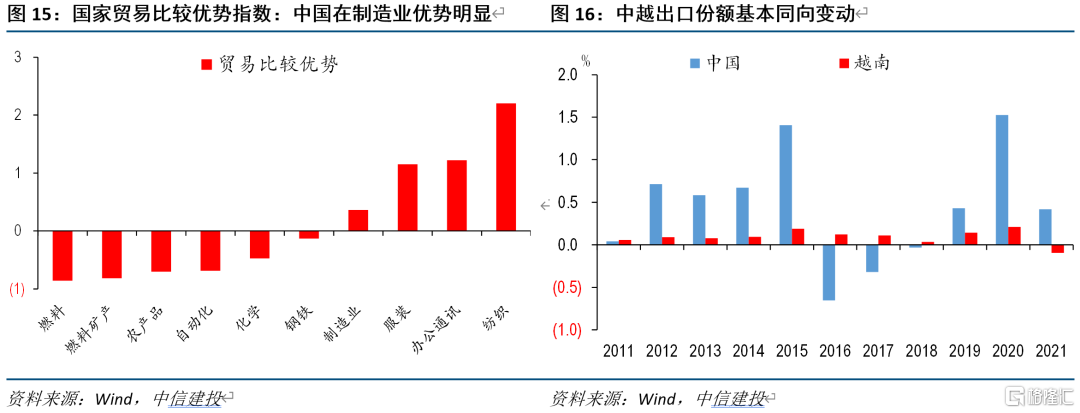

中国在机电产品、家具家居等传统优势部门的贸易竞争力持续加强,越南在高科技行业不具备抗衡的实力。除了上述高通胀环境下的特殊竞争力,常规衡量制造业出口竞争力的指标来看,中国在近些年依然保持优势。例如,比较优势指数显示,中国在机电产品和家具家居等部门的出口竞争力极强,且过去十年并没有出现恶化的情况,越南在机电产品方面竞争力下降,只在家具等科技含量较低的部门维持强势。从整体格局看,我国在制造业行业具备明显的比较优势,而上游能源和初级产品则不是强项。

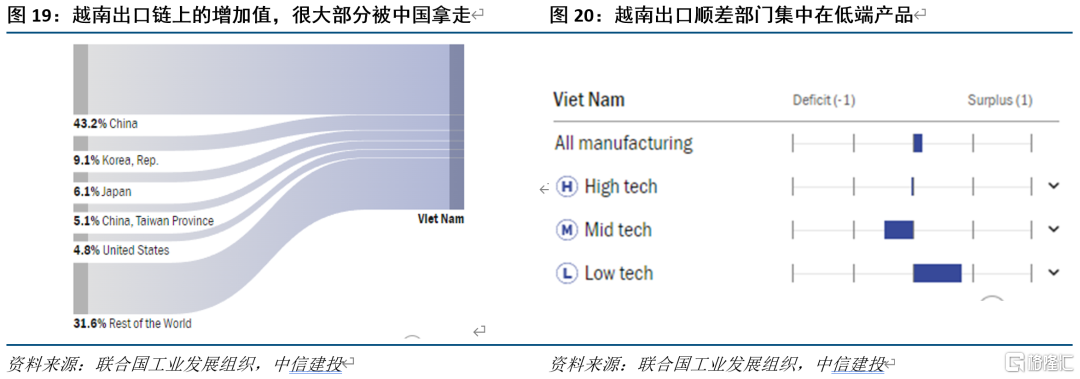

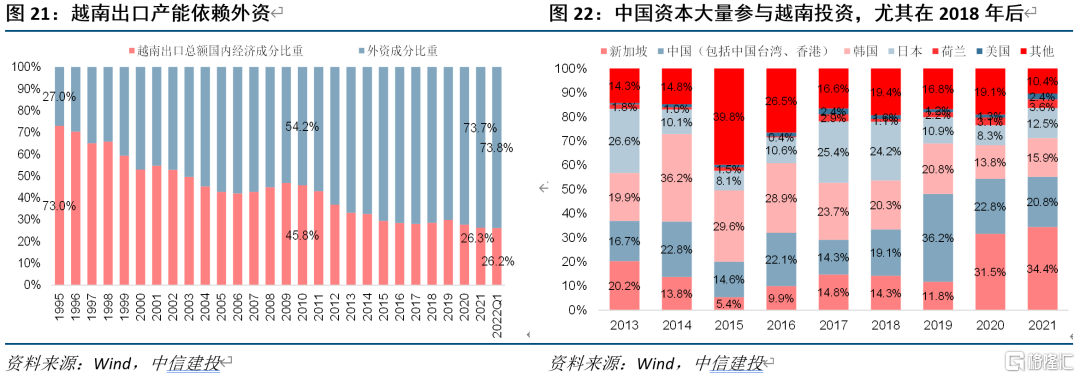

越南在产业链上是中国的延伸和补充,集中在低附加值环节,且大量依靠中国制造业为其提供原材料和资金,短期内不必过度担忧其蚕食我国出口份额。近年来,市场还非常担心我国制造业订单外流的风险,尤其是越南等国的崛起。但实际上,越南更多和我国产业链形成互补,而非替代,关注以下特征事实:

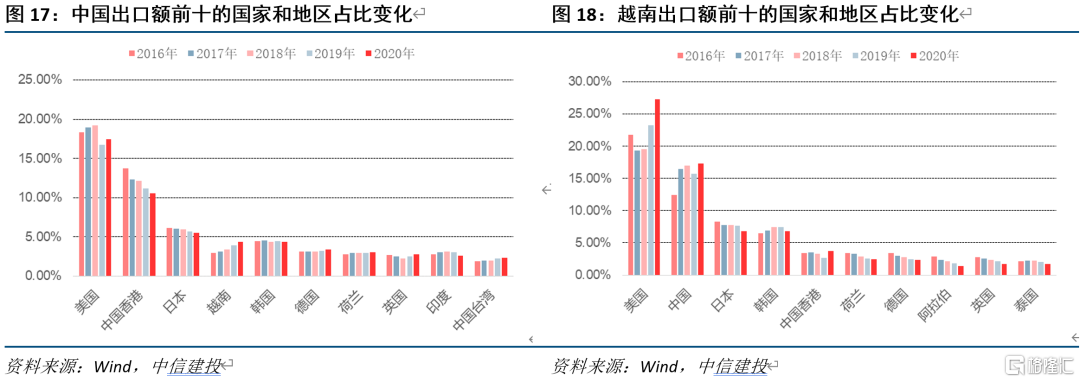

(1)中国和越南在全球出口份额多数年份呈现同增同减的特征,并没有此消彼长的替代属性,例如2018和2019年没有出现中国份额大幅下降,2020年也没有出现越南份额萎缩;

(2)2018年后,中国对美出口份额下降、越南对美出口份额上升、以及中国对越南出口加速同时发生,并且越南对其他地区(类似欧盟)的出口增长乏力甚至倒退,我国对欧盟、一带一路等全面增长,说明越南替代中国在美份额更像是被动为之,其并不具备和中国在全球竞争的实力,实际上是中国绕道越南出口美国的一种主动策略。

(3)越南出口产业链的中间品大量依赖从中国进口,我国实际上是将最终加工的低附加值环节让渡出去,整体产业链的份额并未系统性丧失。

(4)越南出口产业链的产能投资,大量依靠外资,本土难以形成完整上下游布局,中国资本大量参与其中,部分订单的外溢系国内厂商行为。

五、结论和启示:短期出口走势应轻逻辑重数据,国内政策更有定力

出口走势处在短期利好和长期利空夹击中,精确拐点判断非常困难,建议下半年跟踪高频数据为主,逻辑演绎为辅。出口自2020年新冠疫情以来,屡超市场预期,新逻辑层出不穷。2020年海外供应链受损国内抢占全球份额,2021年美国财政补贴居民消费爆表,2022年高通胀带来名义增速的支撑,如今外需的韧性、输出通缩的重要性可能又被忽视。尽管衰退大方向明确、出口迟早会归于回落,但准确时点已经被证明难以判断。因此,我们建议短期维持出口强势的判断,下半年紧跟高频数据,在明确回落前不轻言拐点。

出口继续为内需蓄力争取时间,政策更加有定力,下半年刺激力度不宜高估。政治局会议对下半年政策定调较为中性,增量政策涉及较少,存量政策用好用足。出口强势将助力托底经济,为国内消费的恢复、疫情的防控争取时间,预计刺激力度有限,经济将会稳步复苏。

市场方面,不同于传统周期下的逻辑,出口短期强势或更利好债券。历史数据显示,出口走势多数时候与经济周期正相关,经济整体走强,对于债市偏不利,股市则获益于盈利的乐观和出口产业链的强势。但本轮周期具有特殊性,正常最具稳定性的消费因为疫情冲击大幅走弱且恢复节奏存疑,政府投资保持定力,经济整体和出口出现明显分化,对股债的含义也异于传统情景。整体盈利不乐观,出口产业链受制中期衰退担忧不敢做多,债市反而有利。

风险提示:全球通胀超预期,联储加息超预期