本文來自:光大證券固收研究,作者:張旭 、危瑋肖

1、1000億的MLF操作量是足夠的

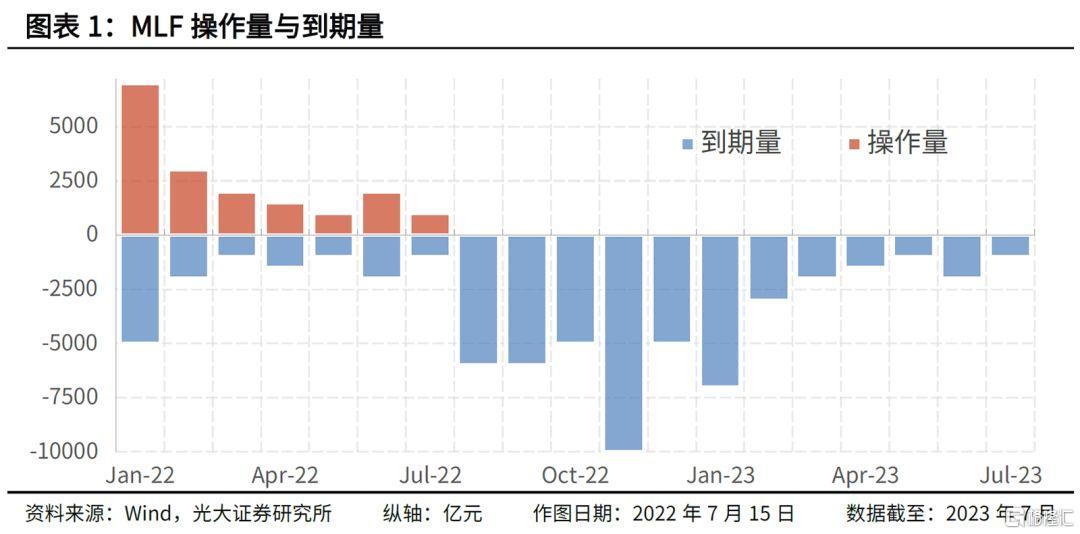

7月15日,人民銀行開展了1000億元的MLF操作,與該工具本月的到期量持平。看似這1000億元的規模不算多,但實際上是足夠維持銀行體系流動性合理充裕的。

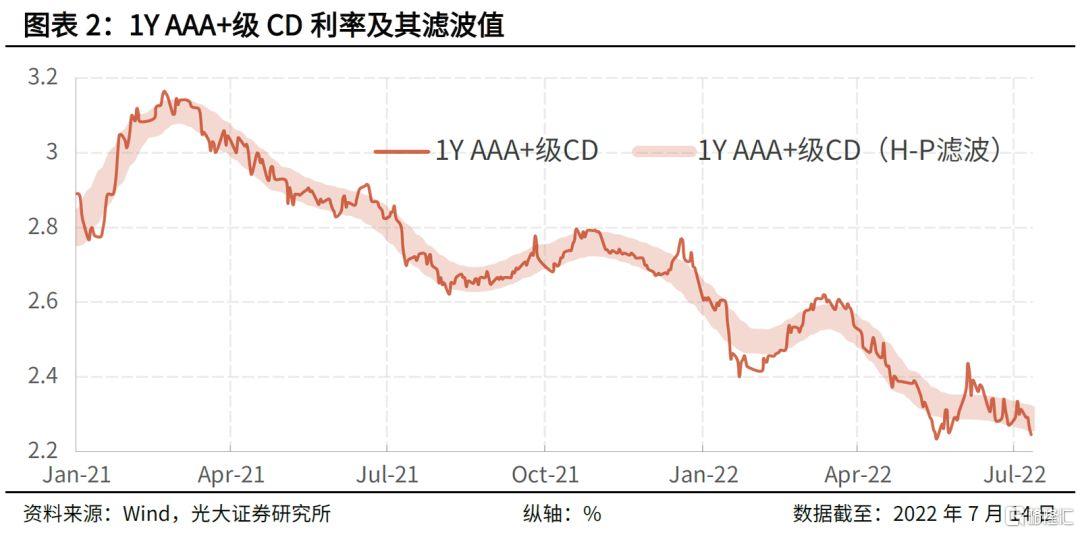

第一,當前銀行體系流動性已處於合理充裕且略微偏多的水平。昨日1Y AAA+級CD利率降至了2.25%,低於2.85%的MLF利率60bp。在這樣的流動性格局下,銀行體系總體上暫不需要更多的中期資金。

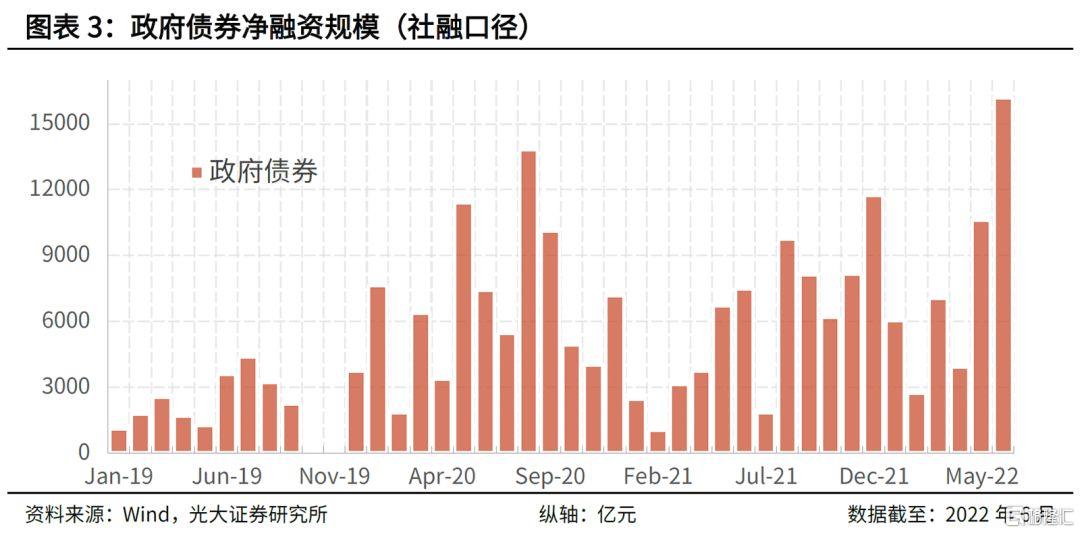

第二,本階段財政資金迴流較多。今年5月和6月政府債券淨融資規模分別達到1.06萬億元和1.62萬億元,這令大量的銀行體系流動性轉化為了財政存款。專項債資金大概率要在8月底前基本使用完畢,這使得7月和8月可能形成財政資金迴流銀行體系的小高峯。因此,本階段即使央行不新增中期資金的供給,市場亦可以保持流動性合理充裕。

事實上,在當前環境下等量續作MLF是最為適宜的政策選擇。一方面,市場對於MLF等工具的認知還不非常成熟,如果縮量續作,那麼一些投資者會將其錯誤地識別為貨幣政策收緊,這是在當前關鍵時期應儘量避免的。另一方面,本階段貨幣市場的流動性已略微偏多,如果再大幅增量續作,又可能令銀行體系資金面過於寬鬆,形成流動性淤積的隱患。展望未來,隨着金融機構對實體經濟支持力度的加大,繼續等量續作MLF的必要性會有所下降。

2、當前的流動性環境有利於信貸增長

當前的流動性環境有利於金融機構加大對實體經濟信貸的支持。銀行發放貸款的過程受到流動性、資本、利率的外部約束,貨幣政策正是通過改變其中的一些約束對信用派生予以調節。

比如,這段時間DR007與1Y AAA+級CD利率均大幅低於相應期限的政策利率,顯示出流動性的約束已明顯放鬆。再如,6月份新發放的企業貸款利率為4.16%,較去年同期下降了34bp,顯示出金融市場利率下降的效果已傳導至了貸款市場,緩解了利率的約束。(注:金融市場利率下降是緩解利率約束的因素之一,而不是全部。此外,也還有不少超出緩解“三大約束”的政策或措施,如調增開發性、政策性銀行信貸額度以及設立政策性、開發性金融工具等。)

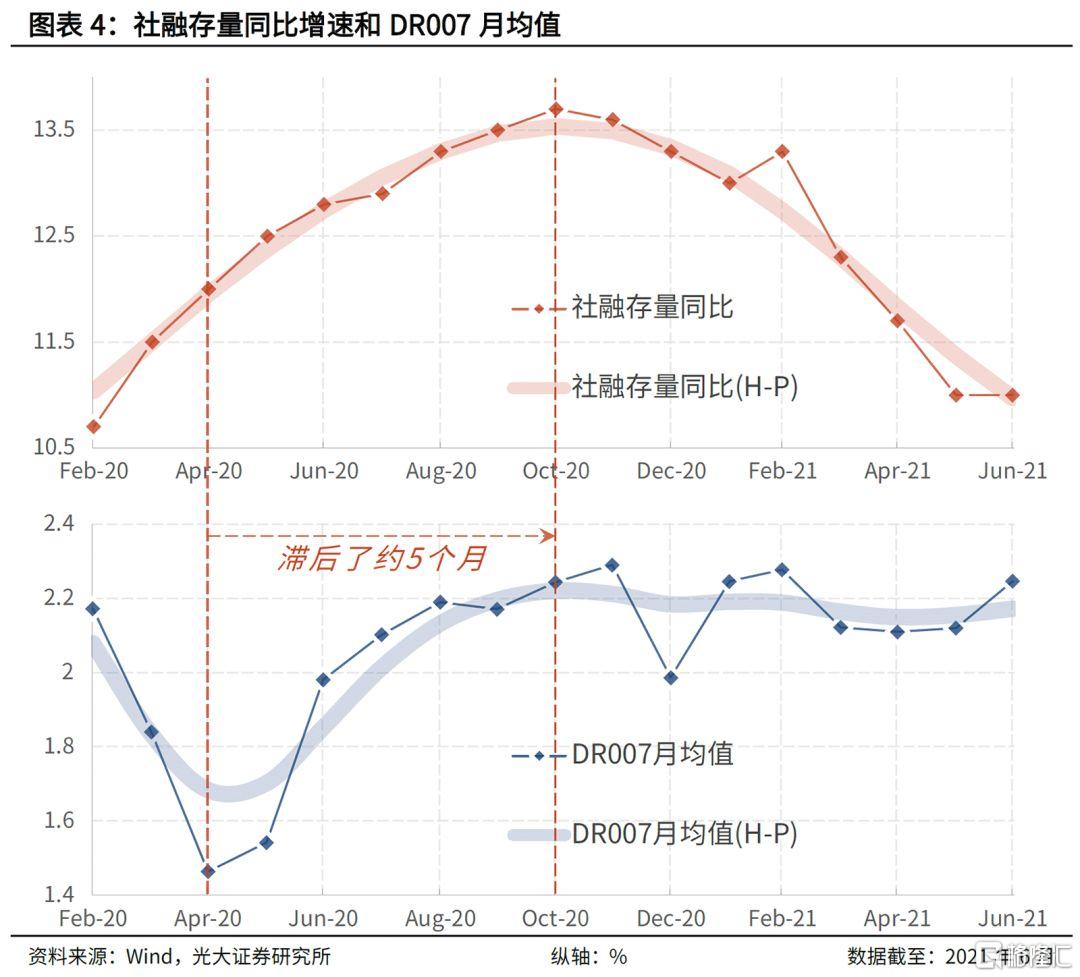

未來隨着經濟恢復的鞏固和內生增長動能的提升,上述約束條件也是有可能發生變化的。而且我們一直認為狹義(銀行體系)流動性的變化傳導至廣義(實體經濟)流動性常有時間差,所以對DR和CD等利率的引導不宜過遲。例如,20年5月DR007便開始上行了,而社融存量同比增速於該年10月才觸頂。再如,當前DR007運行在1.6%附近,與OMO間的利差頗大(注:50bp),此時若適度且穩健地壓縮該利差,信貸端的感知是也是滯後的。

3、風險提示

不理性的預期引發市場快速波動。