本文来自格隆汇专栏: 梁中华宏观研究,作者:李俊 梁中华

· 概 要 ·

自2020年3月受疫情冲击以来,欧美均采取了大量货币宽松和财政刺激政策以救助经济。而当前欧美都面临着高通胀压力以及宽松政策的陆续退出。那么,当前欧美经济与就业修复如何了?高通胀的驱动力有何不同?谁是通胀,谁是滞胀?本篇专题拟对这些问题进行梳理分析。

1

就业恢复有何不同?

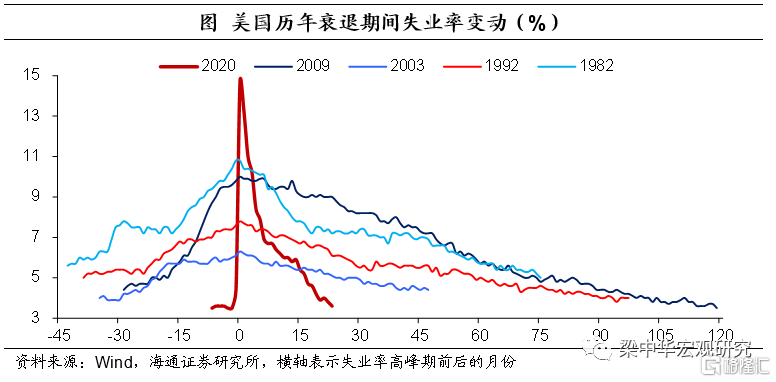

从失业来看,美国骤升骤降,欧洲慢升慢降。受新冠疫情影响,欧美就业市场均受到较大冲击,不过反应明显不同。具体来看,美国失业率从2020年2月的3.5%飙升至2020年4月的14.7%,创历史新高。不过,随后加速下行,截至2022年3月,美国失业率下降至3.6%,几乎回到疫情之前的水平(2020年2月),修复速度为史上最快。而欧元区失业率则上行缓慢,2020年8月才上行至峰值8.6%,仅比2020年2月上行1.2个百分点。下行也较慢,不过截至2022年2月,欧元区失业率已经下降至6.8%,为1993年有数据以来新低。

失业人数表现也是如此。美国失业人数在2020年4月飙升至2250.4万人,比2020年2月增长261.9%,创历史新高;截至2022年3月已经回落至600多万人,几乎回到疫情之前的水平。而欧元区失业人数则到2020年9月才上升至峰值1400.5万人,仅比2020年2月增长15.2%;截至2022年2月逐步回落至1115.5万人,同样为1993年有数据以来新低。

不过,从绝对水平来看,欧元区无论是失业率还是失业人数都远高于美国。

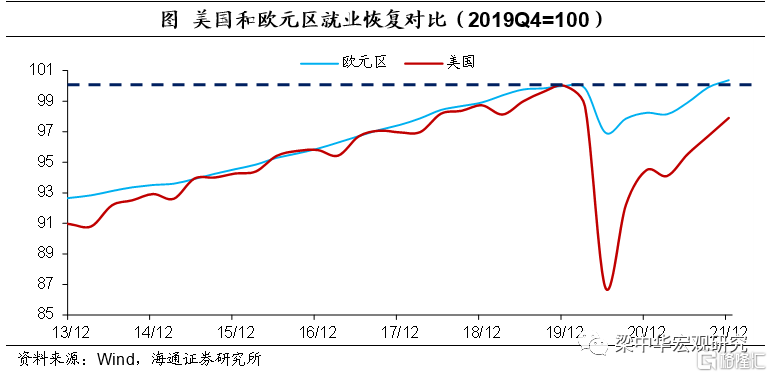

从就业来看,欧洲完全恢复,美国仍有缺口。尽管美国和欧洲失业情况基本都恢复到疫情之前的水平,但就业方面却差异明显。与2019年4季度相比,2021年4季度欧元区就业已经完全恢复到疫情之前的水平,恢复度超100%。而美国就业到2021年4季度仅恢复至97.9%,仍有2.1个百分点的缺口;即使到2022年1季度,仍有1.2个百分点的缺口。

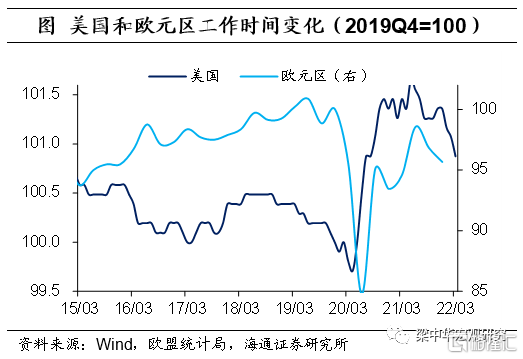

劳动力市场的差异主要与欧美救助政策不同有关。欧洲主要采用的是就业保留计划,即政府鼓励企业留住员工,政府可以帮助支付部分工资,而员工则接受减少工作时间和补偿。据欧央行估算,2020年4月欧元区近20%的工作岗位来自于就业保留计划的支持。

而美国主要采用的是高额的失业补贴,例如2020年第一轮财政刺激计划,居民每周额外的失业补贴为600美元,叠加居民平均周度失业补助为378美元,失业居民每周可以领取978美元,这高于部分行业正常的工资水平。

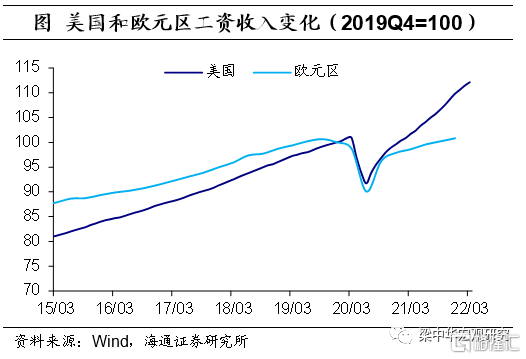

因而,我们可以看到,美国工人劳动时间在明显增加,截至2021年4季度,相比2019年4季度工人劳动时间加了1.4%,工资收入增长了9.8%。而欧洲则与之相反,截至2021年4季度,相比2019年4季度工人劳动时间减少4个多百分点,工资收入也刚刚恢复至正常水平。

在这种背景下,欧元区实际产出在2021年4季度才刚刚回到疫情之前水平(2019年4季度),而美国早在2021年2季度就恢复正常,到4季度较疫情前增长了3.2%。

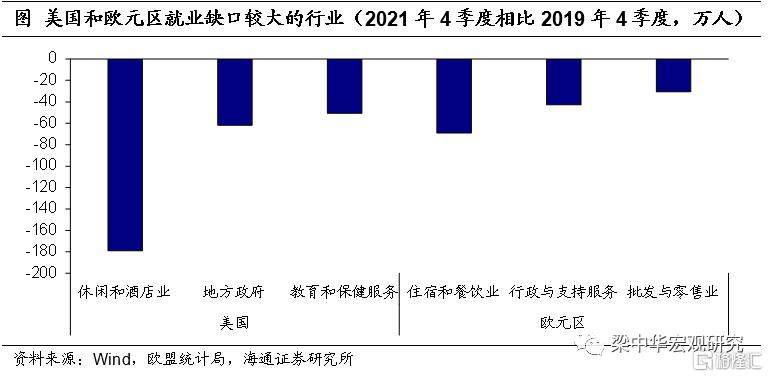

此外,从具体行业来看,美国和欧洲就业缺口较大的行业均为受疫情冲击明显的行业。例如,美国就业缺口较大的行业为休闲和酒店业、地方政府以及教育和保健服务,而欧元区则为住宿和餐饮业、行政支持以及批发与零售业等。

2

通胀压力有何差异?

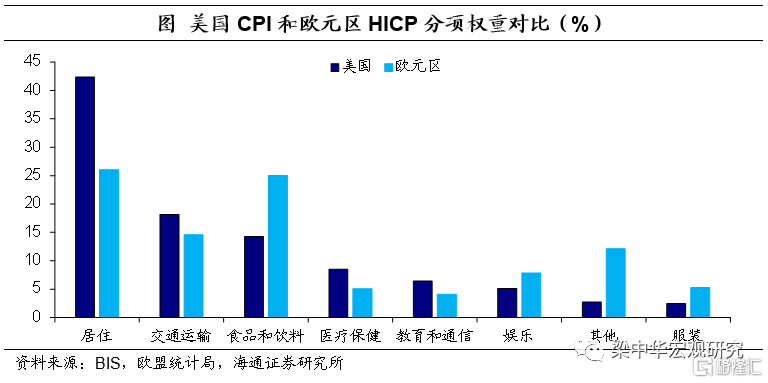

欧美通胀结构有何不同?美国CPI主要分为8大类,而欧元区HICP主要分为12大类。为了便于对比,我们将欧元区HICP分项进行调整,从而与美国CPI分项一一对应。调整后,我们发现无论美国还是欧元区,通胀分项中权重较大的都是居住、交通运输以及食品和饮料,以上三项在通胀中的权重均超65%。

进一步来看,美国通胀中服务权重更高,比欧元区高出19个百分点,主因美国居住权重更高,美国通胀中居住权重比欧元区高出16个百分点。而欧元区通胀中商品权重更高,比美国高出19个百分点,主因食品和饮料权重更高,欧元区通胀中食品和饮料权重比美国高出约11个百分点。此外,欧元区通胀中能源权重也更高,比美国高出3.6个百分点。

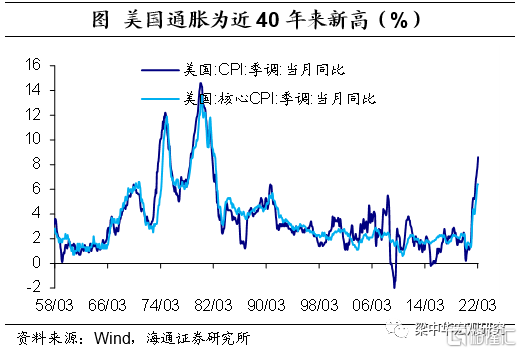

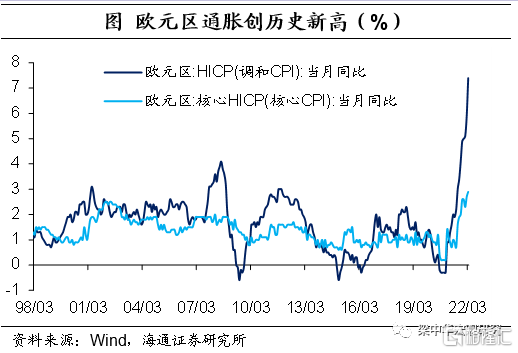

欧美通胀压力如何?从整体上来看,欧美通胀压力都很大。截至3月,美国CPI同比上行至8.6%,创1981年12月以来新高;核心CPI同比也上行至6.4%,为1982年8月以来新高。而欧元区通胀压力更大,截至3月,欧元区HICP同比飙升至7.4%,创1997年有数据以来新高;核心HICP同比也上行至2.9%,即使看起来远低于美国,但也创1997年有数据以来新高。

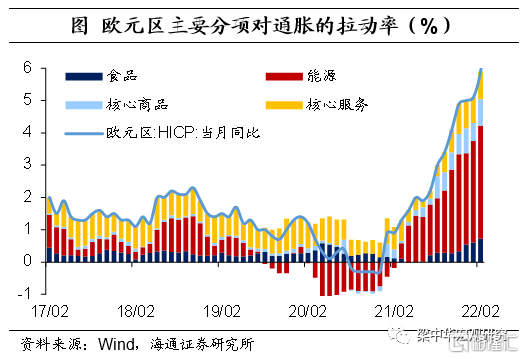

欧美通胀动力有何差异?欧洲通胀的主要驱动力为能源,自2021年4月以来,能源通胀对欧元区通胀的贡献率一直在5成以上,而其他非能源类商品和服务的通胀压力整体较小,贡献率仅在10%左右。截至2022年3月,能源通胀同比上行至44.8%,拉动欧元区HICP同比增长4.9个百分点,贡献率为65.6%。

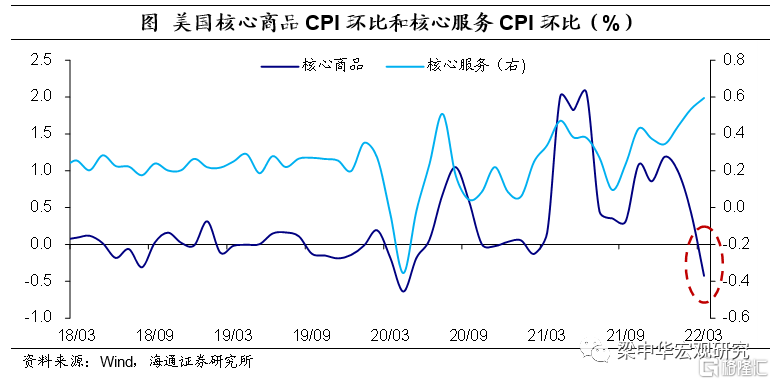

而美国则表现为全面通胀,主要分项对美国通胀的贡献均相对稳定,其中核心商品、能源以及核心服务贡献均在3成左右(自2021年4月以来)。截至2022年3月,核心服务、核心商品、能源以及食品通胀分别拉动美国CPI同比增长2.7个百分点、2.5个百分点、2.4个百分点以及1.1个百分点,贡献率分别为31.3%(最高)、29.7%、27.6%以及1.32%。

此外,需要强调的是无论是美国还是欧洲,自去年年底以来,食品通胀对整体通胀的贡献率都在不断提升,目前均在12%左右。

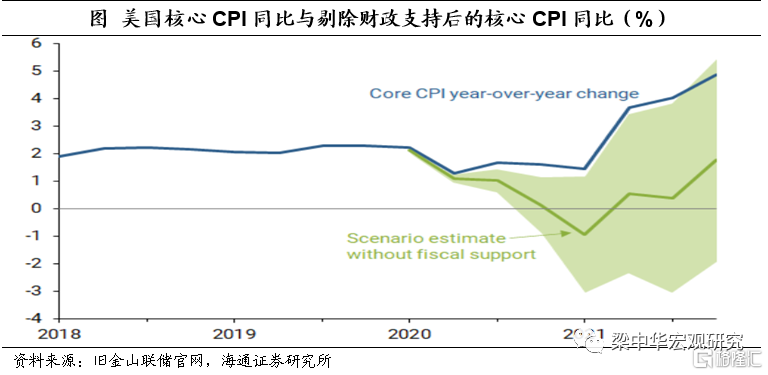

总的来说,欧美高通胀本质上均来自于供需失衡。其中,欧洲通胀主要源于外部供给冲击,而美国通胀主要源于财政刺激引起的需求高增长。例如,根据旧金山联储官员估算,截至2021年底,财政支持或拉动美国通胀增长了约3个百分点。

3

欧洲已经陷入滞胀

从经济来看,美国经济强劲,欧洲经济乏力。我们在之前的报吿中指出,过去两年里,面对新冠危机,由于超大力度、超强速度的货币政策刺激,美国经济没有陷入债务通缩,居民和企业的资产负债表不仅没有受损,反而受益。再加上直接“发钱”的政策,美国居民收入不降反升。在新冠疫情的影响逐渐减小后,需求大量被释放出来,经济迎来修复。

当前,美国“发钱”少了,但“工资”多了;尽管“发钱”政策在退出,但美国居民账户上依然有一定储蓄,可以提供缓冲。因而,在收入和储蓄的保障下,美国居民消费增速依然不错,依然会对美国经济有支撑作用。根据纽约联储跟踪的美国周度经济指数显示,截至4月9日当周,美国经济增速达到4.4%;如果剔除基数看平均增速,美国最近13周的平均经济增速达到了2.3%,比正常的水平还要高。

而欧洲经济则恢复乏力。欧洲虽然也进行了大规模货币刺激,但“发钱”的力度并没有美国那么大。根据欧央行公布数据显示,截至2021年4季度,欧元区家庭可支配收入增速放缓至3.4%。如果剔除基数影响,家庭可支配收入增速已经放缓至2.6%,不及15-19年平均增速,收入增长乏力,难以支撑经济修复。

加之,3月以来受地缘风险影响,欧洲经济景气大幅受损。例如,截至3月,欧元区经济景气指数下滑至108.5,为2021年3月以来新低;欧元区消费者信心指数下滑至-18.7%,为2020年5月以来新低。

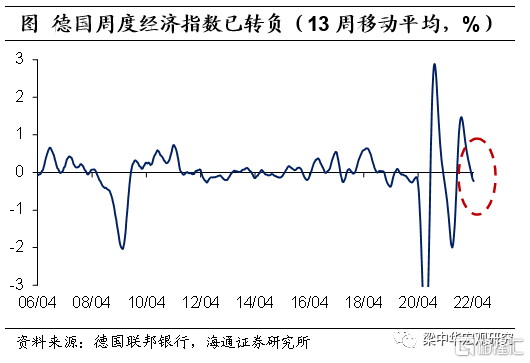

此外,根据德国联邦银行跟踪的德国周度经济指数显示,截至4月16日当周,作为欧洲经济“火车头”的德国的经济增速跌幅扩大至-0.57%,连续9周在负区间;如果剔除基数看平均增速,德国最近13周的平均经济增速也已经下滑至-0.23%。

从通胀来看,美国或见顶,欧洲仍将上行。美国疫情在逐步缓解,供应链也在持续修复,叠加去年商品通胀基数较高,商品通胀有望继续下行。而3月租金通胀环比较上一月有所放缓,美国房价指数同比在去年8月左右已经见顶,考虑到美国房价走势对租金价格走势的领先性,后续美国服务通胀也有望逐步见顶。因而,美国通胀或已见顶,不过回落速度或相对缓慢,通胀压力依然较大,美联储仍需加快收紧。

而欧洲通胀上行压力仍较大。根据欧盟统计局公布数据显示,截至2021年上半年,欧盟能源产品进口中原油比重约占7成,其次为天然气约2成。其中,约25%的原油进口来自俄罗斯,远高于第二的挪威(9.1%);约5成天然气进口来自俄罗斯,远高于第二的挪威(20.5%)。

进一步来看,欧盟中保加利亚、斯洛伐克、匈牙利和芬兰对俄罗斯原油依赖度超过75 %,德国依赖度也超过25%;欧盟中保加利亚、捷克以及爱沙尼亚等十个成员国对俄罗斯天然气依赖度超过75%,德国、波兰以及瑞典等也超过50%。

考虑到俄乌地缘风险仍在持续,欧洲对俄罗斯能源依赖度较高,而欧洲通胀中能源通胀权重又较高,后续欧洲将面临更大通胀压力。

因此,综合考虑经济和通胀背景下,在欧美央行开始收紧货币政策后,美国经济或仍有支撑,而欧洲内需本就疲弱,相比美国来说,已经陷入滞胀。

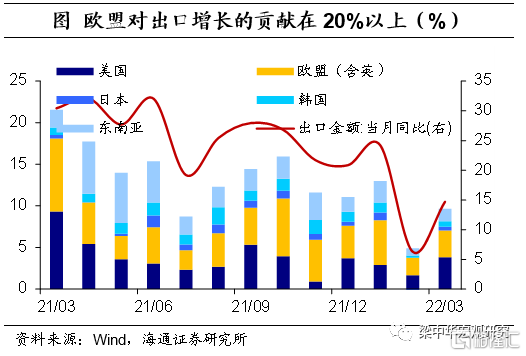

欧洲陷入滞胀,我国外贸或面临更大的下行压力。从全球经济存量来看,欧洲贡献了全球27.7%的终端需求,美国贡献了23.7%,中国则贡献了13.0%。考虑到当前欧洲仍受疫情以及俄乌地缘风险的干扰,欧洲陷入滞胀将对全球经贸产生冲击。加之,当前我国出口增速已从高位回落,近半年来欧盟需求对我国出口增长的贡献持续在20%以上,欧洲陷入滞胀或导致我国外贸加速下滑。尤其是动物油脂、锡铅等金属制品以及纺织玩具等产品或影响更大。