核心观点

70年代后美联储执行的多次50BP以上的单次加息幅度均具有较强的先发制人、控制通胀预期,遏制通胀趋势于摇篮的特征。虽然过往的基本面背景不能类推当下,但我们认为在当前极端通胀压力下,美联储需要通过紧缩预期打压通胀预期,加息幅度加大并前置有助于通胀预期尽快回落,因此5、6月联储议息会议同样存在加息50BP的可能性。

从历史复盘看,5、6月美联储为打压通胀预期存在加息50BP的概率

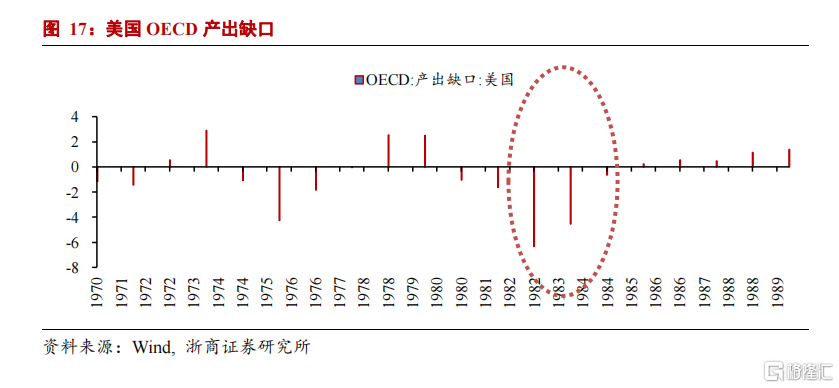

过往美联储在面临不同场景时均曾选择50BP及以上的单次加息幅度。1994年以及1987年加息周期中超过50BP的大幅加息核心目的均是预防式加息,及时扼杀通胀苗头,实际经济并未过热(产出缺口仍然为负),这一做法与时任美联储主席格林斯潘崇尚“先发制人”(Act Preemptively When You Can)的政策理念有较大关联。

1984年加息周期中大幅加息同样与沃尔克的个人理念有较大关联,沃尔克是亲历大滞胀时期的美联储主席,对潜在通胀风险极为警惕,在通胀失控苗头初现时便大刀阔斧加息,将通胀预期“扼杀在摇篮中”。该轮周期中两次大幅加息,首次的目的主要是打压具有失控苗头的通胀趋势;第二次大幅度加息的主要目的是消除通胀粘性防止反弹。

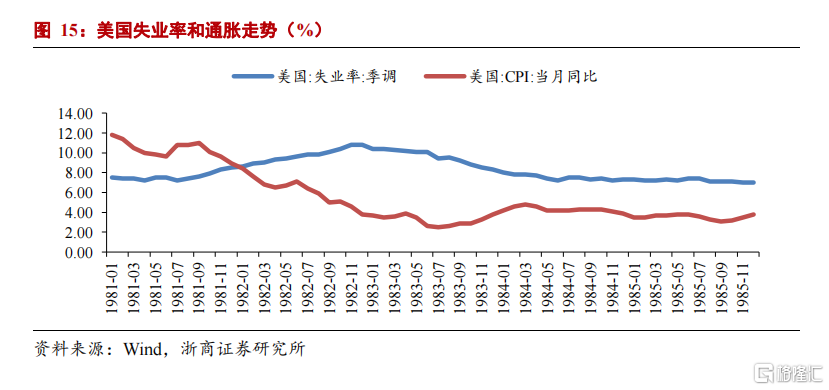

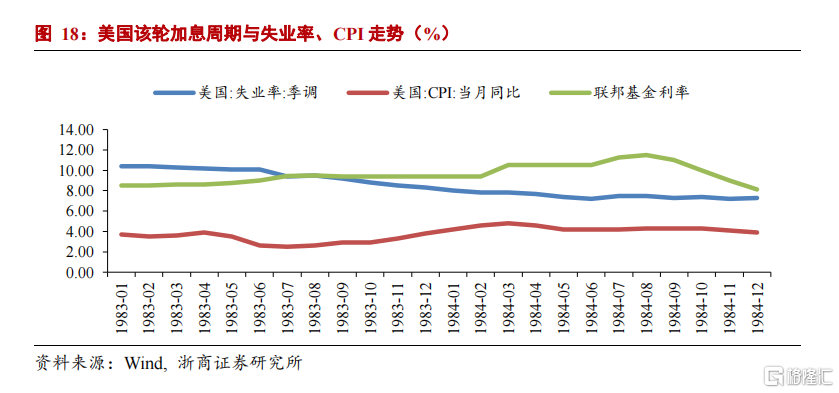

从停止激进加息(或退出加息周期)的触发因素来看,1994和1987年加息周期的停止均伴随失业率的触底反弹;1984年加息周期的节奏变化主要由通胀所主导,失业率在此期间基本维持平稳,退出加息的主要驱动因素是CPI得到有效控制。

整体来看,70年代后美联储执行的多次50BP以上的单次加息幅度均具有较强的先发制人、控制通胀预期,遏制通胀趋势于摇篮的特征。虽然过往的基本面背景不能类推当下,但我们认为在当前极端通胀压力下,美联储需要通过紧缩预期打压通胀预期,加息幅度加大并前置有助于通胀预期尽快回落,因此5、6月联储议息会议同样存在加息50BP的可能性。

风险提示

疫情超预期导致宽松周期延长;通胀超预期导致美联储快速收紧

正 文

5、6月美联储为打压通胀预期存在加息50BP的概率

经复盘,过往美联储在面临不同场景时均曾选择50BP及以上的单次加息幅度。1994年以及1987年加息周期中超过50BP的大幅加息核心目的均是预防式加息,及时扼杀通胀苗头,实际经济并未过热(产出缺口仍然为负),这一做法与时任美联储主席格林斯潘崇尚“先发制人”(Act Preemptively When You Can)的政策理念有较大关联。

1984年加息周期中大幅加息同样与沃尔克的个人理念有较大关联,沃尔克是亲历大滞胀时期的美联储主席,对潜在通胀风险极为警惕,在通胀失控苗头初现时便大刀阔斧加息,将通胀预期“扼杀在摇篮中”。该轮周期中两次大幅加息,首次的目的主要是打压具有失控苗头的通胀趋势;第二次大幅度加息的主要目的是消除通胀粘性防止反弹。

从停止激进加息(或退出加息周期)的触发因素来看,1994和1987年加息周期的停止均伴随失业率的触底反弹;1984年加息周期的节奏变化主要由通胀所主导,失业率在此期间基本维持平稳,退出加息的主要驱动因素是CPI得到有效控制。

整体来看,70年代后美联储执行的多次50BP以上的单次加息幅度均具有较强的先发制人、控制通胀预期,遏制通胀趋势于摇篮的特征。虽然过往的基本面背景不能类推当下,但我们认为在当前极端通胀压力下,美联储需要通过紧缩预期打压通胀预期,加息幅度加大并前置有助于通胀预期尽快回落,因此5、6月联储议息会议同样存在加息50BP的可能性。

1994年加息周期:美联储的激进紧缩主要是预防式加息

1994年2月-1995年2月,美联储耗时1年时间加息300BP,将联邦基金利率由期初的3%提升至6%。其中1994年5月、8月和1995年2月加息50BP;1994年11月加息75BP。该轮激进加息的背景实际并非经济过热,1994年期间美国整体处于产出缺口为负但逐步收窄的状态。我们认为时任主席格林斯潘的快速加息主要呈现出预防式加息的特征,最终成功将当时的CPI中枢控制在3%以下。

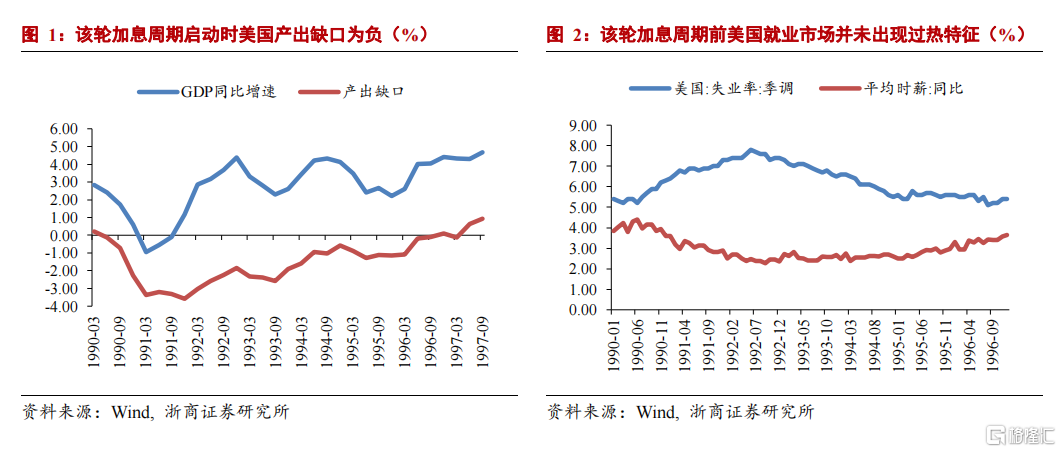

> 1994年加息启动时美国经济并未过热,产出缺口尚且为负

美国在经历过1990-1991年代的衰退期后,逐步进入信息技术时代的红利期,经济自1992年起重返上行通道,1994年Q1美国GDP当季增速已达到3.4%(相较90年1季度-1.0%的增速低点大幅抬升),虽然美国经济整体处于复苏进程但1994年美国经济尚未出现过热的特征。

从产出缺口来看,1994年加息美国经济产出缺口仍然为负。美国经济产出缺口(实际GDP-潜在GDP/潜在GDP)自1990年起持续为负,而后逐步收窄向0回归,但截至该轮加息周期的起点(1994年2月)美国产出缺口实际尚未转正,仍处于-1.6%的水平。

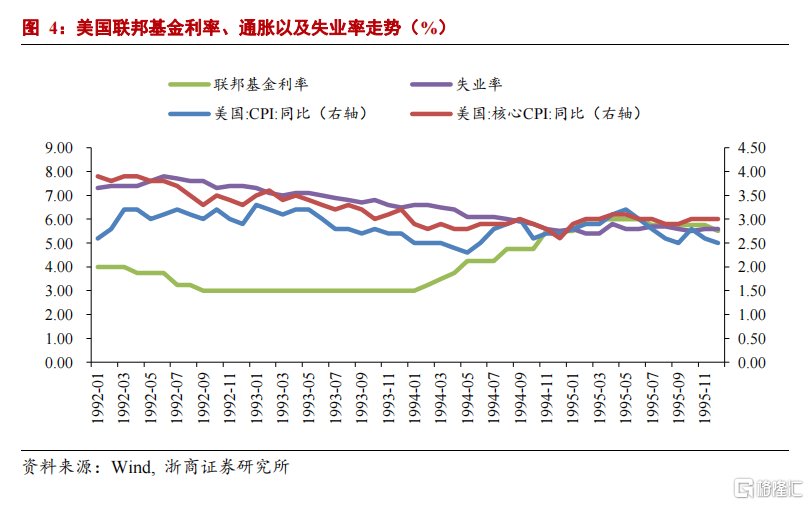

从通胀水平来看,1994年加息初期美国通胀增速可控。从绝对水平来看,1994年2月美国CPI和核心CPI同比增速分别为2.5%和2.8%,远远低于衰退前水平(衰退前美国CPI和核心CPI同比增速均位于4%-5%区间)。从通胀趋势来看,1992年-1994年间美国CPI同比增速整体处于2.5%-3.2%的区间内震荡,并未呈现明显的趋势性上行。

从就业市场来看,1994年加息初期美国就业市场并未过热。截至1994年2月加息前美国失业率水平为6.6%,仍然高于1990年衰退前的失业率中枢水平(约为5.2%);从薪资环比增速来看,1994年2月美国非农时薪同比增速约为2.7%,同样低于衰退前的薪资增速中枢3.9%。

> 美联储在1年时间内快速加息300BP,呈现了预防式加息的特征

在经济并未过热的背景下,美联储在1994年2月开启了一轮激进的加息周期。1994年2月-1995年2月,美联储耗时1年时间加息300BP,将联邦基金利率由期初的3%提升至6%。其中1994年5月、8月和1995年2月加息50BP;1994年11月加息75BP。考虑到潜在增速为负、通胀增速可控、薪资增速平稳的背景下,经济并未呈现过热特征,我们认为该轮美联储的激进加息呈现了预防式加息的特征。

时任美联储主席格林斯潘作为沃尔克的继任者,对通胀持有较为坚决的控制态度,且偏好使用“先发制人策略”,美国学界称之为“Act Preemptively When You Can”,即在通胀升温前便抢先紧缩货币政策&在经济疲软前抢先放松货币政策。90年代美国经济在信息技术红利的催动下保持较强韧性。在美联储激进加息的同时,美国通胀在加息期间仍然持续升温,CPI增速由1994年2月的2.5%升至1995年2月的2.9%;产出缺口同样持续收窄向0回归,最多曾由1994年Q1的-1.6%升至1994年Q4的-0.6%;失业率在此期间同样持续下行,由1994年2月的6.6%下至1995年2月的5.4%。在大幅加息的背景下,通胀仍然保持较强韧性持续上行,可以预期如果美联储未曾加息,经济可能出现阶段性的过热。综上,我们认为格林斯潘治下的美联储在该轮加息中呈现了较强预防式加息的特征,较好的保持了通胀中枢的稳定。我们认为该轮加息周期中多次出现单次加息50BP以上的原因是:

一是格林斯潘本身对通胀较为谨慎,在加息周期中往往力主使用大幅度的紧缩应对通胀,格林斯潘在80年代末的加息周期中也曾多次加息50BP甚至75BP以上。二是该轮加息50BP及以上的实质是将加息前置,是加息节奏的调整而非扩大加息力度,我们认为是格林斯潘“先发制人”的策略表现之一,有助于抑制通胀。格林斯潘强调“先发制人”策略,领先于通胀曲线在通胀过热前进行加息,加息50BP也是这一倾向的表现之一,即将加息前置。该轮加息初期,格林斯潘先是连续三个月加息25BP,在此期间通胀仍然表现出一定韧性;格林斯潘随后开始转为加息50BP,但加息的频率调整为每季度1次,连续四个季度分别加息50BP、50BP、75BP、50BP,在单次加息力度提升后实际每季度的加息总幅度并未改变。

该轮加息周期暂停的主要触发信号是在通胀保持稳定的同时,失业率开始触底回升。我们曾于上文指出,美国经济在该轮加息周期中表现出较强的韧性,对应失业率由1994年2月的6.6%连续下降至1995年12月的5.5%;1995年1月,失业率出现该轮加息周期中的第一次反弹回升至5.6%(在此期间通胀基本稳定在2.5%-3%区间)。表明此前颇具韧性的经济在持续加息的作用下已出现承压,美联储在当季最后一次加息50BP后迅速结束该轮加息周期。

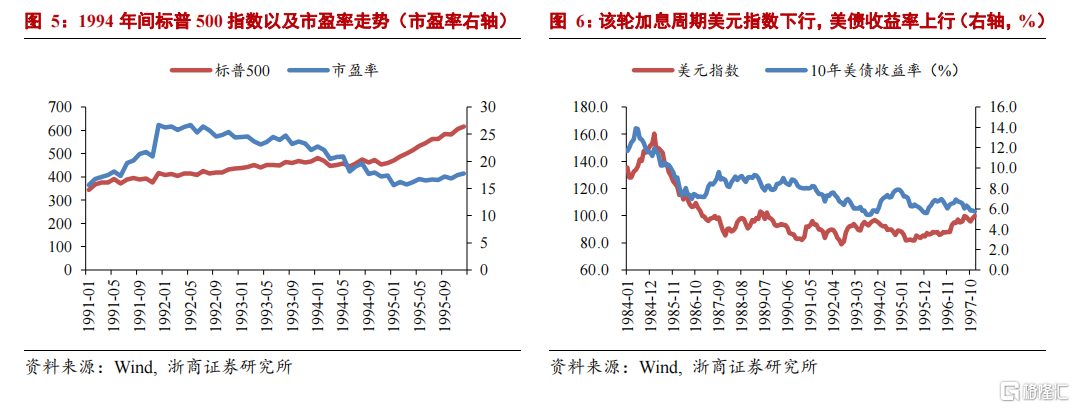

> 该轮加息周期盈利驱动美股上行&美元下行&美债收益率抬升

该轮美联储激进加息期间,美股仍然维持上行态势。1994年2月至1995年2月间,标普500指数上涨幅度4%,在此期间受加息影响估值水平大幅下行,市盈率由1994年的22倍下降至2022年的16倍,在此期间美股上行主要受盈利驱动。

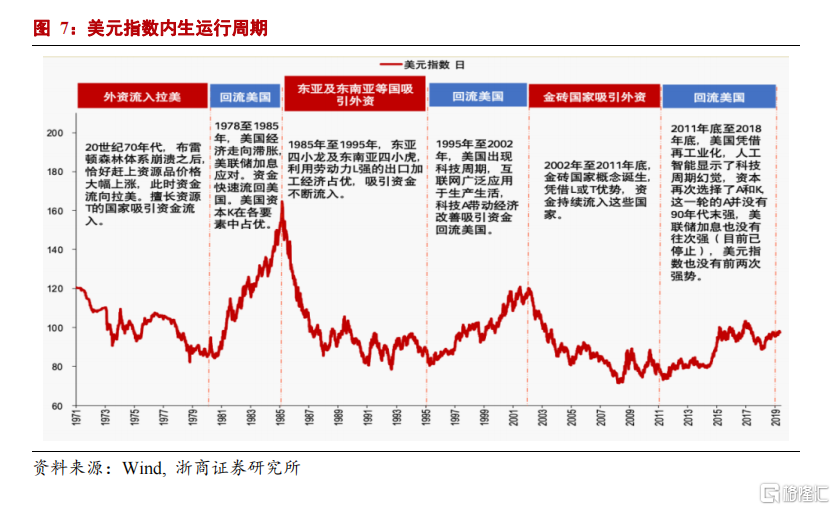

该轮加息周期期间美元整体仍处于下行通道,加息未改美元内生趋势。美元指数由1994年2月的94.6下降至1995年2月的85.9,该轮加息周期并未改变美元的长期趋势(1985-1995年间,东亚四小龙和东南亚四小虎凭借劳动力优势吸引资本大量流入驱动美元该轮弱周期);美债收益率受政策利率大幅抬升影响保持上升态势,由1994年2月的6.2%上行至1995年2月的7.2%。

1987年加息周期:同样表现出预防式加息的特征

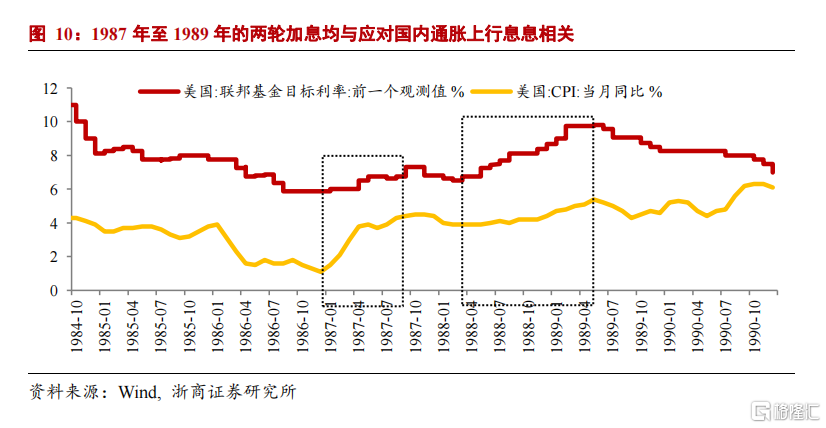

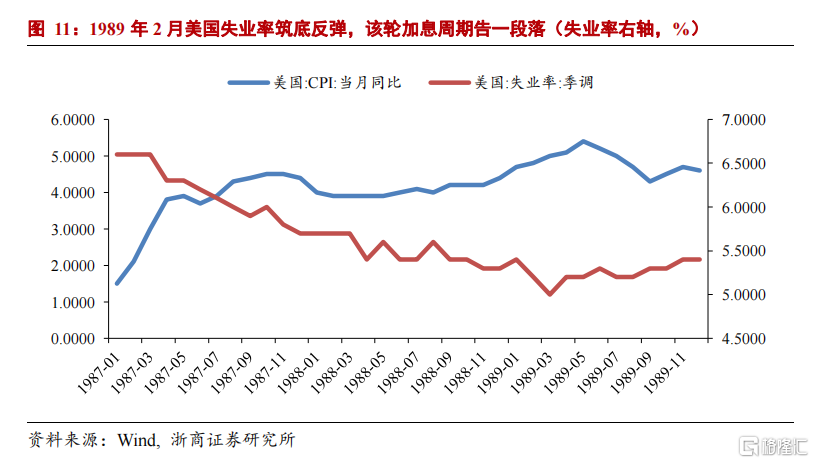

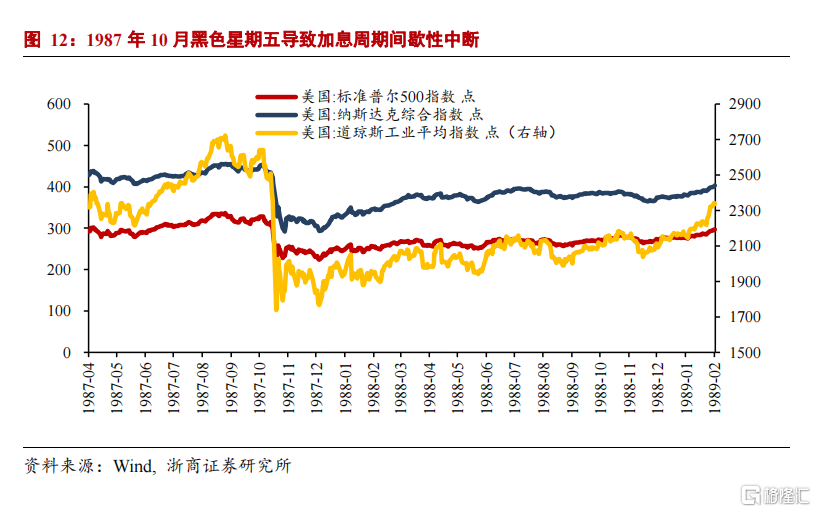

1987年4月-1989年2月,两年时间内美联储加息375BP,联邦基金利率由期初的6.0%提升至9.75%。其中1987年4月和9月分别加息50BP,1989年2月加息75BP。该轮加息初期实际经济并未过热,产出缺口仍然为负,1987年3月产出缺口约为-1.9%;但失业率下行叠加通胀、时薪增速双双上行的走势呈现出了一定经济过热的潜在特征,1987年美联储开始启动加息周期,我们认为本质加息同样呈现出预防式加息的特征(1987年8月起格林斯潘开始担任美联储主席)。1987年10月美股崩盘导致联储被迫降息救市,股市恢复后为继续应对国内经济过热的风险和收缩救市所释放的流动性,美联储重启加息进程,第二轮加息时间长达近1年的时间,此后伴随失业率的筑底回升,美联储结束该轮加息进程。

> 1987年加息周期启动前美国失业率走低,通胀及时薪增速快速走高

如上文所述,1983年至1984年美国经济保持了持续上升的势头,国内通胀也持续走高,为防止通胀持续恶化,时任美联储主席沃尔克实行了严格的控制货币发行量的政策以抑制通胀,持续紧缩的货币政策环境虽然使得通胀回落,但对经济也造成较大的负面影响。为应对国内经济低迷的困境,美联储货币政策再次转向宽松,通过释放大量的流动性以提振经济,宽松的货币政策效果立竿见影,使得美国经济快速复苏,1987年初美国经济实际并未过热,产出缺口仍然为负,1987年3月产出缺口约为-1.9%;但失业率下行叠加通胀、时薪增速双双上行的走势呈现出了一定经济过热的潜在特征,

从通胀水平来看,1987年初国内通胀出现快速且大幅上行。同样受宽松货币环境的影响,1986年末美国CPI开始步入加速上行通道,CPI当月同比从1986年12月1.1%迅速提升至1987年4月3.8%,短期大幅上行2.7个点。

从就业市场来看,该轮加息周期失业率处于低位且持续下行,但时薪同比上行反映出一定工资和通胀正向反馈的特征。美国失业率自1986年中的7.2%持续回落,1987年4月已降至6.3%;除此之外薪资增速也由1987年的年初低点开始缓慢抬升,截至1987年4月平均时薪同比增速达到2.3%。

> 美联储2年内间断加息375BP,旨在通过加息对抗国内持续的通胀

如上文所述,该轮加息周期启动时实际经济并未过热,货币政策收紧同样具有预防式加息特征。1987年4月-1989年2月,两年时间内美联储加息375BP,联邦基金利率由期初的6.00%提升至9.75%,三次大幅加息依次发生于1987年4月、9月,以及1989年2月,分别加息50BP、50BP与75BP。

我们认为该轮加息周期中多次出现单次大幅加息的原因主要是温和加息应对通胀不利,因此提高加息力度。上文曾指出,1986年年末开始美国CPI步入上行通道,CPI当月同比从1986年12月1.1%迅速抬升至1987年4月3.8%,3个月的时间内大幅上行2.7个点。快速上行的通胀引发美联储警觉,时任美联储主席沃尔克也是大滞胀时期的亲历者,对通胀较为警觉,坚持以高利率抑制经济过热引发的通胀风险,他曾公开表示“面对庞大的减税政策对经济造成的刺激性影响,以及产业经济的恢复和货币供给的大幅度增加,需要拉住货币政策缰绳”。1984年4月6日,美联储大幅加息50BP开启该轮加息周期,也是该轮加息周期的第一次大幅加息。

1987年4月加息50BP后,CPI同比增速出现短暂的小幅下滑,从4月3.8%下降至6月的3.7%,但此后继续拐头向上,8月CPI同比突破4%,已升至4.3%的高位水平。考虑到初次加息50BP对抑制通胀收效甚微,9月美联储再度加息50BP,以抑制通胀螺旋上升,这是该轮的第二次大幅加息。

1987年8月,格林斯潘就任美联储主席,10月美股暴跌爆发“黑色星期四”,为应对股市崩盘,美联储紧急采取降息救市,该轮紧缩周期被迫暂停;但年底股市迅速反弹,经济也随即复苏,通胀再度拐头向上。1988年3月后,此前暂停的加息周期再次启动。初始阶段,美联储以温和的加息幅度但未能有效抑制通胀上行趋势,CPI同比增速从1988年3月3.9%抬升至1989年1月4.7%,期间上行0.8个百分点。1989年2月联储再次大幅加息75BP应对持续攀升的通胀压力,2月也是该轮周期的最后一次加息,此后伴随美国失业率在3月的筑底回升而结束。

整体来看,该轮加息周期中大幅主要是温和加息应对通胀不利,因此提高加息力度。该轮加息中途暂停两次,首次1987年10月是的目的为了降息救市;第二次主要是失业率筑底反弹,基本面压力出现该轮加息周期暂停。

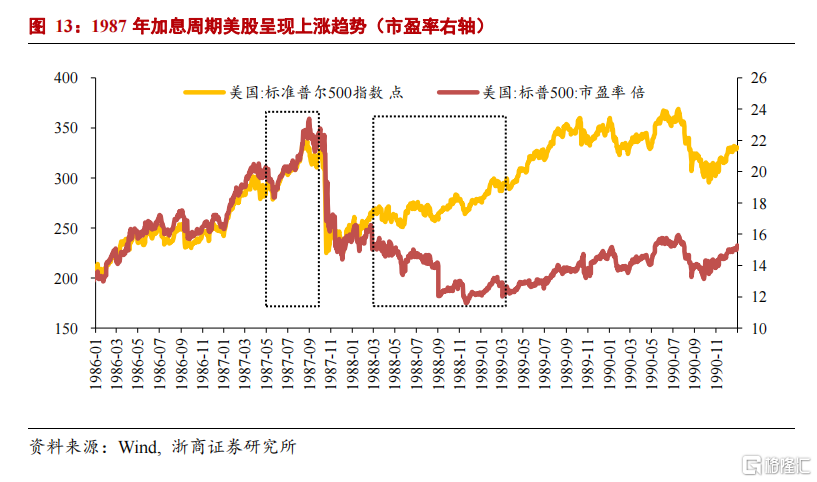

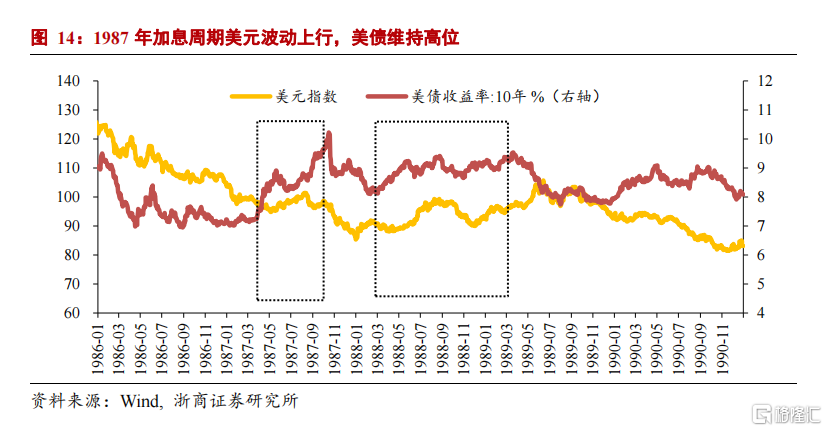

> 该轮加息周期美股上涨&美元宽幅震荡&美债收益率中枢走高

该轮两段加息周期,分段看美股均呈现上涨趋势。首轮加息周期,即1987年4月至9月间,期间标普500指数上涨幅度为20.64%,市盈率从19倍上涨至22倍(估值升幅小于指数),期间美股上行核心受估值盈利双轮驱动。第二轮加息周期,即1988年3月至1989年3月,期间标普500指数上涨幅度为12%,市盈率由16倍降低至12倍,在此期间美股上行主要受盈利驱动。

该轮加息周期并未明显驱动美元走强,期间美元整体呈现宽幅震荡走势,1987年2月美元指数为95.94;1989年2月美元指数95.67。美债收益率受加息影响中枢抬升,1987年4月10年期美债收益率水平为8.21%;1989年2月抬升至9.32%。

1984年加息周期:美联储的强紧缩意在遏制通胀失控苗头

1984年3月至8月,美联储历时5个月时间从联邦基准目标利率从9.375%调整至11.5%。沃尔克是亲历大滞胀时期的美联储主席,对潜在通胀风险极为警惕,在通胀失控苗头初现时便大刀阔斧加息,将通胀预期“扼杀在摇篮中”。该轮加息周期的节奏变化主要由通胀所主导,失业率在此期间基本维持平稳。首次大幅度加息的目的主要是打压具有失控苗头的通胀趋势;第二次大幅度加息的主要目的是消除通胀粘性防止反弹。退出加息的主要驱动因素是CPI得到有效控制。

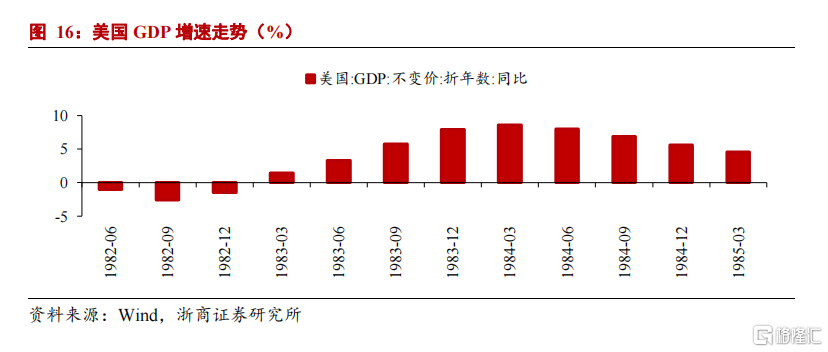

> 1980年代初美国经济强劲复苏,经济企稳带动CPI回升

1980年代初,里根总统上台后减轻赋税,并减少了政府对经济的干预, 1981年8月里根签署《经济复兴法案》。该法案的主要内容包括削减个人及公司的所得税、减少政府对经济的干预、鼓励个人储蓄、同意企业加速折旧、为企业研发提供多种税收优惠,意在提高个人和企业的工作生产积极性,促进经济增长,美国经济逐步复苏。

1982年9月至1984年3月间,美国GDP同比增速从-2.6%大幅上升至8.6%,经济复苏创造了较多就业机会,失业率自1982年12月的10.8%大幅下行至1984年3月的7.8%;CPI随总需求回暖企稳回升,从1983年7月的2.5%持续上行到1984年3月的4.8%。

> 1984年3月美联储单次加息超110BP旨在打压通胀

1984年3月至1984年8月的加息周期中,美联储累计加息幅度为212.5BP。其中,1984年3月15日,美联储单次加息幅度高达112.5BP,开启该轮加息周期;时隔4个月后再次于1984年7月加息75BP。

该轮周期首次加息便达到100BP以上的重要原因是:沃尔克是亲历大滞胀时期的美联储主席,对潜在通胀风险极为警惕,在通胀失控苗头初现时便大刀阔斧加息,将通胀预期“扼杀在摇篮中”。1984年3月加息周期启动时,GDP已连续7个季度走高;失业率连续12个月持续回落,需求升温驱动CPI连续3个季度上行升至接近5%,通胀苗头初现;产出缺口自1982年以来连续修复已接近回正。

沃尔克首次大幅加息便有效遏制了通胀的进一步上升,1984年3月当月起美国CPI便由高点4.8%见顶回落,5月起CPI回落至4.2%后止步不前,连续3月均位于4.2%水平,呈现一定的粘性特征;为进一步打压通胀,沃尔克治下的美联储于1984年7月再次大幅加息75BP,通胀再度拐头下行;货币紧缩见效后沃尔克于次月再度小幅加息25BP后结束该轮加息周期。

该轮加息周期的节奏变化主要由通胀所主导,失业率在此期间基本维持平稳。首次大幅度加息的目的主要是打压具有失控苗头的通胀趋势;第二次大幅度加息的主要目的是消除通胀粘性防止反弹。退出加息的主要驱动因素是CPI得到有效控制。

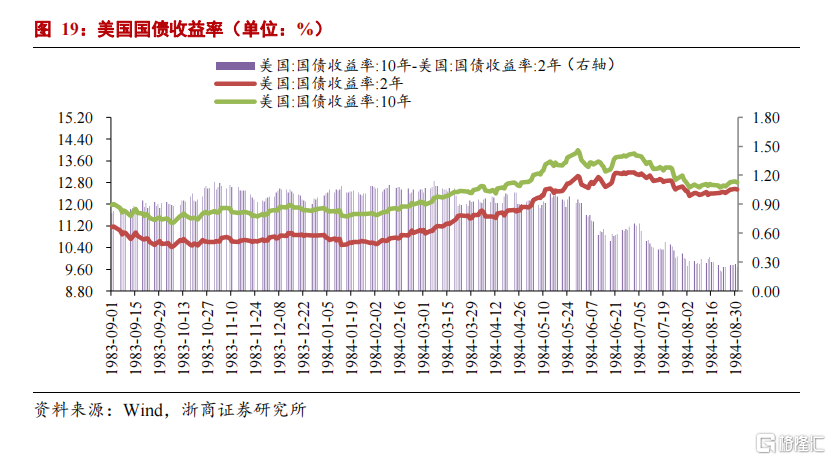

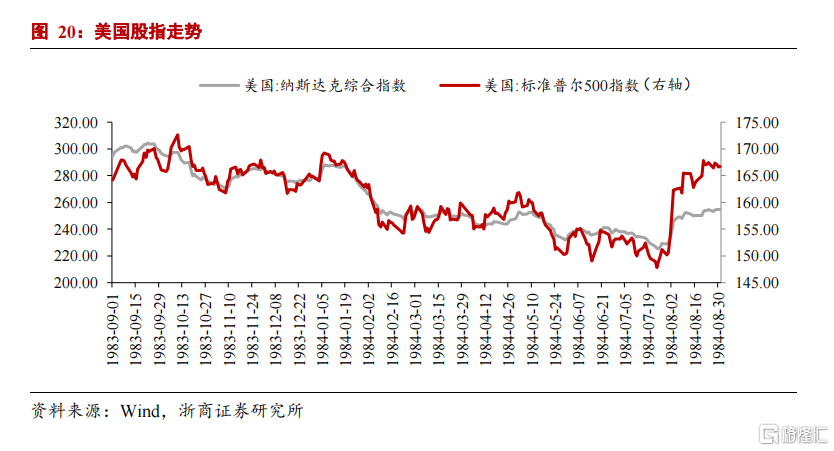

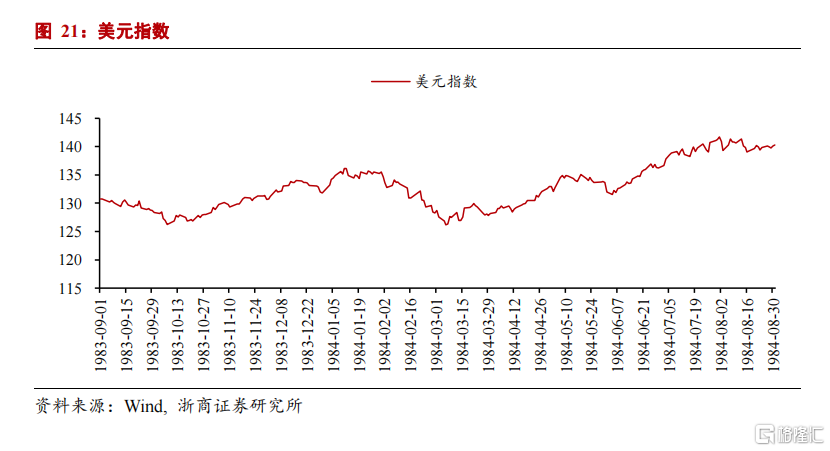

> 1984年加息周期大类资产表现分化,价格波动基本符合预期

由于1984年美国的经济基本面、就业市场维持高景气度,宏观杠杆率抬升温和、金融体系较为稳定,该轮加息未引发资产价格的剧烈调整。1984年美联储加息期间内各类资产表现较为分化:美股有一定的调整压力、美债收益率震荡上行,美元指数在加息后表现强势。

从美国国债市场看,1984美联储加息周期长端收益率震荡上行,长短端收益率也未出现倒挂,本质上与经济基本面强劲有关。1984年3月-9月,10年期美债收益率上行态势较为明显,高点接近14.0%。

从美股看,1983-1984年美股市场走势主要由估值所驱动,市盈率走弱带动标普500指数和纳斯达克综合指数震荡下跌。但盈利增长对冲了加息对估值水平的负面影响,美股在加息结束前的一段时间内涨幅明显。

从美元看,该轮加息周期美元总体偏强。美元指数从1984年3月的低点126,上行至加息周期结束时的140左右。

风险提示

疫情超预期导致宽松周期延长;通胀超预期导致美联储快速收紧。