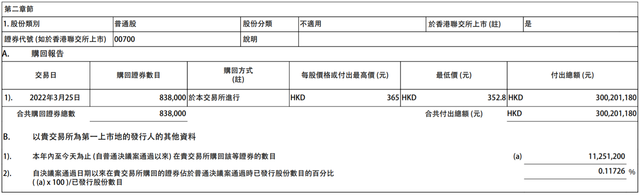

在阿里回购250亿美金创下中概股回购纪录之后,腾讯与小米跟上,3月25日晚间,腾讯发布公告称,公司3月25日以每股352.8港元至365港元的价格回购83.8万股,耗资约3亿港元。

而小米则在3月24日耗资近5000万港币回购340.94万股后,3月25日,小米集团再次耗资约4986.7万港元回购346万股。截至目前,小米集团已接连两次回购公司股份,合计回购686.94万股,耗资近1亿港元。

从阿里到腾讯为啥都要回购股票?

从阿里腾讯再到小米,这些公司都有一个共同点——看到股价被低估,但账面上有钱,于是启动回购。

阿里巴巴集团副首席财务官徐宏表示此次回报是因为阿里的股价被低估了,他说:“大幅回购股份,突显了我们对阿里巴巴长期、可持续增长潜力和价值创造的信心。考虑到我们稳健的财务状况和扩张计划,阿里巴巴的股价并不能公正地反映公司的价值。”

而腾讯在过去多年,也开展了多轮股票回购,回购时间点也基本上都是出现在宏观环境下行或者遭遇监管利空之时,比如在去年互联网监管加强之时,腾讯就启动了一轮回购。

回购股票有较大的概率能拉升股价,并提高每股收益。事实上,阿里回购股票之后,其股价马上就反弹了,从其后来几天的股价走势来看,22日涨超11%,数据层面涨幅已超过了250亿美金。

上市公司用账面现金进行回购股份,这些回购的股份可以进行注销。这样一来,上市公司的总资产不变,减少发行在外的流通股数量,这样平均下来每股盈利(EPS)就提高了。

每股盈利(EPS)= 本期税后净利润 / 在外流通普通股股数,如果分母“在外流通普通股股数”变小,显然就能提升EPS。

理论上EPS赚越多的公司,股价也会相对越高,但从长期的走势来看,同时也要考虑市盈率才有意义。因此在评估时不能直接看EPS高低,也要通过市盈率做判断。

市盈率也称本益比,是股票价格除以每股盈利的比率,即股价/EPS。例如股价100元,EPS10元,本益比就是10倍。

本益比又可以把它当成「还本的时间」。本益比数字越小,意味着股价相对越便宜。

因此从这个角度来看,如果一家公司过去到现在EPS持续成长,本益比数字越小,那股价会水涨船高。但反过来,如果EPS不稳定,时高时低,同样也意味着股价的走势也存在不确定性。

因此,当回购推升EPS时,投资者对公司盈利预期相应提升,但是如果EPS不稳定,忽高忽低,那同样不会是好的进场点。

因此,EPS持续成长非常重要,市场对一家企业的估值水平否能否持续看好,还要看获利的「未来持续成长性」即市盈率,因此,回购股票能在短时间内提升EPS,但从长期来看,EPS的成长性就颇为重要。

因此,对于投资者而言,不能简单的从股价回购来判断进场以及股价的长期性走势。

从阿里回购来看,它一方面是提升股东潜在收益,如前所述,回购股票之后,股票数量没有变化,但是每股净资产、每股收益会增加,持有公司比例变多了,股票增值概率短时期内必然增大。

此外,它也需要稳定信心与军心。这一方面是通过回购稳定市场情绪趋,让投资者更确定的相信目前阿里的价值。同时也可以把美股退市的这把达摩克利斯之剑拿掉。

另一方面,很多阿里的P6以上的员工,不少员工身家都和阿里股价绑定,这波资产缩水了,阿里内部也需稳定军心。

从腾讯来看。有媒体消息指出,腾讯授予员工在未来7年内可以每股384.08港元买入腾讯控股,员工的收益是股票实际价格与行权价之间的差额。显然,当前腾讯回购也是向市场与内部员工传递“股价被低估”的信号。

从内部来说,回购股票的另一个作用是资本利得收益。

一般来说,从一些公司内部员工收入层面来看,高额的现金分红往往会让其上交很高的个人所得税,回购股票,减少现金分红,相当于能减少了这部分个人所得税。

因此,正是因为回购股票带来的诸多好处,我们放眼大洋彼岸,从微软、谷歌到苹果等硅谷巨头都喜欢玩回购股票,这些巨头历年来都在通过回购股票拉升股价。

在过去一年,Facebook授权了500亿美元回购股票,苹果在2021年计划增加900亿美元回购股票。谷歌在21年也计划增加500亿美元回购股票,谷歌在21年计划增加600亿美元回购股票。

典型的是苹果。

从2012年3月算起,截止到2017年第1季度,苹果已回购并注销了20%的股份。截止到2021年8月,苹果已花费超过4670亿美元用于回购股份。

4670亿美元是什么概念?按照截止2022年3月35日,阿里的市值3050亿美金来看,苹果回购的股票当下能买下1.5个阿里。

苹果公司用自家现金回购自家股票,且回购后会直接将所回购的股票注销,增加持有股份百分比,持有者就能享受到更多的股息、涨幅与现金分红。

从过去多年来看,苹果赚回来的钱很大一部分是拿来回购股票与分红。

比如2018年,苹果宣布了1000亿美金的股票回购与分红,这一年苹果的回购+分红金额已经逐步超过了它所能赚到的钱。这在乔布斯时代是少见的,从数据来看,苹果的股票分红和回购的现金不断攀升,达到每年数百亿的额度。

在2021年四月,苹果推出了一项900亿美元的股票回购计划,超过了标普500指数中80%的市值。

在市场行情不好的时候,回购比投资更划算

一家公司账面上有丰厚的现金流的时候,要么拿去投资,要么加大研发投入,要么回购股票。在这里,巨头大规模回购股票也有不同的声音与争议。

当股票过低,现金流过高,投资收益率下降时,回购股票是一种比投资更好的资本增值手段。苹果依然是回购股票获利的生动案例。

数据显示,自2014年10月1日至2020年3月,苹果公司的自由现金流达到3,210亿美元,其中共有2,780亿美元即86%被用于股票回购。

过去五年半,苹果公司的流通股减少了26%,从58.65亿股减少到43.34亿股。自2014年以来持有苹果公司股票的股东们发现,公司的定期回购计划使他们的利润分成增加了超过四分之一。

但曾有分析师质疑苹果等企业回购股票的行为,认为他们应该把这些钱用于再投资。 Key私人银行首席投资策略师布鲁斯·麦凯恩表示,企业应投资于自身并发展业务,那些回购股票企业的长期增长前景或许并不好。

因为,按照常理,利润高厂商赚钱,就有更多的钱投向研发,继而能拿出更加优秀的产品来提高竞争壁垒、产品创新体验、售后服务等,形成良性的研发驱动的创新循环。

但苹果并没有这么做,当然,这与苹果在智能手机行业相对稳固的护城河与市场地位相关,当没有绝对的外部危机出现的时候,回购股票推动公司股价上涨,让投资者的收益增值,让持股人在当下就获取更高的股息与分红,专注当下的收益,也是一个不错的选择。

毕竟,企业要放眼未来,但也要活在当下。

不过阿里的情况与苹果有所不同,阿里在电商市场面临的竞争要大于苹果在手机市场面临的威胁。

而当前市场上也有类似的声音与观点:

回购股票短期能提振市场对公司的信心,利好股价,本质是以公司现金流补贴股东,让每个股东手里的蛋糕变大。

但如果放眼到整个市场来看,回购股票,并不能把市场蛋糕做大,长期来看,如果公司大量的账面现金用来买自己的股票,投入到了一场无意义的再分配游戏中,对社会与行业没有产生价值,因为这不是去做投资或者搞研发,这可能意味着互联网巨头正在进入趋于停滞的稳定期了。

这种观点有一定的道理,但没有考虑到当前的大环境与投资收益回报率,账上的钱要用来投资还是用来回购股票,要分情况分阶段来看。

从现在正在迈向成熟期的互联网经济与市场行情来看,从阿里财报可以看出,投资回报率下降到5.19%,股票回购后其各项指标会更好看。

从回报率来看,回购是比较划算的——每年这么大营收规模和利润,在当前下行的经济周期下,不乱砸钱投资,也是一种稳妥的策略。与其投资其他回报率不高的业务,不如回购自己的股票。

此外是从当前的大的市场背景来看,当下的中概股下跌,与公司的基本面已经没有太大关系,而更多是处于美股退市、港股流动性担忧的情绪化杀跌时期,这背后是系统性风险,回购股票是对冲股市系统性风险的手段之一。

在商业界,任何集体性的动作都不是孤立的事件,它的出现要放在大的商业背景与大的经济周期环境下去观察。在当前,中概互联利空,美股退市担忧,港股流动性担忧都没有解决,巨头回购可能是无奈之选。

总的来看,大规模的公司回购可作为判断市场见底的信号之一,但未必一定就预示着阶段性底部已经到来。

巨头当前需要释放信号,说明其看好后市的投资逻辑与价值发展,也能反映出公司经营状况良好,现金流充沛。但回购并不能作为判断股价上涨的核心指标。

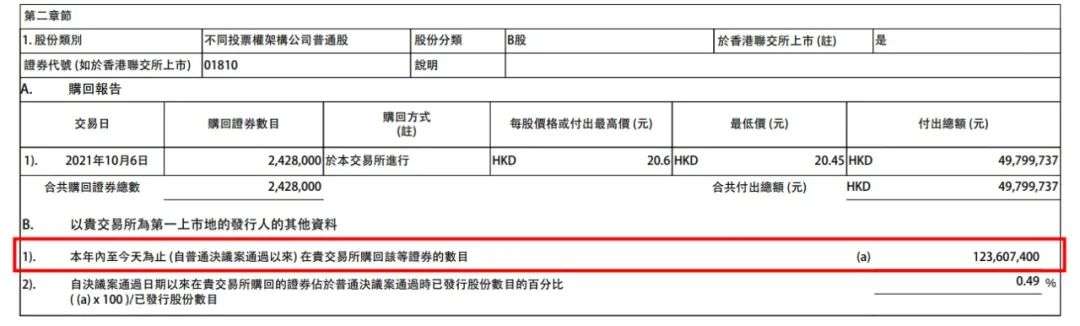

毕竟,从过去来看,小米过去已经多次回购,尤其截止到2021年10月,已回购逾1.23亿股股份,但对股价拉升作用非常有限。

大规模回购的另一面是,钱没有好的投资去处与渠道,也可能意味着未来利润增长的动力引擎已经趋弱。

当然了,从阿里到腾讯,都是基本面优秀的公司,巴菲特过去说过,巨大的投资机会往往来自优秀公司被不寻常的环境所困,这时会导致这些公司的股票被错误的低估。

目前国内政策已有所松动,在宏观政策面、基本面逐步改善的情况下,中概股会有一个估值修复的过程,从市场情绪与资本动向来看,钱在哪里,信心就在哪里。在情绪化杀跌时期,信心比信仰更重要。