本文來自:郭麗麗的研究札記,作者:天風公用環保

本週專題

近日,陸股通連續八個交易日淨流出。本週我們從陸股通持股市值及其佔流通市值的比例出發,分析本次大規模外資流出中行業及個股的情況。

核心觀點

▍俄烏衝突、疫情等影響下,北向資金連續八個交易日淨流出

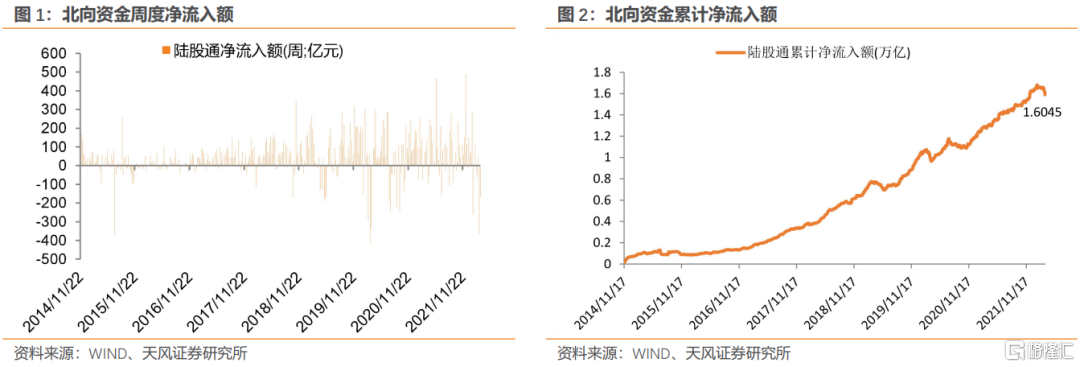

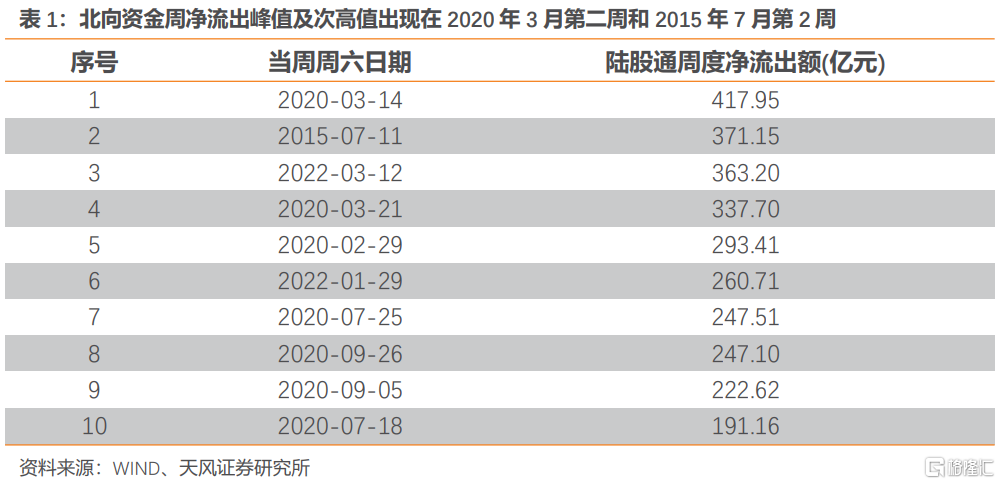

俄烏衝突、疫情形勢嚴峻等的影響下,北向資金在3月第二週和第三週的前三天持續淨流出。具體來看,3月第2周北向資金周度淨流出額高達363.20億元。自陸股通開通以來,該周淨流出額位居周度淨流出額第三。3月第三週的前兩天淨流出額仍高達304.33億元,而後北向資金淨流出節奏明顯放緩,並由淨流出轉為淨流入。

▍行業分析:公用事業板塊近兩週陸股通持倉比例較穩定

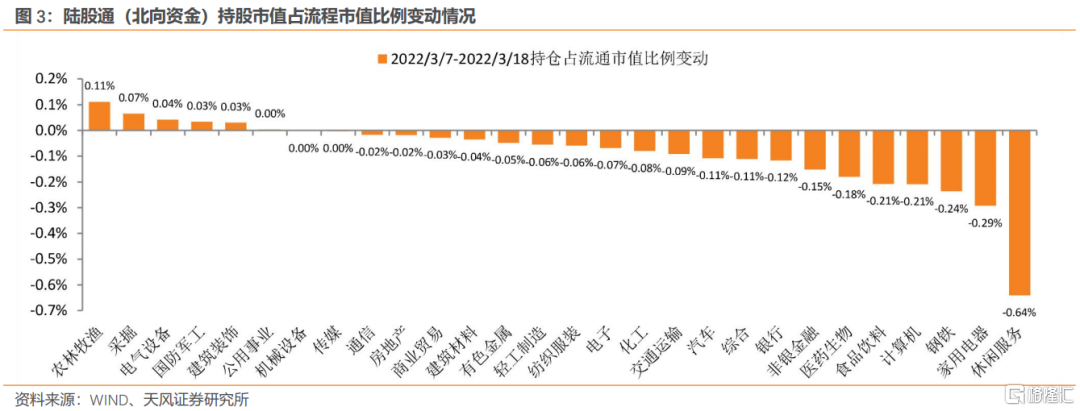

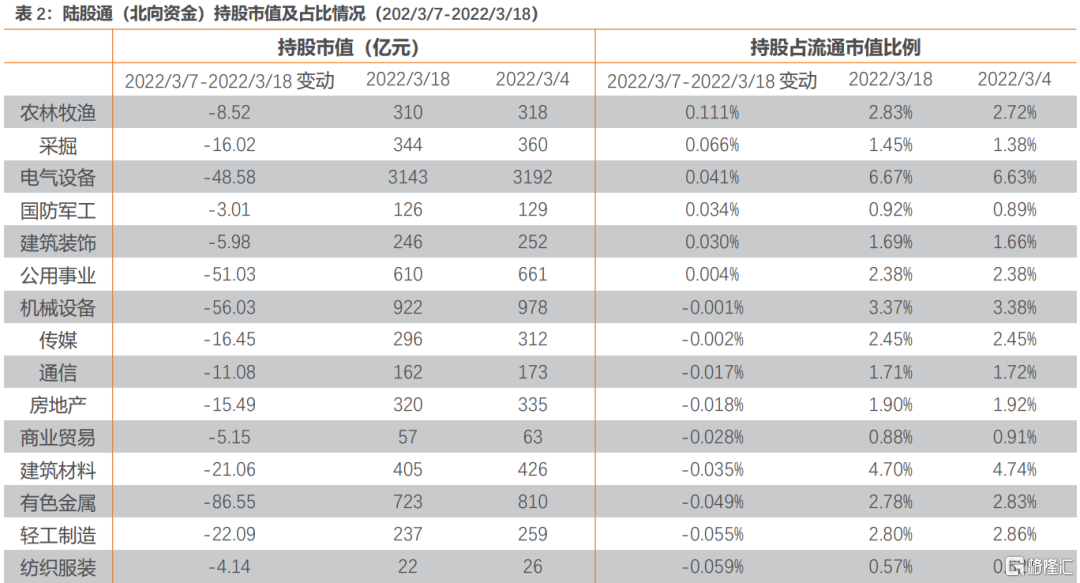

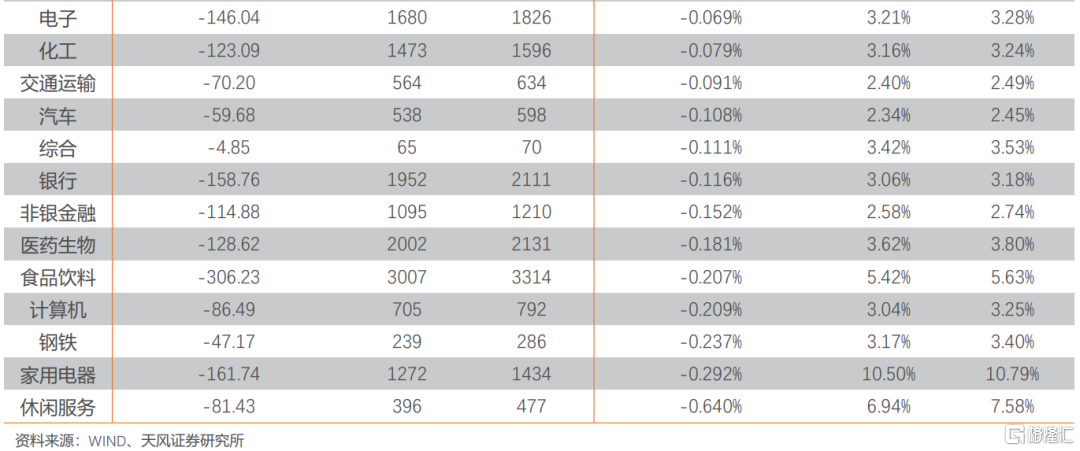

近兩週共有6個行業陸股通持倉比例仍處於上升態勢,其餘均有所下降,其中公用事業較為穩定。按照申萬一級行業分類統計各行業陸股通持股比例變動,結果顯示,共有6個行業處於上升態勢,分別為農林牧漁、採掘、電氣設備、國防軍工、建築裝飾及公用事業,其中公用事業陸股通持股比例相對較為穩定,近兩週約提高0.004個百分點。其餘行業陸股通持股比例均有所下滑,下降最多的三個行業分別是休閒服務、家用電器、鋼鐵,近兩週分別降低了0.64、0.29、0.24個百分點。

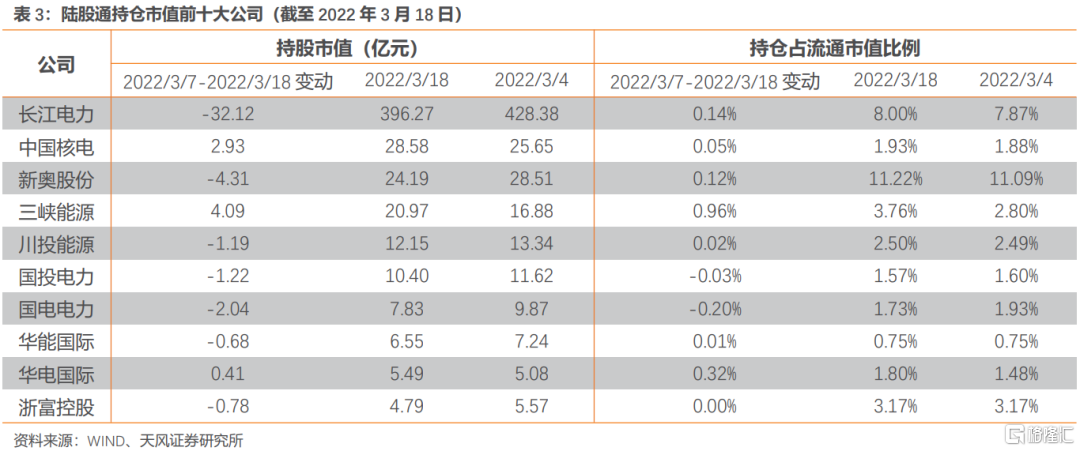

▍個股分析:公用事業板塊北向資金持倉市值前十大公司集中於電力

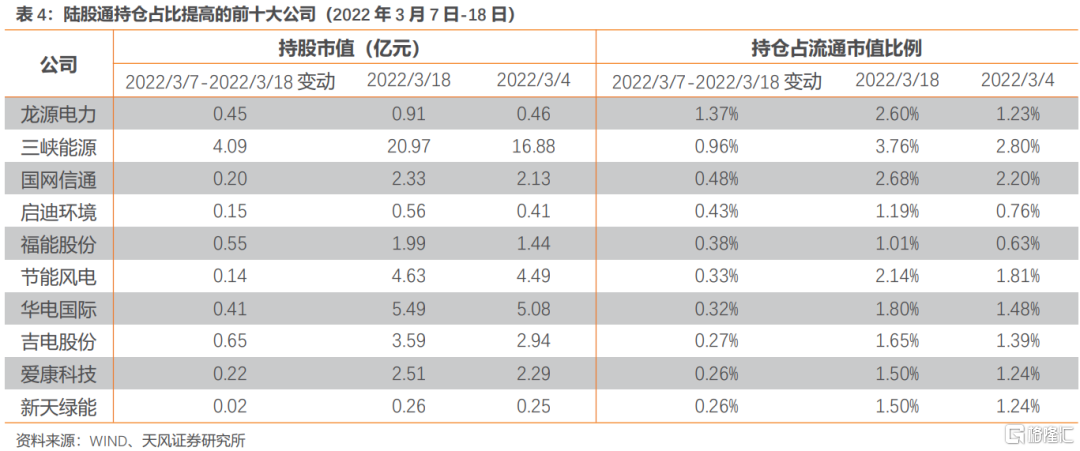

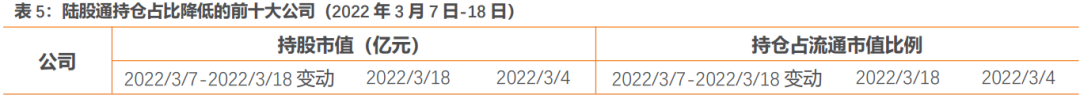

公用事業板塊中,目前北向資金持倉市值前十大公司集中在電力板塊。截至3月18日,陸股通持倉市值位居前十大的公司主要集中在電力板塊,共佔八席。燃氣和環保板塊各佔一席,分別為新奧股份、浙富控股。其中陸股通持倉市值最高的為長江電力,達396.27億元。其他公司陸股通持倉市值均低於30億元。近兩週北向資金持倉比例提高的前十大公司集中在電力板塊。從3月7日至3月18日,陸股通持倉佔比提高最多的十個標的中有八個為電力標的。其中,龍源電力陸股通持倉佔流通市值的比例提升了1.37個百分點至2.60%;三峽能源陸股通持倉佔流通市值的比例提升了0.96個百分點至3.76%。此外,北向資金持倉比例提高的前十大公司中,環保標的佔一席為啟迪環境,燃氣標的佔一席為新天綠能。近兩週北向資金持倉比例降低的前十大公司集中在水務和環保板塊。從3月7日至3月18日,陸股通持倉佔比降低最多的前十大標的中水務、環保、電力標的各佔四、三、二席,此外還有燃氣標的一個。

▍投資建議

本輪北向資金流出中,公用事業板塊陸股通持股佔比較為穩定,受資金流出影響較小。我們認為,能源轉型持續推進,十四五期間風光裝機有望高增。同時2022年電價上漲趨勢持續,市場化交易部分電量有望受益於電價上漲紅利。此外,國家密集出台儲能利好政策,未來儲能規模有望快速擴張。具體標的方面,火電轉型新能源標的建議關注【華能國際(A+H)】【華潤電力】【華電國際(A+H)】,新能源運營商建議關注【龍源電力(A+H)】【金開新能】【吉電股份】【三峽能源】【福能股份】;分佈式光伏標的建議關注【晶科科技】【水發興業能源】;儲能運營標的建議關注【文山電力】【萬里揚】等。

▍風險提示:政策推進不及預期、用電需求不及預期、電價下調的風險、煤炭價格波動的風險、新冠疫情影響擴大等。

正文

1. 北向資金對公用事業板塊影響如何

近日,陸股通連續八個交易日淨流出。本週我們從陸股通持股市值及其佔流通市值的比例出發,分析本次大規模外資流出中行業及個股的情況。

1.1. 俄烏衝突、疫情等影響下,北向資金連續八個交易日淨流出

俄烏衝突、疫情形勢嚴峻等的影響下,北向資金在3月第二週和第三週的前三天持續淨流出。具體來看,3月第2周北向資金周度淨流出額高達363.20億元。自陸股通開通以來,該周淨流出額位居周度淨流出額第三。3月第三週的前兩天淨流出額仍高達304.33億元,而後北向資金淨流出節奏明顯放緩,並由淨流出轉為淨流入。

回溯陸股通開通以來的情況,北向資金周度淨流出峯值及次高值分別出現在2020年3月第二週和2015年7月第2周。歷史淨流出金額的峯值出現在20年3月第2周(淨流出417.95億元),並在之後一週也淨流出超過330億。當時北向淨流出的原因是新冠疫情在海外暴發造成的流動性衝擊,北向淨流出持續時間較短,之後的近四個月北向持續維持淨流入(3月第4周至7月第2周)。淨流出金額次高出現在15年7月第2周(淨流出371.15億),主要原因是A股大幅調整,當時北向資金維持相對較低水平到15年8月底。

1.2. 行業分析:公用事業板塊近兩週陸股通持倉比例較穩定

近兩週共有6個行業陸股通持倉比例仍處於上升態勢,其餘均有所下降,其中公用事業較為穩定。按照申萬一級行業分類統計各行業陸股通持股比例變動,結果顯示,共有6個行業處於上升態勢,分別為農林牧漁、採掘、電氣設備、國防軍工、建築裝飾及公用事業,其中公用事業陸股通持股比例相對較為穩定,近兩週約提高0.004個百分點。其餘行業陸股通持股比例均有所下滑,下降最多的三個行業分別是休閒服務、家用電器、鋼鐵,近兩週分別降低了0.64、0.29、0.24個百分點。

1.3. 個股分析:公用事業板塊北向資金持倉市值前十大公司集中於電力

公用事業板塊中,目前北向資金持倉市值前十大公司集中在電力板塊。截至3月18日,陸股通持倉市值位居前十大的公司主要集中在電力板塊,共佔八席,分別為長江電力、中國核電、三峽能源、川投能源、國投電力、國電電力、華能國際、華電國際。燃氣和環保板塊各佔一席,分別為新奧股份、浙富控股。其中陸股通持倉市值最高的為長江電力,達396.27億元。其他公司陸股通持倉市值均低於30億元。

近兩週北向資金持倉比例提高的前十大公司集中在電力板塊。從3月7日至3月18日,陸股通持倉佔比提高最多的十個標的中有八個為電力標的。其中,龍源電力陸股通持倉佔流通市值的比例提升了1.37個百分點至2.60%;三峽能源陸股通持倉佔流通市值的比例提升了0.96個百分點至3.76%。此外,北向資金持倉比例提高的前十大公司中,環保標的佔一席為啟迪環境,燃氣標的佔一席為新天綠能。

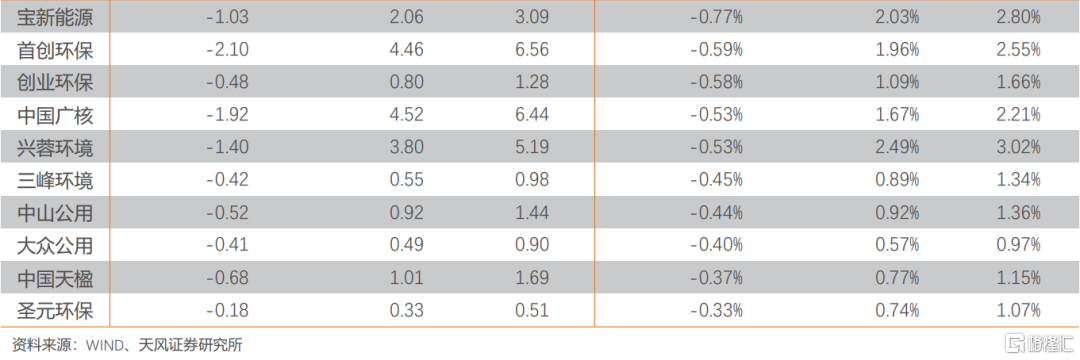

近兩週北向資金持倉比例降低的前十大公司集中在水務和環保板塊。從3月7日至3月18日,陸股通持倉佔比降低最多的前十大標的中水務、環保、電力標的各佔四、三、二席,此外還有燃氣標的一個。

1.4. 投資建議

本輪北向資金流出中,公用事業板塊陸股通持股佔比較為穩定,受資金流出影響較小。我們認為,能源轉型持續推進,十四五期間風光裝機有望高增。同時2022年電價上漲趨勢持續,市場化交易部分電量有望受益於電價上漲紅利。此外,國家密集出台儲能利好政策,未來儲能規模有望快速擴張。具體標的方面,火電轉型新能源標的建議關注【華能國際(A+H)】【華潤電力】【華電國際(A+H)】,新能源運營商建議關注【龍源電力(A+H)】【金開新能】【吉電股份】【三峽能源】【福能股份】;分佈式光伏標的建議關注【晶科科技】【水發興業能源】;儲能運營標的建議關注【文山電力】【萬里揚】等。

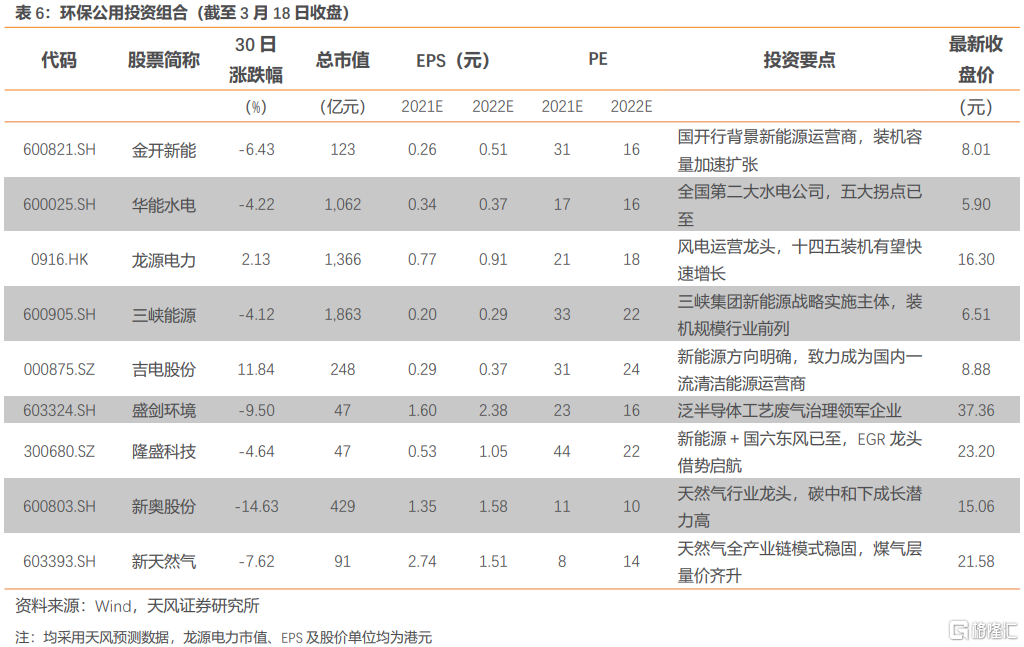

2. 環保公用投資組合

3. 重點公司外資持股變化

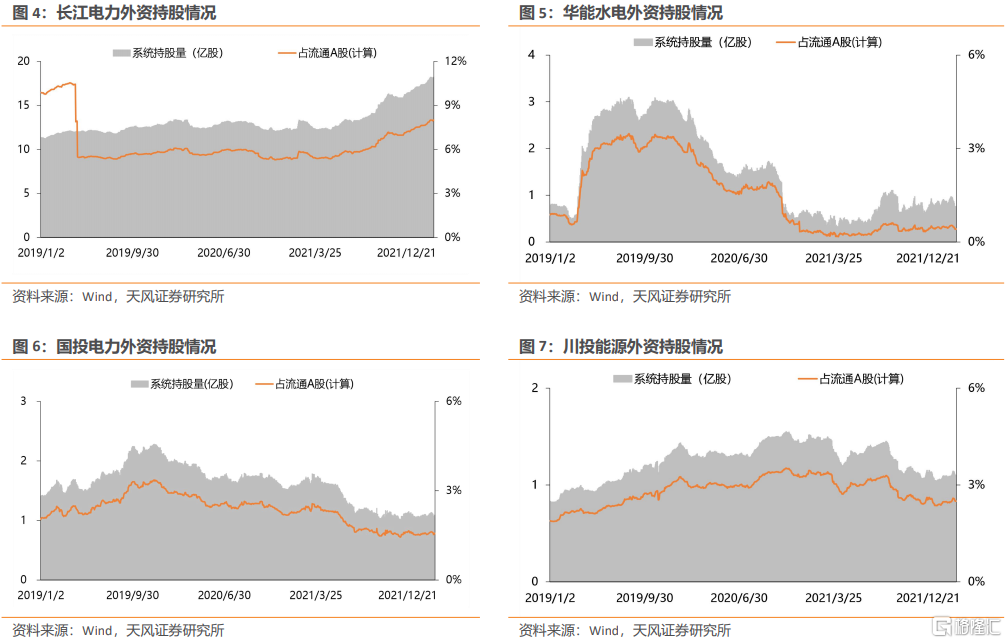

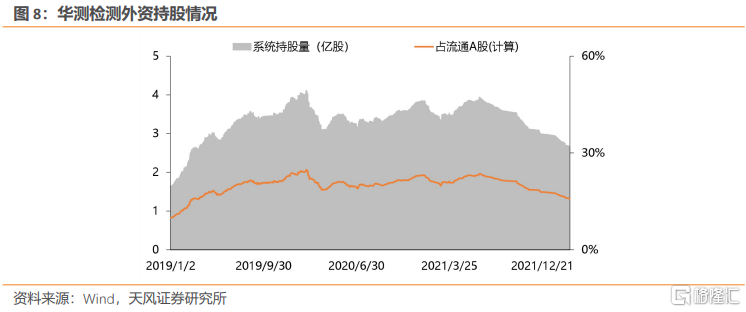

截至2022年3月18日,剔除限售股解禁影響後,長江電力、華能水電、國投電力、川投能源和華測檢測外資持股比例分別為8.00%、0.42%、1.57%、2.50%和15.88%。較年初(1月3日)分別變化+0.79、-0.09、-0.05、-0.08和-1.95個百分點,較上週分別變化+0.01、-0.06、-0.03、-0.08和-0.16個百分點。

4. 行業重點數據跟蹤

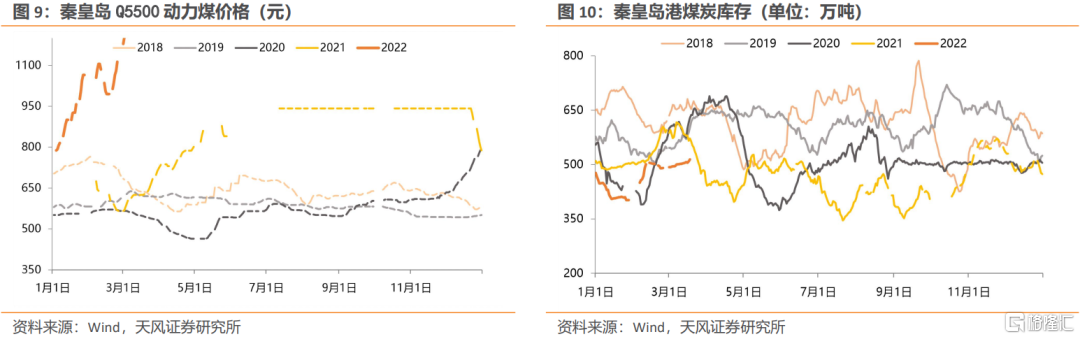

煤價方面,截至2022年3月18日,秦皇島港動力末煤(5500K)平倉價為1520元/噸,較去年同期增加895元/噸,同比變化+143.2%,較2022年1月4日675元/噸環比變化+92.9%。

庫存方面,截至2022年3月18日,秦皇島港煤炭庫存總量為514萬噸,較去年同期減少58萬噸,同比變化-10.1%,較2022年1月4日510元/噸環比變化+7.8%。

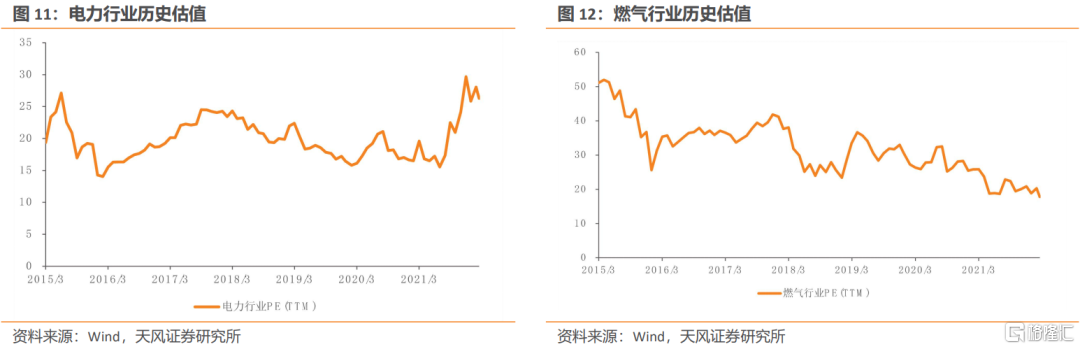

5. 行業歷史估值

報吿來源:天風證券股份有限公司

報吿發布時間:2022年3月21日

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。