iShares美国经纪交易商和证券交易所交易基金(IAI)由资本市场行业的大量股票组成。该基金追踪“修正市值加权”道琼斯美国精选投资服务指数(DJSINV)。在这篇文章中,将论证IAI正处于遭受严重的周期性衰退和长期表现不佳的高风险之中。

近期股价暴跌

在疫情期间,这些股票呈爆炸式上涨,表现远远超过标准普尔500指数(S&P 500)和金融板块(XLF)。但是,自今年年初以来,特别是2月底以来,这些股票大幅下跌。高盛(Goldman Sachs)距离其52周低点仅咫尺之遥。

这种势头的突然恶化更可能是一种警告,而不是机会。为理解其中原因,我们需从该行业的历史背景入手,进行探讨。

经纪股的历史表现

下图显示了Fama-French交易指数(蓝色)、S&P综合指数(橙色)和商品价格指数(绿色)(由美联储的工业商品生产者价格指数(PPIIDC)与选定的世界银行粉红单商品价格平均值拼接而成)的7.5年变化。

需要注意的两个关键点是:a)交易股票往往具有高贝塔系数;b)三个熊市(大萧条,20世纪70年代和21世纪后期)都发生在极端的大宗商品通胀/通缩体制下。后两者见证了极高的商品通胀,但对交易股票来说,最糟糕的熊市显然是大萧条时期的通货紧缩。它们直到第二次世界大战才真正复苏。

下图用收益替换了标普综合价格。只要收益增长快于商品通胀(也就是说,只要橙色线保持在绿线之上),股票交易就会趋于繁荣。(虽然很奇怪,但事实是,这是一个贯穿所有股票的相当一致的模式:从历史上看,收益增长对大宗商品通胀的影响比收益增长本身更重要。)

在下图中,我们可以看到大盘股和小盘股相对于标准普尔综合指数的总回报率。

大萧条时期的严重通货紧缩对股票交易的损害是显而易见的。该行业花了大约80年时间才重新恢复其地位,却被2008年的大衰退(Great Recession)再次击倒。交易股票在价格通胀暂时放缓时表现尤其出色,但在通货紧缩时期则表现糟糕。

我们在股票交易和美国国债交易之间的关系中也看到了类似的情况。大萧条对工业来说是一场灾难。

经纪类股票是否被高估了?

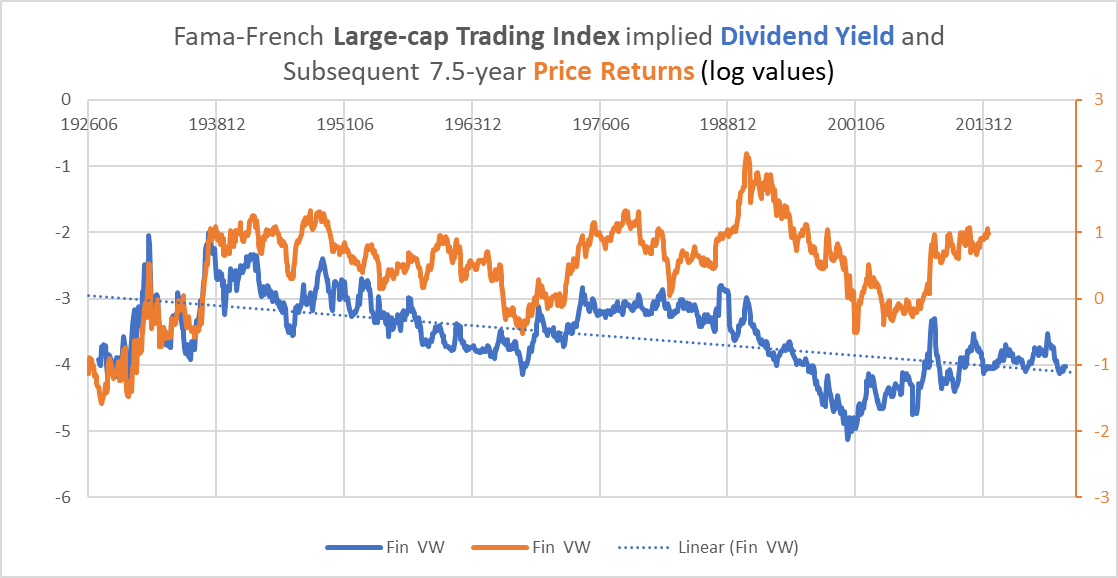

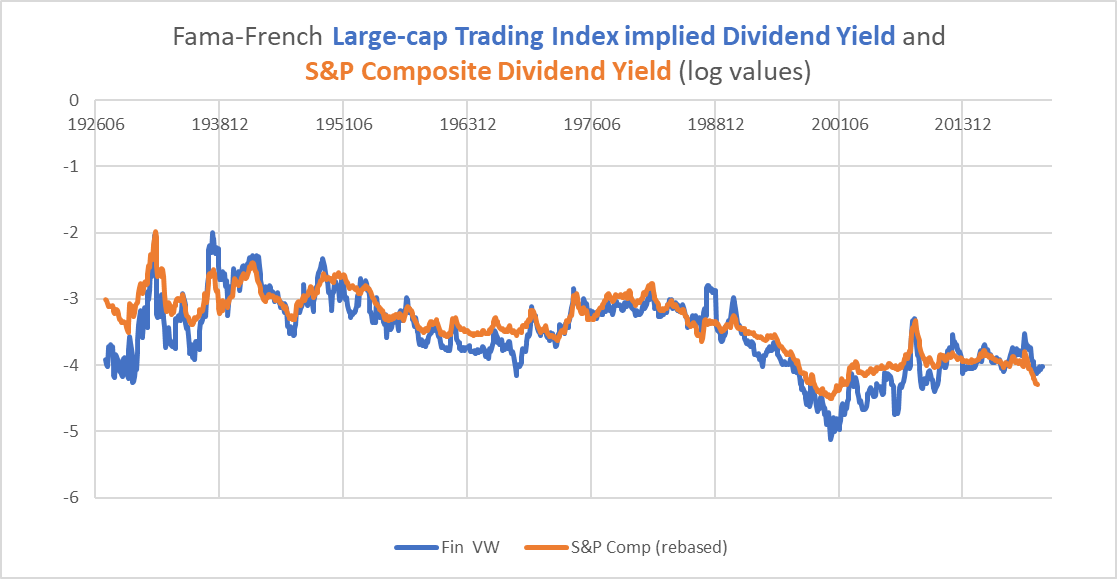

在交易行业中,预测长期收益的最佳指标是股息收益率。股息收益率一直是经纪回报的良好预测指标。

如果我们将收益率去趋势化,去解释过去半个世纪左右股票股息支付率的长期下降,可以发现回报率和股息收益率之间有更大的相关性。

这导致了一个小问题——股息收益率处于历史低位。在上世纪90年代之前,收益率像去年这样低是极其罕见的。但是,与上世纪90年代末以来的水平相比,这一比例相对较高。这样的非趋势收益率表明其估值合理。

相对于标准普尔综合指数,收益率是大致相同的。

然而,这并不特别令人放心。过去30年,标准普尔500指数(S&P 500)的市盈率一直维持在高得离谱的水平。

回顾标普市盈率和盈利增长150年的历史。可知,在异常高水平的市盈率和高收益增长并存的时期之后,会有7-14年的回报率持平或为负。另外还发现,在高科技行业表现非常好以及能源行业表现非常差的时期之后,市场整体回报通常会在7年或更长时间内持平或为负。

因此,股息收益率的绝对水平比去趋势收益率更有可能预测后续交易行业的回报。

而这样的熊市更有可能走向通胀(如20世纪70年代和21世纪初)还是通缩(如20世纪30年代)的呢?我的分析基于大宗商品和股票市场的历史模式(前一段的第一个环节),结论是更有可能走向通缩。

绕过通胀/通缩难题

对于这些资本市场行业股票来说,通缩甚至价格通胀暂时放缓时的熊市可能是灾难性的。但是,在上个世纪,我们只经历过一次持续的反通胀熊市,所以很难确定。

为了防止这种错误,我认为,因为“长期”熊市也是高度周期性的——无论是通货膨胀还是通货紧缩——在周期中交易可能有助于避免损失。

从历史上看,交易行业股票并没有特别的周期性。

下图显示了交易指数和S&P综合收益总回报的周期性变化。

只有两个时期的股票交易严格跟踪收益周期:20世纪30年代和90年代至今,它们唯一的共同点是,这两个时期的收益周期往往是波动的,伴随着急剧的通缩爆发。上世纪70年代的“长期”熊市与盈利周期并无太大关系,但股票交易仍然表现出高度的周期性行为。

因此,在预测“长期”熊市时,要注意市场周期。在这种情况下,势头下降是有助于避免严重亏损的一个关键指标。

周期性和大宗商品冲击

交易类股周期性下滑的另一个指标是能源和化肥市场的冲击。从周期性来看,股票与化肥价格的相关性为-0.4。唯一两次比目前情况更糟的化肥危机,都是在收益增长和股价暴跌之后发生的(1973年和2008年)。

自上世纪70年代油价脱离金本位制以来,大盘股交易指数出现了9次周期性的负面表现,有七次是原油价格飙升。只有2016年和2020年的前两个负循环没有出现石油冲击。

结论

因此,随着这些股票的增长势头放缓,大宗商品通胀上升,以及长期熊市很可能即将到来,资本货物股票很可能在十年的剩时间内严重跑输大盘,并且在周期性持续时间内容易受到极端负面结果的影响。

随着弹性股票的范围几乎每天都在萎缩,持有看涨头寸的地方越来越少。在我看来,在美国国债、黄金和公用事业领域,更多的防御性头寸可能会带来更高的回报。然而,未来几个月,黄金和公用事业可能也不会表现出那么大的弹性。

在整个周期内进行交易的另一种选择是,将投资组合平均划分为周期性股票、黄金(GLD)和国债(TLT),或者将这种均衡的投资组合与周期性策略以及做空科技股(PSQ)相结合。这其实是取决于投资者在多大程度上衡量这些结果的可能性以及风险。但是,撇开这些策略不谈,在科技行业和交易行业的多头etf,如IAI,可能会在未来几个月和几年严重受挫。